引言:为何要关注机构调研动向?整体层面,机构调研频次能一定程度上反映市场情绪及结构性机会多寡。微观层面,机构调研的市值分布、板块构成等也能体现当前市场对风格、结构、行业的偏好。并可反映出未来一个阶段不同类型机构的配置思路与特征。因此我们根据机构调研公告,梳理了今年以来的机构调研动向及市场表现,以供参考。

一、2021年机构调研公司数量及次数创历史新高

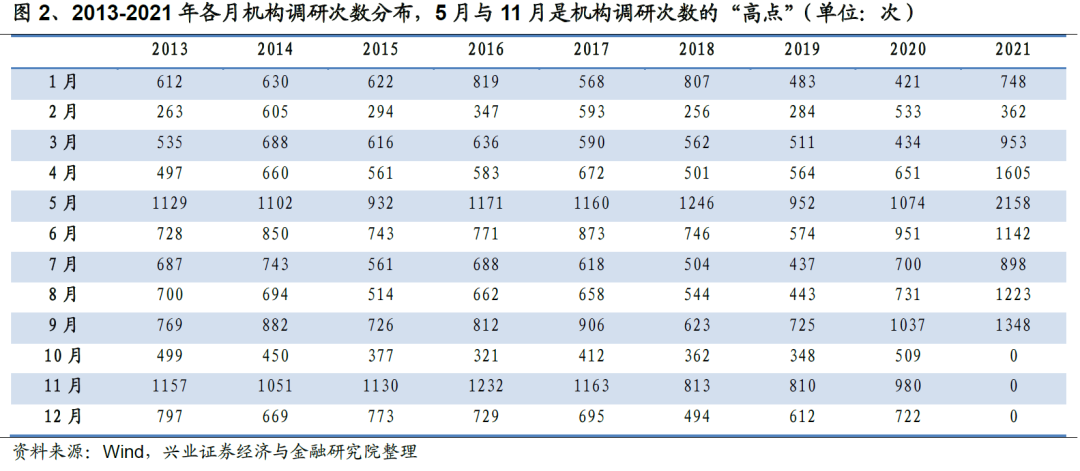

2021年机构调研公司数量及次数创历史新高。2021年前三季度机构调研动向已完整披露,截至2021年9月30日,2021年机构已调研了2498家公司,调研次数高达10437次,调研公司数量及调研次数已超过2020年全年(1608家公司,调研次数8743次)。结合以往调研数据来看,年报披露季结束后的5月份与三季报披露结束后的11月份,往往是机构调研次数的“高点”。展望全年,2021年机构调研公司数量及次数将大幅刷新历史高位。

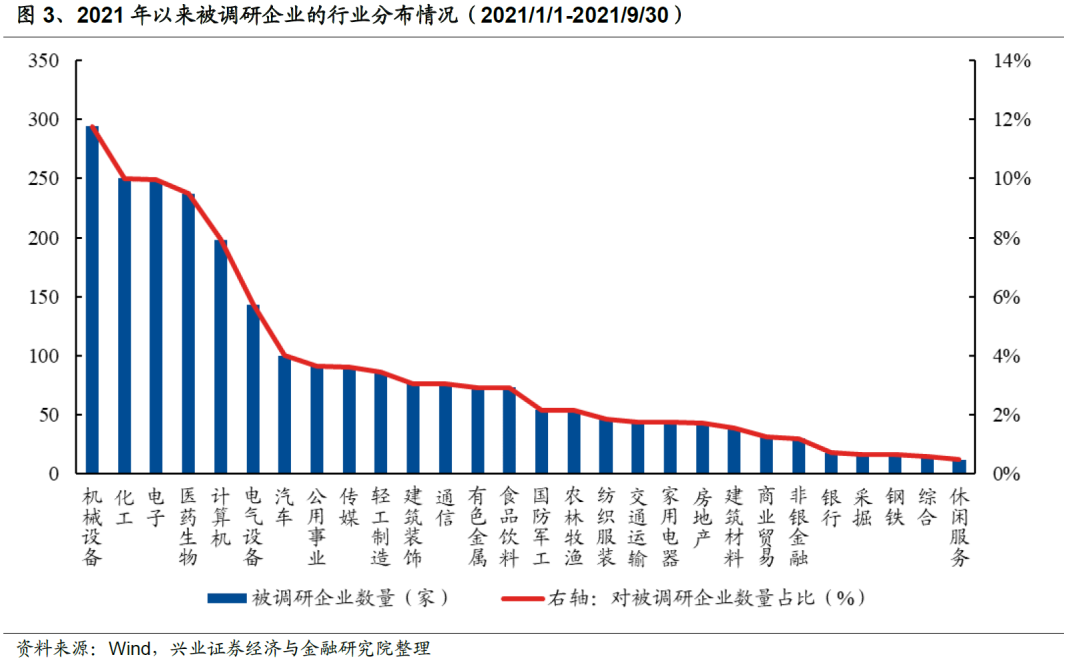

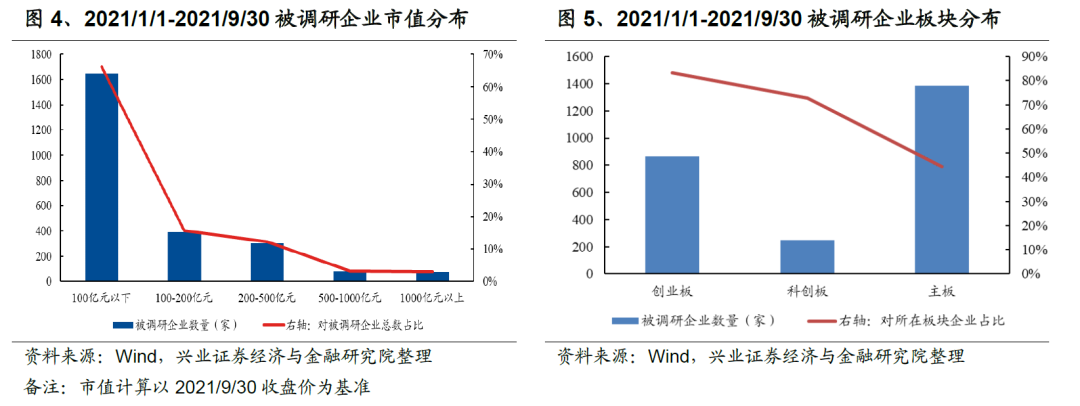

2021年以来,被调研公司集中出现在机械设备、化工和电子等行业,200亿以下市值公司超八成,创业板、科创板被调研公司占板块比重均超70%。从被调研公司的分布情况来看,行业方面,机械设备、化工和电子行业的被调研公司数量最多,分别有294/250/249家,而医药、计算机、电气设备等也名列前茅,体现了机构对制造、TMT方向的调研偏好。市值分布方面,100亿元以下/100-200亿元/200-500亿元/500-1000亿元/1000亿元以上组别的公司占比分别为66.09%/15.61%/12.13%/3.2%/2.96%,而A股100亿元以下/100-200亿元/200-500亿元/500-1000亿元/1000亿元以上组别的公司占比分别为67.38%/14.17%/11.64%/3.34%/3.47%,调研对象中市值200亿元以下公司占比达到81.7%,略高于A股200亿元以下公司占比(81.55%)。此外,从被调研公司的板块分布来看,位于创业板/科创板/主板的公司分别有863/248/1387家,对所在板块公司占比分别为83.3%/72.73%/44.5%,主板公司虽然在绝对数量上领先,但创业板、科创板被调研的公司对板块公司总数的占比显著更高。

二、中小市值股获机构密集调研,电子行业长期受青睐

分别计算2021年以来各上市公司接待的调研机构总数,可进一步探究机构调研的偏好。若一家机构多次调研同一家上市公司,不剔除重复值,而是将其累加到调研机构数内,以度量上市公司获得机构调研的密集程度,并观察获得机构密集调研的公司具有的特征。可以发现:1)机构偏好调研中小市值股;2)机构偏好调研电子、医药、机械等成长、制造相关板块;3)机构调研数量居前的个股,公司质地往往较为优良;4)获得机构调研的个股,在被调研前后,短期股价平均表现都超过大盘;5)进入9月后,获得机构调研数量最多的10只个股行业分散度显著提升,机构调研偏好进一步向中小市值股倾斜。

市值500亿元以下的公司获得机构密集调研,而在进入9月后,200亿元以下的公司获得的机构调研数量占比显著提高。2021/1/1/-2021/9/30期间,100亿元以下/100-200亿元/200-500亿元/500-1000亿元/1000亿元以上组别的公司累计分别获得41876/34362/45919/17363/19007家机构调研,500亿元以下公司获得的机构调研数量占比接近八成。而从月度数据的变化来看,进入9月后,200亿元以下的公司获得的机构调研数量占比从8月的45%增长到64%,反映了近期机构对中小市值公司的调研偏好程度显著提升。

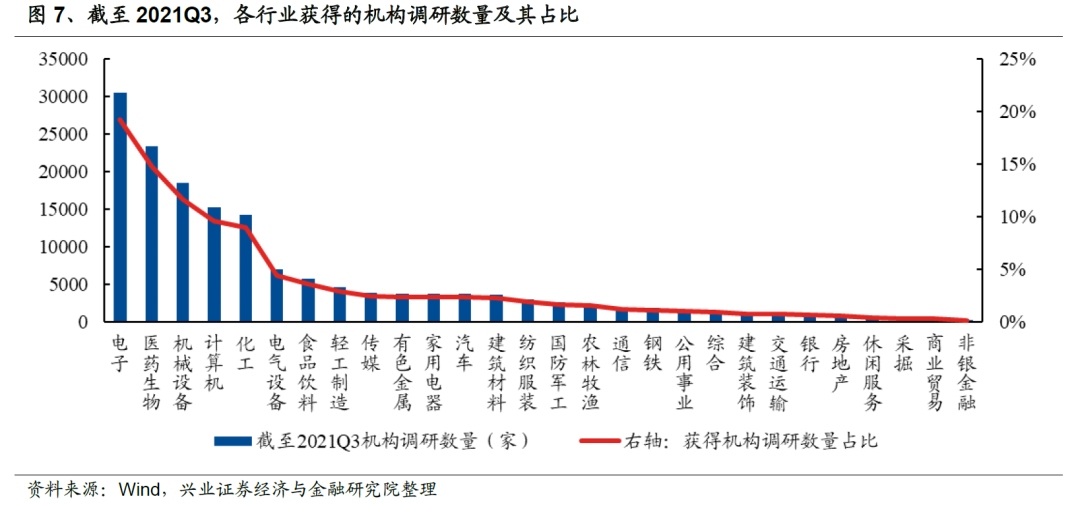

电子行业获得的机构调研数量长期领跑,进入9月后,机械设备行业成机构“新宠”。从行业分布来看,2021/1/1/-2021/9/30期间,电子、医药生物和机械设备是获得机构调研数量最多的三个行业,分别获得30509/23425/18491家机构调研。在1-8月份,电子均为获得机构调研数量最多的行业。然而,在9月份,机械设备行业获得了2623家机构调研,首次超过电子(2270家),而化工(1164家)位列第三,以机械设备为代表的制造企业成为机构调研的“新宠”。

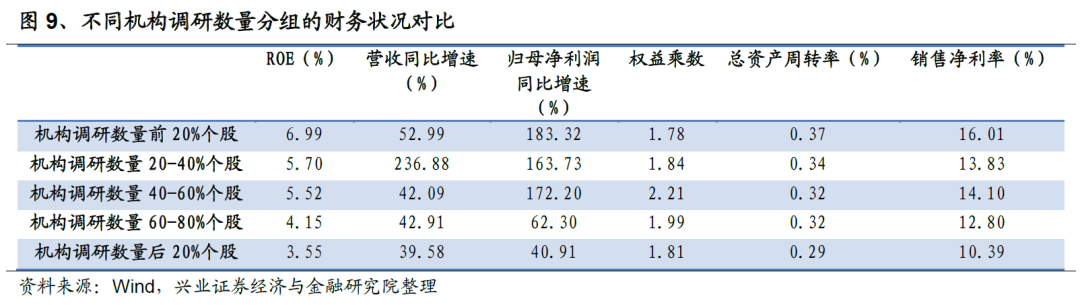

从2021年中报披露的财务状况来看,机构调研数量居前的个股,往往具备较为优良的质地。计算各公司在2021年中报披露后获得的机构调研数量总和,并将其按照机构调研数量进行分组,再分别计算各组别的ROE、营收增速、归母净利润增速等指标的均值,对比各组别的财务状况。可知机构调研数量前20%个股,其ROE/营收同比增速/归母净利润同比增速均值分别为6.99%/52.99%/183.32%,而机构调研数量后20%个股,对应的指标均值分别为3.55%/ 39.58%/ 40.91%,机构调研数量居前的分组财务状况普遍较优,公司质地较为优良。

从调研前股价表现来看,获机构调研的个股在被调研前,股价平均表现超过大盘。将个股按照单日机构调研数量进行分组(如迈瑞医疗在2021年1月5日获得机构726次调研,单日调研数量位列A股第一),并计算各分组的个股在机构调研前7天/15天/30天内相对上证综指的涨幅均值,可以发现,机构调研前7天/15天/30天内,各分组个股相对上证综指的涨幅均值均为正。其中,单日机构调研数量前20%个股在调研前7天/15天/30天内的相对上证综指涨幅分别为2.76%/4.15%/8.38%,调研前30天内相对涨幅为各分组最高。但总体来看,单日机构调研数量多寡,与个股被调研前的股价涨幅高低并无必然联系。

从被调研后股价表现来看,获机构调研的个股在被调研后,股价平均表现仍然超过大盘。仍然将个股按照单日机构调研数量进行分组,并计算各分组的个股在机构调研后7天/15天/30天内相对上证综指的涨幅均值,可以发现,机构调研后7天/15天/30天内,各分组个股相对上证综指的涨幅均值均为正,跑赢大盘。但总体来看,单日机构调研数量与个股被调研后的股价涨幅高低并无必然联系。

2021年以来,迈瑞医疗、传音控股、海康威视等个股获得的机构调研数量领跑全A。2021年以来,迈瑞医疗累计获得了1668家机构调研,位列全A第一,传音控股(1622家)、海康威视(1588家)等紧随其后。从行业分布来看,2021年获得机构调研数量最多的10只个股集中在医药生物、电子、机械设备、计算机行业中。从市值分布来看,截至9月30日收盘,除了科德数控(92.49亿元)、华峰测控(341.45亿元)外,2021年获得机构调研数量最多的10只个股中,其余个股的市值均高于500亿元,其中市值最高的为海康威视(5134.69亿元)。从股市表现来看,2021年获得机构调研数量最多的10只个股中,有5只跑赢大盘,其中涨幅最高的为华峰测控,2021年以来的绝对涨幅为49.39%,跑赢上证综指46.65%,跌幅最大的为长春高新(绝对涨幅-38.72%,对上证综指的相对涨幅为-41.46%)。

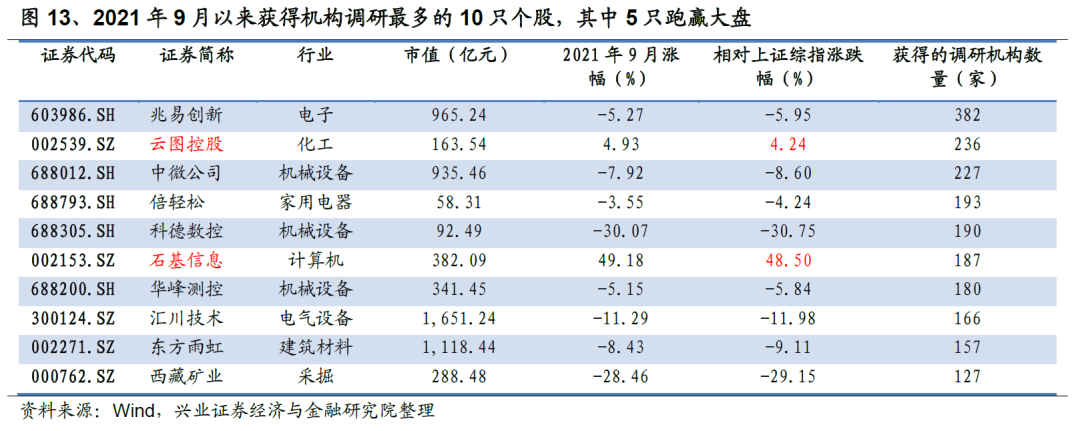

进入9月后,获得机构调研数量最多的10只个股行业分散度显著提升,机构调研进一步向中小市值股倾斜。进入9月后,兆易创新成为获得机构调研数量最多的个股,达到382家,云图控股(236家)和中微公司(227家)分列二、三位。获得机构调研数量最多的10只个股行业分布为:电子(1)、化工(1)、机械设备(3)、家电(1)、计算机(1)、电气设备(1)、建材(1)、采掘(1),行业分散度显著提升。市值分布上,中小市值股的数量也明显增加,500亿元以下的个股包括云图控股、倍轻松、科德数控、石基信息、华峰测控、西藏矿业等。但从股市表现来看,仅有云图控股、石基信息两只个股跑赢上证综指,相对涨幅分别为4.24%和48.5%。

三、券商与公募调研最频繁,公募基金调研后个股表现居前

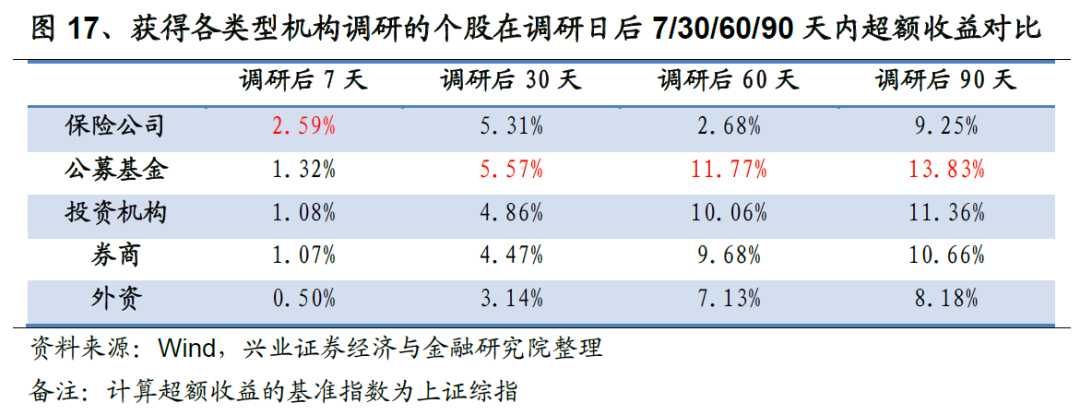

按照Wind口径,调研的机构可分为五种类型,包括公募基金、投资机构(涵盖银行理财子公司、私募基金、资产管理公司等)、券商、保险公司和外资机构,分机构类型对机构调研行为进行分析,可以发现:1)公募基金调研次数及公司数量领跑各类型机构;2)按机构平均调研工作量计算,券商和公募基金调研最为频繁;3)各类型机构呈现集中调研TMT、制造公司的趋势。4)以上证综指为基准计算超额收益,获得保险公司调研后的个股在调研日后7天内超额收益最高,获得公募基金调研后的个股在30、60、90天内超额收益最高。

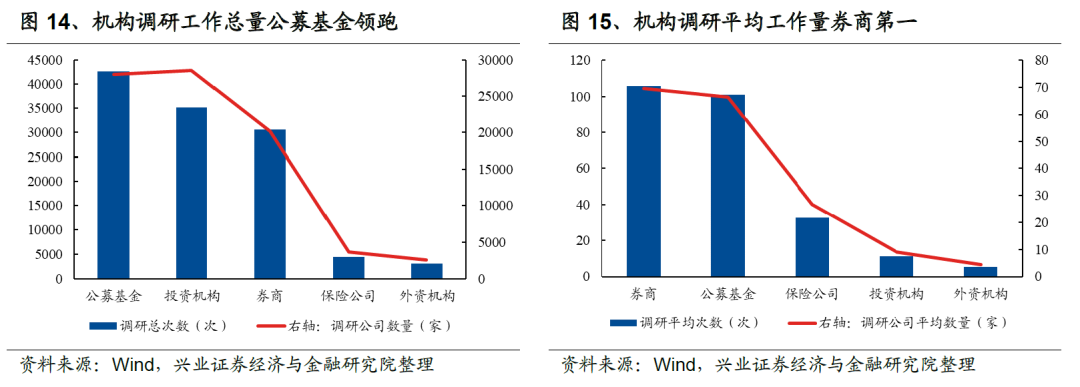

公募基金调研次数及公司数量领跑各类型机构,但按机构平均调研工作量计算,券商调研最为频繁,略超过公募基金。分机构类型计算调研总次数与公司数量总和(如多家机构调研同一家公司,也纳入计算,以衡量各机构的调研工作量),以及每家机构的平均调研次数与调研公司数量。可以发现,2021年以来,公募基金调研总次数达到42596次,调研公司总数达到28000家,调研工作量领先其他类型的机构。但从各类型机构的平均工作量来看,平均每家券商调研次数为106次,调研公司数量为70家,超过公募基金(101次,66家)。

各机构调研行业偏好近似,均集中于TMT、制造、消费医药领域。计算各类机构对各行业公司的调研次数和调研公司数量,可以发现,各类机构偏好调研的行业近似,均集中在TMT、制造领域。调研次数方面,公募基金、投资机构、券商、保险公司和外资机构调研次数最多的行业前三甲均为电子、医药生物和计算机,呈现集中调研的趋势。调研公司数量方面,除了券商以外,电子依旧是各类型机构调研数量最多的行业,券商在机械设备行业调研的公司数量最多(170家),其次为化工(175家)和电子(170家)。

对比各类型机构调研后个股的超额收益均值,获得保险公司调研后的个股在调研日后7天内表现最优,获得公募基金调研后的个股在30、60、90天内表现最优。分别计算各类型机构调研之后,个股自调研日后7天/30天/60天/90天的相对上证综指的涨幅,可以发现各类型机构调研后的个股,调研后短期内均跑赢大盘。其中,保险公司/公募基金/投资机构 /券商/外资调研的个股在调研日后7天内的超额收益分别为2.59%/1.32%/1.08%/1.07%/0.5%,保险公司调研后个股在调研日后7天表现最好。而在调研日后30、60、90天内,获得公募基金调研的个股超额收益均为最高。以调研日后90天为例,保险公司/公募基金/投资机构 /券商/外资调研的个股在调研日后90天内的超额收益分别为9.25%/13.83%/11.36%/10.66%/8.18%。