在周期股波动显著加剧的背景下,以中小市值股票为代表的中证500指数短短半个月已回撤近10%。在现货指数震荡激烈的同时,股指期货市场也是暗流涌动。

在9月29日收盘后,不少期指投资者发现一个罕见的现象:中证500股指期货当月合约IC2110报7047.0点,而现货中证500指数报7010.22点。

两者相减,IC升水达到罕见的36.78点,不仅一举扭转了长期贴水的趋势,升水幅度更是创下两年多新高。

IC升水幅度创阶段新高

数据显示,中证500股指期货当月合约升水幅度上一次高于这个数值,还要追溯到2019年5月17日,当天收盘IC升水41.42点。

由于期现套利的存在,股指期货的期现价差一般维持在合理的范围内窄幅波动。类似9月29日这般期指升水出现快速扩大的情形,一般被视作有激进的多头资金进场,试图博取股指短期反弹。

9月30日,兴业证券经济与金融研究院首席策略分析师张启尧发布报告,对中证500股指期货出现大幅升水的现象进行了解读。

张启尧认为,中证500股指期货大幅升水反映出中证500指数短期调整风险已经快速释放。基于估值和业绩的判断,中证500指数后续有望震荡企稳,出现大幅调整的概率较低。

张启尧统计了过去6次IC升水出现阶段性高点的情形,其中有4次中证500指数的后续走势得到改善,如2017年底、2019年2月、2019年12月以及2021年5月。历史数据表明,IC大幅升水往往意味着短期风险的释放,指数情绪有望迎来阶段性修复,有助于指数走势改善。

过去6次IC升水出现阶段性高点的情形

“虽然从2月份以来,中证500相对沪深300持续走高,但二者估值之比却逆向下行。从涨跌幅分解来看,中证500的业绩贡献明显超过了沪深300和上证50,表明大宗商品价格高企对于中证500指数的业绩贡献更为明显。” 张启尧表示。

张启尧强调,往后看,煤炭、钢铁等周期行业竞争格局将越来越好,碳中和政策对于供给端的中期约束仍将持续,周期股龙头的业绩有望平稳化。从全球来看,消费和用能旺季渐近,预计大宗商品的供需紧张局面中期内难以得到根本缓解,特别是欧洲的能源短缺风险可能支撑原油、天然气价格在四季度持续走高。

事实上,除了近期指数波动加剧,市场释放的情绪信号不止于此。

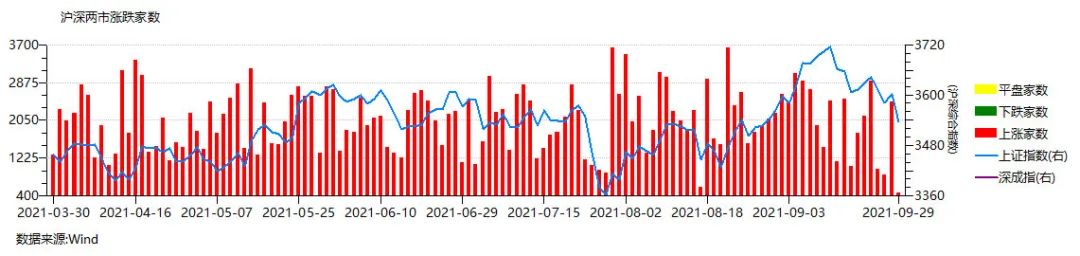

同样在9月29日,当天全部A股仅469只股票录得上涨,创出今年以来单日上涨家数最少纪录。在不少市场人士看来,涨跌数量是衡量市场资金情绪的重要指标,若上涨家数出现急剧减少,一般反映资金情绪已进入冰点,后续存在反弹可能。

沪深两市上涨家数统计

在此之前,A股上涨家数今年以来最少纪录出现在8月17日,当天仅587只股票上涨。回头看,市场当时已处在阶段底部,上证指数在短暂盘整后迎来反弹,并在一个月后逼近今年新高。

再往前回溯,今年上半年A股上涨家数最少纪录发生在3月9日,当天仅616只股票录得上涨。值得关注的是,当时资金悲观情绪同样与指数低点相对应,上证指数当天定格在了今年上半年的最低点。

后市分析

湘财证券:普涨行情来临 谁是急先锋?

德讯证顾:节前一跌到位 节后升势重归

巨丰投顾:锂电爆发!A股全线反弹 节后有哪些新期待?