近来,谢治宇等明星基金经理频频出现在今年的定增市场。

近期,网安概念股迪普科技发布了定增结果的公告,谢治宇管理的兴全合润、兴全合宜、兴全社会价值等3只基金齐齐出现在了获配名单中。在谢治宇的带队下,兴证全球基金旗下林国怀、任相栋、乔迁等明星基金经理的代表作也组团现身,合计派出10只产品参与此次迪普科技的“团购”,足见公司投研团队对迪普科技的看好。

而在此之前,9月23日,兴全合宜、兴全合润两只明星产品刚刚松开了限购的“紧箍咒”, 此次又大手笔出手参与了迪普科技定增,再次向市场释放了积极入市的信号。

谢治宇带队,兴证全球10只基金参与迪普科技定增

9月29日,兴证全球基金发布了《关于旗下部分基金投资迪普科技(300768)非公开发行股票的公告》,公告旗下10只基金“组团”参与了迪普科技定增,其中出现了谢治宇管理的兴全合润、兴全合宜、兴全社会价值等多只产品,此外,林国怀、任相栋、乔迁等明星基金经理的代表作也出现在名单中。

迪普科技是一家网安公司,核心产品主要包括应用防火墙、入侵防御系统、Web应用防火墙、异常流量清洗、物联网应用安全控制系统等。IDC数据显示,迪普科技在2021H1中国UTM防火墙硬件市场份额为4.5%,排在华为(28.7%)、新华三(23.9%)、天融信(11.1%)之后,但在高端防火墙领域,公司竞争对手仅华为与新华三。

9月27日,迪普科技发布了非公开定向增发结果,发行价格为34.71元/股,截至9月29日,迪普科技报收42.99元,参与此次定增的投资者大约已经浮盈约23.85%。

此次谢治宇带队,兴证全球10只基金“组团”参与迪普科技的定增,甚至其中出现了5只FOF的身影,足见公司投研团队对迪普科技的看好。

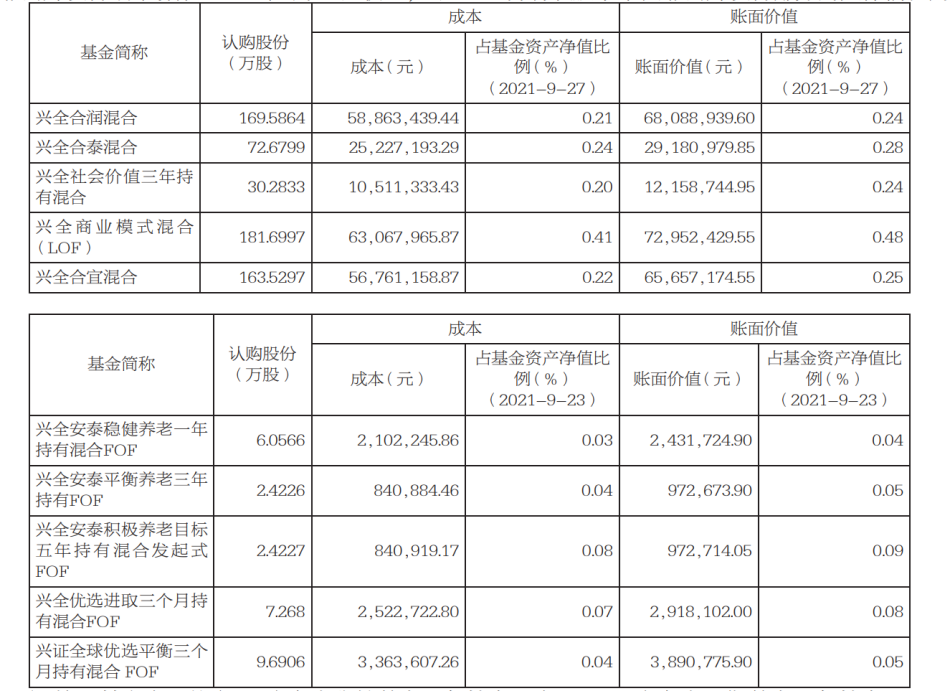

具体来看,谢治宇管理的兴全合润、兴全合宜、兴全社会价值分别获配了169.59万股、163.53万股、30.28万股,截至9月27日的账面价值分别为680.89万元、656.57万元、121.59万元,分别占基金资产净值比约0.24%、0.25%、0.24%。

此外,任相栋管理的兴全合泰、乔迁管理的兴全商业模式、林国怀管理的兴全稳健养老等明星产品也出现在了此次定增名单中,其中兴全商业模式获配股数最多,约为181.7万股,截至9月27日的账面价值为729.52万元,占基金资产净值比约0.48%。

整体来看,迪普科技此次定增募集资金总额约10.15亿元,而兴证全球基金此次一共获配迪普科技约807.84万股,获配金额约2.8亿元,占总募资比约27.59%。

中信建投研报认为,迪普科技在高端防火墙上与华为、新华三等ICT巨头的竞争中,仍然取得较高份额,反应了公司优秀的产品能力;随着运营商招标规则的优化叠加华为受限带来的竞争环境改善,公司的高端防火墙产品有望在运营商后续集采中取得较高的份额;此外,截至目前,公司应用交付产品已经入围三大运营商集采,且在中国移动的集采中连续中标,还接连突破核心金融客户(如工行与招行),预计未来3年公司应用交付产品有望保持较快增长势头。

今年已经在广大特材、新强联等定增上收益颇丰

据数据统计,除迪普科技外,谢治宇今年一共参与过6只个股的定增,其中不乏广大特材、新强联等涨势不错的牛股。

例如,在7月中旬,广大特材以26.56元/股的价格定向增发了约4944万股,共募集资金约13.13亿元,而谢治宇管理的兴全合润获配了375万股,截至7月19日的账面价值为1.35亿元,占基金资产净值比约0.43%。

广大特材的主营业务为高端装备特钢材料和新能源风电零部件的研发、生产、销售,根据客户定制化需求提供特钢坯料、特钢锻材及特钢制品等不同形态的产品,同时受益于新能源板块和周期板块行情。2021年上半年,公司实现营业收入15.06亿元,同比增长86.8%,实现归母净利润1.50亿元,同比+68.0%,实现扣非后归母净利润1.36亿元,同比增长53.8%。

截至9月29日收盘,广大特材报收49.22元,相比发行价,这意味着谢治宇的这笔定增已经有了85.32%的收益。

此外,在8月中旬,谢治宇管理的兴全合润、兴全社会价值一起参与了新强联的定增,发行价为106.21元,而截至9月29日收盘,新强联报收173.6元,相比发行价涨幅约63.45%。

公告显示,兴全合润、兴全合宜分别获配新强联147.15万股、186.90万股,定增完成后,兴全合润位列新强联第九大股东。

年内基金参与定增的金额翻倍

自2020年2月再融资新规落地以来,定增市场重新焕发活力。数据显示,截至9月29日,今年以来已经有328只股票发行了定增,相比去年同期的224只增长了46%。

公募基金显然是定增市场的活跃参与方,截至9月29日,今年以来已经有1372只基金参与定增,相比去年同期的606只增长了126%;合计参与成本金额高达443亿元,相比去年同期的156亿元增长了184%。

从行业分布来看,新规后定增实施主体集中分布在电子、化工、电气设备等行业,这些板块今年以来超额收益均较为显著,不少发行定增的个股后续走势也十分强劲,为基金带来了丰厚收益。

例如,在4月中下旬,上投摩根新兴动力等上投摩根旗下10只基金参与了天华超净的定增,发行价格24.68元,截至9月29日的最新收盘价为93.5元,收益率高达280%。如果按成本总额1.67亿元来计算,上投摩根基金在这笔定增上收获浮盈约4.68亿元。

一家中型基金公司定增投资中心总经理表示,定增相对于二级市场投资,最直观的好处是可以一定的折价进行投资,进而提供更高的安全边际。另外,定增市场存在很多优质的成长性公司,通过定增投资、持有较长一段时间,也可以分享上市公司成长带来的收益,规避频繁交易错失机会。

但随着定增标的数量的增多,质量却愈发鱼龙混杂,纯达基金定增策略基金经理唐光英表示,专业投资者必须审慎评估目标公司未来的成长性和估值水平,全方位、多角度深入调研。他的方法是布局“四新赛道”,挖掘“四好公司”,严守“三大原则”,其中 “四新赛道”指新科技、新能源、新医疗、新消费,“四好公司”是指市场空间巨大,行业景气度较高,定增价格较好,管理层优秀的公司,“三大原则”则是指精选个股、严守折扣、分散投资。