大势研判:短期扰动,布局长远

8月A股市场处于震荡期,国内外宏观的扰动将会增加。交易层面,前期涨幅过大、预期过高、交易过度拥挤的成长股,短期可能存在补跌风险。但中期A股没有系统性风险,预计市场在经历一定震荡整固后,成长牛、结构牛仍将继续,高景气成长股仍将是A股主线,投资者可以积极把握短期调整带来的布局机会。

(一)宏观短期仍有不确定性,中期无系统性风险

1、国内

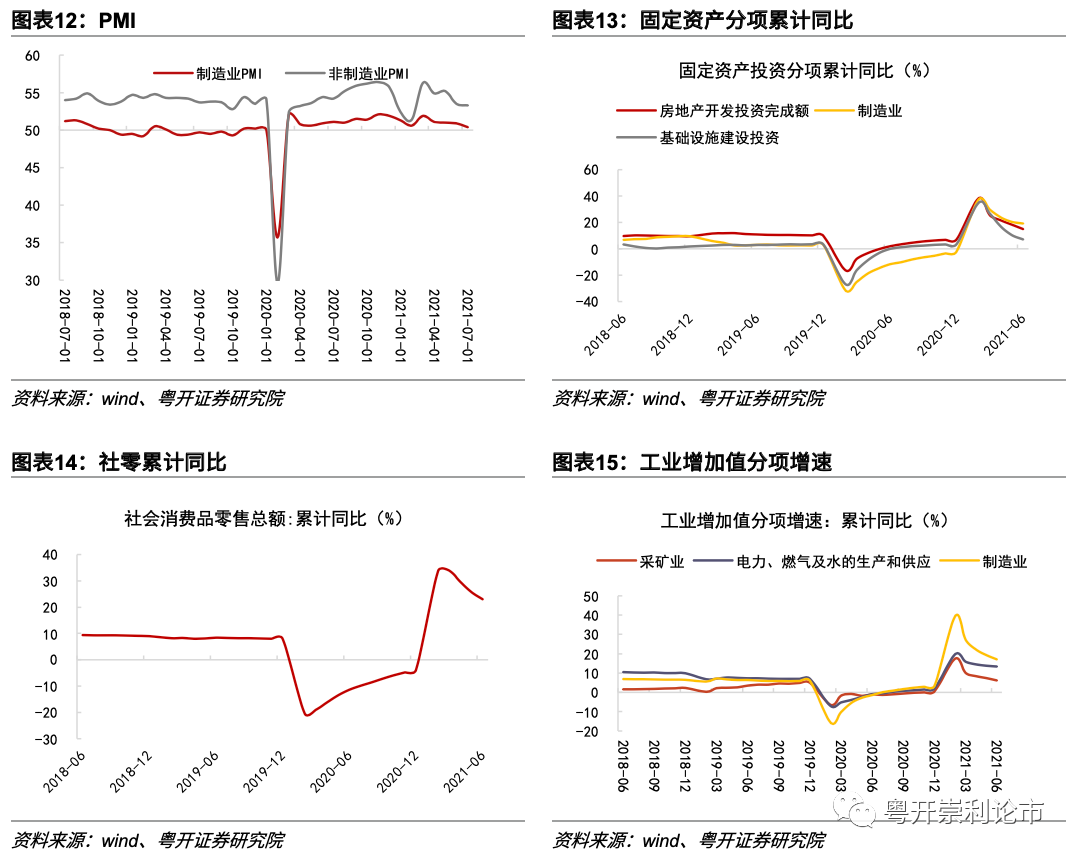

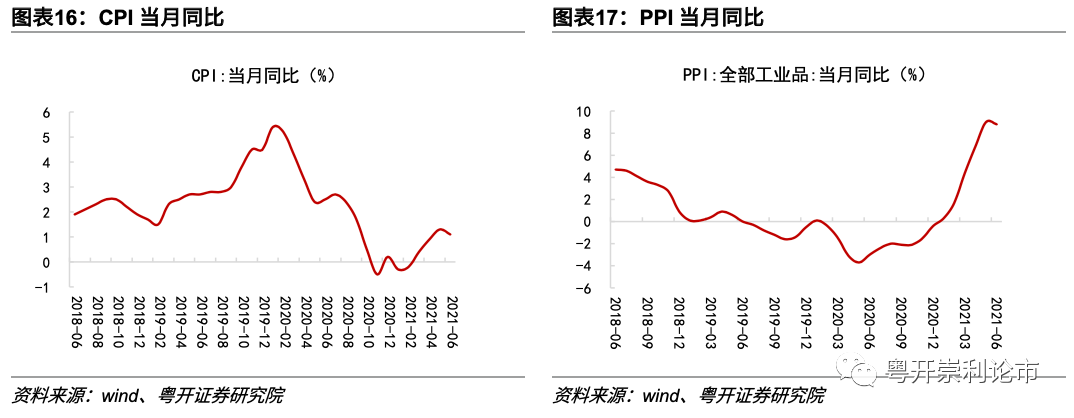

预计下半年至明年上半年,经济方向温和调整。6月经济增长的结构更均衡,除了房地产开工偏弱、基建符合预期外,其余如工业增加值、制造业投资、社零、出口等均好于预期。本轮工业品通胀的高点已现,6月PPI同比增8.8%较上月回落,受猪价拖累6月CPI同比仅1.1%,通胀压力开始回落。

后续可能较难见到持续性、全面性的总量刺激政策。二季度以来市场极致分化,核心因素是相对业绩的强弱,而政策的变化起到了助推和加速的作用。展望下半年,信用政策大概率表现为力保制造业和中小微企业,按住地方政府和房地产,总量流动性则将保持适度宽松,以便各个层面债务风险逐步“拆雷”。

2、国外

美国Taper渐行渐近,美债长端利率或将反弹。在经济持续修复、通胀仍然“暂时性”高企的背景下,市场对Taper 这一靴子的落地路径的讨论日益活跃。后续关注两个重要时点,分别为8月下旬的“Jackson Hole”会议和9月美联储会议。

美联储政策收紧的预期提升,或将导致美股短期调整压力,但对A股影响有限。对A股而言,若有流动性收紧预期,周期板块或会阶段性占优。但我们认为美股短期调整对A股中长期逻辑较难形成实质影响。一方面,近期市场的板块调整正在消化一部分不确定性预期,另一方面,730政治局会议指出“稳健的货币政策要保持流动性合理充裕”、“要增强宏观政策自主性”,因此对A股难以形成系统性风险扰动。

(二)配置方向:积极把握短期调整带来的布局机会

短期交易层面来看,市场赚钱难度提升。新能源车、半导体等高景气板块交易已经较为拥挤,短期可能存在补跌压力。

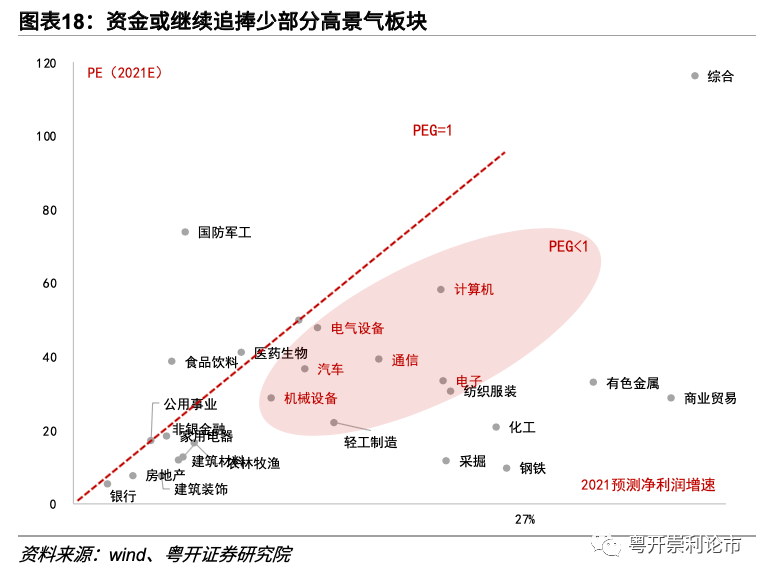

中长期来看,在流动性预期适度宽松之下,资金或继续追捧少部分高景气板块。政策面,7月30日的政治局会议首次提及“发展专精特新中小企业”,将专精特新作为政策支持发展的重点之一。工信部也发文强调优先聚焦制造业短板弱项以及关键基础技术和产品的产业化攻关。看好景气度上升的科技板块、高端制造板块。具体来看,根据2021年的预期PE以及预测净利润增速,性价比较高(PEG<1)的板块包括电气设备(新能源)、电子(半导体)、机械设备、汽车、通信等。

风险提示:政策执行不及预期、经济恢复不及预期、疫情防控不及预期

一、本周市场行情回顾

(一)本周市场表现

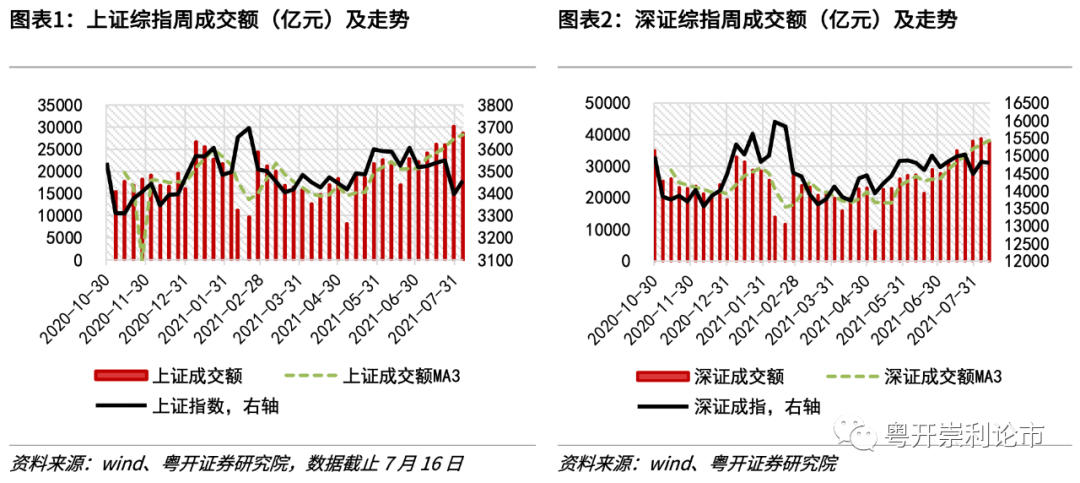

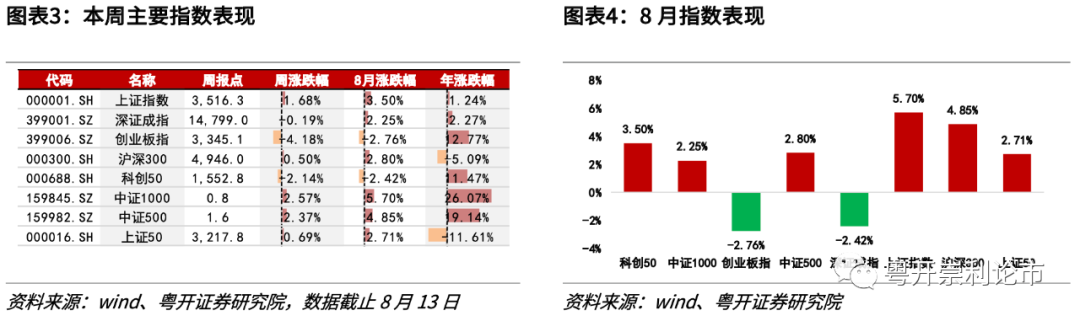

本周(2021/8/9-2021/8/13)市场表现沪强深弱。上证指数上涨1.68%,深证成指回调0.19%,创业板指回调4.18%。本周两市成交6.48万亿元,相比前一周缩量0.26万亿元。

本周科创50指数回调,中小盘表现相对较优。中小盘相对跑赢,指数涨跌幅:中证 1000(+2.57%)>中证500(+2.37%)>上证50(+0.69%)>沪深300(+0.50%)科创50(-2.14%)。

(二)本周行业表现

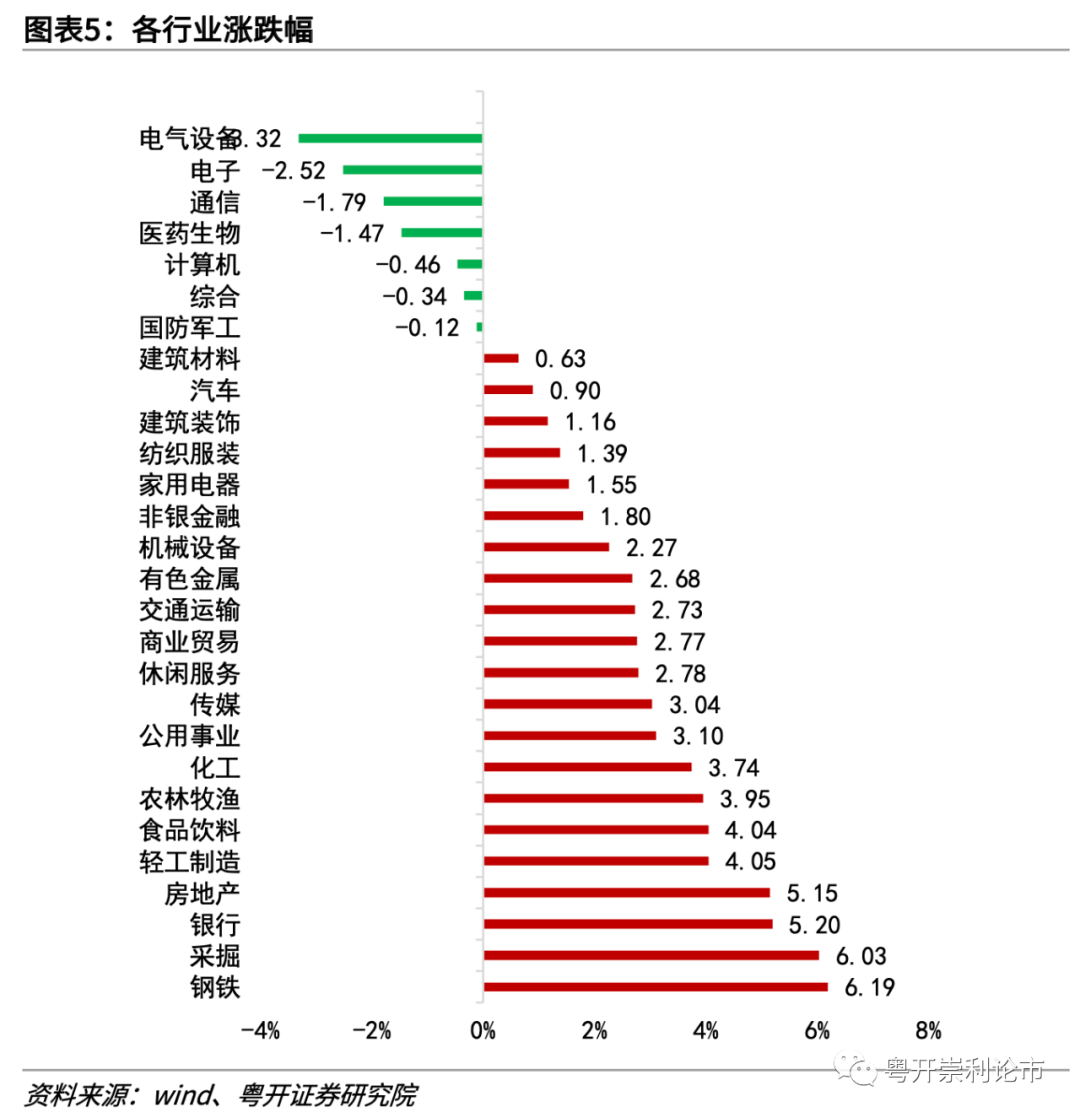

行业方面,前期上涨较快的成长板块本周回调,顺周期板块表现较好。本周申万一级行业中,钢铁(6.19%)、采掘(6.03%)、银行(5.20%)表现较好,电气设备(-3.32%)、电子(-2.52%)、通信(-1.79%)回调。

(三)本周行业估值

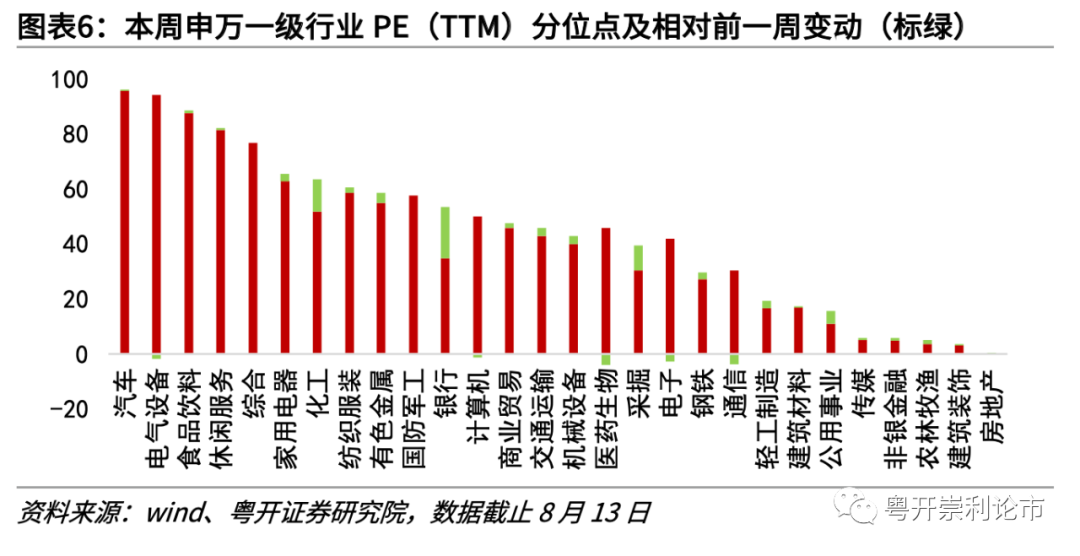

本周行业估值方面,银行、化工、采掘板块估值上浮。从当前PE(TTM)在历史十年的分位数来看,汽车(96.38%)、电气设备(92.64%)、食品饮料(88.65%)排名前三;房地产(0.49%)、建筑装饰(3.70%)、农林牧渔(4.98%)的PE(TTM)分位点排名后三。

(四)北上资金动向

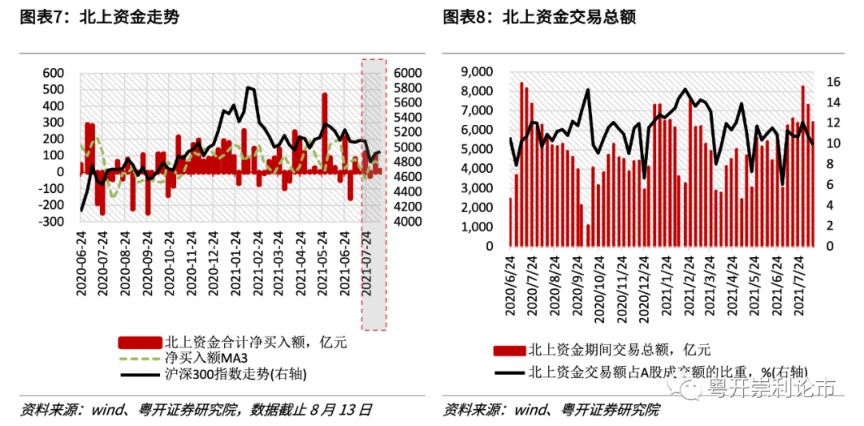

本周北上资金交易总额6410.77亿元,合计净买入12.76亿元,较前一周(100.89亿元)大幅缩量,其中沪股通净买入8.37亿元,深股通净买入4.39亿元,北上资金交易额占A股成交额比中下滑至9.90%(上周10.82%)。

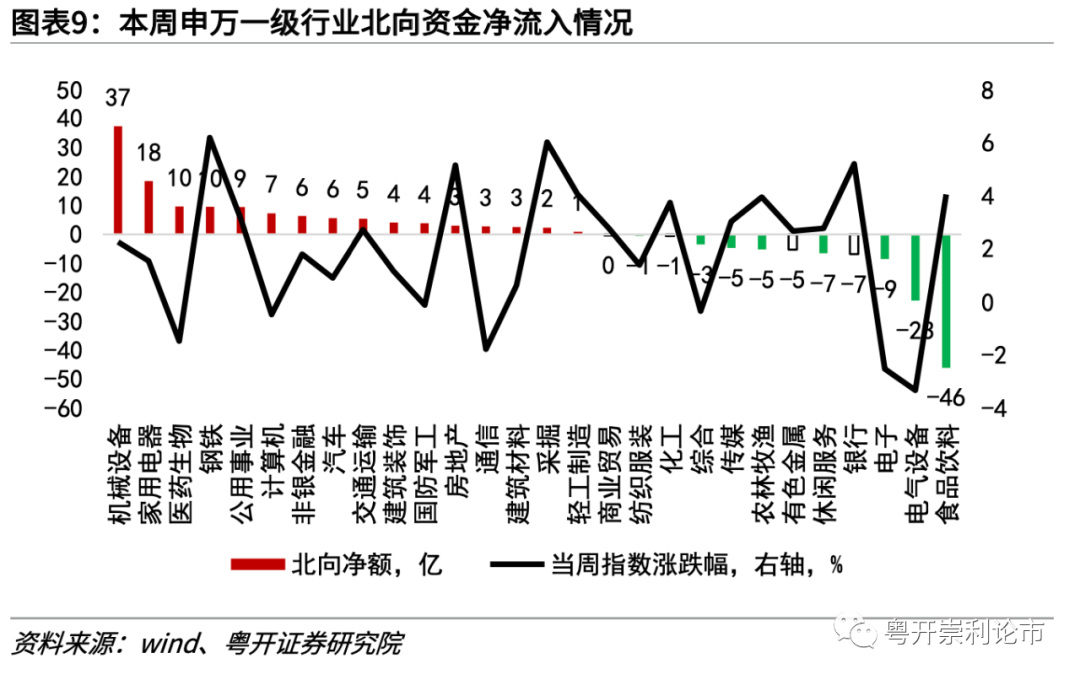

本周北上资金主要流入机械设备、家用电器、医药生物板块,主要流出食品饮料、电气设备、电子板块。

二、近期热点事件

(一)两市成交持续突破万亿

A股自7月1日以来,除了7月20日两市成交0.97万亿之外,至8月13日已有31个交易日成交额破万亿。统计近三年A股成交额,上一次交易额连续多日破万亿出现在2020年7月2日至7月24日,共持续17个交易日。近期每日融资融券规模余额也达到1.6万亿元,券商股表现较为活跃。按照行业平均净佣金率万分之三估算,券商行业日均佣金收入超过3亿元。

行情火热之下,行业头部券商由于渗透率提升,有望分到更多蛋糕,同时尾部券商主要受益于经纪业务,产品代销、管理费、信用业务等收入也将提高。下半年以来市场交易活跃度提升,且证券公司中期业绩向好,而估值整体偏低,券商股形成了估值修复的土壤,利于财富管理赛道市场认可度提升以及进一步转型。

(二)全球重大事件

三、大势研判:短期扰动,布局长远

8月A股市场处于震荡期,国内外宏观的扰动将会增加。交易层面,前期涨幅过大、预期过高、交易过度拥挤的成长股,短期可能存在补跌风险。但中期A股没有系统性风险,预计市场在经历一定震荡整固后,成长结构牛仍将继续,高景气成长股还将是A股主线,投资者可以积极把握短期调整带来的布局机会。

(一)宏观短期仍有不确定性,中期无系统性风险

1、国内

预计下半年至明年上半年,经济方向温和调整。6月经济增长的结构更均衡,除了房地产开工偏弱、基建符合预期外,其余如工业增加值、制造业投资、社零、出口等均好于预期。本轮工业品通胀的高点已现,6月PPI同比增8.8%较上月回落,受猪价拖累6月CPI同比仅1.1%,通胀压力开始回落。

后续可能再难见到持续性、全面性的总量刺激政策。二季度以来市场极致分化,核心因素是相对业绩的强弱,而政策的变化起到了助推和加速的作用。展望下半年,信用政策大概率表现为力保制造业和中小微企业,按住地方政府和房地产,总量流动性则将保持适度宽松,以便各个层面债务风险逐步“拆雷”。

货币政策转向偏松,财政政策依然偏紧。7月全面降准50bp,释放约1万亿资金。6月社融与M2超预期,但M1同比创14个月以来的新低,M1和M2增速的剪刀差拉大,反映出企业经营需求恢复偏弱。

2、国外

美国Taper渐行渐近,美债长端利率或将反弹。在经济持续修复、通胀仍然“暂时性”高企的背景下,市场对Taper 这一靴子的落地路径的讨论日益活跃。美国2021年7月季调后非农就业人数增加94.3万人,好于预期的增加87万人;失业率为5.4%,好于预期的5.7%,数据出台之后,部分美联储官员鹰派言论超预期。后续关注两个重要时点,分别为8月下旬的“Jackson Hole”会议和9月美联储会议。

美联储政策收紧的预期提升,或将导致美股短期调整压力,但对A股影响有限。对A股而言,若有流动性收紧预期,周期板块或会阶段性占优。但我们认为美股短期调整对A股中长期逻辑较难形成实质影响。一方面,近期市场的板块调整正在消化一部分不确定性预期,另一方面,730政治局会议指出“稳健的货币政策要保持流动性合理充裕”、“要增强宏观政策自主性”,因此对A股难以形成系统性风险扰动。

(二)配置方向:积极把握短期调整带来的布局机会

短期交易层面来看,市场赚钱难度提升。新能源车、半导体等高景气板块交易已经较为拥挤,短期可能存在补跌压力。

中长期来看,在流动性预期适度宽松之下,资金或继续追捧少部分高景气板块。政策面,7月30日的政治局会议首次提及“发展专精特新中小企业”,将专精特新作为政策支持发展的重点之一。工信部也发文强调优先聚焦制造业短板弱项以及关键基础技术和产品的产业化攻关。看好景气度上升的科技板块、高端制造板块。具体来看,根据2021年的预期PE以及预测净利润增速,性价比较高(PEG<1)的板块包括电气设备(新能源)、电子(半导体)、机械设备、汽车、通信等。