就现阶段而言,数字货币市场似乎进入到了横盘调整期,交易者和投资者不得不在低波动性市场条件下寻找机会、探索代收益来源。如果市场恢复上行,ETH 价格仍有很大的空间可以弥补当前的收入“损失”。相反,如果震荡下行,那么 2021 年的剩余收益很可能会被全部抹去。

在这篇文章中,我们将重点关注以下几个方面:

1、以太坊上 DeFi 在市场波动期间的状态,

2、最近市场对合成资产 Synthetix 的关注,以及潜在驱动因素

3、回顾 DeFi 中的“蓝筹股”收益来源

4、在 DeFi 中寻找替代收益来源模板

抑制波动

以太坊价格在短暂反弹后再次下跌,而一些 DeFi 代币尽管基本面没有太大变化,但仍经历了“孤立的突破”。

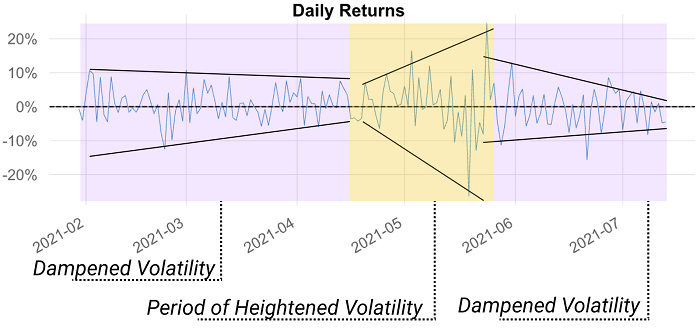

从历史上看,波动性增长和减弱都是相对的,一段时间市场走势波动幅度过大,随之而来的将会是波动下降。在下面这张图表中,我们可以注意到市场日均收入在 5 月份出现高度波之后,6 月至 7 月波动开始逐渐减弱。

如果市场恢复上行,ETH 价格仍有很大的空间可以弥补当前的收入“损失”。相反,如果震荡下行,那么 2021 年的剩余收益很可能会被全部抹去。

Synthetix 寻找“新出路”

现阶段,以太坊依然处于横盘整理阶段,结果导致不少 DeFi 代币开始寻求其他“回报路径”,Synthetix就是其中之一,尤其是在创始人 Kain Warwick 重返该项目的过程中使其找到了更大的反弹力量。

7 月 10 日,Synthetix 宣布将于 7 月 26 日当周在以太坊二层扩容方案 Optimistic Ethereum(OΞ) 启动,最终部署日期有待 Spartan Council(斯巴达理事会)批准。按照SIP-121中的规定,初始支持的合成资产为 sETH、sBTC 和 sLINK。此外,SNX 喂价也由 ChainLink 部署。为准备过渡到 Optimistic Ethereum,将在接下来的几周内发布一些额外的SIP。其中包括债务池缓存机制的变化、iSynths 的弃用以及 L1 上 Synths(合成资产)数量的减少。

Optimism质押者的回报率在 7 月份达到了约 15% 的绝对最低点,但L 1 质押仍然有利可图(相对而言),但随着流动性过渡到 L 2,Optimism 质押者现在可以获得的年投资收益率可以达到约 50%,预期 sUSD/sETH、sUSD/sBTC 和其他交易对将会陆续在 7/8 月推出。

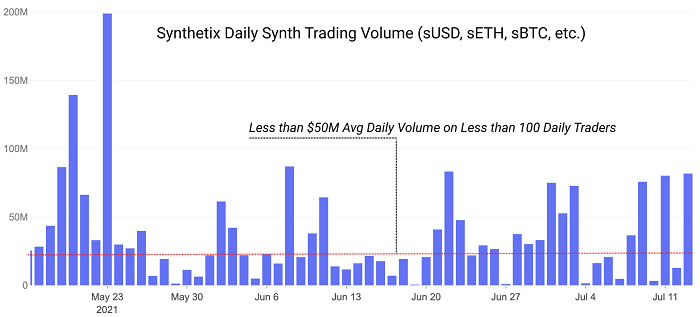

Synthetix 希望向 L 2 过渡,标志着该产品进入一个新时代:一个拥有更多用户、更多容量和更多交易活动的时代。迄今为止,该项目一直在努力解决 L 1 的高费用问题,导致日均交易者不到 100 人,而且日均交易额也经常低于 5000 万美元。进入6 月份之后,情况变得更“惨”,当月 Synthetix 日均交易额低于 1500 万美元,用户数甚至不到 50。但现在,SNX 通证持有者可以期待过渡到 Optimism,受益于较低的费用,Synthetix 的交易活动也有望得到进一步增长。

更重要的是,作为一个成熟项目,Synthetix 给整个数字货币行业展示了一个 L 2 迁移的典型研究案例。

DeFi “蓝筹”资金新目标:避险

以下是一些在 DeFi 行业中以费用和流动性挖矿激励形式获得收益的三大主要类别:

1、通过在去中心化交易所提供流动性赚取费用

2、来自贷款池中贷款资产的收益

3、从流动性挖矿奖励中赚取治理代币

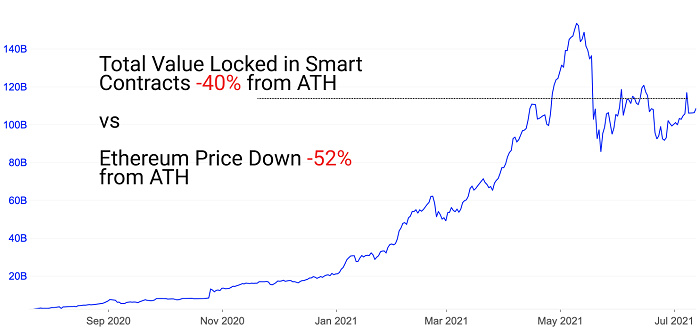

随着市场对避险资本(稳定币)的需求增加,最近 DeFi 代币的估值愈发低迷,投入到这一领域里的风险资本也正在减少——所有这一切,都导致整个 DeFi 行业收益率大幅缩水。那么,稳定币会如何 DeFi 行业呢?事实上,当稳定币资本开始增加,意味着“稳定的”资本流动开始争夺相同的市场价值份额。随着越来越多的资本进入产生收益的 DeFi 协议中,所有参与者美元的收益都会被稀释。

我们看到情况显然是这样,因为 DeFi 中的美元等价物正在超过以太坊和代币估值的市值增长。随着越来越多资本开始四处流动,他们对 DeFi 高收益率也有明显的需求。但问题是,这些资本并没有用于购买现货 ETH 或治理代币,他们进入 DeFi 市场的主要目的其实是避险。

随着资本的增加,大家都来分一杯羹,竞争也就变得越来越激烈。

* 链上活动减少:如果来自用户活动(例如交易量)的可用费用(available fees)开始减少,但试图吸收这些费用的资本是静态(static)的或增加(increasing),都会导致流动性提供者获取高收益的机会减少。

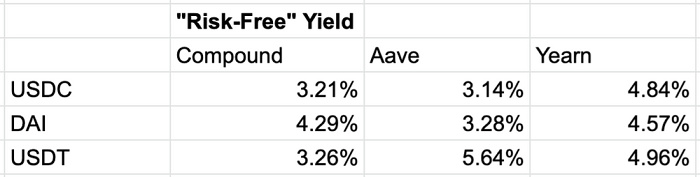

二季度,所有区块链上的去中心化交易所使用量都出现下降,借贷需求、投机需求以及利用率等指标均受到抑制。总体而言,尽管市场对 DeFi 的投资依然强劲,但 DeFi 的实际使用指标开始走弱。结果,诸如 Aave、Compound 和 Yearn 等知名 DeFi 协议的“避险”年化收益率均降至 5% 以下,即便 Aave 和 Compound 推出了流动性激励措施,年化收益率依然只有 3-5%。

* 代币价格低迷:如果 DeFi 协议中用于补贴流动性的(以美元等值形式)奖励出现贬值,那么整体收益率也会下降。随着越来越多的资金流入这些 DeFi 代币,代币价值依然会不断下降,因为这些代币的美元价值都是呈下降趋势的。

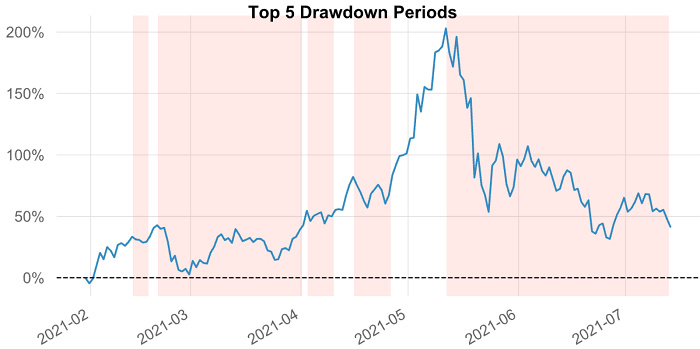

少数 DeFi 代币与 ETH 之间的相关性开始走弱,当 ETH 价格下降时,一部分 DeFi 代币价格反而出现上涨。但总体来说,相比于历史高点,DeFi 代币价格依然严重过低。二季度,治理代币质押者已经损失了 60% 以上的质押资本,提供收益耕作的 DeFi 代币通常与质押代币状况相同,因此“挖矿”奖励价值也损失了约 60% 以上。

* 总结:由于使用量和费用减少、代币价格(以及奖励价值)低迷、以及稳定币资本参与量越来越大,综合这些因素的影响,整个 DeFi 行业的收益率已经大幅减少。

如今的市场环境略显“怪异”——资本非常充裕但大多数代币都找不到边缘买家,那么在这种环境下,交易者如何找到新的收益来源呢?

坦率地说,现在很难找到高收益替代品,并且在许多情况下,投资者和交易者需要加强风险管理和深入了解 DeFi 代币的底层机制。市场上的确也存在一些高收益 DeFi 项目,他们交易并不拥挤(因为知名度不高),但需要注意的是,这些 DeFi 协议的风险可能更大。

事实上,“拖累“”交易者获得高收益率的因素主要有三:

1、大量参与者/流动性

2、低利用率/低交易额

3、代币价格下降

那么,如何解决上述问题呢?我们也有三个办法来应对:

1、寻找参与度低的早期矿池

2、在利用率较高的“原石”中寻找“钻石”

3、识别具有价格升值潜力的项目

衍生品

在 DeFi 市场中,衍生品一直是个相对安静的角落,这主要是由于大多数衍生产品在 Layer 1 网络上的 gas 成本很高,加上其他问题,导致流动性保持在较低水平,也会降低整体用户体验。

尽管现阶段衍生品市场缺乏吸引力,但许多来自传统金融市场的衍生品以及一些新想法已经开始建立。从传统金融移植过来的衍生品包括期权、期货、掉期和其他产品,这些产品市场通常与其他数字货币市场不同,提供的风险/回报类型也不一样。

期权

如今 DeFi 市场中已经拓展出许多期权平台,但大多数流动性都很差,而且 gas 成本较高。二季度,已经有数十笔风险投资交易为新期权平台提供资金,但迄今为止,大多数交易要么未启动,要么无法找到流动性/用户。

永续合约

随着 DeFi 领域里的用户活动不断减少,意味着流动性提供者能够获得的回报也会缩水。不过,永续合约一直是 DeFi 衍生品的一个亮点,在过去的几个月里,这块“蛋糕”越来越大,其中 Perpetual Protocol 和 DyDx 的交易量表现一直非常强劲并逐月增长。

每个代币持有者都想从交易费和流动性挖掘奖励中分得一杯羹,至少就目前而言,Perpetual Protocol (PERP) 的质押者可以获得约 40% 的年化收益率,据悉Perpetual Protocol 即将发布 V2 版本,年化收益率可能还会增加。

以上就是二季度 DeFi 市场的概况,对于大多数投资者和交易者来说,当前最迫切的一个问题就是:市场能尽快恢复上行吗?或许只有时间能给我们答案。

本文来自 Glassnode,原文作者:Luke Posey