本周,泰国首富家族即将登陆A股的消息备受市场关注。5月27日,正大股份预披露招股书,计划冲击主板IPO,拟募资150亿元。正大股份此次IPO由中信证券、摩根大通、汇丰前海一同保驾护航。

泰国首富家族冲刺A股IPO

招股书显示,正大股份是国内规模最大的饲料生产商和生猪养殖企业之一,是中国饲料工业化、畜牧养殖现代化的开创者和引领者。

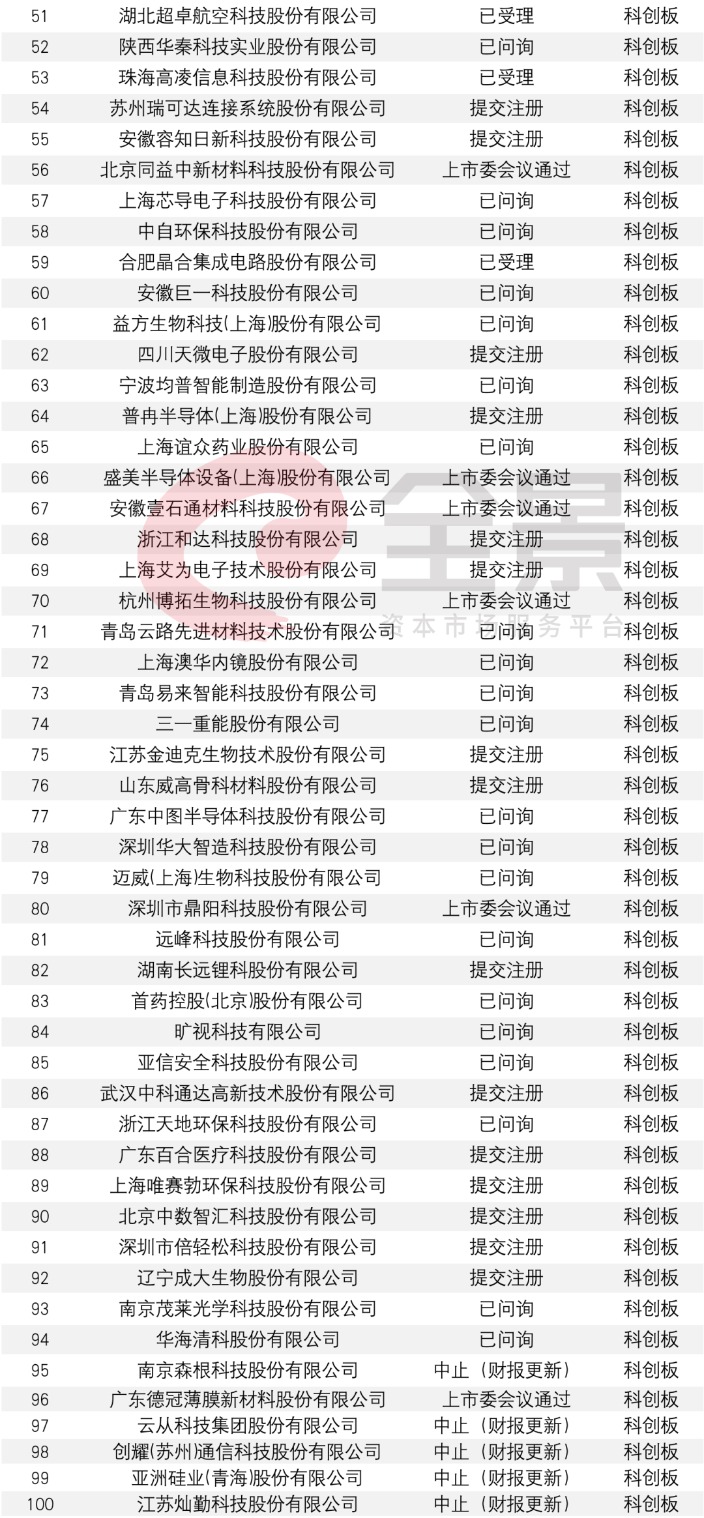

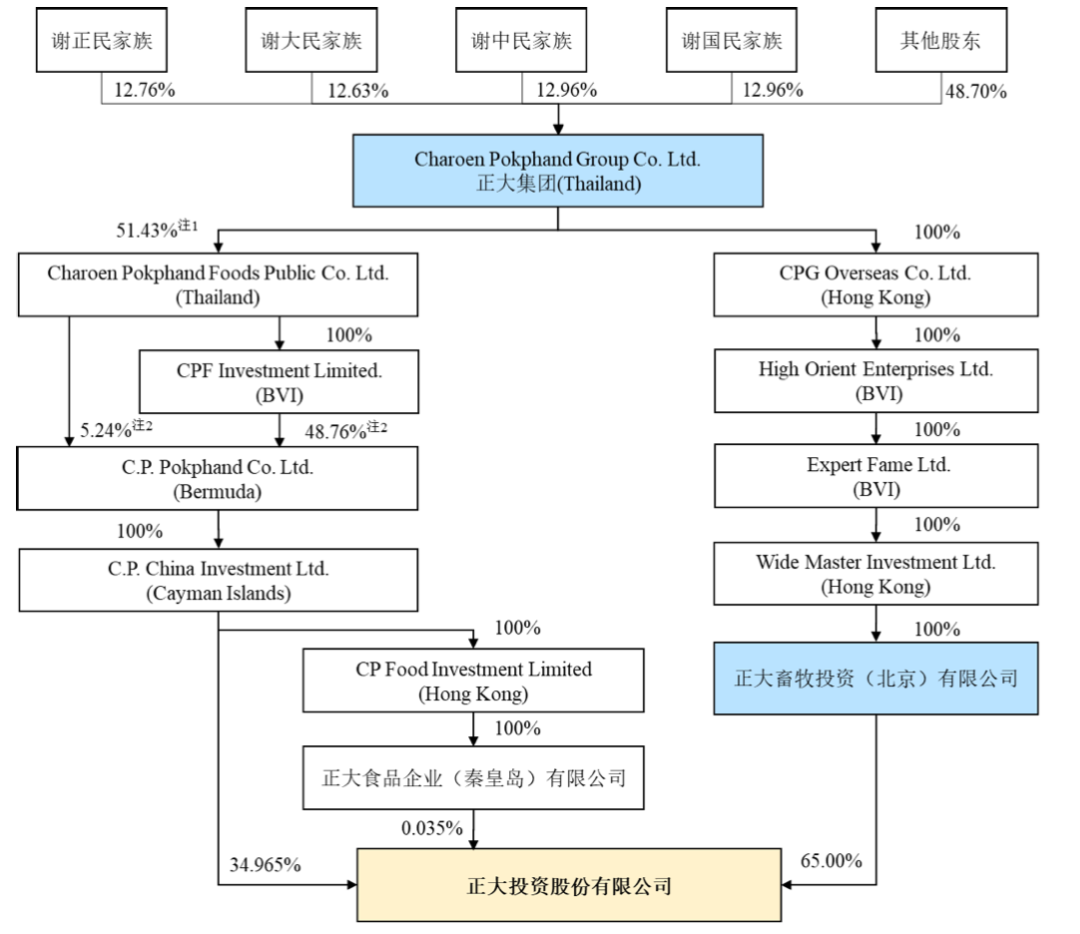

股权方面,正大畜牧投资直接持有发行人27.03亿股股份,占本次发行前公司总股本的65%,为公司控股股东。而正大集团通过正大畜牧投资、卜蜂中国投资以及正大秦皇岛食品间接持有发行人股份,系发行人的间接控股股东。

图/招股书

截至招股书披露日,正大集团共有87名股东,主要股东为谢正民家族、谢大民家族、谢中民家族和谢国民家族,持股比例分别为 12.76%、12.63%、12.96%和 12.96%,其中谢正民、谢大民、谢中民和谢国民系兄弟关系,上述四家族之间不存在一致行动关系,持股数量十分均衡。

从持股比例来看,可以轻易看出这么庞大的一家集团是一个家族企业。

据悉,正大集团注册在泰国,成立于1976年,目前已形成了以农牧食品、批发零售及电信电视为核心业务,同时涉足金融、地产、制药及机械加工等行业和领域的多元化跨国集团公司,业务遍及全球21个国家及地区。

进一步追溯可知,正大投资隶属于泰籍华人谢易初于1921年创办的知名跨国企业正大集团,谢吉人是正大集团第三代领导人。

根据彭博社公布的《2019年彭博亿万富翁指数Top500排行榜》,正大集团的谢国民、谢中民、谢正民、谢大民四兄弟,其个人净资产分别为51.9亿美元、45.1亿美元、44.7亿美元、43.9亿美元,合计高达185.6亿美元(约合人民币1257.3亿元),为泰国首富家族。而谢吉人是谢国民的长子。

若该公司在A股顺利IPO,该家族的财富有望进一步增值。

正大股份拟募资150亿

招股书显示,正大股份的主要产品包括饲料、生猪及屠宰产品。其中,饲料产品主要为畜禽饲料、反刍料和水产料,生猪产品主要为商品猪、种猪和仔猪,屠宰产品主要为白条猪肉、分割猪肉以及猪副产品。

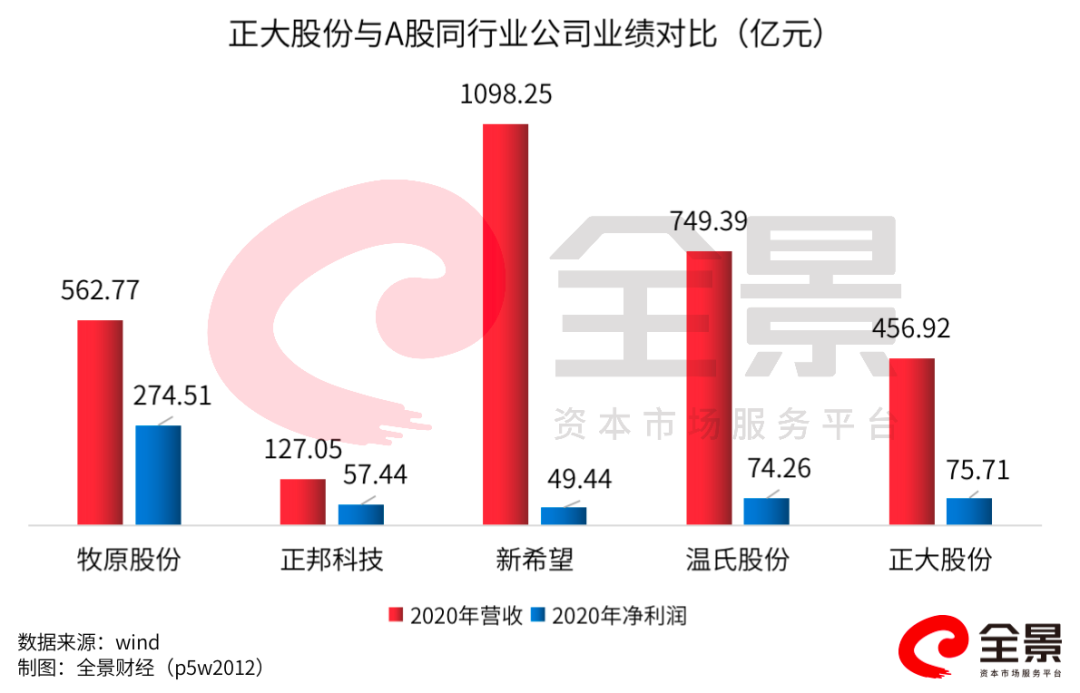

2018年到2020年,正大股份股份实现营业收入281.71亿元、318.8亿元和456.92亿元,净利润分别为7025.8万元、20.11亿元和75.71亿元。

目前,A股养猪企业云集,不乏有牧原股份、温氏股份、正邦科技、新希望等巨头。从业绩规模来看,正大股份的营收规模逊色于新希望、温氏股份、牧原股份等,但净利润规模则与温氏股份接近。

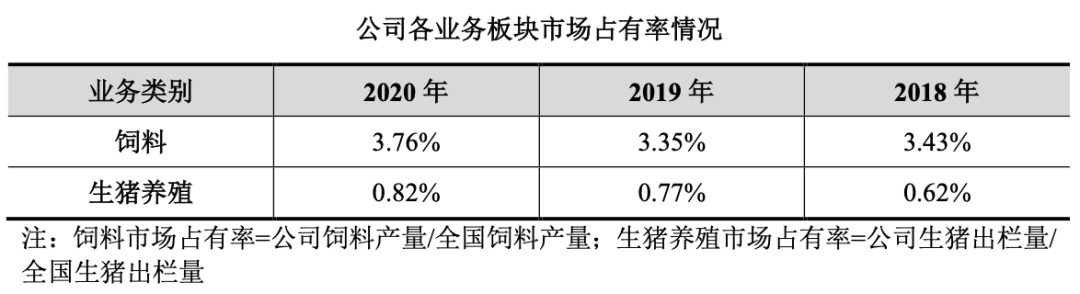

从业务模式来看,正大股份长期聚焦于全产业链一体化经营模式的打造。其营收占比最高的业务为饲料。作为2020年十大领军饲料企业,正大股份市场占有率由2018年的3.43%增长至2020年的3.76%,饲料业务市场占有率处于领先地位。

图/招股书

不过,正大股份饲料业务的占比正在逐年下滑。2018年到2020年,其饲料业务营收占比从68.04%下降至52.66%。与此同时,其生猪及屠宰业务占比则从2018年的21.78%增长至40.43%。

据正大股份披露,在生猪养殖方面,2018年-2020年,其生猪出栏量分别为429万头、419万头和432万头。

图/招股书

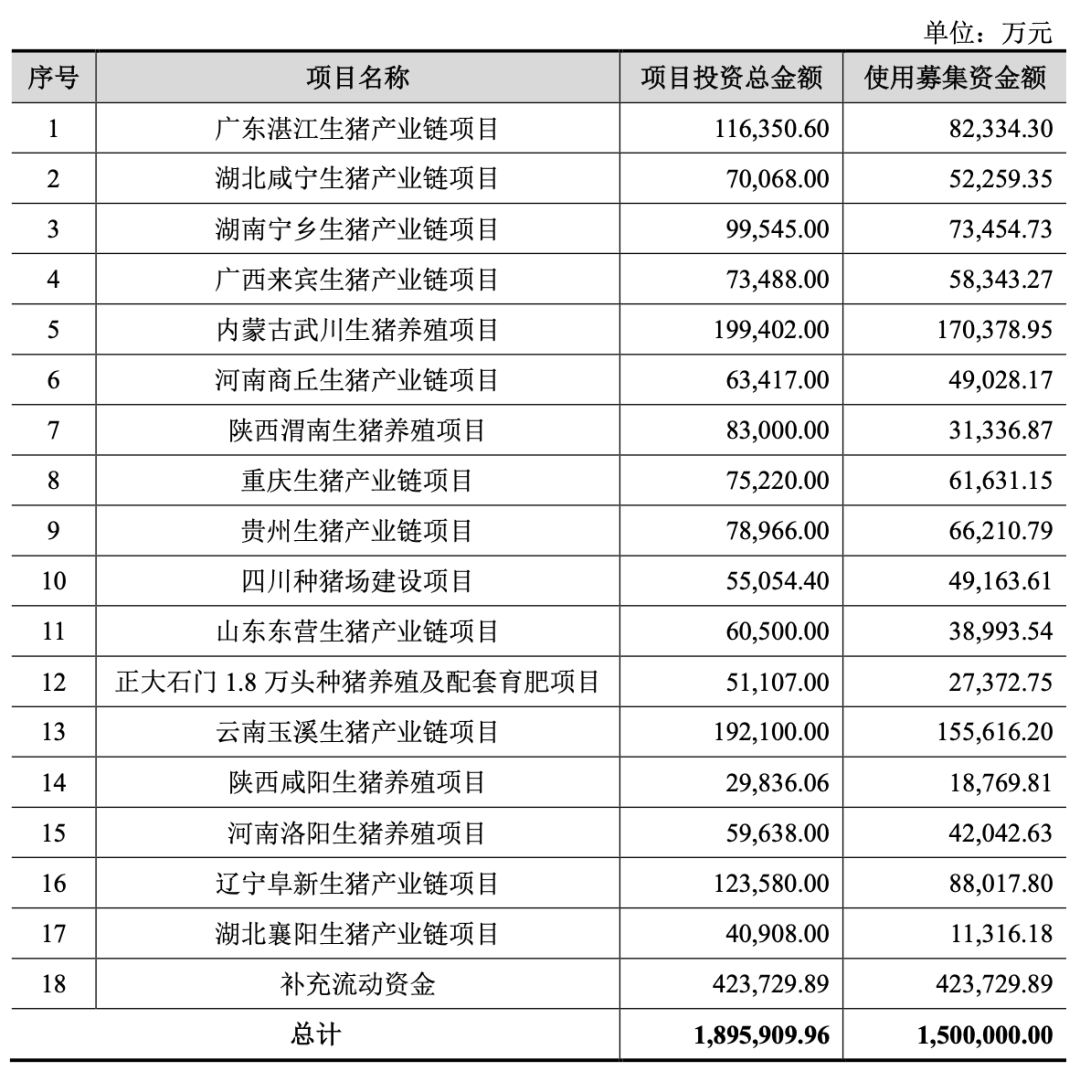

而此次A股IPO,正大股份拟募资150亿元,从募投项目来看,正大股份拟进一步生猪养殖及屠宰业务的产能。上述拟投项目中17个为生猪产业链相关项目。

曾三度上会林华医疗IPO被否

值得一提的是,上周(5月24日到28日)A股市场共有8家公司IPO上会,科创板5家,创业板2家,沪主板1家。除冲刺沪市主板的林华医疗IPO被否外,其余7家公司均顺利过会,5月份100%的过会率也由此被打破。

林华医疗是专业从事临床血管给药工具研发、生产和销售的企业,主要产品包括Ⅲ类医疗耗材静脉留置针系列、输液港,以及医用敷料、注射器等其他产品。

2016年林华医疗在新三板挂牌,三年后的2019年12月20日,林华医疗预披露招股申报稿,拟于上交所主板上市。

招股书显示,林华医疗IPO拟募集资金6.01亿元,拟用于留置针自动化生产技改项目等多个项目。

业绩方面,按照林华医疗在新三板披露的最近三年(2018年到2020年)年报显示,过去三年公司实现营业收入6.88亿、7.92亿和6.99亿元,净利润分别为1.73亿、2.07亿和1.93亿元。

值得注意的是,自2019年底披露招股书启动主板IPO以后,林华医疗已三度安排上发审会。

今年1月14日举行的2021年第8次发审委工作会议上,发审委员们最终对林华医疗IPO给出了暂缓表决的决议。事隔两月后,证监会公告,3月4日召开2021年第26次发审会工作会议审议林华医疗的IPO申请。不过就在上会前夕,因公司尚有相关事项需要进一步核查。发审会取消了林华医疗的上会安排。

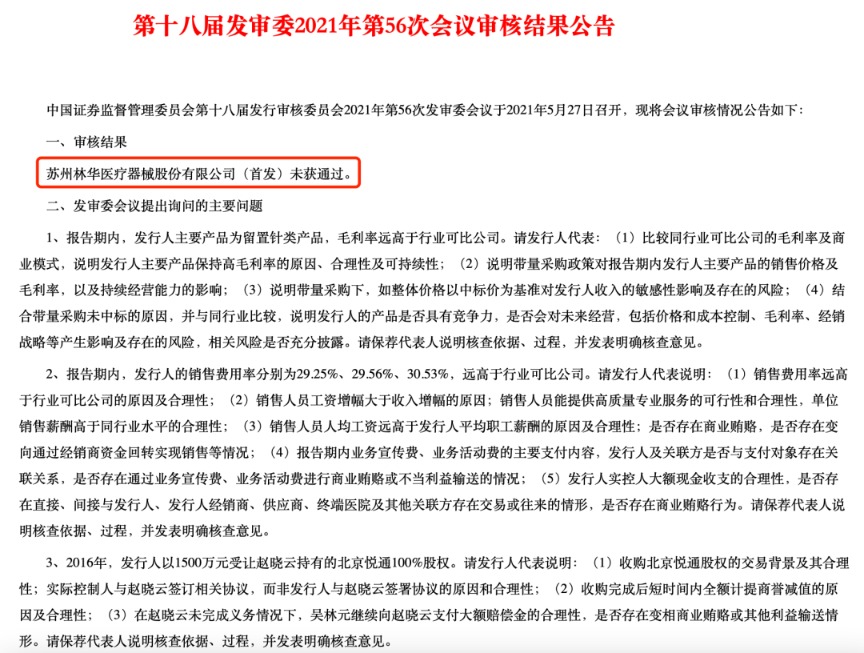

两个月过后,5月27日证监会发审委第56次会议上,林华医疗三度上会,但IPO未获通过。当日发审委会议提出的问题集中在林华医疗毛利率和销售费用率远高于行业可比公司、以及公司经销模式等。

发审委要求公司说明报告期内与关联方是否存在通过业务宣传进行商业贿赂或不当利益输送,公司实控人的大额现金收支是否存与公司、经销商、供应商、终端医院等存在交易往来,其中是否存在商业贿赂行为。

本周IPO综述

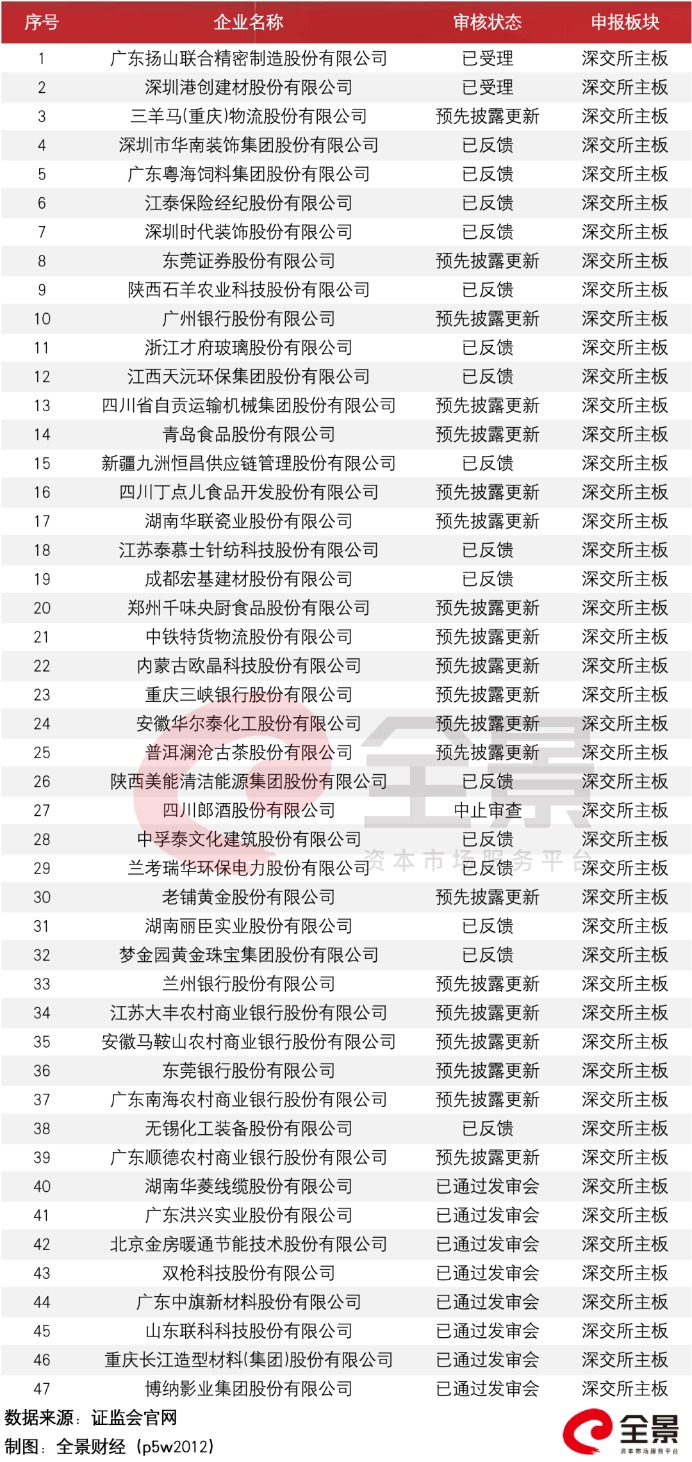

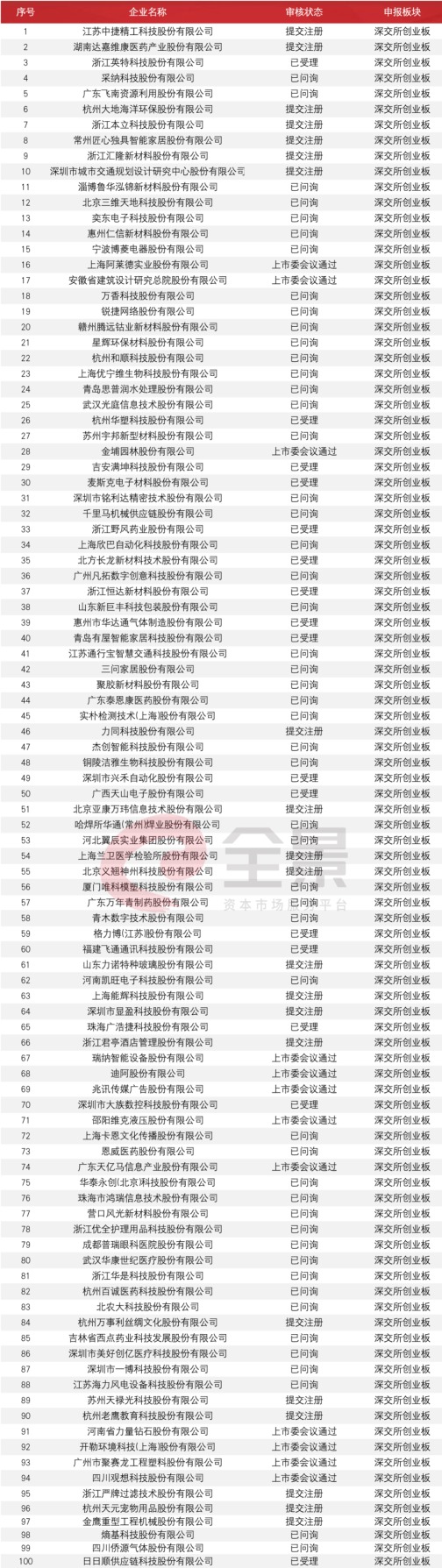

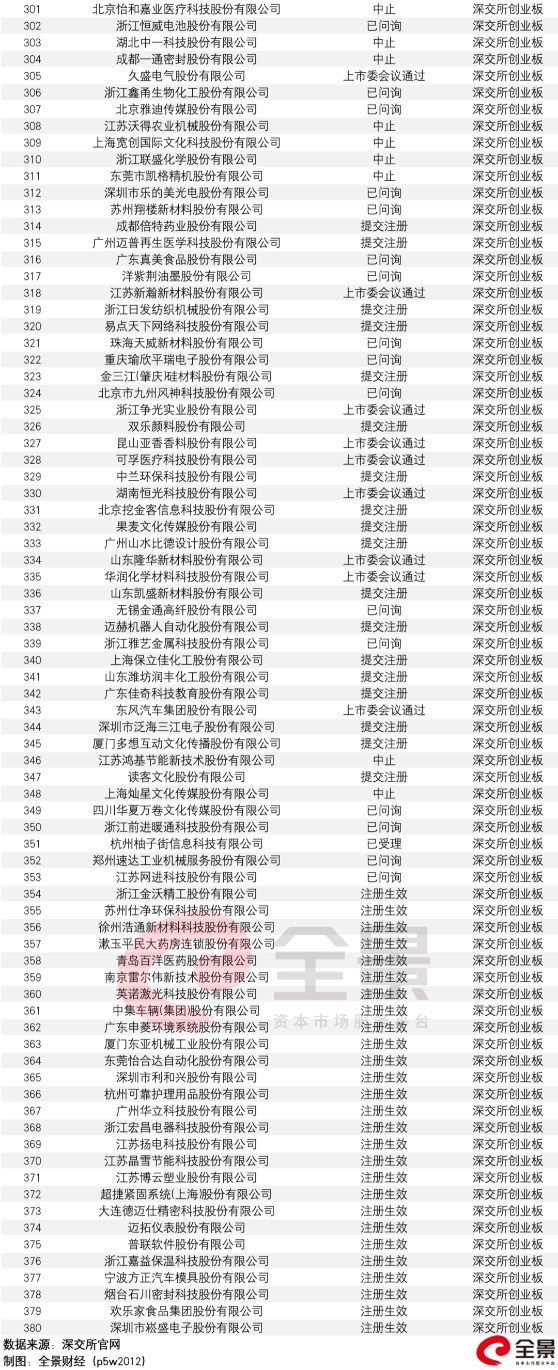

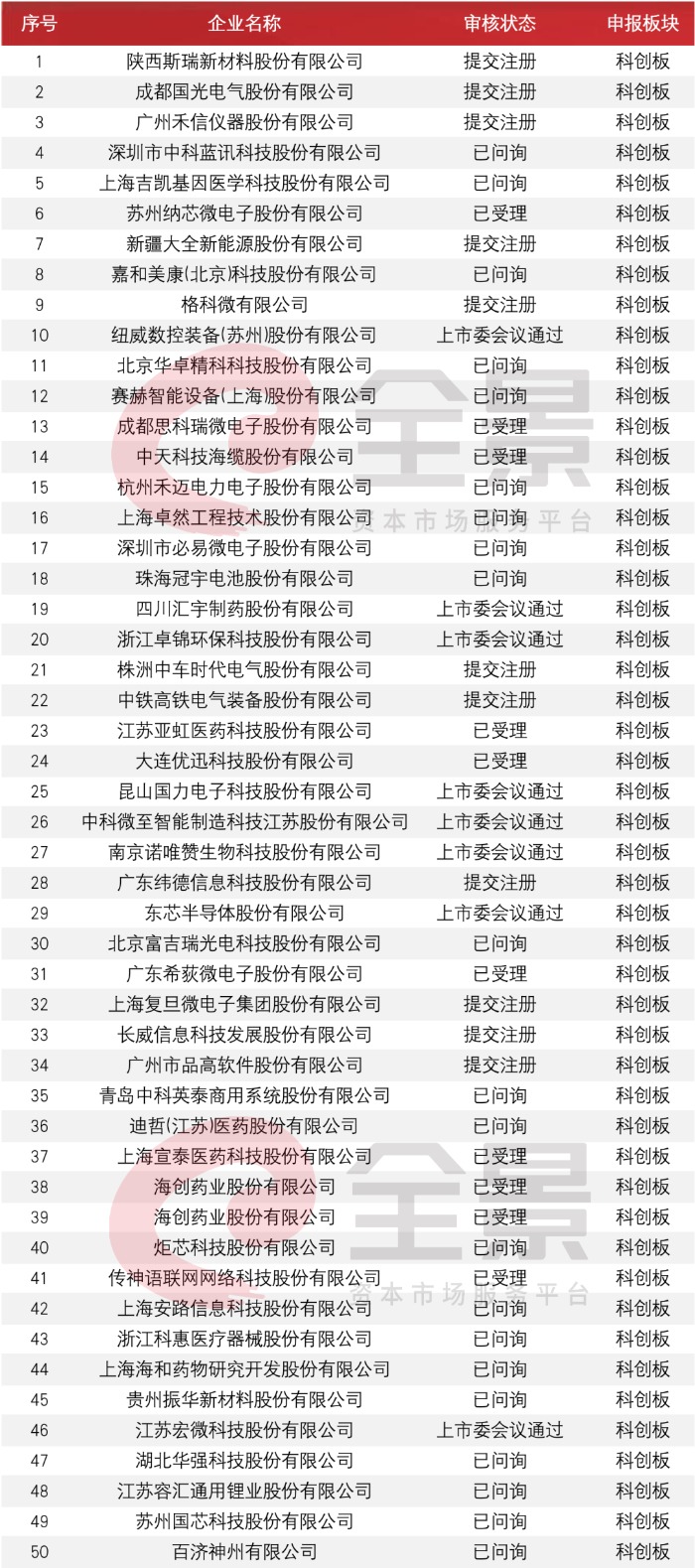

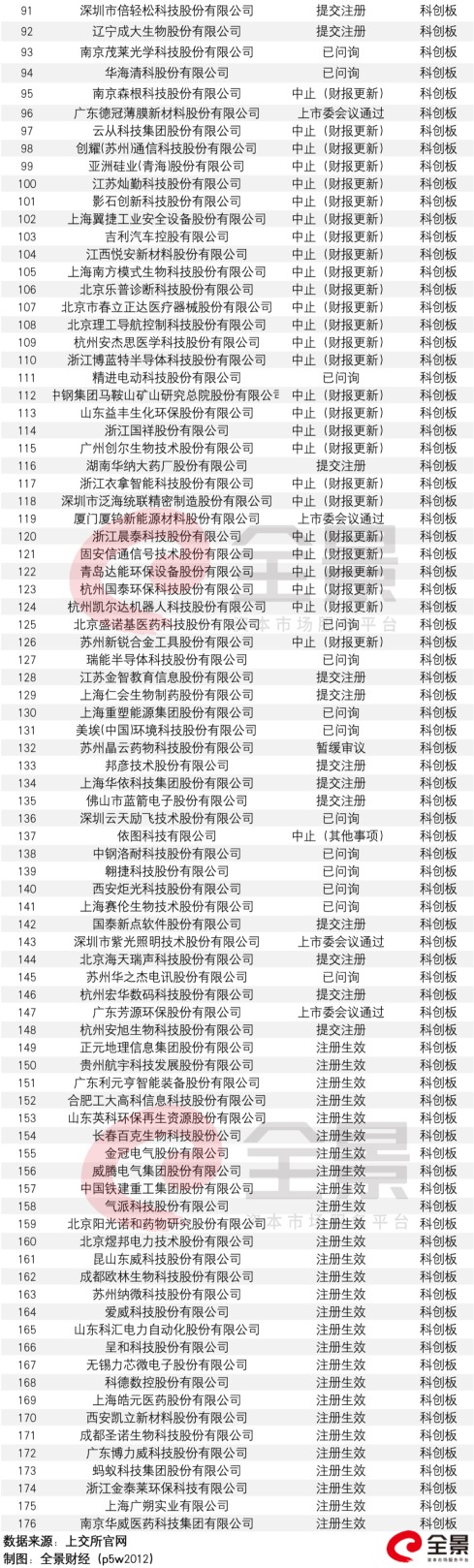

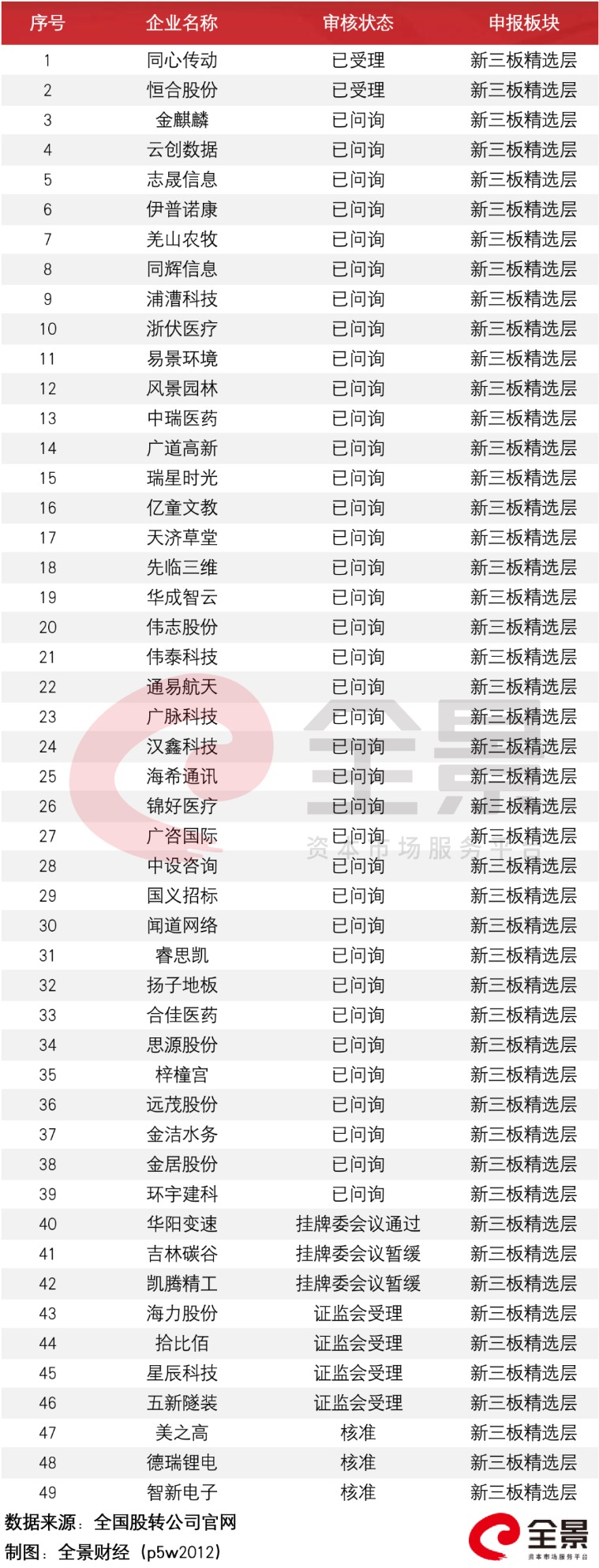

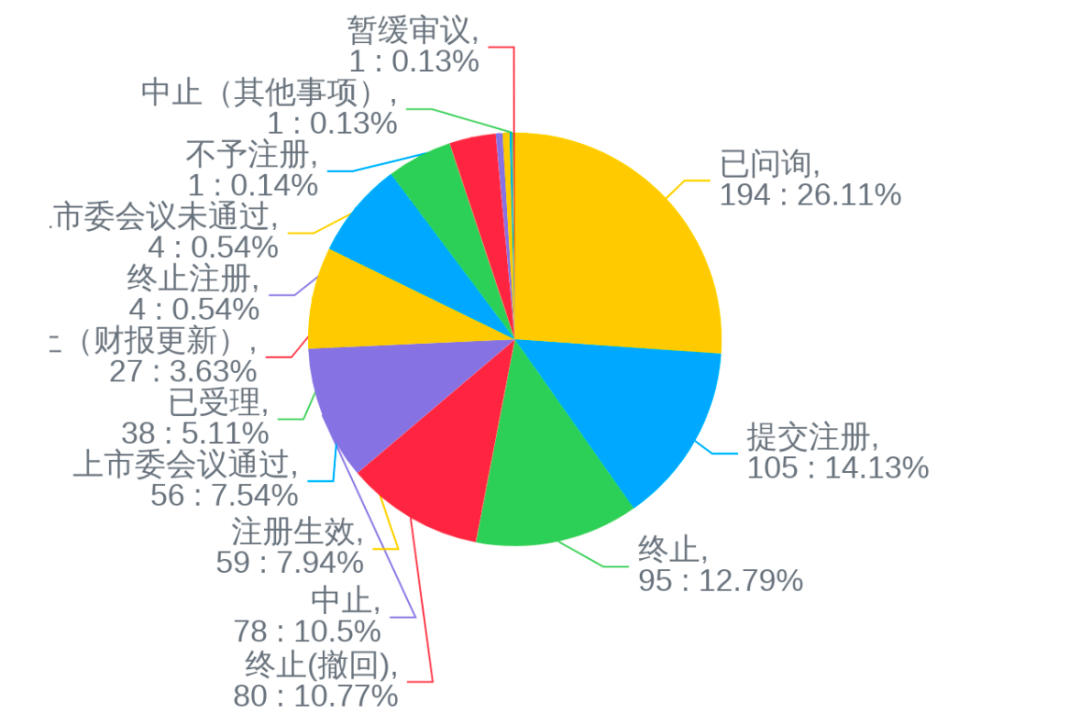

数据显示,截止05月29日 ,共计740 家企业进行IPO信息披露。据上交所和深交所网站公开数据显示,截止目前,排在第一位的是已问询194 家,占比26.11% ;其次是提交注册105家,占比14.13% 。

图/科创板和创业板受理状态

IT服务行业企业最多

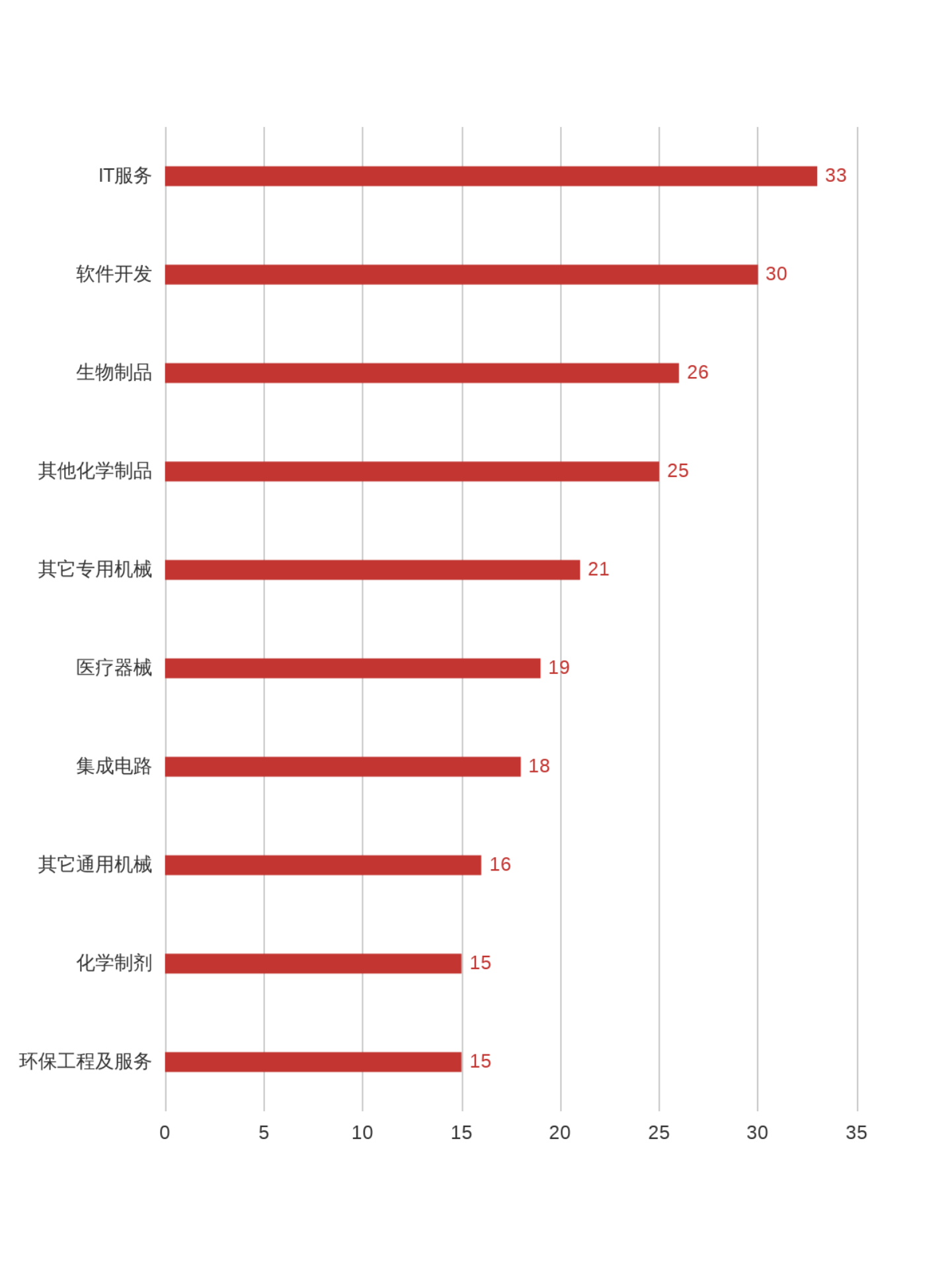

据上交所和深交所网站公开数据显示,已经信息披露的740家企业涉及112 个行业。其中,排在第一位的是IT服务,共计33家企业,软件开发排在第二位,共计30家,第三位的是生物制品 ,共计26家。

图/科创板和所创业板行业分布

中介机构情况

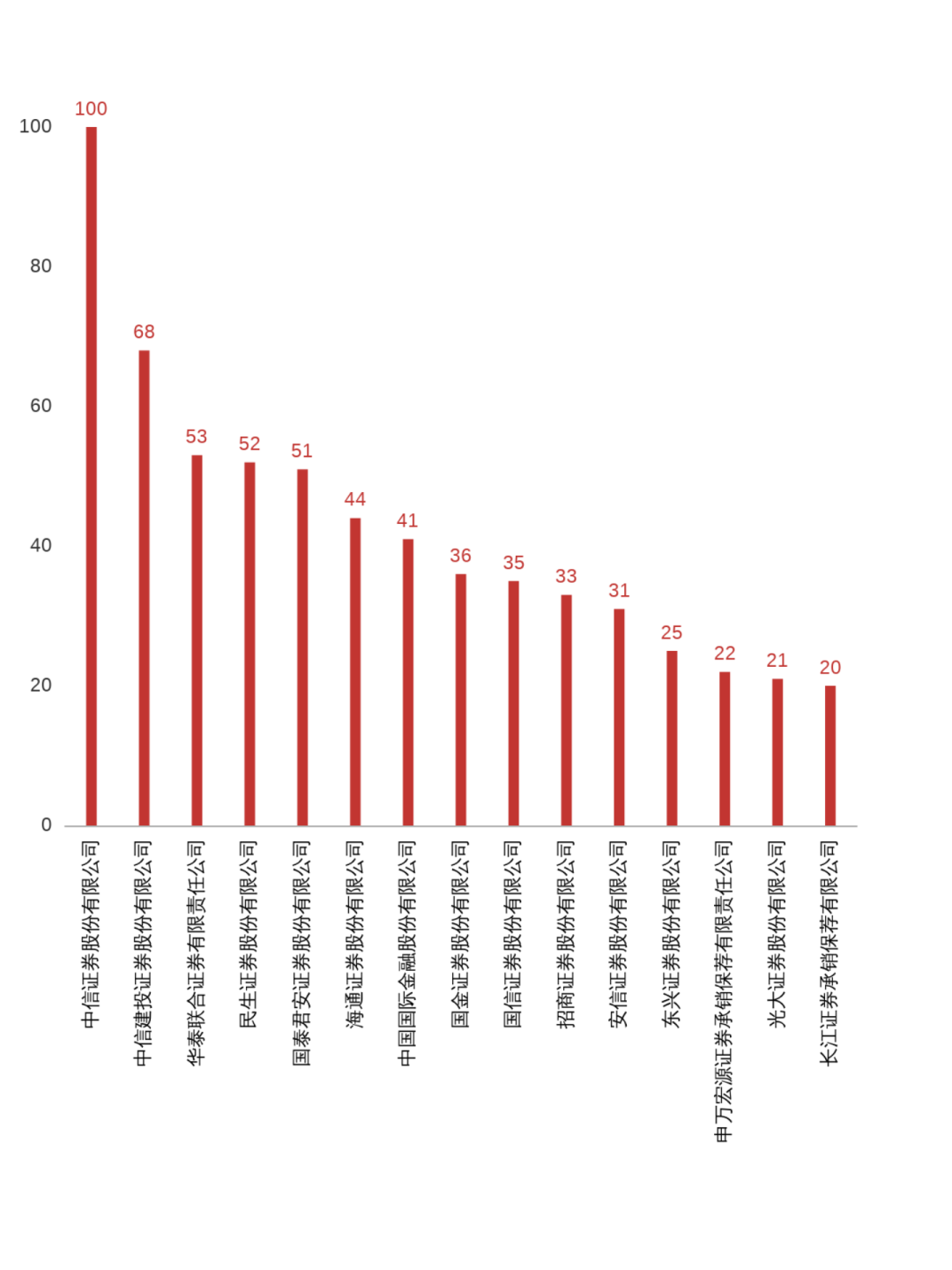

截止05月29日 ,参与IPO机构中,保荐机构93 家,律师事务所111 家,会计师事务所51 家。

保荐机构方面,保荐企业数量最多的券商是中信证券股份有限公司 ,共计100 家;排在第二位的是中信建投证券股份有限公司 ,共计68家;华泰联合证券有限责任公司排在第三位,共计53 家。

图/券商保荐企业数量图(大于20家)

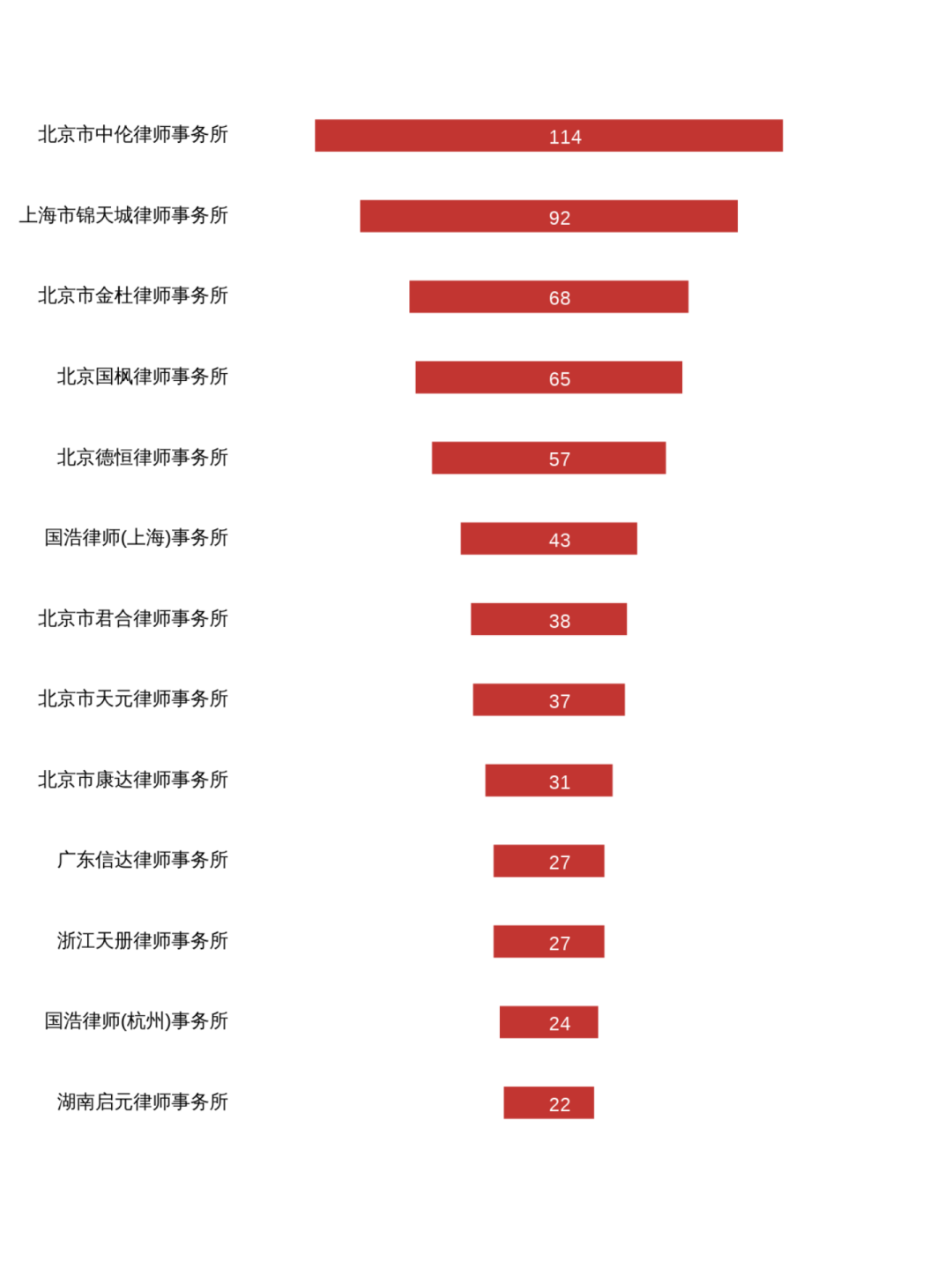

律师事务所方面,北京市中伦律师事务所、上海市锦天城律师事务所 ,以114 家和92 家的服务数量排在前两位。

图/律师事务所服务企业数量图(大于20家)

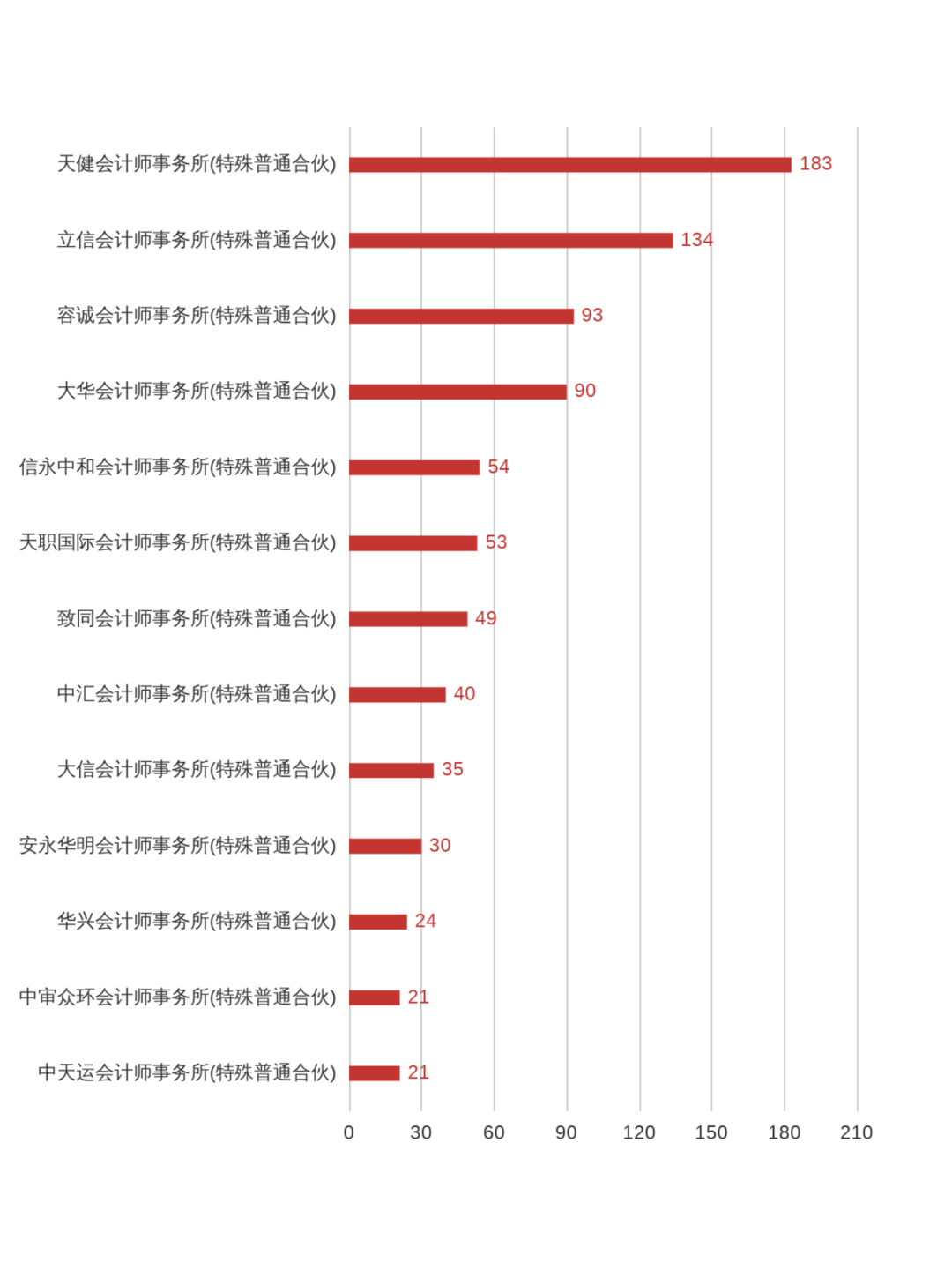

会计事务所方面,天健会计师事务所(特殊普通合伙)服务企业数量最多,多达183 家;立信会计师事务所(特殊普通合伙) 紧随其后,134 家。

图/ 会计事务所服务企业数量图(大于20家)

最新拟IPO排队名单