摘要

核心观点

我们在2020年11月23日报告《从“全守全攻”到“强弱切换”》给出的今年一季度大类资产排序是:全球定价的大宗商品>A股>中债>黄金>美债。而年初以来,大宗商品价格明显走强,其持续性略超出了我们此前预想。成因上,供求错位+美国财政货币双宽松+弱美元+绿色经济政策+新能源产业需求等都有贡献。影响上,货币政策空间或受到制约,但减少刺激基建地产需求、碳减排限产节奏控制、关税政策调节内外供需关系等针对性行业政策可能更有效。股市需提防“滞涨”情景,成本转嫁能力重要性有所提升。债市继续演绎资金面宽松+机构补欠配行情,但趋势性仍不强。

近期大宗商品上涨有供需、流动性等多方面原因

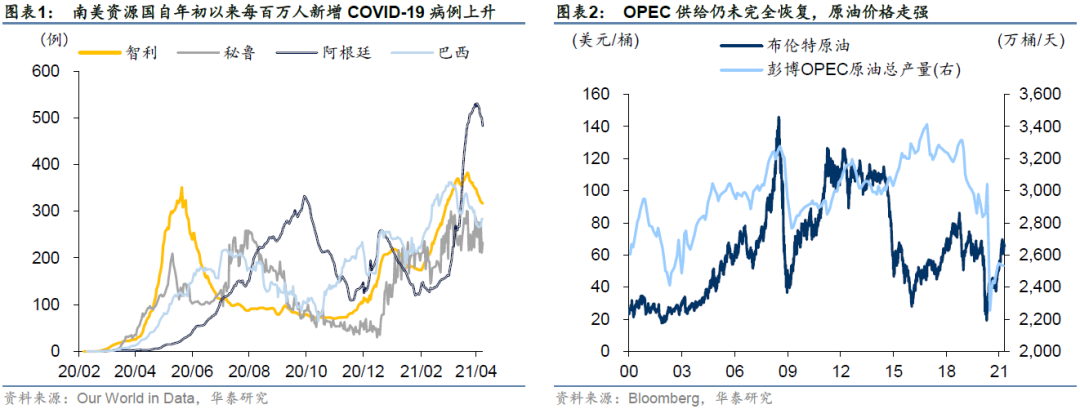

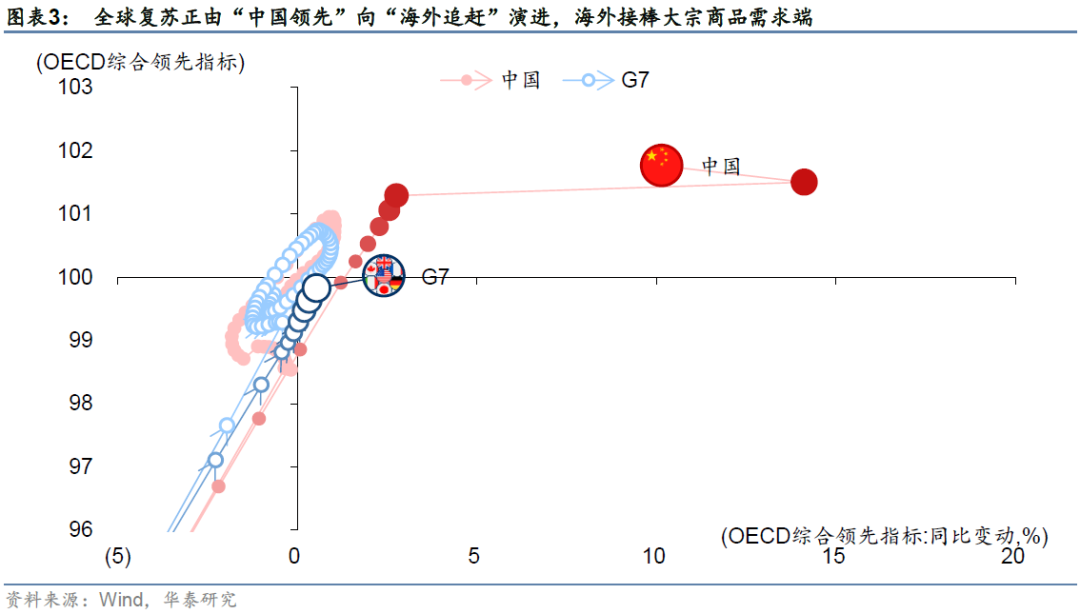

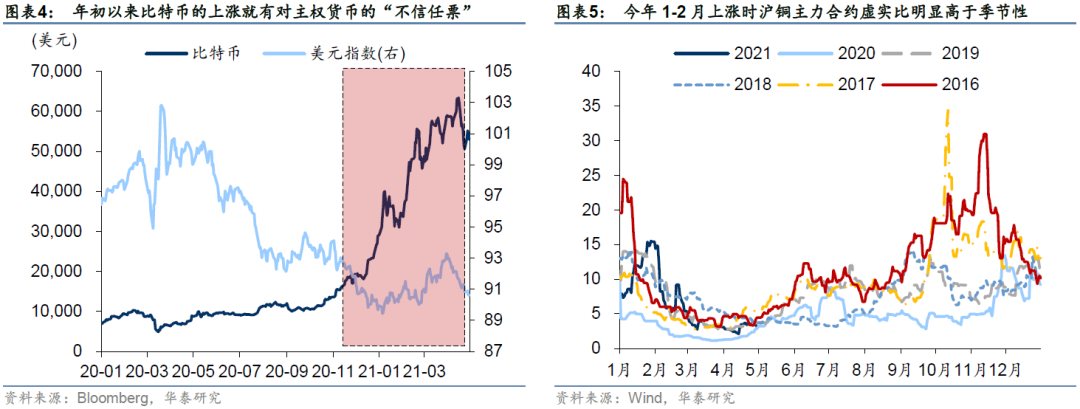

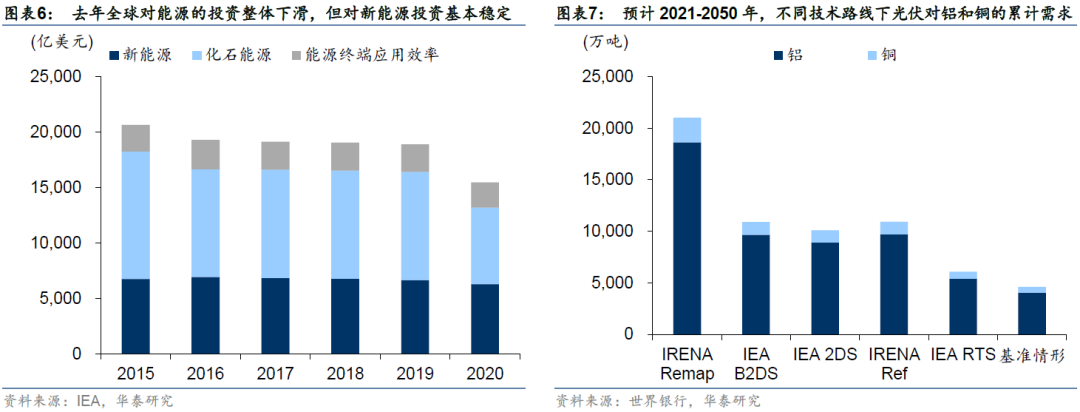

年初以来,大宗商品整体走强,背后原因来自供需、流动性等多方面:1、供给端来看,南美资源国疫情形势严重(有色),OPEC+限产松动幅度有限(油),叠加中国碳减排限产政策(黑色)分别制约了相应板块供给;2、需求端来看,全球经济呈现错位复苏趋势,顺序从中国领先到海外追赶,需求端持续释放积极信号对大宗商品价格形成支撑;3、美国财政货币双宽松,美元低位震荡,加上低利率环境,使得基本面预期向好的大宗商品成为了价值储藏手段;4、新能源等行业大发展对部分有色金属价格上涨有助推作用。

货币政策面临制约,但针对性行业政策才是应对关键

从政策应对来看,常见的大宗涨价往往源于需求因素,需求定趋势,供给定空间。但本轮涨价,成因上不仅仅是需求因素,需求扰动也不完全是境内主导。货币政策不能助长通胀预期,面临制约,但在“经济恢复不均衡、基础不稳固”背景下,大幅转紧的可能性也不大。实际应对或仍以减少刺激基建地产需求、碳减排限产节奏控制、关税等政策调节内外供需关系、适当的汇率政策等为主。随着海外疫情的缓和,通过时间修复供需缺口才是缓解本轮大宗商品价格上涨的关键。

股防“滞涨”、债略偏强,但趋势性机会均不明显

大宗商品价格若持续在高位,则可能将经济拖入“滞胀”情景,股市面临盈利、流动性转弱考验。近期股市表现也较符合该逻辑,顺周期、抗通胀板块走强,传统中游制造如机械家电等走弱,成本转嫁能力重要性提升。而大宗涨价、PPI“破6”均未阻碍债市继续偏强,资金面宽松、机构欠配压力释放是主要背景,但仍在我们年初以来判断的3.1%-3.3%震荡区间,后续“财政继续不积极+货币略收敛=曲线平坦”是可能路径。我们在2021年4月30日报告《在压力较小的窗口期做加法》中建议挖掘弱区域主流平台或国企债,近日有所收获,流动性偏充裕下,结构性机会快速被挖掘也是特征之一。

风险提示:大宗商品价格大幅上涨引发货币政策转向,全球疫情形势变化。

“通胀交易”?股债大不同

我们在2020年11月23日报告《从“全守全攻”到“强弱切换”》给出的今年一季度大类资产排序是:全球定价的大宗商品>A股>中债>黄金>美债。而年初以来,大宗商品价格明显走强,其持续性略超出了我们此前预想。背后成因我们在5月5日报告《从大宗商品涨价到资产配置》也进行过简要展开,简言之:供求错位+美国财政货币双宽松+弱美元+绿色经济政策+新能源产业需求等都有贡献。稍作赘述如下:

其一,供给端来看,南美资源国疫情形势严重(有色),OPEC+限产松动幅度有限(油),叠加中国碳减排限产政策(黑色)分别制约了相应板块供给。

其二,需求端来看,全球经济呈现错位复苏趋势,顺序从中国领先到海外追赶,需求端持续释放积极信号对大宗商品价格形成支撑。

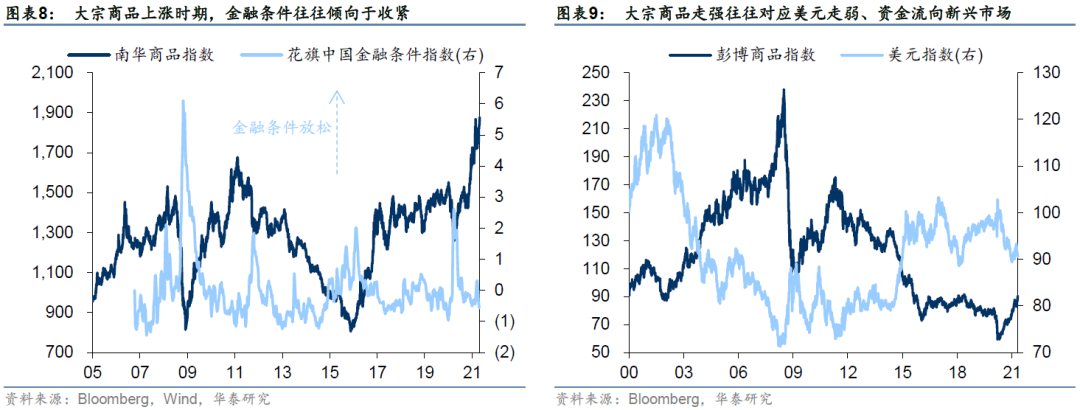

其三,美国财政货币双宽松,美元低位震荡,加上低利率环境,使得基本面预期向好的大宗商品成为了价值储藏手段。

其四,新能源等行业大发展推动部分有色金属价格上涨。以光伏为例,根据世界银行研究,不同技术路线下对铝和铜的需求量都有望明显上升。钢铁(发电塔)和铜之于风电、铜(电线、芯片)和镍(电池)之于电动车道理类似,新能源相关行业与传统行业对大宗商品的需求结构不同带来价格支撑。

从政策应对来看,常见的大宗涨价往往源于需求因素,需求定趋势,供给定空间。但本轮涨价,成因上不仅仅是需求因素,需求扰动也不完全是境内主导。货币政策面临制约,但大幅转紧的可能性也不大。本轮大宗商品走强的原因既有类似2008-2011年的超宽松货币政策带来的流动性充裕,又有类似2015-2017年的供需错位,实际上对政策应对提出了更高要求。在政治局会议定调“经济恢复不均衡、基础不稳固”(没有明显过热风险)的背景下,若大幅收紧货币政策、压降总需求以应对大宗商品涨价,难免有“杀敌三百自损一千”之嫌。但至少对货币政策也形成了一定制约,明显放松可能带来流动性宽松→涨价→全面通胀的预期,或也并非央行所乐见。

相对货币政策收紧总需求,针对性行业政策可能可能更有效:1、需求不刺激,比如基建地产不能火上浇油;2、碳减排限产力度和价格涨价需要做平衡;3、通过时间治愈供求错位,短期关税等抑制出口鼓励进口政策调节供给;4、汇率政策更灵活缓冲,但是面对30%的大宗涨幅,人民币些许升值杯水车薪,反过来也会冲击出口企业。当然,抬升票据利率打击库存囤积行为也可能是可选之举。

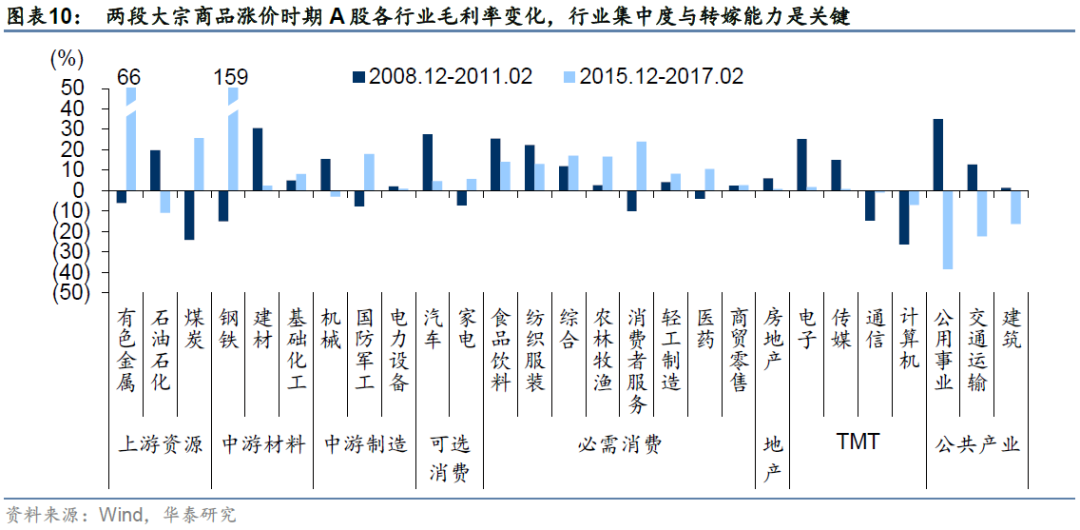

从对经济和市场的影响来看,大宗商品若持续维持高位,则可能将宏观经济拖入到“滞胀”的情景,股市面临盈利、流动性转弱的考验。在总需求并没有完全恢复情况下,价格上涨挤出需求力量。传统制造业企业盈利受到挤压,制造业投资信心下降。政策不允许房地产、基建火上浇油。中国PPI是美国CPI的领先指标,一旦美国通过疫苗实现全民免疫,通胀反噬美国经济,QE退出的讨论将提到日程。对股市而言盈利+流动性可能都难言利好。

但值得注意的是,近期市场表现来看,股债对大宗商品涨价的反映有所不同。股市的表现较符合逻辑推演,顺周期、抗通胀板块走强,传统中游制造如机械家电等走弱。债市则表现出了相当韧性,面对昨日大宗商品亮眼表现,收益率高开低走,而今日公布PPI“破6”也没有阻碍债市继续偏强,看似反映“PPI即将见顶”的预期。我们周报提醒,供给导致的大宗涨价,货币政策着力点不多,对中期基本面也不利,债市也不会太过敏感,但不跌反涨还是略超预期。资金面的宽松,机构欠配压力继续释放(证据是货基还在膨胀,短久期信用债抢手,NCD等收益率下行较明显)。我们继续保持中性态度,等待极端情景出现(十年期国债3.1%和3.3%)。后续治理大宗涨价和通胀的政策组合更值得关注,“财政继续不积极+货币略收敛=曲线平坦”是有可能的演化路径。我们在2021年4月30日报告《在压力较小的窗口期做加法》中建议挖掘弱区域主流平台或国企债,近日有所收获,市场在流动性偏充裕的状态下,结构性机会快速被挖掘也是特征之一。

风险提示

1、大宗商品价格大幅上涨引发货币政策转向。虽然在目前节奏下,大宗商品价格上涨仍非当下货币政策面临的主要矛盾,但若持续大幅上涨带动PPI甚至CPI走高,则可能引发货币政策转向,进而影响大类资产表现;

2、全球疫情形势变化。大宗商品的供需都受到疫情防控形势的重要影响,南美、欧洲、美国等重要供给与需求方疫情是否得到控制,也是后续大宗商品行情及市场表现的关键。