前言:近些年来,A股核心资产估值不断突破历史上限,一直是市场争议焦点。正如我们2019年的报告所提,A股核心资产估值抬升源自其估值体系的“拨乱反正”;但同时,当估值修复的进程完成后,核心资产的确可能面临高估值的瓶颈。那么未来核心资产将如何消化估值?其走势将如何演绎?因此,参考海外,本文复盘历史上全球核心资产消化估值的路径及股价走势,以对A股提供借鉴。

报告正文

一、全球核心资产如何消化估值?

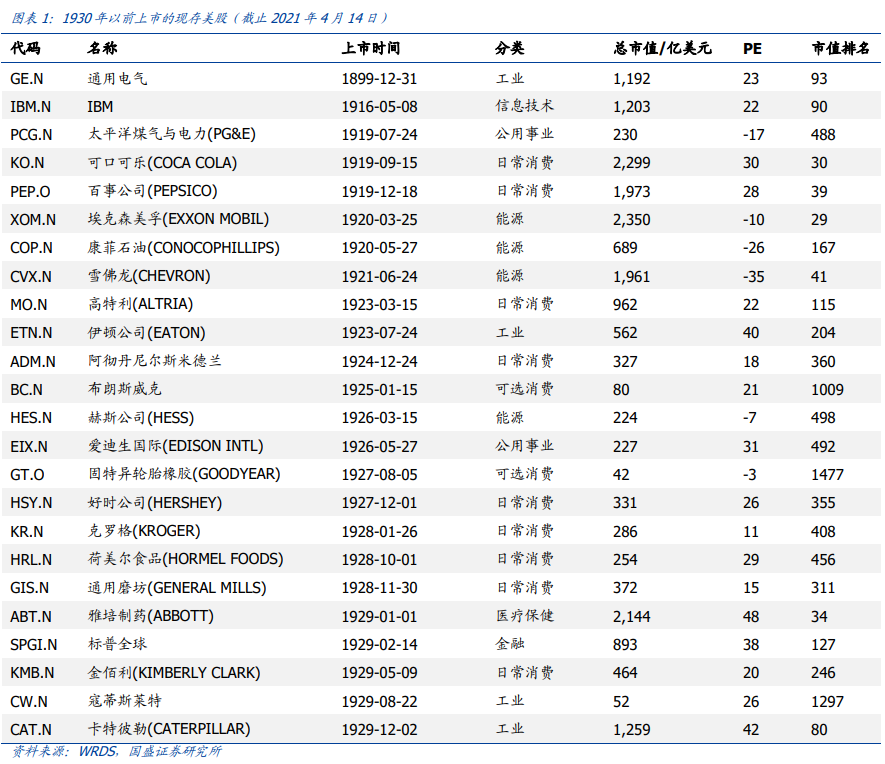

两百多年美股长河中,许多个股穿越牛熊、历久弥新,也有不少个股昙花一现、黯然退市。当前上市的5000多只美股中,虽不乏特斯拉、Facebook、谷歌、亚马逊这样的后起之秀,但更亮眼的是仍有众多近百年历史的个股仍活跃在市值前列,如上上个世纪上市的通用电气,1916年的IBM、1919年的可口可乐和百事、1920年的埃克森美孚、以及1930年之前上市的好时公司、通用磨坊、雅培制药、卡特彼勒这些耳熟能详的企业。

拉长时间来看,没有一只个股的走势是一帆风顺的,其股价与估值也都经历高点和低点。当估值处于高位时该如何平衡盈利与估值,高企的估值将以何种方式被消化?我们回顾了50家美股龙头的历史股价、估值、盈利走势,总结了四条消化高估值的路径,以供参考。

1.1

路径一:低增长逐渐消化估值,股价震荡

典型案例:宝洁&可口可乐

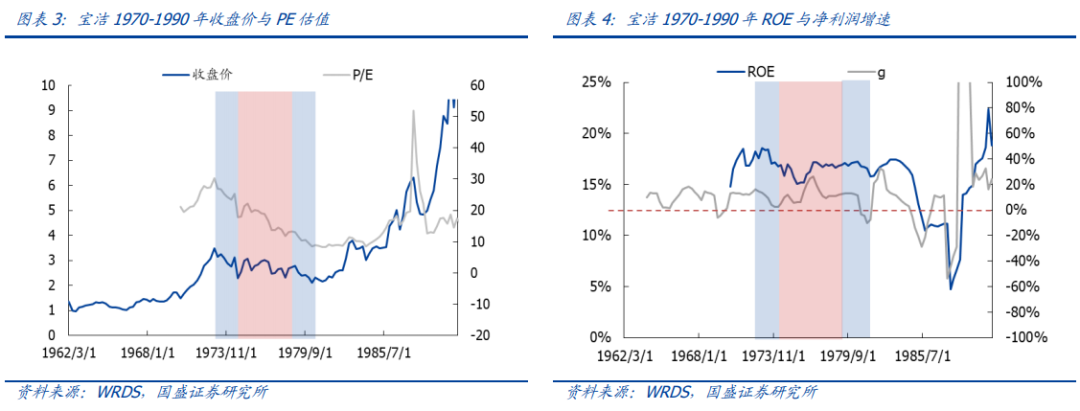

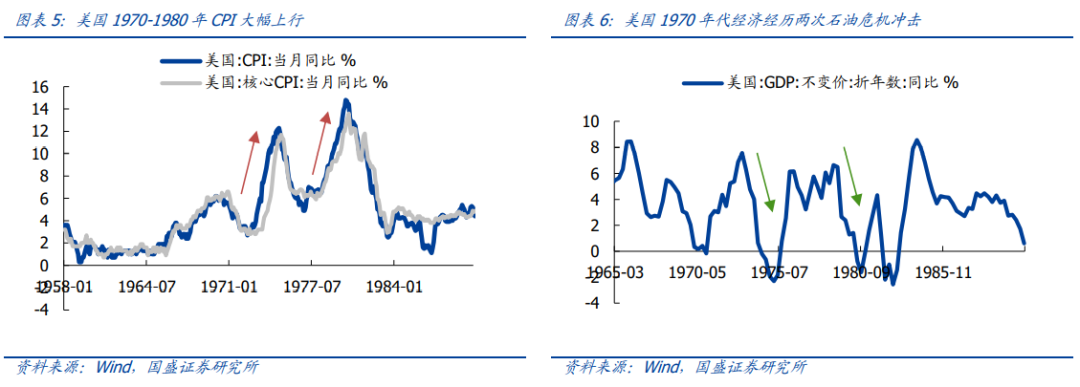

1973年“漂亮50”破灭后,宝洁股价下行后持续震荡。1973年受第一次石油危机冲击与通胀大幅上行冲击,高估值的“漂亮50”泡沫破灭。此后至70年代末宝洁股价走势分位三个阶段:1)估值下行+盈利下行,股价下跌;2)估值继续下行+盈利稳步回升,股价横盘震荡;3)估值下行+盈利下行,股价下行。

低增长逐渐消化估值,支撑股价。宏观滞胀,利率大幅上行导致估值承压。1974年估值调整至18倍后开始回升,后续两年稳定在20倍以上,77年利率加速上行导致估值再度回落。宝洁盈利在1973年短期小幅下滑后重新向上,基本面保持稳健,ROE维持在15~20%左右,净利润增速维持在10~15%左右。但由于利率上行令估值承压,宝洁的盈利增速虽然稳定、但绝对值并不高,因此盈利缓慢增长消化估值,股价在此后七八年时间内维持震荡。

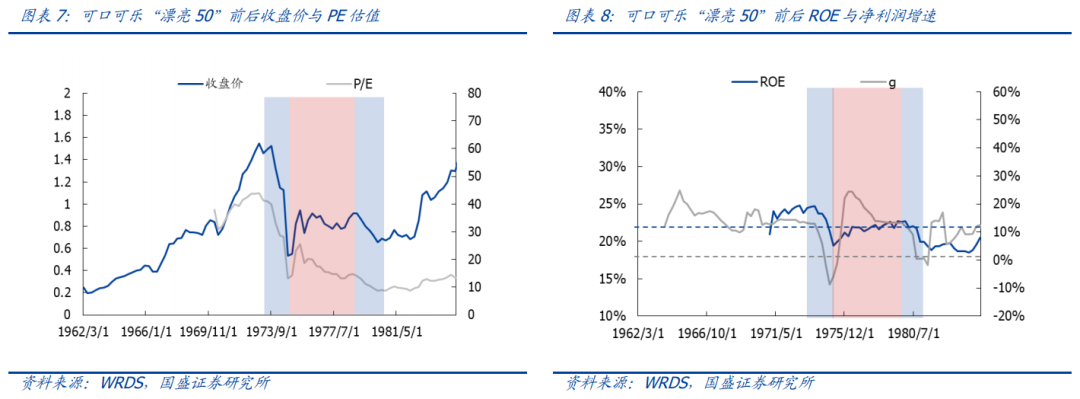

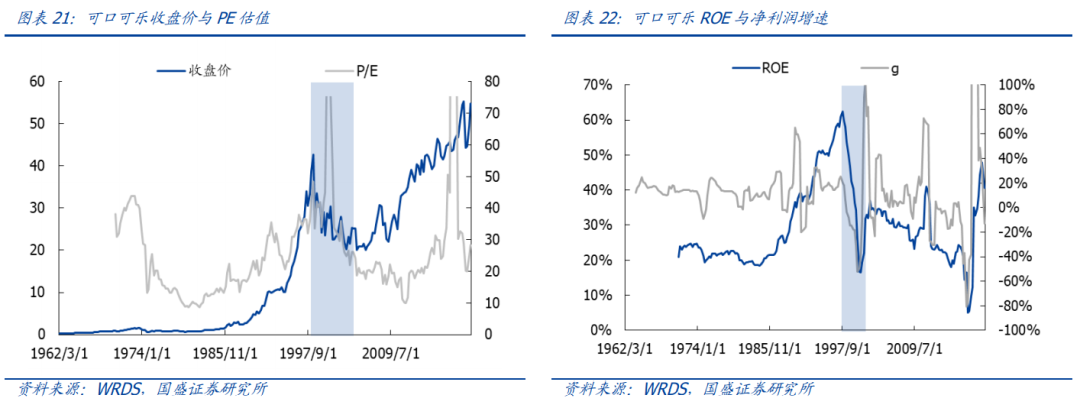

与宝洁类似,可口可乐、麦当劳、强生均经历了相似的过程。可口可乐估值在1973年后回落,1974年估值调整至15倍后,随着盈利重回稳定增长,股价迎来阶段性回升。ROE维持20%以上,g维持在10~15%区间,估值持续回落,盈利支撑下股价维持震荡。

总结来看,对于稳定增长类型股票,其增速相对较低,估值消化时间较长,不过当估值处于历史相对合理位置时,估值消化的力量弱化,盈利支撑下股价下跌空间已不大。

1.2

路径二:高增长抵消估值下行,股价上涨

典型案例:沃尔玛&卡特彼勒

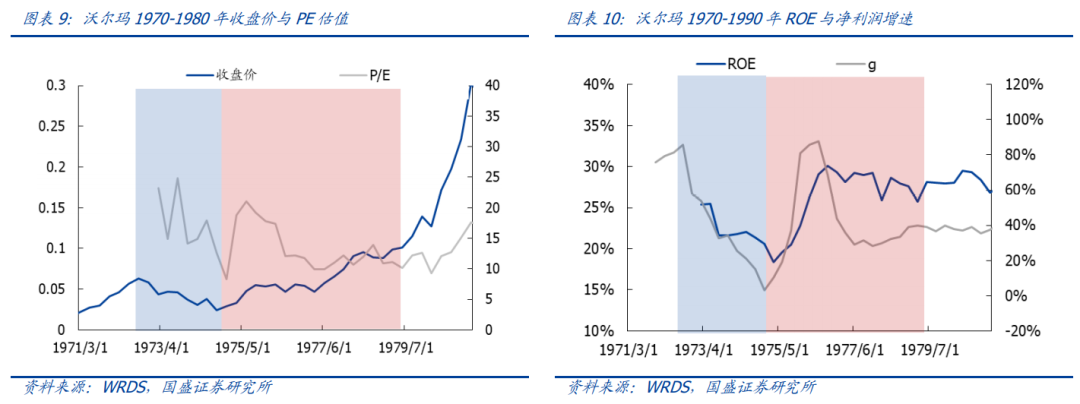

1973年“漂亮50”泡沫破灭后,沃尔玛经历近两年回调后重新上涨。其股价走势经历三个阶段:1)估值大幅下行+盈利下行,股价下跌;2)估值上行+盈利回升,股价上涨;3)估值回落+盈利上涨,股价上涨。

高增长抵消估值下行,股价上涨。1973-1974年沃尔玛经历双杀,估值与盈利大幅下行,此后盈利快速回升带动估值再度向上至20倍。1975年开始估值跟随增速回落至10倍左右,此后ROE维持在25%以上,净利润增速维持在30%以上,相对较高的盈利成为股价主要驱动,尽管估值在10~15倍区间内震荡,但股价持续向上。

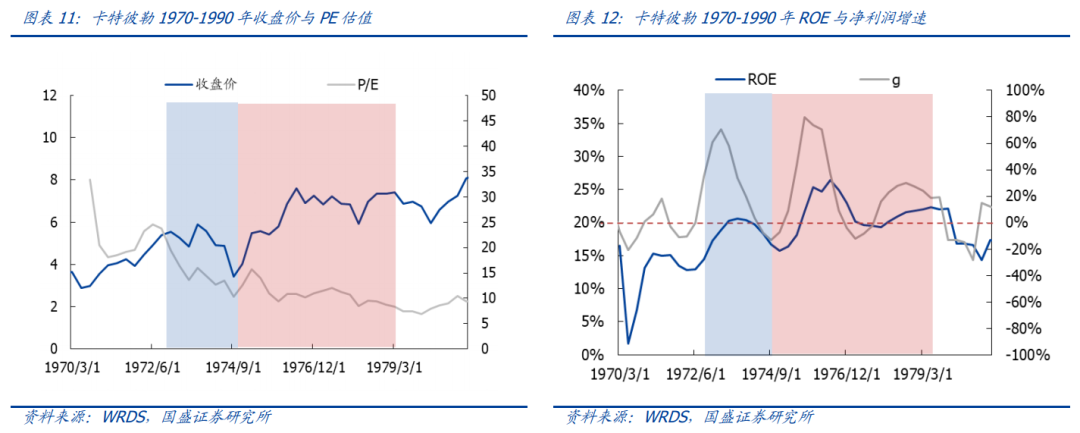

卡特彼勒股价在“漂亮50”破灭时受冲击较小,此后回调后继续向上。1973年后卡特彼勒走势经历了两个阶段:1)估值下行+盈利下行,股价调整;2)估值继续下行+盈利回升,股价上行。

卡特彼勒高增长带动股价上行,估值对股价的影响减弱。卡特彼勒1970s受益于美国基建的大幅增长,净利润增速最高在1975年达到70~80%,增速中枢处于较高水平且ROE稳定在20%上下,尽管估值中枢逐步回落至10倍左右,但高增长主导股价走势。

总结来看,对于增速较高且相对稳定类股票,估值消化时间更快,且估值往往在高增速带动下再度向上,高增长抵消估值下行压力,主导股价向上。

1.3

路径三:高增长快速消化估值,股价看盈利趋势

典型案例:成长股——英特尔、亚马逊&周期股——纽柯钢铁

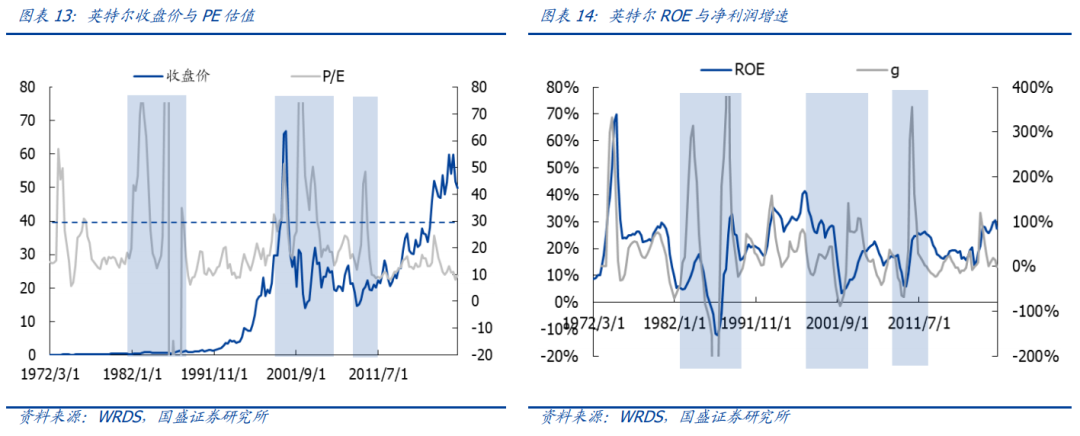

英特尔高估值由高增长快速消化。对于盈利增速波动较大的成长股而言,如英特尔在1980s年代、2000年前后、2009-2010年,其盈利增速超过100%,增速g成为PE估值的主导因素,高估值隐含背后高增长预期,导致其估值常常突破历史上限,但此后被高增速快速消化。

因此对于这类股票,当前估值高不意味着股价会跌,股价最终由盈利增速决定。PE绝对高低对股价的指示意义有限,即使处于历史高位,但若增速g继续上行,那么PE可以连续向上突破,股价仍可以继续向上。股价最终由盈利趋势决定,股价的拐点往往是预期增速的拐点。

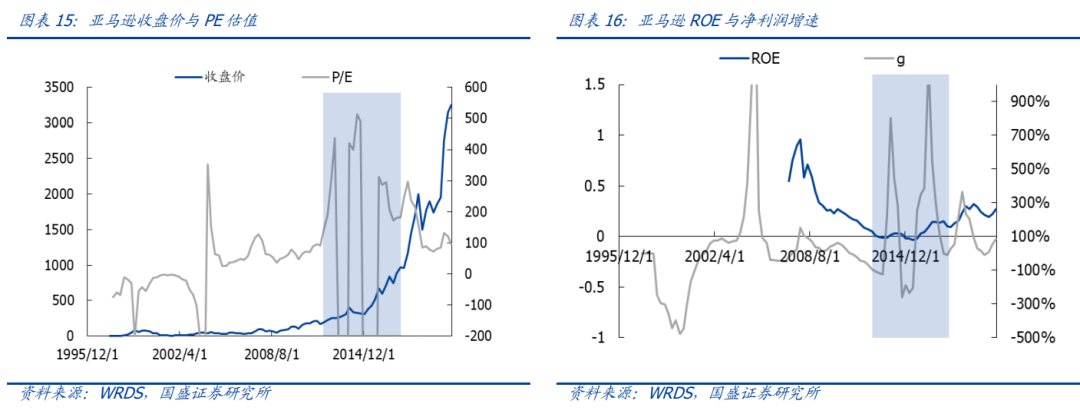

亚马逊与英特尔类似。自2012年亚马逊从电商向云计算转型,增速大幅波动带来PE大幅波动,尽管PE突破历史上限,但高增速快速消化高估值,并未出现杀估值阶段,未来盈利趋势决定了股价走势,其股价持续上涨。

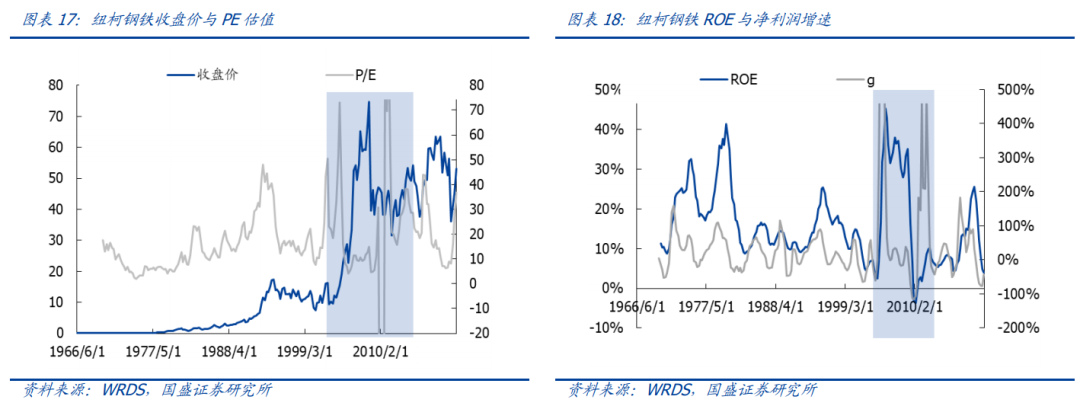

以纽柯钢铁为例,周期股与处于高增速但增速不稳定阶段的成长股类似,高估值将被高增速消化,盈利趋势决定股价走势。估值的大幅波动是由于盈利的大幅波动导致,估值也常常在高增速下突破历史上限,如2003-2005年、2010-2012年。周期股未来盈利增速决定股价走势,估值绝对高低意义同样不大。

总结来看,对于盈利大幅波动的成长股或周期股,高估值往往通过高增长快速消化,当前估值的绝对水平不重要,未来盈利趋势决定股价走势。

1.4

路径四:增速下滑杀估值,股价下跌

典型案例:家得宝&可口可乐

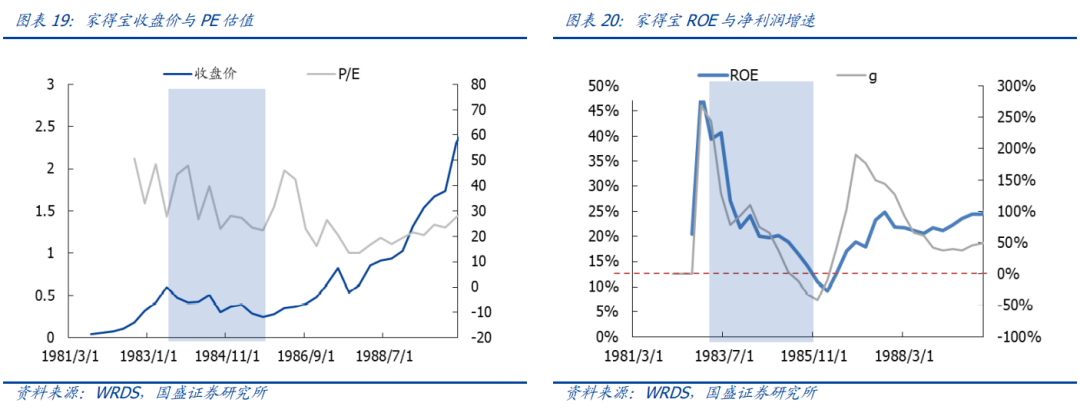

家得宝增速下滑难以支撑高估值,股价经历戴维斯双杀。1983-1985年,家得宝盈利恶化,净利润增速与ROE大幅下滑,PE估值从50倍降至20倍左右,股价经历双杀,直至1986年盈利再度向上,才带动股价开启反弹。

类似的还有1997年亚洲金融危机后的可口可乐。1997年亚洲金融危机后,可口可乐全球扩张受阻,叠加当年可乐安全引发恐慌危机,其盈利与估值大幅下行,直至2001年后盈利回升带动其股价企稳。

总结来看,当估值处于高位时,股价对于未来盈利增速的敏感度上升,一旦盈利增速不及预期,可能出现杀估值的情况。

1.5

小结

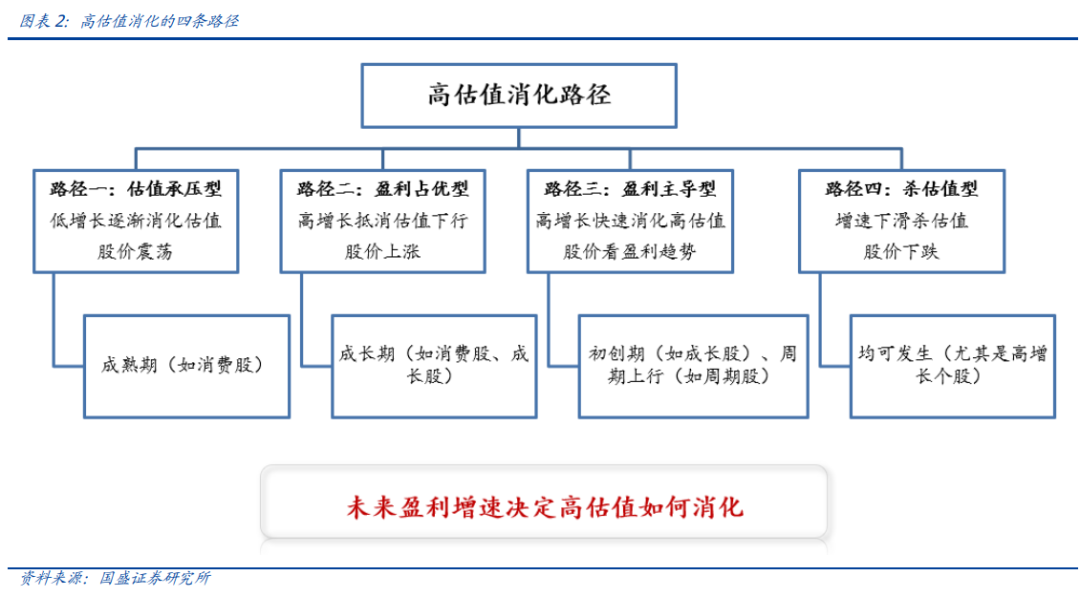

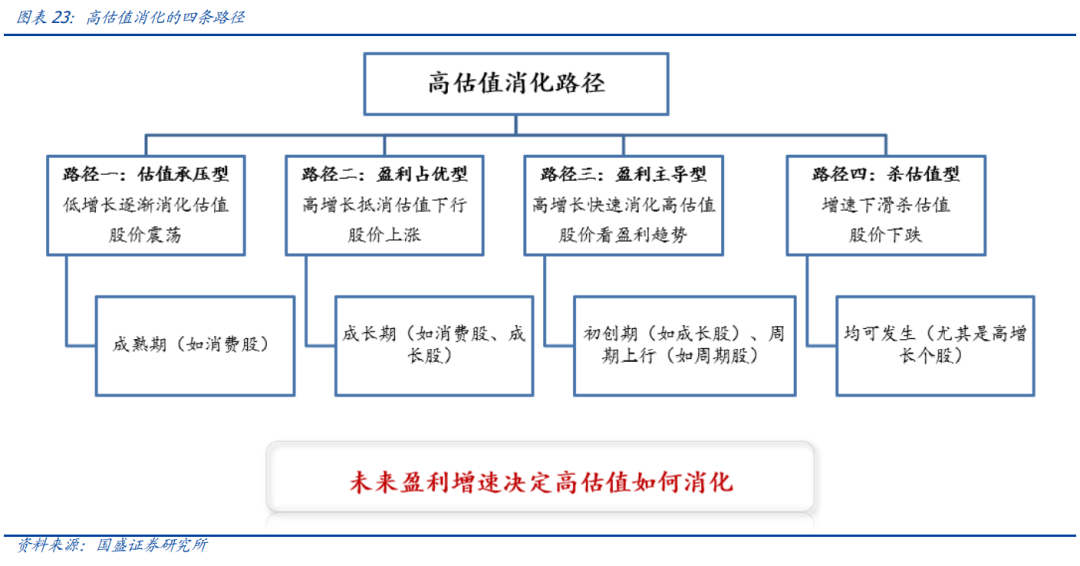

回顾美股历史来看,高估值消化的路径可以归为四类:

路径一(估值承压型):低增长逐渐消化估值,股价震荡。适用于成熟期低增速的股票,如消费股。

路径二(盈利占优型):高增长抵消估值下行,股价上涨。适用于处于相对稳定成长期的股票,如消费股、成长股。

路径三(盈利主导型):高增长快速消化高估值,股价看盈利趋势。适用于初创期成长股、周期股。

路径四(杀估值型):增速下滑杀估值,股价下跌。适用于各类股票,尤其是高增长个股

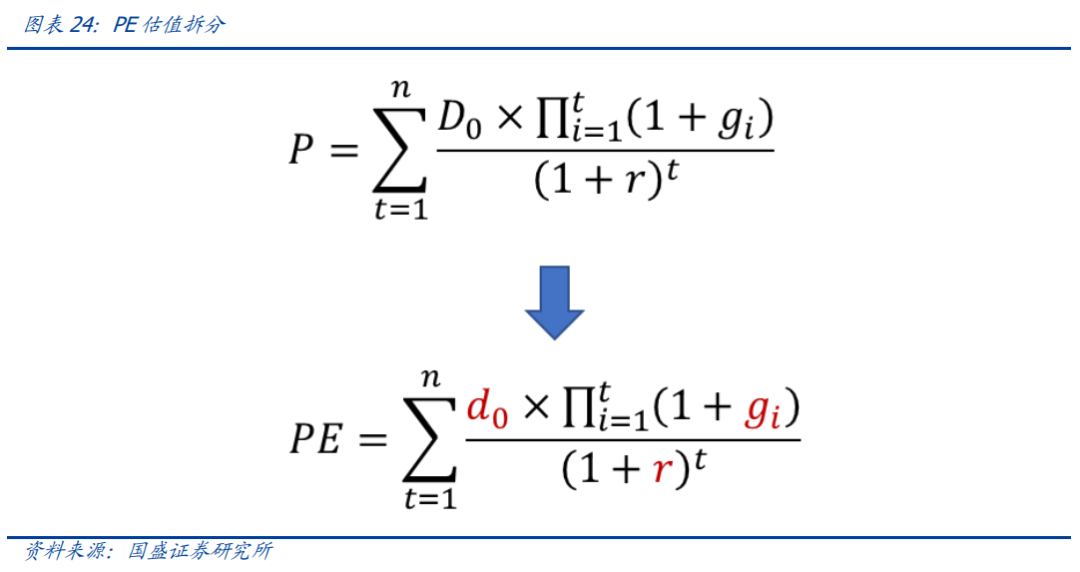

我们可以看到,四种路径的背后,未来的盈利增速决定了高估值如何消化,增速越高,估值消化越快,这从估值公式可以得到。

PE是由盈利增速、折现率、分红率决定,其中分红率相对稳定,盈利增速和折现率是影响估值最重要的因素。当利率和分红率波动较小时,当前估值是由未来盈利增速决定,因此高估值也将由未来的高增长所消化,未来增速高低决定估值消化的时间,增速越快、估值消化速度越快。另外,当折现率波动较大时,也会对估值产生较大的影响,若折现率抬升将对估值形成压制,可能也会通过杀估值来加快估值的消化。

当然,估值下行并不代表股价下行,核心看盈利。上述四种情况可以看到,估值下行过程中,股价仍有可能继续上行,这是由于P=PE*EPS,盈利和估值的相对力量决定股价走势。穿越牛熊的美股龙头,无一不是通过盈利的上行抵抗估值下行,带动股价持续向上。

二、未来A股核心资产将如何演绎?

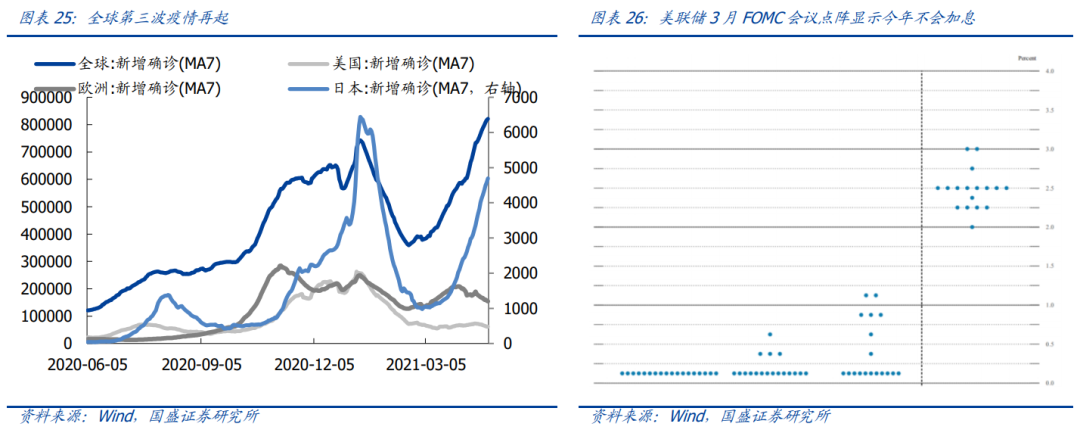

从利率端来看,全球流动性维持宽松,国内政策不急转弯,预计利率将维持平稳,我们不认为A股核心资产将出现全面杀估值;但若通胀超预期,引发全球政策大幅收紧,不排除系统性杀估值的可能性。3月以来,欧洲、东南亚等疫情再度爆发,当前全球新增确诊病例数已超越去年12月水平创下新高。疫情再度蔓延也引发各国纷纷加强封锁措施,短期将对海外复苏节奏带来一定影响,制约宽松政策退出。另外,美联储维持鸽派,点阵图显示2021年不进行加息,全球流动性年内仍将继续维持宽松。随着国内经济预期回落,央行政策平稳,预计全年仍将维持不急转弯基调,流动性维持平稳。但若经济复苏超预期引发通胀大幅上行,可能引发政策全面收紧,不排除杀估值的可能性。

从盈利端来看,未来盈利增速的重要性提升,可能成为核心资产分化的基础,高增长一定程度上可以对冲估值回落的压力。参考美股,未来A股核心资产走势也可能出现下列四种情况:

一是估值承压型:对于稳定低增长的个股,可能需要盈利逐步消化估值,股价震荡;

二是盈利占优型:对于高速增长的个股,盈利增长很可能抵消估值下行,景气向上带动股价上涨;

三是盈利主导型:对于增速波动大的个股,如部分成长股和周期股,估值的绝对水平意义不大,判断景气趋势尤为重要;

四是杀估值型:对于盈利不及预期的个股,可能会出现戴维斯双杀。

从分红端来看,高分红率有助于对冲估值回落的力量。提高分红有助于提高估值,提供一定的安全垫,但分红率因子的作用相对盈利增速和折现率较弱。

总结来看,我们并不认为A股核心资产会迎来全面杀估值,参考美股核心资产估值消化的四条路径,未来盈利增速的差异可能会导致A股核心资产的走势出现分化。

以茅指数代表A股核心资产,参考美股核心资产消化估值的路径,我们大致对茅指数成分股未来可能的估值消化路径进行分类。划分标准主要根据盈利模式的特点、盈利稳定性、未来1~2年一致预期盈利增速以及当前估值水平。首先,当前不少龙头的估值已经处于历史合理水平,估值并未泡沫化,后续估值消化压力不大,最多是通过震荡消化估值;其次,参考美股,茅指数成分股消化估值的路径中,路径一以消费股为主,路径二以医药股为主,路径三以科技股为主。

风险提示

1、历史不可比;2、疫情恶化超预期;3、政策不确定性