前言:稳定币是DeFi(去中心化金融)的基石。在经历了2020年疯狂增发和DeFi的需求剧增后,稳定币的发展进入了新的阶段,主要体现在更成熟的机制设计和更丰富的使用场景。FEI作为一种全新的去中心化稳定币协议,与现存的稳定币方案存在差异。在了解什么是FEI之前,我们先简单回顾一下现存几种类型的稳定币的运行机制:

首先第一种是以USDT和USDC为代表的锚定法定货币(美元)并在链上发行的稳定币,它运行时间最长且规模最大,由中心化的机构主导发行,一定程度受权威监管机构的监管(如USDC)。该类型的稳定币目前凭借资本效率(快速响应需求,即使调整稳定币供给)和法币抵押的优势占据了稳定币市场的主要份额,但是其中心化的发行机制、不透明的储备金管理和潜在的监管风险也催生了市场对去中心化的稳定币方案的需求。

第二种是加密资产抵押型的稳定币,比如DAI。这种类型的稳定币通过超额抵押机制,以去中心化的形式在链上发行。为了防范抵押资产的价格波动,确保稳定币的币值稳定,必须通过超额担保的机制来形成足够的资产缓冲,这也直接导致了相比法币抵押的资本效率的低下,限制了增发的自由度以及该类型稳定币的规模增长。

第三种是无抵押型稳定币。该类稳定币构造了铸币税和Rebase两种经济模型,旨在实现无限量的货币供应与去中心化的发行方式并存。然而,这类型的稳定币从结果上来看放大了波动性,且底层经济模型在激励机制和可行性方面存在缺陷。

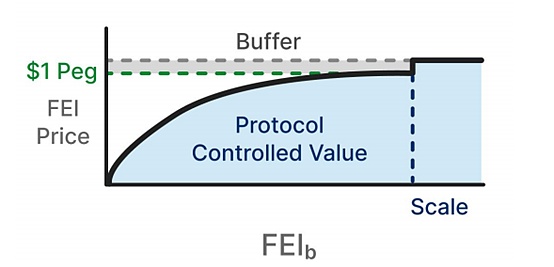

不同于以上三种稳定币类型,FEI的直接激励方法提供了一套全新的改进方案。直观的来说,作为一个非抵押的稳定币体系,FEI通过直接激励模型和作为流动性支撑的协议控制金PCV(Protocol Controlled Value)相结合,试图创建一个“交易驱动”而非“抵押驱动”的去中心化、高流动性、分配公平且可扩展的稳定币系统。

那么,FEI协议中锚定美元的激励机制具体是什么呢?

首先,最为直观的机制为直接激励和惩罚。具体来说,对于稳定币,设计者更多地担心来源于币价的一落千丈,即对于折价风险的担忧超过溢价风险。因此,为了避免FEI由于使用者的过度抛售而进入深度折价状态(价值大幅小于一美元),当出现折价时,FEI协议通过对买入者提供直接奖励,同时对卖出者进行惩罚,从而使卖出者在折价卖出时承受更大的损失,达到推动价格回升至锚定目标(一美元)附近的目的。(如下图)

但是,很显然直接激励机制由于没有流动性保证以及缺少抵押品的支撑,只能作为币价维稳的辅助,FEI协议进一步通过协议控制金PCV充当流动性,实现币价的动态调节。

协议控制金PCV是FEI协议背后最核心的创新点,然而这一概念并不是凭空出现的,准确的说,PCV派生于DeFi项目中用以发行代币的总锁仓价值(TVL)这一概念。不过,不同于后者,存入PCV中的数字资产的所有权发生了转移,由协议完全拥有资产。PCV最直接的作用是作为Uniswap等自动做市商的流动性提供者,即作为市场的对手方来调整价格,从而实现从根本上控制涉及FEI的交易对的汇率。

举一个简单的例子,假设有一个以FEI/USDC计价的Uniswap资产池,目前流动性深度为1100FEI和1000USDC,即FEI处于折价的状态。在这个例子中,FEI协议拥有90%的流动性。则FEI协议可以自动执行以下交易: 1.收回拥有的所有流动性(990FEI和900USDC) 2.将5USDC换为5FEI(资金池剩余流动性为105FEI:105USDC)3.以1:1的汇率再供应895 FEI和895USDC,资产池中最终留下1000FEI和1000USDC,汇率重回1:1。[1]

上述交易成功将汇率推回了1:1,但是同时也付出了5USDC的资金代价,而PCV中的资金则担任维稳汇率的主要流动性来源。那么,一系列的问题自然而然的出现:比如PCV的钱从何而来?如何保障PCV的稳定供给?

从机制设计来说,PCV的来源有以下两种:

创世阶段直接筹集

联合曲线是发行FEI时定义的单调供给曲线,定义了FEI的市场需求量和发行价格的对应关系。由下图可见,为了激励投资者早期参与FEI的创世,初始的发行有明显的价格优惠,随着发行量的上升,价格也逐渐逼近一美元的锚定价值。

以PCV存款形式通过联合曲线筹集

Uniswap PCV存款从联合曲线接收存进来的ETH,将其作为流动性存入Uniswap的ETH/FEI池。与此存款对应的FEI被铸造。和上述的早期联合曲线直接铸币不同,PCV存款的铸币与Uniswap的现货价格有关,并非联合曲线决定的价格。此外,由于联合曲线单方向的性质,即用户只能通过曲线买入FEI而不能卖出。因而,当FEI在市场出现溢价,投资者或自动套利机器人可以通过联合曲线买入并在二级市场卖出,既抹平了溢价,也同时给PCV注入了资金。

出师未捷,原因出在了哪里?

由于Coinbase等知名机构的背书,外加上述复杂且颇具道理的机制设计,FEI Protocol吸引了大量的资金参与。仅仅三天的创世时间,约63.9万枚ETH涌入其间,铸造了约13亿的FEI,价值近13亿美元。

然而,在FEI Protocol创世结束后,参与者仿佛加入了一场“逃跑竞赛”,参与募集的投资者手握大量的FEI和空投的治理代币TRIBE,争相换回ETH、USDT等硬通货,纷纷开始跑路砸盘。一时间,FEI和TRIBE齐跌,大多数人都被困在了“水牢”。

究竟是哪一环节出了问题?上述的奖惩机制和PCV调节机制看似非常完备,创世结束后,FEI/ETH交易对的流动性甚至超过了25亿美金,位居Uniswap所有交易对的首位。可是,尽管如此庞大的流动性作为背书,也挡不住市场抛售的强烈意愿和恐慌情绪。4月6日,由于币价一直位于“水下”(不足一美元),PCV自动进行了reweight,将汇率短暂的拉升,但先前由于惩罚机制而持币待售的FEI玩家立即抓住“逃生机会”,再次把币价砸到水下。

在改进的提案中,社区中很多人提到改变reweight的触发频率,即充分发挥PCV的资金优势,强势让FEI站稳锚定价。但我认为,这并不是长远之计。当前如此大的抛压一方面由于大量空投的TRIBE破坏了治理代币的内生价值,变成了一部分人套现赚收益的工具,而忽视了对项目真实价值的深入了解,另一方面,FEI当前缺乏具体的应用场景以及基于应用场景产生的真实需求。因此,创世期铸造如此海量的新币,自然供需天平产生极度的倾斜。而这样本源性的供需不平衡如果只是依赖简单的奖惩机制或PCV的内耗是万不能长久的。更不用说,PCV的价值与ETH深度绑定,一旦ETH币价崩盘,PCV的价值也会大幅缩水,加剧FEI的币价的“死亡螺旋”。

FEI的教训再一次警醒项目方和所有市场参与者,在共识的缺失面前,看上去再复杂、再全面的机制也无能为力,不过只是无谓的空转。应用场景带来的真实需求是币价最坚实的基础,稳定币也不能例外。

FEI的未来还需时间的检验。

[1] Source:FEI ProtocolWhitepaper