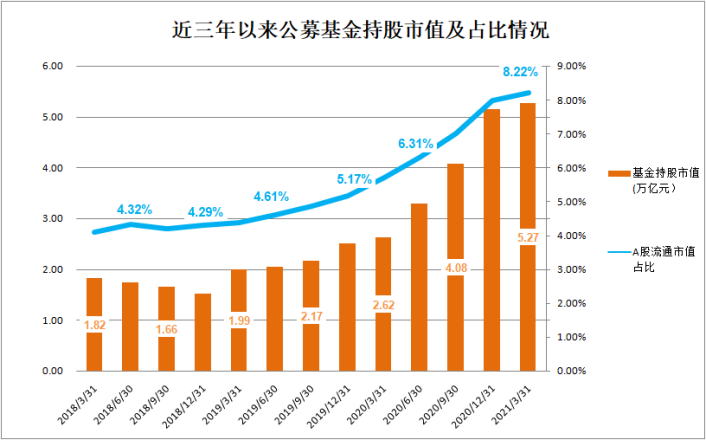

基金一季报披露完毕,公募持股市值和在A股流通市值占比都继续攀升。数据显示,截至今年一季度末,公募基金持股市值5.27万亿元,比2018年底激增3.75万亿,公募持股市值占A股流通市值比例也升至8.22%,创下近十年来的最高水平。

两年多公募持股市值激增3.75万亿

流通市值占比达8.22%

天相投顾数据显示,截至今年一季度末,公募基金持股市值为5.27万亿元,环比去年底增长1261.04亿元,比2018年底持股市值更是激增3.75万亿元;公募持股市值在A股流通市值占比为8.22%,环比也提升0.27个百分点,创下近十年来最高水平。

“近两年多国内权益基金规模迅猛增长,打破了自2008年金融危机以后权益基金规模十年不增长的僵局。”鹏扬基金副总经理朱国庆表示。

在朱国庆看来,权益大时代的来临,是权益类基金大发展的深层次的原因:一是相对散户投资者投资股票,公募基金长期具有较高的超额回报,使得个人投资者逐渐从炒股转为买基金;第二,由于近年来基金赚钱效应非常显著,随着公募基金规模和影响力的扩大,触达更多个人投资者参与基金投资;第三,随着房地产市场“房住不炒”政策的坚决执行,房地产市场及相关信用市场容纳的资金开始外溢,迫切寻求高收益资产,而股市无疑是承接这一居民财富管理需求和资产配置需求的主要场所,公募基金正是这一进程的主要受益者。

朱国庆认为,作为A股机构化的重要力量之一,公募基金的快速发展,有利于推动中国科技创新和经济转型,优化资源配置,并将在推动中国资本市场走向成熟方面发挥重要作用。同时,公募基金发展壮大也能帮助广大基金持有人实现资产增值,享受中国经济高质量发展的成果。

上海一家中型公募市场部总监也认为,公募基金持股市值的快速攀升,有一定的历史性和必然性,是多方面因素共同作用的反映:第一,随着我国社会经济的不断发展和进步,人均收入不断提升,居民理财意识觉醒,公募基金成为了大众理财的工具;第二,过去两年A股表现靓丽,公募基金的投资收益与散户的持仓收益形成强烈反差,A股中越来越多的散户资金逐渐转化为公募持仓;第三,2020年突如其来的新冠疫情席卷全球,加速了全球低利率趋势的演变,低利率环境和资金对收益率的要求,为权益资产带来了机会;最后,我国社会经济结构转型驱动社会融资模式变革,投资方式从债权转向股权,权益投资市场的优质机会不断涌现,A股机构化也成为大势所趋。

在上述市场部总监看来,公募基金作为理性的专业机构投资者,话语权的提升有助于实体经济的发展、融资环境的优化、产业结构的升级,以及A股市场的长期稳定。

“公募基金凭借专业投资能力和社会责任担当,通过权益资产的配置参与新经济的建设和成长,为优秀企业合理定价,践行长期价值投资理念,有助于社会资源配置优化和供给侧结构性改革落地。同时,A股机构化水平的提升,有助于资本市场长期稳定健康发展。”该市场部总监称。

与海外成熟市场仍存差距

多措并举提升A股机构化水平

作为公募基金在A股市场影响力的重要指标,公募持股市值占A股流通市值占比,通常可以反映公募基金在A股市场的定价权和“话语权”。在2007年三季度的牛市高点,这一指标一度创下27.93%的最高纪录;之后一路下行,并在2017年底达到最低点3.87%;2015年年中的牛市高点至2018年底熊市底部,公募基金持股市值占比一直稳定在4.15%附近。

近三年权益类基金的大发展,让公募基金持股市值和占比快速攀升,但相比海外成熟市场,我国专业机构投资者的持股市值占比仍然存在较大的差距。多位行业人士也建议,通过加强投资者教育,拓宽机构投资者权益投资范围,引入养老金等中长期资金等方式多措并举,可以让专业机构投资者在资本市场扮演更为重要的角色。

北京一位公募人士分析,截至2020三季度,美国市场的机构投资者持股市值占比超过60%,而同期国内以公募基金为主的专业投资者占比约为23%,与国外成熟市场仍存在一定差距。但随着我国资本市场改革的提速,注册制等重大改革不断落地,A股市场吸引力正在显著增强,包括公募、外资等增量资金持续流入,预计A股市场的机构化趋势仍将延续。

朱国庆也认为,国内居民增加股票配置和海外投资者加大投资中国是A股市场两大长期增量资金来源。目前国内居民的股票资产比例仍然较低,但各类理财机构蓬勃发展和投资者教育的推动会促进这一进程;另一方面,如果我国政府能够在养老保险政策给予更大的政策支持,养老保险必将为A股市场开辟更加长期稳定的资金来源,促进国内居民加大对包括股票资产在内的标准资产的配置,此举有利于推动A股市场持续稳定发展,支持中国经济转型,也可以通过专业理财帮助国内居民实现财富增长,缓解我国快速老龄化过程中的养老压力。

“国内股票市场正处于从新兴市场向成熟市场发展的过程中,这与我国经济从发展中经济体向成熟经济体发展的过程是相一致的。在这一过程中,可以预见中国股票市场机构化比例会持续提升,这其中公募基金无疑是主导力量,加上外资、保险、社保基金、私募基金等各类机构投资者的发展,将共同推动A股市场机构化比例的提升。”朱国庆称。

上述上海中型公募市场部总监也建议,为继续提升专业机构投资者市场占比,一是拓宽机构投资者的权益投资范围,比如可以不局限于投资二级市场;二是加强资本市场的监管机制,严格保障信息披露的真实性;第三,通过税收优惠大力发展个人养老第三支柱,引导养老金等中长期资金入市等。

表1:近三年公募基金持股市值及占比一览

(数据来源:天相投顾、沪深交易所截止日:2021年一季度末)