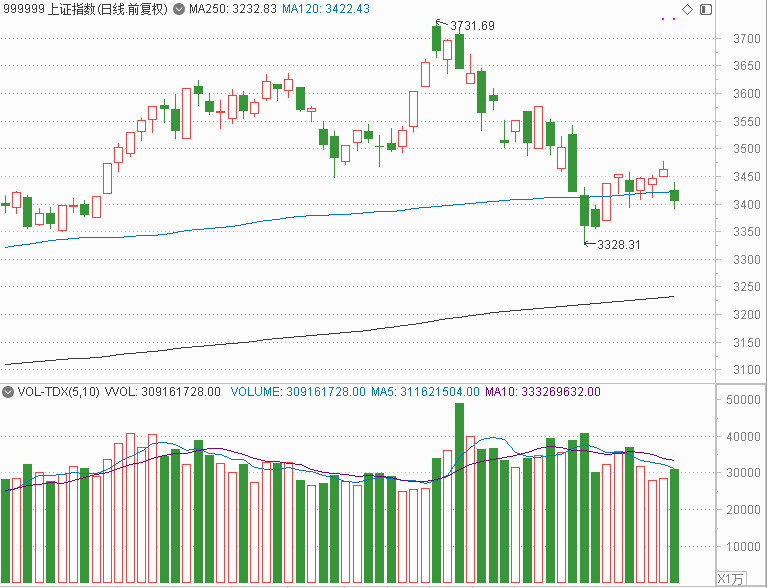

本周,沪指前4天均在120日均线之上运行,不过周四晚美债收益率飙升 ,A股情绪面受到一些影响,又跌破120日均线。

牛眼君发现,目前整个市场的资金线已经跌至趋势线之上,下周沪指技术面与资金线或将出现共振。

更重要的是,周末,证监会主席易会满表示,中国资本市场的吸引力是强的,外资也获得了良好的回报,而且潜力还很大。

那么这个周末有哪些重要消息值得关注呢,今日,牛眼君就来解读一番吧。

周末重要新闻汇总

1,央行行长易纲:中国的货币政策处于正常区间,实现碳中和需巨量投资

央行官网3月21日消息,央行行长易纲在中国发展高层论坛圆桌会讲话时指出,中国的货币政策处于正常区间,在提供流动性和合适的利率水平方面具有空间。中国提出2030年碳达峰和2060年碳中和目标,他认为,实现碳中和需要巨量投资,要以市场化的方式,引导金融体系提供所需要的投融资支持。对于实现碳达峰和碳中和的资金需求,各方面有不少测算,规模级别都是百万亿人民币。这样巨大的资金需求,政府资金只能覆盖很小一部分,缺口要靠市场资金弥补。这就需要建立、完善绿色金融政策体系,引导和激励金融体系以市场化的方式支持绿色投融资活动。

点评:上述讲话中提到,碳达峰和碳中和的资金需求,各方面有不少测算,规模级别都是百万亿人民币。看来市场空间较为广阔,这是一个较大的主题投资。

2,易会满:部分学者、分析师关注外部因素远远超过国内因素

3月20日证监会官网显示,证监会主席易会满在中国发展高层论坛圆桌会上的主旨演讲指出,截至2020年底,外资持续3年保持净流入,境外投资者持有A股资产突破3万亿元。中国资本市场的吸引力是强的,外资也获得了良好的回报,而且潜力还很大。当前,市场上也出现了一些有趣的现象。比如,部分学者、分析师关注外部因素远远超过国内因素,对美债收益率的关注超过LPR、Shibor和中国国债收益率,对境外通胀预期的关注超过国内CPI。对这种现象我不作评价,但对照新发展格局,建议大家做些思考。

点评:以上仅是易会满主旨演讲的一部分,牛眼君对这部分内容比较关注。

牛眼君发现,周四美债收益率飙升,周五的A股就跌了。上述讲话中提到“中国资本市场的吸引力是强的”这是需要投资者引起重视的,此外,下周沪指技术面与资金线或将出现共振,上涨或将来临。

3,证券公司股权管理再迎修订股东门槛大幅下调

证监会日前发布《关于修改的决定》(以下简称《股权规定》)以及《关于修改的决定》(以下简称《实施规定》)。业内人士指出,适当降低对证券公司主要股东资质要求,意味着新进股东门槛也相应下降,为证券公司引入新的资本提供了便利。

点评:上述消息利好证券公司,有利于证券公司引入新的资本。牛眼君发现,私募大佬杨东旗下宁泉资产近期大举增持中信建投H股等,股价上,券商H股确实比A股更便宜。记得在2018年末时,他就看好新能源车、光伏等,可见其眼光是比较长远的。因此,若开通了港股通权限,买券商H股就能跟上大佬步伐。

4,未来十年全球短缺1000万吨铜

根据CRU Group的估计,到2030年,随着清洁能源和运输行业的腾飞,铜行业需要花费超过1000亿美元的资金,以解决可能出现的470万吨的年度供应短缺。大宗商品交易商Trafigura Group称,如果没有新建造矿山,潜在的铜缺口可能达到1000万吨。

点评:新能源产业对铜需求拉动明显,如新能源车、充电桩等。未来能源结构由煤油时代步入新能源时代,新能源车的电力需求会增加很多,相应的促进电力设施建设,这也会拉动铜需求。铜类个股也受到券商持续关注,如云南铜业、洛阳钼业、铜陵有色等。

5,ARK给了特斯拉新目标价:3000美元!

“木头姐”Cathie Wood执掌的ARK基金官网的一份报告显示,预计到2025年,特斯拉的股价将从目前的655美元升至3000美元。特斯拉是ARK基金的第一大重仓股,其掌门人 “木头姐”,被信徒称为“女版巴菲特”,因为重仓特斯拉一战封神。

点评:上述消息或刺激新能源车股。牛眼君发现,近期宝马、大众、奥迪等都在发力电动汽车,这表明了,新能源车产业链是一个长期性的投资机会,值得持续去挖掘。

张忆东:A股主要的下跌已经结束,关注两个方面的机会结合沪指技术面,以及整个市场的资金线,还有高层周末讲话来看,下周A股市场或将出现反弹。

兴业证券张忆东表示,现阶段无需对美国长债收益率的上升过于敏感,通胀不会达成持续性恶性失控,全球经济复苏将为资本市场带来结构性投资机会。对于投资机会,他表示,一方面,周期类优质资产迎来风格切换的布局良机,具有国际定价权及国际竞争力的顺周期龙头受益更多;另一方面,成长领域核心资产有希望在下半年王者归来。对于大市,他认为,从中长期的角度来看,现在不是系统性风险的开始,也不是一个熊市的开始,而是结构性长牛一次小小的修正。A股后续调整空间不大,主要的下跌已经结束,后面会有分化。

申万宏源桂浩明认为,不应该过于放大10年期美债利率走势对股市,特别是对中国股市的影响。对10年期美债这一重要的国际金融商品,人们当然需要作分析,也绝对不能忽视其对世界经济的影响,但前提必须是实事求是,根据客观现实进行,不能刻舟求剑,不顾环境条件变化。

牛眼君觉得,确实不应过度关注美债收益率,还不如重点关注公司的估值和未来的成长性。

(风险提示:本文仅供参考,不构成买卖依据,入市风险自担。)