近日A股市场震荡企稳,大市值白马股也迎来修复性反弹。

来自私募业内的最新信息显示,多家百亿级及部分金牛私募,当前对于大市值白马股的偏好已发生较大转变。估值因素依旧是头部私募对于相关个股的研判重点。

减持部分大市值白马股

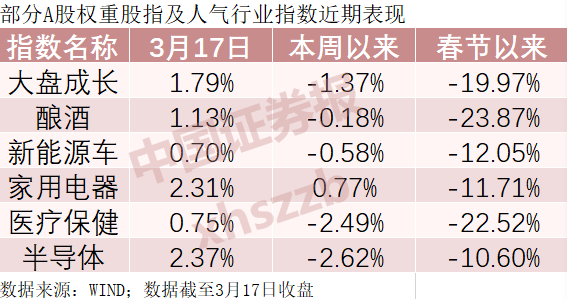

最新统计数据显示,得益于上周后半周以来A股市场的探底回升,反映大市值白马股板块走势的部分人气行业板块指数出现小幅回升。

知名私募景林资产表示,近期公司已经减持了一些“显著拥挤”的热门股,逆向买入了因疫情受损的部分行业个股。而对于春节后大市值白马股及股指的整体阶段性走弱,景林资产进一步表示,本轮回调是对过去一段时间市场情绪过热、资金推动行情的修复。投资者一方面要对中长期中国经济的增长以及由此带来的机会保持乐观,另一方面也要“尊重规律、相信常识”。

上海某2020年资产管理规模突破百亿元的股票私募负责人称,该机构自去年年末时就已对资产组合进行了持续调整,其中重点调降了2020年收益率贡献较大的大市值白马股板块。截至目前,公司在大消费方面的持仓,主要集中在休闲食品、必需消费品等方面的细分龙头个股上,而龙头白酒股在大消费方向上的持仓占比,较去年年末已大幅下降。

淡水泉投资在其最新发布的月度策略报告中表示,该机构目前正在聚焦成长类资产,短期布局“更踏实的投资机会”,逐步增加“稳定成长类资产”。在市场的长期投资逻辑上,淡水泉投资强调,目前A股市场的结构性泡沫依然存在。

逾六成私募仍看淡大市值白马股

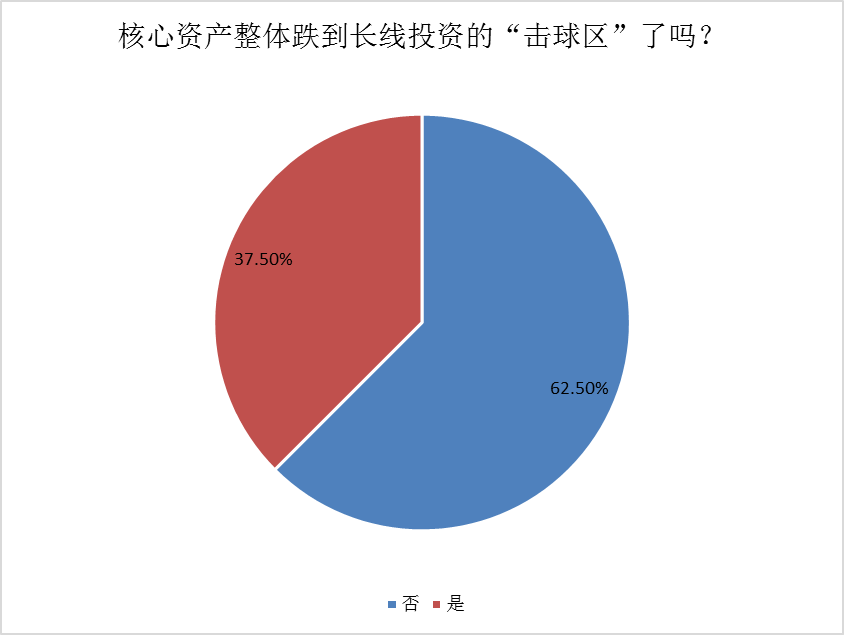

国内某第三方机构3月17日最新发布的一份私募行业问卷调查显示,对于春节后大市值白马股经过一轮“股价打折”后,是否已进入买入区间,有37.5%的受访私募表示,在美债利率持续上行和流动性环境有收紧预期的宏观背景之下,本轮股价下跌较为集中的大市值白马股等核心资产板块,其当前的股价与未来两三年的业绩预期是相匹配的,一些真正的高质量绩优股已经跌出机会,值得介入。但与此同时,有占比达62.5%的私募则指出,当前市场对于相关核心资产的信心仍未恢复,公募基金等机构投资者的调仓还未完成,目前大市值白马股的下跌可能仍未到位。

来源:国内某第三方机构

中睿合银投资研究总监杨子宜从资产回报率的角度分析认为,站在当前无风险收益率出现上行的时点,市场对于大市值白马股未来的预期回报率显著上升。基于DCF模型估值体系下,过高的预期收益率与相关资产的估值水平之间的矛盾可能仍将长时间持续,而资产久期较短的“近端资产”(较为典型的板块如顺周期和碳中和)的比较优势得以显现。

美港资本总经理陈龙表示,春节后大市值白马股的调整,除流动性收紧预期之外,还有一个重要原因是大部分企业的实际盈利增长低于预期,无法匹配如此高的估值水平。目前,就整体估值而言,大市值白马股板块仍然高估。以白酒板块和新能源车板块为例来看,在无风险收益率维持不变的情况下,“高端白酒企业的平均市盈率回归到30倍以下可能才算合理”。而新能源车板块不少龙头个股当前的估值水平,仍然透支了未来三年左右的业绩成长。该机构认为,整体来看,大市值白马股板块估值调整远未结束,理性的价值投资者仍需适当回避。目前看好的结构性机会主要在金融、地产、能源以及一些估值合理或低估的细分消费龙头企业。

泊通投资董事长卢洋表示,本轮A股市场“均值回归”的进程仍未结束,大市值白马股仍然需要进一步借助时间消化估值。尽管大市值白马股板块近几个交易日出现了超跌反弹、震荡休整,但主流资金可能仍会主要倾向于在其他估值合理的方向中掘金。

悟空投资董事长鲍际刚称,目前大市值白马股板块估值仍处于历史估值的较高分位水平,市场对白马股的盈利预期的定价比较充分,因此当前股价对白马股的业绩要求是整体较高的。从策略应对而言,现阶段的投资核心逻辑需要关注各白马股的具体业绩情况。

星石投资指出,春节之后A股市场从节前偏好头部白马的极端分化走向再均衡,意味着市场寻找新主线的开始。在经济复苏的背景下,高盈利增长的稀缺性有所降低,过去不受关注的公司业绩也在释放。根据2020年度A股上市公司业绩预报的情况综合来看,部分行业营收规模排名前五的“龙头”企业与尾部公司的盈利增速差距有所收敛。当前,中小市值公司性价比在提升。

相关报道:

北向资金连续6天净流入 月内加码金融股卖出热门白马股(附股)

白马股巨震 偏股基金突然不香了!大面积延期