2月12日晚间,全球最大的对冲基金桥水基金向美国证券交易委员会SEC提交了2020年四季度末的美股持仓报告。

报告显示,截至四季度末,桥水基金美股持仓市值为115.55亿美元,较前一个季度的83.15亿美元,有所上升。前十大重仓股占组合的42.67%。四季度,桥水基金美股组合中新进169只股票,增持233只股票,清空74只股票,减持122只股票。

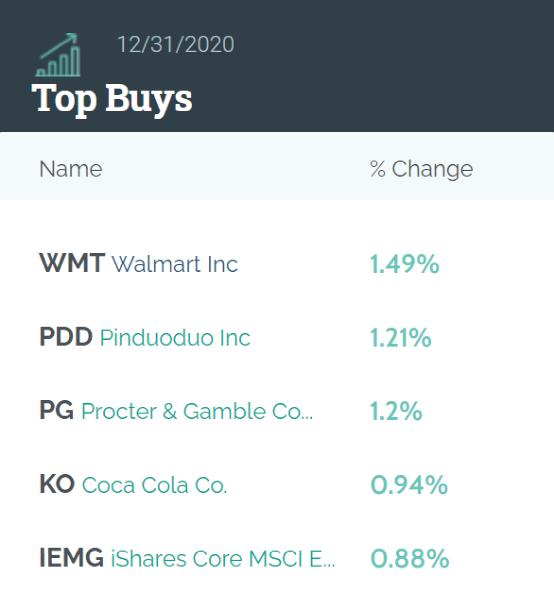

桥水的持仓在四季度有三大主题。一是爆买消费股。在前五大买入股中,有四只都是消费品公司的股票,分别是沃尔玛百货、拼多多、宝洁、可口可乐,还有一只是iShares MSCI核心新兴市场ETF。其中拼多多新进桥水前十大重仓。

在前十大重仓标的中,桥水对沃尔玛的增持幅度最大,增持146万多股,或120%,位列第四。增持第二多的是宝洁,桥水增持宝洁近147万股,或119%,总持仓达269.54万股,位列第五。沃尔玛和宝洁的持股市值分别为4.44亿美元、3.75亿美元。

第二大主题是偏爱中概股。四季度桥水增持阿里巴巴,按股份变化数计,增持幅度为19%,在十大重仓标的中排名第6位,此前排名第4位。;上文提到的拼多多也是一只中概股,增持幅度达29%,在十大重仓标的中排名第10位。

但是,从股价表现来看,这两只标的很不一样。拼多多在去年四季度一路震荡上扬,四季度到现在已经大涨了165.12%。 但是阿里巴巴则大幅下跌,随后有所反弹,去年四季度到现在下跌了8.89%。

此外,四季度桥水基金还增持了造车新势力蔚来汽车24%。值得注意的是,尽管加仓了中概股,ishares安硕中国大盘ETF却遭减持,表明桥水对中国的布局或许更具选择性。

第三大主题是建仓银行股。在建仓做多的169只股票中,银行股建仓明显。其中,买入摩根大通41.2775万股,买入美国银行140万股,买入花旗集团36.9670万股,买入富国银行71.4665万股,并买入摩根士丹利和高盛等银行机构和券商嘉信理财。

从整体布局来看,虽然去年桥水对金融类股票的持仓规模有所缩小,但仍是所有持仓类别中份额最大的,占36.41%。第二大则是消费股,占21.67%。

那么相比之下,哪些标的“失宠”?首先,在前十大重仓标的中,减仓幅度最大的是SPDR黄金信托,减持幅度达45%至299万股,但仍是第三大持仓;另一只黄金ETF——安硕黄金信托也在减持名单当中。

减仓幅度第二大的是标普500指数ETF,较去年三季度末减仓28.3万份,不过仍是头号重仓,桥水共持仓其369万股。第二大持仓则是先锋领航富时新兴市场ETF,持仓市值为6.60亿美元,持仓数量为1316.71万份,较上季度增加了50.09万份。

桥水基金清仓的标的中包括著名的电动车巨头特斯拉,桥水将其手中的3.565万股全部抛售。其实,特斯拉在2020年的涨幅高达743.44%,同时去年四季度到现在特斯拉也涨了90.23%,该股在去年四季度初低位震荡,但是11月中旬以后又出现一波凌厉的上涨,桥水将其清仓了,错过了后面的上涨。

另一家知名私募高瓴资本与桥水基金的做法有异曲同工之妙,但也有截然不同之处。根据高瓴披露的持仓数据显示,截至去年四季度末,高瓴在美股市场共持有95家公司的股票,其中,中概股数量占比接近30%。从持有市值来看,中概股占比超60%。

拼多多获高瓴增持2.3万股,持股数量上升至1023万股,持股市值高达18.18亿美元(约合人民币117亿元),成为高瓴第一大重仓股(仓位占比14.45%)。

不过高瓴对中概股的布局倾向性更强。其中老牌电商巨头阿里巴巴却似乎遭到了高瓴的冷落,持仓数据显示,去年四季度末,阿里巴巴已经从高瓴资本的持仓中消失,而在去年三季度末,阿里巴巴还是高瓴资本的第四大重仓股,持股数量为404万股。

中国新能源汽车三巨头小鹏汽车、蔚来汽车、理想汽车清一色遭到高瓴清仓,而其中蔚来汽车被桥水加仓。不过,高瓴方面表示,持续看好新能源产业链上、中游的新材料和电池等领域。

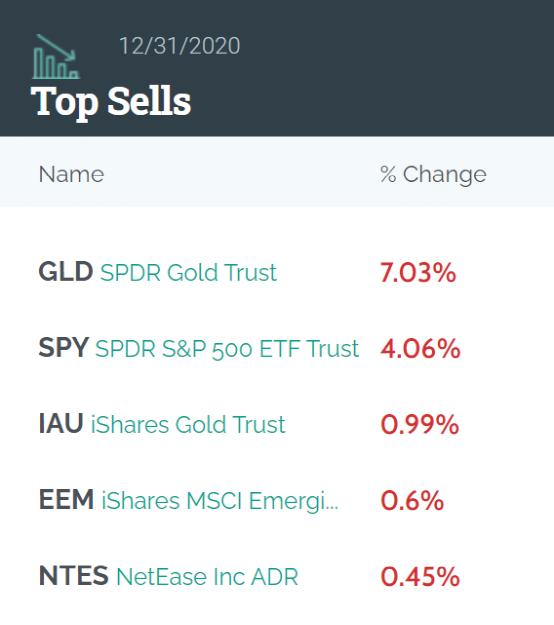

实际上,2020年桥水基金的表现并不好,根据LCH,2020年对冲基金平均回报率为11.6%。桥水基金收益却是亏损;桥水在2020年令投资者损失了121亿美元,不过桥水目前仍位居美国前20大对冲基金榜首。

整体上,高瓴资本、桥水基金虽不谋而合加仓中国,二者却在部分新能源车部分股票上反向而行,谁的选择更正确?静待市场揭晓答案。