摘要

核心结论:

在2021年年度策略《全球化的“国运”和少部分公司的牛市》中,我们提出的两条高景气主线,正在不断兑现,也是一季报最容易超预期的方向——

高景气主线之一:生产线设备、军工上游、新能源

高景气主线之二:顺全球生产周期的原材料和零部件(有色、化工、机械等)

本文进一步阐述顺全球生产周期的主要逻辑与投资方向。

1、2020年,海外需求强于供给,出口体现“顺全球需求周期”

(1)2020年,外需影响的三个阶段:防疫->宅经济->复工复产。① 3月开始,防疫物资等需求大增,整体呈现“倒V型”需求形态。② 4月之后,居家办公的“宅”经济需求大增,8月之后增速放缓,呈现“李宁型”需求形态; ③ 6月份以来,海外生产复苏,资本品和中间品出口提升,呈现“V型”需求形态。

(2)当前中美经济景气度表现出:【中】全面扩张,【美】供需错位,差异的背后是:【中】生产强于需求,【美】需求强于生产,进一步带来需求转移。

2、2021年,复苏与补库需求带来“顺全球生产周期”

(1)海外异常低的库存水平,带来较强的补库需求。历史规律看,库存周期一般滞后于需求(生产或订单)周期1-2个季度。2021年,海外的补库需求来自各行业极低的库存水平叠加生产订单回暖的共同推动。

(2)海外补库方向:从【消费品】到【资本品】、【中间品】。①美国制造业补库的需求传导:美国制造业补库->美国进口需求->中国出口供给。②从库存增速来看,美国制造商未明显补库,滞后于零售商和批发商的补库进度。③2021年,美国制造业补库方向:从【消费品】到【资本品】、【中间品】,从美国进口金额具体品类的增速变化也可看出,消费品进口增速的拐点快于资本品,快于中间品。

3、出口受益方向:关注顺全球生产周期的原材料和零部件

(1)2021年,海外补库需求体现在复苏驱动的原材料和零部件。美国制造业的库存水平目前整体仍处低位,有一半左右行业的库存增速仍在历史20%分位下方。结合库存水平、订单增速来,补库需求较强的行业有两类:一是订单回升、库存低位的中上游原材料及加工机械。比如:铝和有色、金属铸造件、矿山石油机械、装卸转运设备、通风采暖空调和制冷设备、金属加工机械等;二是订单回升、库存低位的中下游元器件及成品。比如:电气设备和组件、家电电器、家具、汽车车身及零部件、电子元件等。

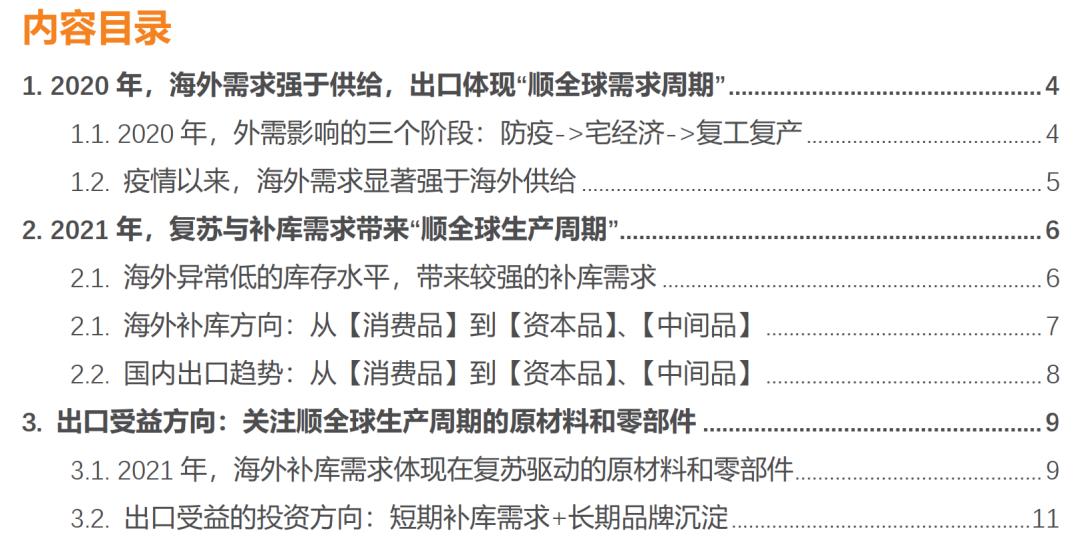

(2)从中国出口交货值来看,趋势向上的行业主要有:有色冶炼、煤炭开采、家具、金属制品、橡胶塑料、汽车、电气机械、通知设备、化学纤维、非金属矿物、纺织服装、专用设备、化学制品等。

(3)往前看,我们认为出口受益方向可以分为两类:第一类是受益于短期海外补库需求,以及明年全球复苏深化的公司。另一类是拥有品牌或比较优势,长期来看,全球市场份额能得到提升的公司。

在2021年年度策略《全球化的“国运”和少部分公司的牛市》中,我们提出的两条高景气主线,正在不断兑现,也是一季报最容易超预期的方向——

高景气主线之一:生产线设备、军工上游、新能源

高景气主线之二:顺全球生产周期的原材料和零部件(有色、化工、机械等)

新冠疫情以来,疫情管控、复工复产等独有优势给了中国企业切入全球供应链的机会,中国出口增速持续上行,“全球化的国运”带来产业短期甚至中长期的发展机遇。2020上半年,出口端主要体现的是“顺全球需求周期”,防疫经济、宅经济占主导;2020下半年以来,转向“顺全球生产周期”,海外补库、生产复苏成为主要驱动力。往前看,尽管海外疫情有所反复,但随着疫苗落地,全球也将由不均衡复苏向全面复苏推进。

本文进一步阐述顺全球生产周期的主要逻辑与投资方向。

01

2020年,海外需求强于供给,出口体现“顺全球需求周期”

1.1

2020年,外需影响的三个阶段:防疫->宅经济->复工复产

通俗来说,银行间流动性和货币政策,描绘的是央行给银行系统输血(释放流动性)的情况;而信用周期,描绘的是银行系统给实体经济输血(通过贷款、债券)的情况。

2020年,我国的出口增速在疫情冲击下,有过短暂的下滑,之后便一路上行。特别是四季度以来,出口增速显著提升(11月、12月当月出口金额增速提升至20.6%、18.1%),在全球的贸易结构中,一枝独秀。

从国内各行业的出口交货值增速来看,2020年初至今,外需的影响和趋势经历了几个阶段的变化:

① 防疫经济:2020年3月份开始,防疫物资、原料药等需求大增,典型的比如医药制造业,其出口高增速持续至3季度,呈现“倒V型”需求形态。但年底全球疫情的反复也使得防疫物资的出口增速出现一定程度的反弹。

② 宅经济:4月份之后,居家办公的“宅”经济需求大增,相关产品的出口增速快速提升,典型的比如家具制造业(办公用品、桌椅、文娱用品等),但8月之后增速放缓,整体呈现“李宁型”的需求形态。

③ 生产需求:6月份以来,海外生产活动逐步恢复,但消费需求复苏进度快于生产供给,在供需错配下,海外需求部分转移至国内,进一步带来了国内出口份额和出口增速的持续提升。这期间,随着复工复产的推进,出口景气行业也由偏下游的消费品(家电、家居家具、文娱用品等),扩散至中上游的原材料和零部件(生产设备、中间材料等),整体呈现“V型”的需求形态,目前来看,趋势仍在往上走。

往前看,随着疫苗的逐步普及,尽管过程可能波折,但全球经济仍将沿着复苏方向走,短期带来的是制造业的补库存需求,中长期更多的受益于总需求提升(消费需求恢复、海外地产景气回升、制造业投资扩张等)。

1.2

疫情以来,海外需求显著强于海外供给

首先,当前中美经济景气度表现出:【中】全面扩张,【美】供需错位。

中国:2020年下半年以来,国内制造业PMI全面扩张,多个细分项持续改善,工业生产供需两旺,新出口订单的扩张明显。

美国:虽然6月份开始美国制造业PMI持续处于荣枯线上方,甚至创下2018年以来新高,但库存分项显示,PMI客户库存仍在进一步收缩,说明社会的供需结构存在差异;同时,新订单、订单库存却快速扩张,这意味着后续将进入产能扩张与主动补库阶段。

其次,中美经济景气度差异的背后是:【中】生产强于需求,【美】需求强于生产,进一步带来库存周期的错位以及需求的转移。

疫情进展、管控政策、刺激政策等差异带来国内外经济的差异,具体表现为:国内生产复苏快,消费复苏弱,产出增加,库存回补,出口增加;与之形成对比的是,国外消费复苏快,生产复苏弱,供需错配,库销比快速回落,被动去库存,带来进口需求增加。

因此,在疫情影响下,海外供需错配,中国出口强劲,对美、欧出口占比均显著提升。

在中国的出口金额中,出口美国的金额占比的提升速度最明显,由2月的14.3%持续提升至12月的17.4%,创下了2019年以来的新高。另外,出口欧洲的金额占比,也由2月的19.7%提升至12月的20.7%,处于近两年高位。说明,国内的疫情管控优势、制造业优势确实抢占了部分发达国家国内供给以及发展中国家出口的市场份额。

02

2021年,复苏与补库需求带来“顺全球生产周期”

2.1

2020年海外异常低的库存水平,带来较强的补库需求

全球主要国家供需错位、库存周期错位,随着需求回暖,制造业短期的补库需求明确。

历史规律看,库存周期一般滞后于需求(生产或订单)周期1-2个季度。展望2021年,海外的补库需求来自各行业极低的库存水平叠加生产订单回暖的共同推动,补库方向、对中国出口拉动方向也较明确。

2.2

海外补库方向:从【消费品】到【资本品】、【中间品】

(1)从历年美国制造业补库的需求传导,有如下规律:美国制造业补库->美国进口需求->中国出口供给。

(2)从目前的库存增速来看,美国制造商未明显开始补库,滞后于零售商和批发商的补库进度。

(3)展望2021年,美国制造业补库方向:从【消费品】到【资本品】、【中间品】,这也对应着美国进口金额具体品类的增速变化,如下图所示,消费品进口增速的拐点快于资本品,快于中间品。

2.3

国内出口趋势:从【消费品】到【资本品】、【中间品】

从中国具体的出口品类来看:

2020年出口金额累计增速高的行业有三类:①防疫物资相关的商品,如纺织制品、医疗仪器及器械等;②景气足够高的细分行业,如新能源汽车;③下半年需求快速恢复且有海外替代效应的商品,主要是偏向于整机、成品类的消费品,如家用电器、体育用品、摩托车等。

从出口金额增速边际改善程度来看:当前出口需求回升趋势更显著的商品,主要是受益于海外生产恢复、补库需求的中上游零部件、原材料等,如汽车及零部件、机械及零部件、机床、化工品等。出口商品的趋势,已从前三季度的消费品(防疫需求、替代需求),慢慢转向当前的资本品和中间品(复工复产需求、补库需求)。

展望2021年,出口景气,从“顺全球需求周期”到“顺全球供给周期”。那么,对于国内的出口端行业来说,中上游原材料、生产零部件等行业的出口增速将继续扩张。

03

出口受益方向:关注顺全球生产周期的原材料和零部件

3.1

2021年,海外补库需求体现在复苏驱动的原材料和零部件

美国制造业的库存水平目前整体仍处低位,有一半左右行业的库存增速仍在历史20%分位下方。结合库存水平、订单增速来,补库需求较强的行业有两类:

一是订单回升、库存低位的中上游原材料及加工机械。比如:铝和有色、金属铸造件、矿山石油机械、装卸转运设备、通风采暖空调和制冷设备、金属加工机械等;

二是订单回升、库存低位的中下游元器件及成品。比如:电气设备和组件、家电电器、家具、汽车车身及零部件、电子元件等。

3.2

出口受益的投资方向:短期补库需求+长期品牌沉淀

落脚到投资层面,海外需求复苏、结构变化,对国内出口行业会有什么样的影响?哪些上市公司的弹性较大?需求是短暂替代脉冲式的或永久替代可持续的?

首先,从行业出口交货值来看,趋势向上的行业主要有:有色冶炼、煤炭开采、家具、金属制品、橡胶塑料、汽车、电气机械、通知设备、化学纤维、非金属矿物、纺织服装、专用设备、化学制品等。

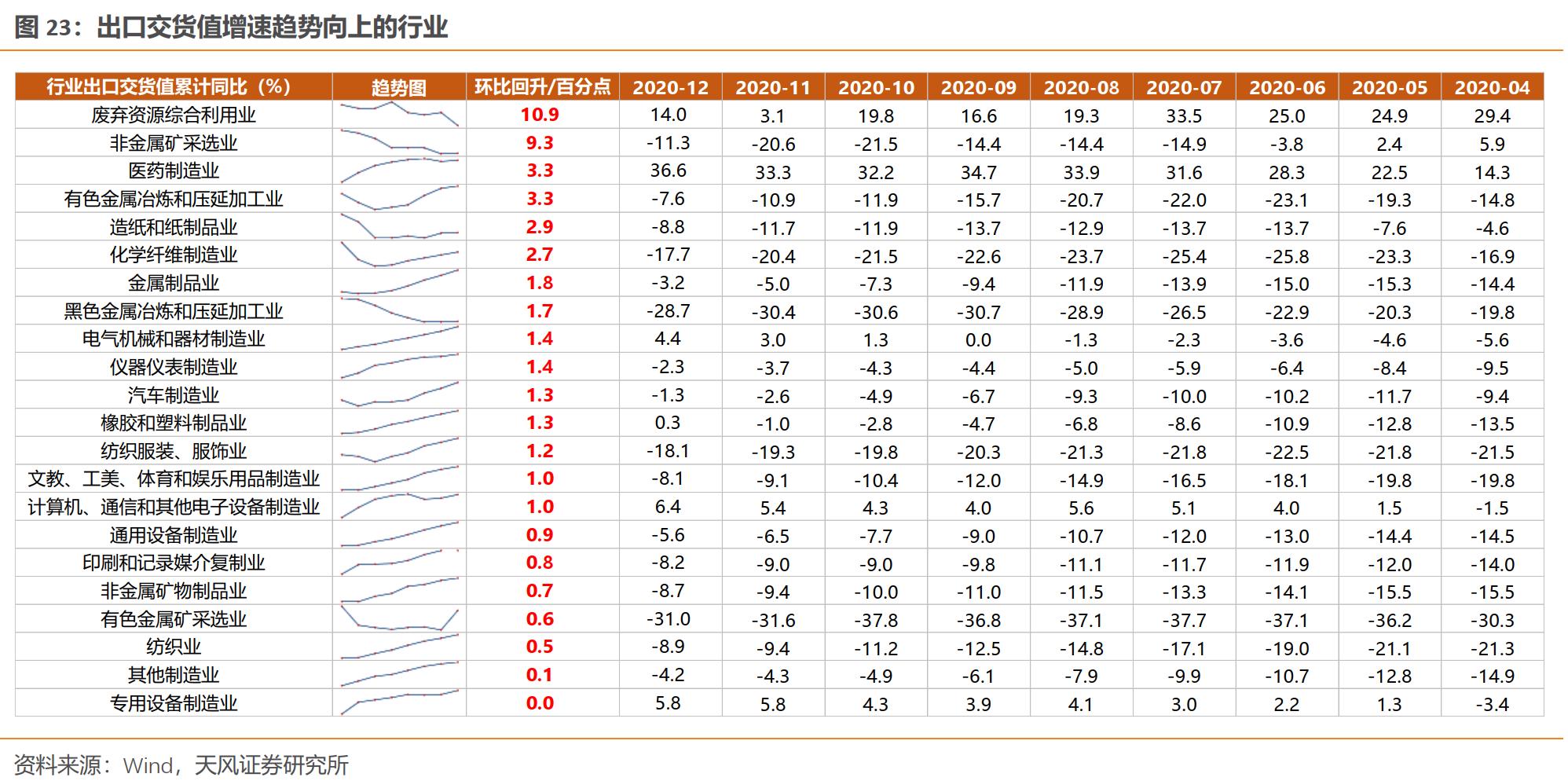

事实上,上述出口需求向上的行业(国民经济行业分类),与上一部分提到的海外较强补库需求的行业(美国制造业分类)多数是对应的。这里选用国民经济行业分类,目的是为了与上市公司的行业分类形成对应。

往前看,我们认为出口行业的受益前景可以分为两类:

第一类是受益于短期海外补库需求,以及明年全球复苏深化的公司。

海外的补库需求来自疫情影响下异常低位的库存水平,当行业需求回暖时,就具有较强烈的补库动机。上述表格中大部分行业都具备这个特质。另外,明年随着疫苗逐步落地,全球经济复苏深化,对于明年国内出口的判断,全球总需求的扩张是主导因素,出口份额比例的下降是次要因素。那么,受益于短期补库需求的行业,明年的盈利仍能受益全球经济复苏,维持在较高水平。基数作用下,这些行业的盈利增速大概率在Q2见顶,之后中枢下移,但有望维持相对高的景气度。

另一类是拥有品牌或比较优势,长期来看,全球市场份额能得到提升的公司。

这类公司是长期具备阿尔法收益的龙头企业,除了品牌消费之外,还有市场集中度提升趋势下的周期、制造类公司。除了有品牌优势的消费类企业,如家电(美的、海尔)、家居(顾家)之外,制造、周期行业中,有全球比较优势、长期能抢占市场份额甚至获利份额提升的企业,也值得长期跟踪,比如电力设备(隆基)、机械(三一、鼎力)、化工(万华、扬农)、汽车(福耀、玲珑)等。

进一步,我们从上述出口趋势向上的景气行业中,筛选以下龙头公司供参考。海外营收占比来自2020年中报或2019年年报。

风险提示:宏观经济风险,国内外疫情风险,业绩不达预期风险等 。