科创板二级市场正在悄然发生变化。

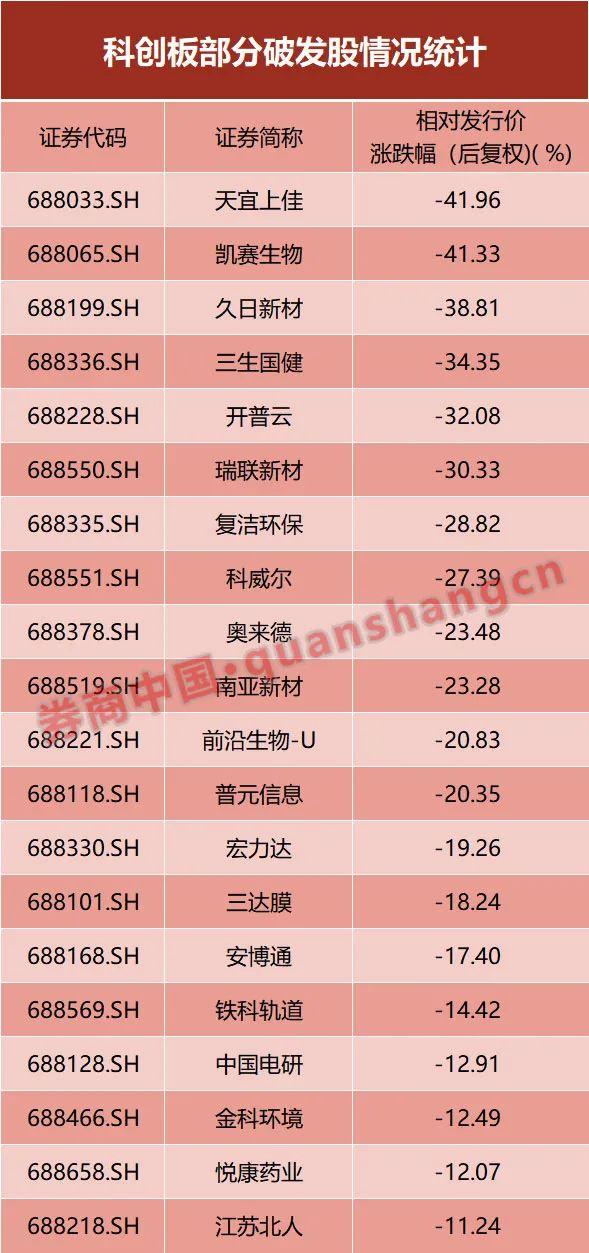

券商中国记者通过数据统计,截至2月3日收盘,有33只个股后复权之后的股价低于发行价,遭遇破发。目前科创板有225只个股上市交易,“破发股”占比为14.67%。天宜上佳、凯赛生物较收盘价较发行价跌幅已经超过40%。

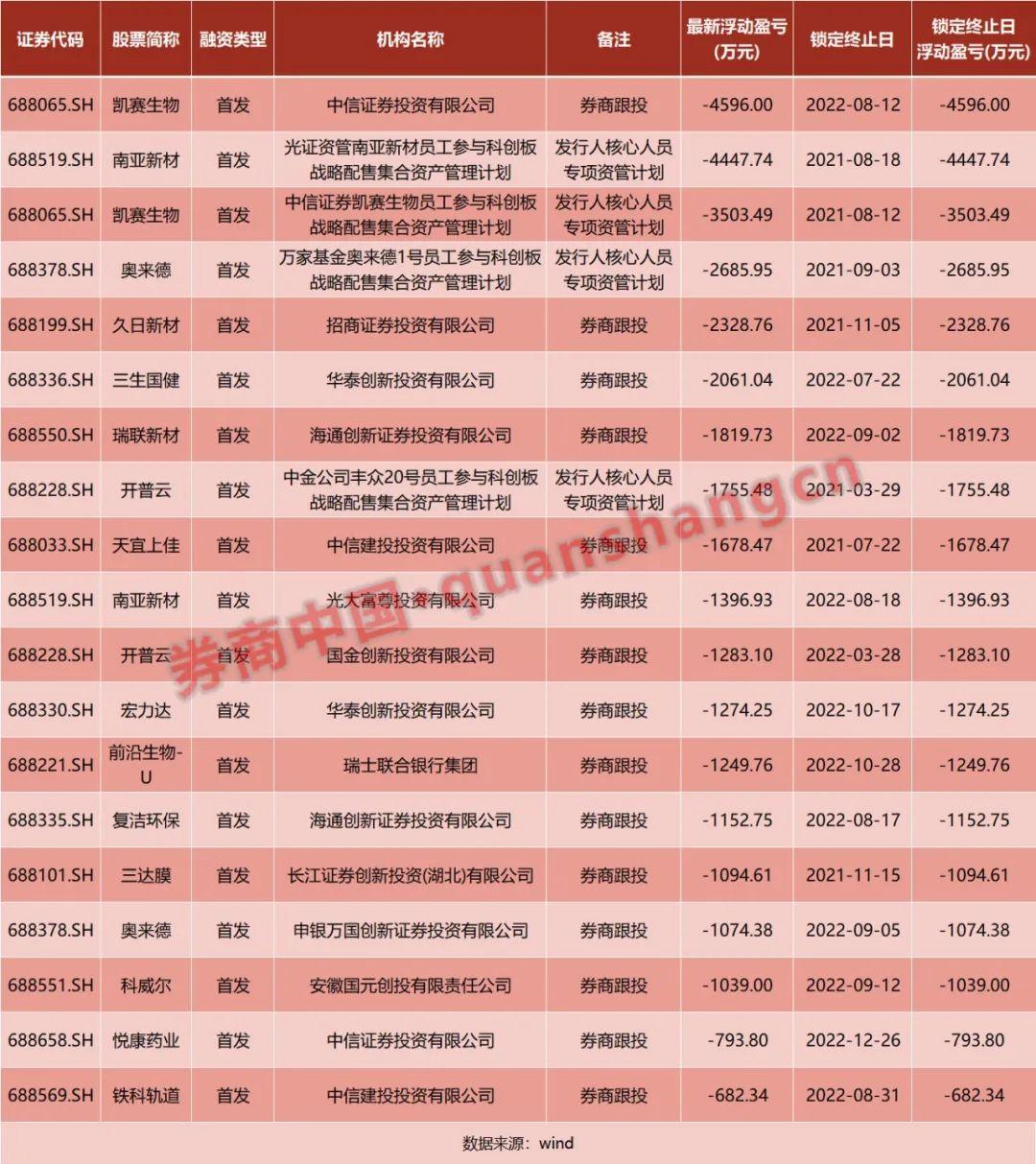

在大面积破发的背景下,一些机构投资者也损失惨重。中信证券跟投凯赛生物浮亏4596万元,华泰创新战略跟投三生国健浮亏超过2000万。

另一方面,有7只个股上市以来涨幅已经超过5倍,金山办公股价更是大涨超过8倍,科创板的分化愈加明显。市场人士分析,科创板行情分化现象将进一步演绎,既会有“牛股”涌现,也会出现一批“仙股”。无论是一级市场还是二级市场,轻情绪,重实质,都将成为科创企业投资者的核心要点。

“破发股”频现

券商中国记者通过统计,截至2月3日收盘,有33只个股后复权之后的股价低于发行价,遭遇破发。目前科创板有225只个股上市交易,“破发股”占比为14.67%。其中,天宜上佳、凯赛生物收盘价较发行价跌幅已经超过40%。

从基本面分析上来看,持续的业绩表现不佳是部分个股股价持续下跌的核心原因。以天宜上佳为例,公司1月29日发布业绩预告,经财务部门初步测算,预计2020年度实现归属于母公司所有者的净利润为9000万元到1.2亿元,与上年同期相比,将减少1.81亿元到1.51亿元,同比下降66.76%到55.67%。数据显示,天宜上佳上市以来业绩增速持续下滑,公司2017年至2019年归母净利润的增速分别为14.08%、18.56%和2.89%,2020年业绩更是大幅下滑。

不少分析人士认为,破发意味着市场化定价的力量在科创板体现得更加明显。

“这是好事情。”联储证券投行业务负责人尹中余对券商中国记者表示,市场用破发打破了“新股不败”的神话,说明市场的约束机制开始在起作用。从过去一年半科创板二级市场表现来看,无论是基本面还是发行价,现在只是开始。

“可以预见的是,如果破发出现在上市首日,给市场的理性信号会更明显。当下还是存在挂牌后股价上涨,随后骤降的过山车式行情,这对于小股民来讲无异于钝刀割肉,痛苦不堪。但对于发行人和承销商来说,并不能感同身受。”尹中余表示。

兴业证券首席策略分析师王德伦分析,科创板开板至今非破发公司占比近90%,参考港股和美股等发达市场,其实整体表现相对较好。上市满3个月的183家公司中,有52家公司当前股价超过了上市首日收盘价,意味着即便投资者在上市首日相对高点买入持有,也有较大的盈利概率。

“小范围破发现象的出现,体现注册制市场化的竞争特点,一方面企业需要为融资努力提高资产的吸引力、博得投资者的认可,另一方面投资者也需要更具慧眼,通过专业判断能力筛选投资标的、做出精准定价。综合来看,注册制已经成为市场投融资双方中的‘鲶鱼’,让市场更具活力。”王德伦对券商中国记者表示。

王德伦认为,对于投资者而言,要告别“老情绪驱动股”,买入“新成长核心资产”。在个股行情分化的趋势下,随着科创板在未来进一步扩容,具备牛市基因的企业将脱颖而出:优质的赛道、具备稀缺性和唯一性、成为焦点。这类公司作为传统成长板块内部的“新成长股”,能出业绩也能看长业绩,未来随着其所在行业业态趋于成熟稳定,持续的业绩增长落地下这类公司的行情将逐步稳定增长而非随市场情绪大起大落,从而摆脱“情绪周期股”的特征,有望逐步成为真正的“成长核心资产”,走出独立行情。

分化加剧

近两年来,“核心资产”等概念崛起,A股出现了所谓机构抱团的趋势,个股涨跌幅分化明显加剧。这一趋势在科创板上也得以体现。

在33股破发的同时,一些科创板个股上市以来也取得了非常大的涨幅。数据显示,截至2月3日收盘,有7只个股股价涨幅超过500%,其中金山办公以874.63%的涨幅高居科创板首位。

金山办公1月27日的业绩预告显示,预计公司2020年度归属于母公司所有者的净利润约80115.84万元至92133.22万元,同比增长预计为100.00%-130.00%。

分析认为,个股表现不一,正体现了科创板的“新老”成长分化现象。

尹中余认为,估值分化表明市场理性声音在提高、机构投资者的话语权和定价权在增加,也是监管力量日渐凸显的结果。

“新成长股是能够看业绩、看长业绩的好公司,老成长股是市场情绪驱动、难有业绩落地的公司。”王德伦表示,科创板的“新老”成长分化和“美股化”,来得比其他板块要更早一些。

原因有两点:

一是科创板的交易者结构相对优化,准入门槛保证其投资者结构更加优化。

二是科创板上市和退市制度改革走在前沿,成长型公司高速优胜劣汰,高度市场化。

“科创板仅经历一年多的交易,前10%的公司成交额占比已经达到70%以上,创业板目前前10%的公司成交额占比则达到50%以上。向后看,科创板行情分化现象将进一步演绎,既会有‘牛股’涌现,也会出现一批‘仙股’。”王德伦说。

投资生态嬗变

股价分化,破发个股频现,导致机构科创板的投资收益也不尽相同。大涨个股的投资者固然欣喜,而一些破发股则让投资者苦不堪言。

从统计上来看,截至2月3日,有近20笔的券商跟投和员工持股计划浮亏超过1000万,且目前这些投资都尚未解禁。

其中,中信证券投资有限公司跟投凯赛生物浮亏4596万元,目前是券商跟投浮亏最多的项目。招商证券跟投久日新材浮亏浮亏2328万元,华泰创新战略跟投三生国健浮亏也超过2000万。

凯赛生物股价下跌,员工持股计划也遭连累,该公司员工参与科创板战略配售集合资产管理计划目前浮亏超过3500万元。南亚新材员工参与科创板战略配售集合资产管理计划更是浮亏4447万元。

更早入场的一些投资者在破发面前也面临无利可图的局面。2018年6月,珠海正信以约46亿的估值获得了天宜上佳1%的股权。截至2月3日收盘,天宜上佳的总市值仅有52亿元,考虑到时间成本,珠海正信的投资收益几乎为零。

投资收益分化,必然会影响科创板的投资生态。

王德伦指出,新股发行定价是一个动态均衡的过程,如果发行定价过高导致二级市场出现亏损,那么发行定价会自动下行,反之亦然。对于一级和二级市场的投资者而言,过去无差别参与打新的时光逐步过去,在市场化注册制的环境下,投资者需要更专业的定价能力,对于企业价值需要有深入研究。对应来看,新股投资也会反映投资人差异化的选股、定价能力,最终体现在业绩的alpha上。

尹中余也持类似观点。不过在尹中余看来,比起破发范围的扩大,更具标志意义的是出现挂牌首日持续批量破发,这才是科创板的成人礼,也意味着注册制在中国资本市场扎下了根。

“对比新三板精选层的首日持续破发的情况,届时可能会对科创板一二级市场产生更大影响:对于发行人来说,上市未必是衡量成功的唯一标准,不上市或许更好,IPO赛道不再拥挤;对于承销商来说,尽职尽责成为必选项,‘博弈监管、写好材料’已不再奏效,‘选企业、定好价’成了投行团队的核心价值——这也是回归投行本质的关键一步;对于监管层而言,市场的约束机制已经开始起作用,突击入股、发行定价、发行节奏等问题,便会迎刃而解。”尹中余说。

值得注意的是,一些创投机构也对科创板频频出现的“破发”情况表示了关注,上海一家PE机构的联合创始人就对券商中国记者表示,当下科创企业不少自封是科创板Pre-IPO项目,往往会推高估值,对于一些创投机构而言,大大增加了投资风险。

“企业的价值在市场中得到检验,真正的Pre-IPO项目,如果突击入股会享受锁定三年的待遇,参考现在科创板不少公司的破发情况,3年之后有多少收益实在难说。”该人士表示。

汉理资本董事长,A轮学堂创始人钱学峰也对券商中国记者表示,当前科创企业Pre-IPO项目估值仍然偏高,市场并没有特别关注其中风险。但是对于投资机构而言,要更早意识到注册制带来创投红利的同时,也将会更加考验创投机构的能力。应该更专注于公司质量等进行投资。