投资要点

事件:近期,信用爆雷事件以及社融存量同比首次转负引起市场关注,而货币政策近期也出现了微调,对此我们认为:

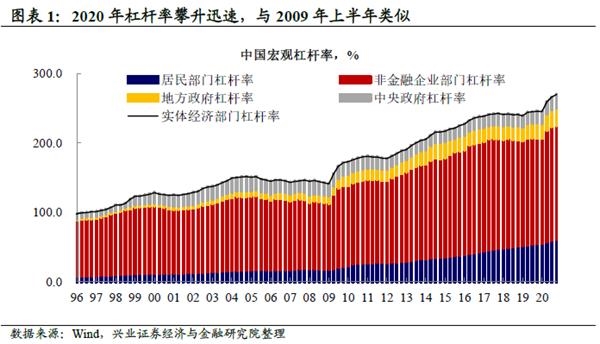

货币政策重心:由对冲疫情转为化解杠杆率上升带来的风险。国内经济复苏叠加实体经济部门杠杆率走高,货币政策重心开始由“对冲疫情”转为“化解风险”,货币政策对金融监管的表述明显增加。

本轮加杠杆相较2009年更为谨慎,风险点并非在新增债务。2009-2016年这一加杠杆周期出现了金融机构过度加杠杆、产能过剩等一系列新增债务问题。但本轮加杠杆由于政策并未有“大放”,因此总体加杠杆更谨慎,并未出现明显新增债务问题,具体不同表现在:

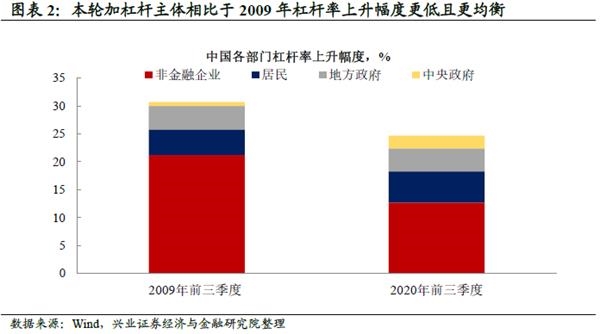

不同点一:本轮加杠杆幅度更低且主体更加均衡;

不同点二:本轮加杠杆手段更多通过政府债券而非表外融资;

不同点三:本轮加杠杆尚未出现产能过剩“后遗症”。

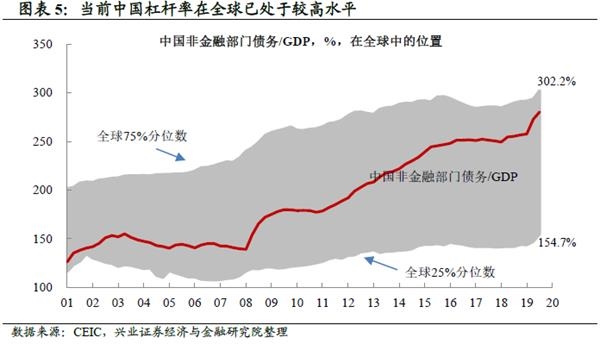

化解存量债务问题是本轮货币政策的主要关注点。如前所述,本轮加杠杆相对健康,新增债务并不是此轮加杠杆的风险点。但是,前期信用违约事件及中国杠杆率处于全球高位反映存量债务压力仍然较大。

本轮政策或类似90年代国企去杠杆,“宽货币+紧信用”是大概率组合。在前几轮紧信用中,主要是解决新增债务的问题,因此需要依靠货币紧缩来控制信用增长。但本轮政策主要针对的是存量债务,更类似于90年代国企去杠杆。参考90年代国企去杠杆,其政策框架并非一蹴而就,而可能会有一段时间的博弈与反复的过程。在这一期间,货币政策或以“宽货币+紧信用”的组合为主:

紧信用:存量债务化解需要较长事件政策酝酿,这一期间信用风险可能持续处于高位,金融机构谨慎导致“紧信用”;

宽货币:由于信用风险较大,货币政策或采用较宽松的方式对冲,避免发生系统性风险。

对市场的影响:利率债的机会+大小盘风格继续收敛。“宽货币+紧信用”这一货币政策组合意味利率债相对股市的性价比上升。从股市而言,中证1000与沪深300市盈率比值通常领先社融增速约6个月左右。我们预测社融在明年2021年3季度逐渐回落,指向大小盘风格的收敛可能已行至中局。

风险提示:海外疫情形势超预期,政策超预期。

货币政策重心:

从对冲疫情到化解风险

货币政策重心由对冲疫情转为化解杠杆率上升带来的风险。随着国内经济的逐步复苏及实体经济部门杠杆率快速走高,货币政策重心开始出现转向。继二季度货币政策从“抗疫”回归正常轨之后,三季度货币政策执行报告对金融监管的表述明显增加,强调“牢牢守住不发生系统性金融风险的底线”。这与12月18日央行召开扩大会议,会议也强调“夯实信用基础,严肃市场纪律,打击各种逃废债行为”相一致。

本轮政策应对的杠杆风险与2009年不同

本轮加杠杆相较于2009年的加杠杆周期更为谨慎。2009-2016年这一加杠杆周期在政策宽松的背景下出现了金融机构空转、金融机构过度加杠杆、产能过剩等一系列新增问题。但本轮加杠杆由于政策并未有“大放”,因此总体加杠杆更谨慎、也相对健康,并未出现明显的新增债务问题,具体不同表现在:

不同点一:本轮加杠杆幅度更低且主体更加均衡。从实体经济总体杠杆率上升幅度而言,本轮前三季度杠杆率上升幅度为24.7%,低于2009年前三季度的30.7%。分主体来看,2009年加杠杆主要集中在企业和地方融资平台这两个高杠杆部门,但本轮加杠杆中企业、居民、地方政府、中央政府的杠杆率均有不同程度的上升。相比于2009年,此轮加杠杆更加均衡。

不同点二:本轮加杠杆手段更多通过政府债券实现而非表外融资。在货币政策及金融监管宽松的背景下,2009年、2014-2015年更多通过非标等表外融资来实现加杠杆,这导致影子银行快速增长、金融空转、金融机构过度加杠杆等问题。而2011年、2016-2017年的收紧周期也主要是在着力解决这些金融乱象问题。但2017年资管新规之后,表外融资被抑制,本轮加杠杆更多地是通过发行政府债券等更为标准化、市场化的方式实现。

不同点三:本轮加杠杆出现“后遗症”的可能性较低。2009年的加杠杆周期的同时带动低效产能的扩张,加剧了产能过剩的矛盾。但与2009年不同的是,2020年这一轮杠杆率上升的同时,尚未观察到大规模新增低效投资项目的启动。2009年基建投资累计增速为41.9%,相较于2008年的22.1%接近翻番。而2020年前11个月基建投资(旧口径)累计增速仅为3.3%,甚至低于2019年的3.4%。因此本轮加杠杆出现类似2009年的加杠杆“后遗症”的可能性较低。

综上所述,本轮加杠杆相较于2009年的加杠杆周期其实更加谨慎也相对健康,新增债务的问题并不大,因此新增债务并不是主要的风险点。本轮加杠杆的主要风险点更多的是处理存量债务的问题,这也意味着此轮去杠杆的政策也将与2011年、2017-2018年针对新增债务有所不同,我们在下文将会有更详细的阐述。

以史为鉴,

本轮去杠杆非一蹴而就,或徐徐图之

本轮政策主要针对“存量”风险的化解,或与90年代国企“去杠杆”类似。如前所述,本轮加杠杆相对健康,2017年资管新规之后新增债务也已被控制,新增债务并不是主要的风险点。但是,前期信用违约事件反映存量债务的风险仍然存在。同时,中国杠杆率高于全球75%分位数,说明中国存量债务的压力仍然较大。因此本轮政策应对更多的是针对存量债务的化解,这与2017-2018年针对新增债务的去杠杆政策不同,而是与90年代“去杠杆”的经验更加相似。

90年代国企去杠杆历时长,波折多,政策多次修改。90年代国企经营效率低下,盈利不善、负债累累。为解决这一问题,1992年十四届三中全会提出国企改革开始进入探索“建立现代企业制度”的阶段。从1992年开始的国企去杠杆,历经一波三折,相关政策在期间也随不同需要不断修改:

1993年底~1995年初,“无人破产”阶段。事实上在1993年底,政策已在鼓励破产,破产清算后无法偿还的款项经过批准可以用呆账准备金冲掉,但各地方并不敢真正让企业破产,担心引起社会动乱。

1994年底~1995年,开始破产试点。1994年11月,国务院下发《关于在若干城市试行国有企业破产有关问题的通知》,决定在18个城市进行企业优化资本结构试点工作。在这执行过程中,政府改变了国有企业破产清算后剩余资金应首先用于清偿债务的规定,将“职工安置”的顺序排在“还债”之前,这也是1998年之后国企改革过程中始终遵循的规则。

1996年~1998年,“假破产、真逃债”问题出现。朱镕基总理在1996年8月针对国企改革中“假破产、真逃债”的问题做出指示,明确三个要点:1)如果不能保障职工问题,不能破产;2)首先鼓励强势企业兼并弱势企业,难以兼并再考虑破产;3)只有试点城市可以享有冲销债务的政策。

1998-2002年,具体政策逐渐形成,取得较快进展。在1997年金融风暴的压力下,国企改革重要性上升,“三年国企脱困”计划展开。除了再就业安置、债转股、补充银行资本家等一系列措施之外,政府还通过积极的财政政策和降息为改革营造良好的经济环境。

参考90年代国企去杠杆,未来一段时间的货币政策或是“宽货币+紧信用”。如前所述,在前几轮紧信用中,主要是解决新增债务的问题,因此需要依靠货币政策紧缩来控制信用增长。但本轮政策主要针对的是存量债务,将更类似于90年代国企去杠杆。参考90年代国企去杠杆,其政策框架并非一蹴而就,而可能会有一段时间的博弈与反复的过程。在这一期间,货币政策可能以“宽货币+紧信用”的组合为主:

紧信用:如上所述,本轮存量债务的化解需要较长时间的政策酝酿,在这一期间信用风险可能持续处于高位。同时,金融机构也会相对谨慎,导致信用层面偏紧。从11月社融数据来看,信用爆雷事件发生后,企业债券融资出现明显下行,反映在信用风险高企的背景下,金融机构风险偏好大幅下降,信用分层问题可能会持续存在,整体信用端也将持续存在收缩压力。

在这个过程中,政策层面最终想要解决的是存量债务问题,但需要防止出现系统性风险,因此不排除会有政策上的“相机抉择”,如中央经济会议提出“不急转弯”,随后12月21日国务院常务会议提出对于普惠小微企业贷款要做到按市场化原则“应延尽延”。这些政策有助于防止短期由于政策退出造成的风险叠加,但从整体趋势上来看,金融机构谨慎导致信用收紧的趋势仍然难以改变。

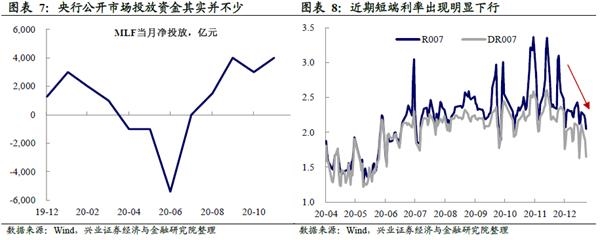

宽货币:由于风险化解的过程中信用风险处于高位,货币政策或采取相对宽松的方式对冲,为其处理存量债务提供较好的经济环境,避免发生系统性风险。如我们在《20201210-社融顶部出现,货币政策有所微调》所述,信用事件出现后,央行在公开市场投放有所增加,银行间7天质押利率也有所下行,反映货币端可能已由5月之后的偏紧转向中性偏宽松。这与三季度货币政策执行报告中所提的“保持流动性宽裕合理性,不让市场缺钱,又坚决不搞‘大水漫灌’”相一致。

对市场的影响:

利率债的机会+大小盘风格收敛

债市:年底至2021年底债市将有两波机会,第一波已出现。我们在《骤雨不终日,润物细无声——2021年度宏观经济报告》中曾提示2021年利率债存在两波交易性机会,其中第一波在2020年底至2021年年初,这一波交易机会已出现。当前宽货币+紧信用的货币政策组合或将延续一段时间,这意味着利率债有一定交易机会。

股市:股市大小盘风格收敛仍将继续。信用层面的收紧对小盘股的估值溢价不利,从历史上看,中国社融增速与市场风格高度相关。中证1000与沪深300市盈率比值通常领先社融增速约6个月左右。从我们的社融增速预测来看,社融增速预计将下行至2021年的10月前后,这意味着未来4-5个月沪深300可能仍有估值优势。

风险提示:海外疫情形势超预期,政策超预期。