全周回顾:A股市场缩量下跌

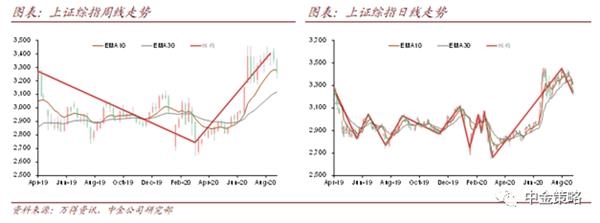

1)主要指数确认日线级别下跌:上周初A股继续受海外市场扰动,周一市场便表现疲弱,此后继续震荡下行,周四以上证指数为代表的主要市场指数确认日线级别下行趋势。最终全周中证全指、上证指数、深证综指分别大跌4.17%、2.83%、5.51%,成交量周环比小幅下降,而此前创年内新高的创业板综则大幅回调,周跌幅达7.43%。

2)各行业不同程度回调:上周市场大幅走弱背景之下,全行业无一幸免,均出现不同程度回调。其中农林牧渔回调尤为明显,所有行业中排名垫底。而通信、计算机、医药等新经济行业紧随其后。银行、煤炭、钢铁等老经济行业表现出一定韧性,回调幅度较小。

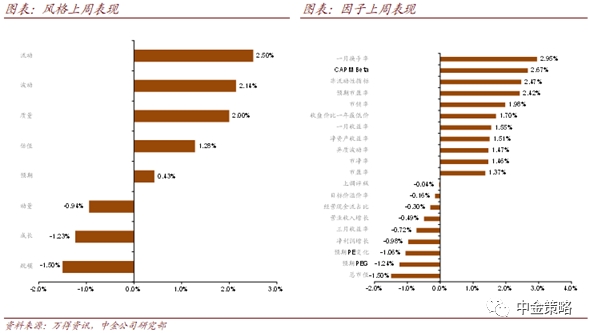

3)波动及流动性风格占优:上周A股市场部分风格仍收获一定超额收益,波动及流动性风格相对占优,对应CAMP Beta因子及一月换手率因子表现突出;市值风格则表现靠后。

4)两融余额小幅下降:上周中金所大部分股票指数期货合约跑赢对应现货,根据截至周四的融资余额数据,两市融资余额结束连续四周扩张态势,上周小幅回落,但仍处于较高水平。

5)量化产品大幅走弱:上周量化产品回调明显,股票多空及主动量化产品继续收获负收益,且周度表现为过去12周低位,指数增强产品表现相对稳健。

后市展望:市场调整空间或有限

后市展望:市场调整空间或有限。上周A股市场表现低迷,各板块均出现不同程度回调,其中近期资金追逐的部分创业板股票下跌幅度较大,而上证50为代表的周期价值股则表现出较强韧性;投资者风险偏好有所下降,具体体现在市值等博弈类因子表现较差,而估值等基本面因子相对占优。综合指数走势结构特征、宏观及风格因子表现等因素,我们认为A股短期调整仍有可能延续,但空间或有限,低风险偏好投资者可静待市场企稳后右侧布局,高风险偏好投资者可左侧逢低逐步提升仓位,风格方面短期价值或占优,中期均衡配置成长和价值。

上证综指和创业板指形成日线级别下跌:今年,新冠疫情爆发使得全球金融市场发生共振,各主要国家股市在2、3月份均出现系统性下跌,但随着国内疫情逐步得到控制和宏观政策加码,上证综指和创业板指也在3月底开启日线级别上涨行情,持续时间接近4个月。在积累较大涨幅后,A股市场7月中下旬后出现获利回吐压力,地缘政治风险、估值压力、流动性边际偏紧预期等多方面因素亦使得市场波动加剧,在经历长达2个月的区间震荡后,最终上证指数和创业板指也在上周确认形成日线级别下跌,尽管历史上看上涨和下跌趋势一旦形成仍有一定惯性,即市场短期调整没有结束,指数仍有较大概率创新低,但我们认为调整空间可能相对有限,主要原因在于:1)经历了长达2个月的震荡调整,筹码交换已经较为充分,卖盘力量也在持续减弱,从近期的成交缩量也能看到端倪。2)流动性整体仍将保持较为宽松状态,且居民直接或间接配置A股的热情不减。3)经济仍处于复苏进程中,部分与此相关的周期股估值低于底部区域。因此我们维持前期判断,即A股市场不存在系统性风险,逢低加仓仍是合适的投资策略,重点推荐卖出看跌期权策略,投资者既可实现以较低价格增持,又可在震荡环境中获得期权的时间价值收益。