时隔 40 天,比特币再次跌下 1 万美元大关。

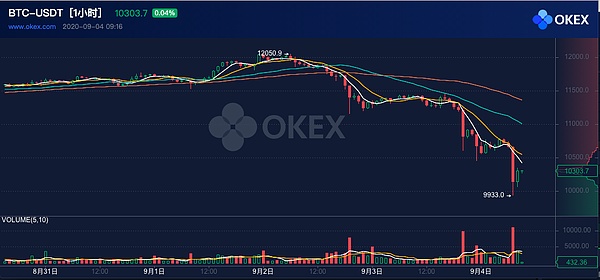

OKEx 行情显示,今天清晨 7 点,比特币短时跌破 10000 USD 大关,最低至 9933 USDT,24 小时跌幅达到 10%;截止发稿前,比特币重新站上 1 万美元大关,暂报 10300 USDT。

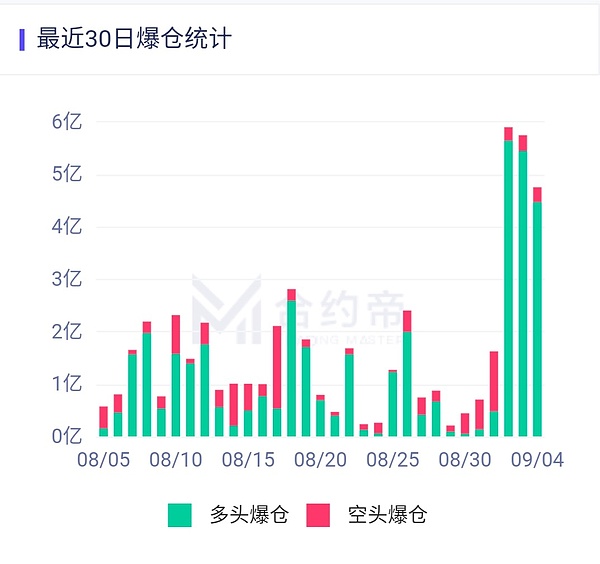

合约帝数据显示,过去 24 小时全网爆仓超过 10 亿美元,共有 6.7 万人成为爆仓受害者。

(图片来自 Coin360)

行情回顾:各版块都在失守

OKEx 行情显示, 9 月 1 日 23 点,比特币再次突破 1.2 USDT 阻力位,最高达到 12050 USDT。这也是过去两个多月,比特币第四次冲击该点位,大有继续上攻突破 2019 年高点 1.4 万美元的趋势。

然而,多头未能保持强势。行情反转,往往来得猝不及防。

从 9 月 2 日清晨 7 点开始,比特币开始不断下行,接连跌破 60 日均线、100 日均线以及 1 万美元等关键支撑位;截止 4 日清晨 7 点最低跌至 9933 USDT;过去 48 小时内,最大跌幅超过 16%。

值得注意的是,本次比特币在 1 万美元以上持续时间,从 7 月 26 日算起,累计达到 40 天,是过去两年时间最长的——2018 年最长持续 30 天,去年最长持续 35 天。

比特币下行,也带领着一众主流币回调,其中本轮牛市龙头 ETH 跌势最大。过去 48 小时,ETH 从 488 USDT,一度跌至 372 USDT,最大跌幅 23.7%。

截至发稿前,BTC 重回 10000 美元上方,报 10300 美元;ETH 重回 380 美元上方,报 386 美元。

除了老主流币,DeFi 市场也开启回调,包括 AMPL、CRV 在内的不少 DeFi 代币,直接腰斩。DeFiMarketCap 数据显示,整个 DeFi 市值也从 9 月 1 日的 171 亿美元,下跌至 153 亿,跌幅达 10%。

在过去的 48 小时,加密市场总市值从 3946 亿美元下跌至 3371 亿美元,跌幅 14.5%。

剧烈的行情波动,也造成大量用户爆仓。合约帝数据显示,过去 24 小时,共有 6.7 万人成为爆仓受害者,全网总计爆仓 10.29 亿美元,大约是「312 暴跌」爆仓量的三分之一;其中 BTC 爆仓 6.65 亿美元,ETH 爆仓 1.3 亿美元。

此外,过去 3 天,日平均爆仓 5.46 亿:9 月 2 日,爆仓 5.89 亿;9 月 3 日,爆仓 5.74 亿,9 月 4 日,爆仓 4.76 亿。并且,多头爆仓量基本是空头的 20 倍以上。

在证券市场方面,区块链概念股同样表现不佳。

今天 A 股开盘,腾讯自选股数据显示,区块链板块跌 1.37%,深证区块链 50 指数跌 1.61%。265 只概念股中,245 只下跌,占比超过 90%;再看美股,嘉楠(NASDAQ:CAN)过去三天累计跌幅达到 4%,目前暂报 1.99 美元;港股方面,欧科集团旗下欧科云链(01499.HK)报 0.19 港元,过去三天累计跌幅 5%;火币科技(01611.HK)报 3.82 港元,过去两周最大跌幅 5.4%。

本轮下跌或许和这三件事有关

好好的加密市场,为什么突然开启大回调?

社群中有一种观点是:中心化交易所与去中心化交易所开战,利用数据砸盘,试图让去中心化交易所的流动性挖矿崩盘。

这种声音并不科学,也缺乏实证。

首先,交易所之间并不是铁板一块,相互之间也有利益矛盾,“联合起来共同对抗去中心化交易所”有阴谋论之嫌;即便某一家交易所有心却也无力,因为整个市场是联通的,并没有一家独大,做空市场的机会。最后,从数据来看,中心化交易所在这场 DeFi 竞争中,并没有丧失太多的利益,交易所 BTC 储备量不断上涨,说明古典投资者(老韭菜,当然也包括专业机构)依然青睐中心化交易所。

Odaily星球日报综合各方考虑,认为主要有三方面的因素带动市场下行:

(1)DeFi 投机套现

成也萧何,败也萧何。从 6 月开始的这波牛市,是因 DeFi 而生,也可能因 DeFi 而亡。

这次下跌,与 DeFi 投机套现密不可分。

过去几个月,流动性挖矿项目不断涌现,基本模式是:用户存币,给予其项目代币作为奖励,用户再去二级市场将代币变现套利。

看起来,这一模式与传统金融的「高息揽储」有些相似,但终归是不同的。根本原因在于:

一,传统金融通过放贷收益,能够填补用户存储收益,但币圈绝大部分项目只有存、没有贷,也就不能形成稳定的现金流,并且用户拿到的只是项目代币,并非有稳定价值的资产。

二,流动性挖矿项目原生代币的价值,来源于二级市场炒作,一旦没有买盘,则价格会很快崩塌,项目也基本宣告死亡。

因此,我们看到的情况基本是:挖矿大户“挖-提-卖”,套现离场;二级市场无法参与挖矿的散户,在 KOL 的影响和巨额利益的诱惑下,甘当接盘侠,为大户提供买盘。

这种模式下,大户基本稳赚不赔,我们也能看到一些大户挖矿,5 天套现 500 万美金。

这样的项目多了,最终导致市场存量资金被掏空,难以支撑比特币价格继续上涨。

值得注意的是,在这次下跌前,DeFi 新项目 SushiSwap 和 Pearl 的出现,给市场带来新一波狂欢,也是难以为继的疯狂。

(2)美股闪崩

疫情当下,全球经济放水,比特币与美股也从中受惠,水涨船高。

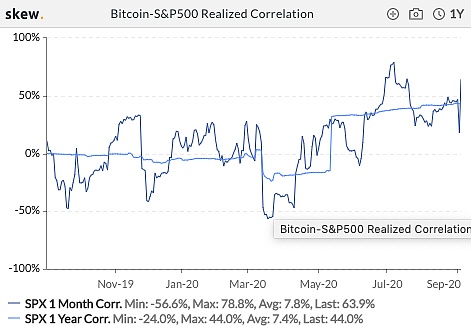

同时,Odaily星球日报发现,比特币与美股之间的相关性开始增强。

Skew 数据显示,从 4 月开始,比特币与标普 500 指数月度相关性显示为正数,意味着正相关;7 月 7 日,月度相关性达到最高值 78.8%,显示出强烈的正相关性;数值后续有所下滑,但依然保持在 50% 左右。

9 月 2 日,纳斯达克指数和标普 500 指数双双创下新高,分别收于 11210.84 点、3389.78 点。

然而,昨夜美股开盘后,未能延续涨势,纳斯达克指数和标普 500 指数从历史高位回落,遭遇数月来最大跌幅,分别下跌 4.96%、3.52%。

受此影响,与美股有着高度关联性的比特币,也开始下跌,最终跌破 1 万美元大关。

(3)矿工抛售

过去 40 天,比特币价格始终维持在 1 万美元以上;特别是有近 30 天,价格处于 1.1 万美元以上。

持续高昂的价格,这对矿工来说,意味着收益的增加。因此,一些矿工选择高位变现。

Cryptoquant 数据显示,从 8 月上旬开始,交易所净流入 BTC 量接连上涨,并于 8 月 17 日达到高点。

(交易量流入、流出BTC量,图片来自Cryptoquant)

特别是在此次大跌前几天,交易所净流入 BTC 量又达到一个小高峰。自 8 月 28 日以来,交易所的 BTC 流入一直处于峰值,9 月 1 日记录的最高流入量为 11908 个。

ByteTree 数据显示,矿工在过去 24 小时内出售了 1380 个比特币,但整个网络实际只产生了 813 个 BTC,这意味着不少矿工选择抛售获利。

ByteTree 还将矿工的滚动库存(MRI)保持在 169.83%,远高于 100%。MRI 低于 100 通常意味着矿工的销售量超过了采矿量,而 MRI 高则表明他们积累了更多的比特币。

当然,除了上述三个原因,今天还赶上了一个大日子:「九四」纪念日。每年到了这一天,都有些加密投资者心生恐慌情绪,选择抛售离场。

或许是多重因素的组合,造成了今天上午比特币的暴跌。

未来走势:短期盘整,长期看美股走势

对于投资而言,目前最关心的问题,莫过于加密市场后市走势。

从整个加密市场来说,短期内获利盘正在逐渐抽身。

包括 BlockArk 创始人宿冶在内的不少币圈大户,告诉 Odaily星球日报,目前比特币已经跌破 10500 的心理价位,他们已经清仓观望。

加密分析师李奥告诉 Odialy星球日报,目前 BTC 短期内可能在 1 万美元附近盘整。如果能够站稳 100 日均线(10200 美元),则有望向上反弹至 30 日均线以及 11000 美元。“上涨格局已经破坏了,行情大概率终结了,市场需要下一个热点才能再次激发参与热情,现在也就 ETH2.0 还值得期待一下。”

此外,加密市场未来走势,很重要的影响因素就是美股。

截至 8 月 29 日,当周初请失业金人数为 88.1 万,好于预期,是今年年初疫情爆发以来的最低水平,但仍远高于 2009 年初上次经济衰退时创下的峰值 66.5 万人,经济形势依然严峻。

疫情之下,美股此番下跌究竟只是短期回调,还是牛市终结,目前尚不清楚。

如果美股未能保持此前的强劲走势,开启更大周期的下跌,则加密市场也难幸免。

文 | 秦晓峰 运营 | 盖遥 编辑 | 郝方舟