随着全球经济复苏推进下需求逐步反弹,石油、煤炭和天然气价格正在水涨船高,与此同时,供应链瓶颈令燃料分配面临严峻挑战。在欧洲,能源和电价的上涨进一步加剧了民众的恐慌心理。欧盟内部将此视为加速转型的重要理由,今夏发布的“ fit for 55”一揽子计划为2050年实现碳中和目标打下了基础,不少人则认为危机是对监管者要求能源快速转型过度的警告。随着北半球的盛夏过去,外界对接下来冬季的需求旺季的潜在风险忧心忡忡。

全球联动造就欧洲危机

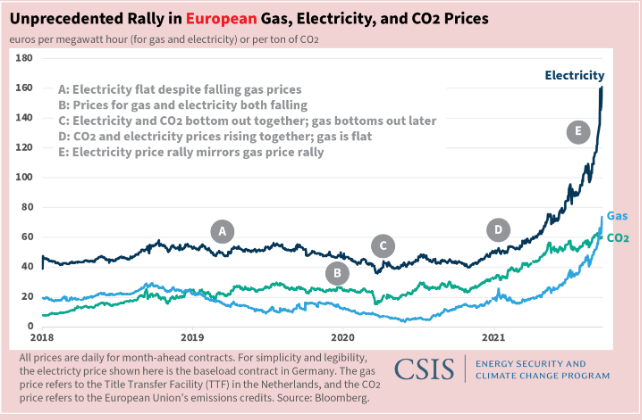

在欧洲,本轮能源危机的上涨反映在三个市场: 电力、天然气和碳价格。美国战略与国际问题研究中心(CSIS)能源安全和气候变化项目副主任兼高级研究员特萨福斯(Nikos Tsafos)在报告中指出,这些市场由本地和全球的动态驱动,彼此之间的互动方式是新的。例如,碳价格在2010年以来的大部分时间里都低于每吨10欧元,现在已经超过每吨60欧元。天然气市场以前往往形成局部或区域性的冲击,现在却具有全球影响。

最近欧洲多国电力价格涨势追踪的是天然气价格的飙升,但这种关系并不恒定。特萨福斯发现,此前几年天然气价格的变动对批发电价几乎没有影响(如2018-2019年)。2021年早些时候,碳价格推动了电价,而当时天然气价格出现下跌。自2021年5月以来,在碳价格涨势趋缓的情况下,电价却出现大幅上涨,这与天然气市场紧张有密切的关系。

2018年以来欧洲电力、天然气、碳价格走势变化(资料来源:美国战略与国际问题研究中心)

天然气最初被认为是一种桥梁燃料——介于化石燃料和可再生能源时代之间的纽带。然而,随着对气候变化的警告越来越响亮,各国政府在减排目标上雄心勃勃。不过这种燃料的供应在今年却遭遇挫折,根据航运信息公司Kpler截至8月的数据,2021年全球天然气供应量增长了约5%,远低于2016年至2019年10%左右的年增长率。部分原因是几个主要供应商表现不佳:挪威出口下降了93%,特立尼达下降37%,尼日利亚下降19%。

天然气供应受限的另一个原因是2014年至2016年油价暴跌,由美国页岩油增产造成的原油市场剧烈波动,令企业原本承诺在油气开发的新投资大幅下降,新的液化天然气供应项目需要四到五年的时间才能建成。

欧洲在这场全球联动能源的竞争中落在了下风。今年亚洲天然气进口增长了11%,对美洲的进口增长了59%,欧洲成为最大输家,同比下滑20%。部分原因与俄罗斯外输波动有关,该国正在努力确保本土需求,同时北溪2号正等待德国监管机构批准。

一系列事件的直接结果是,天然气危机已经演变成了电力危机,近几周欧盟各国电费大幅上涨。电力成本的飙升引发了人们对未来严冬的担忧。西班牙、意大利、希腊、英国和其他国家正在采取从补贴到价格上限等措施,保证民众生活不会受到明显影响。

各方激辩能源转型过快

鉴于目前的严峻形势,欧洲地区的能源转型之路正面临考验,因为高昂的天然气价格已经推高了对煤炭和原油的需求。

对于近期能源价格波动,全球油服巨头贝克休斯CEO西蒙内利(Lorenzo Simonelli)认为,现阶段化石燃料的必要性在于有助于确保国家能源安全。“真正的能源转型离不开以下三点,首先是必须共同努力,加快脱碳进程;其次,碳氢化合物将继续存在,天然气是一个关键因素;第三,合作并实际采用现有的新技术。”他说。

欧佩克秘书长巴尔金都(Mohamed Barkindo)指出,欧洲目前的能源危机足以证明,欧盟和英国在能源转型方面的做法有些不太正确。 现阶段能源市场出现了一种新的溢价,他称之为“过渡溢价”。这意味着,尽管人们承诺能源价格可以承受,但能源转型正在使能源价格更高。

欧佩克预计太阳能、风能和地热能在2045年可占据全球能源超过10%

第一财经记者注意到,欧佩克在今年原油市场展望中对一次能源的前景持乐观态度,到2045年全球一次能源总需求将增长28%,石油有望继续占据最大份额,天然气位居第二。 包括太阳能、风能和地热能的可再生能源,到2045年市场占比将超过10%。

国际能源署(IEA)则试图避免将此次危机归咎于“人为因素”,在分析欧洲天然气价格飙升的原因中提到了“与天气有关”。 这些问题包括去年冬天欧洲经历特别寒冷和漫长的取暖季造成的库存水平偏低,以及最近几周风能的可用性低于正常水平。国际能源署署长比罗尔(Fatih Birol)认为,将责任推到清洁能源转型的门口是不准确和有误导性的。

剑桥大学政治经济学教授汤普森(Helen Thompson)近日在英国《金融时报》发文写道,“使用煤炭的碳价格推高了对天然气的需求。但现在,高天然气价格正在推高对煤炭的需求。 如果风力、太阳能和电池储能方面没有严重的间歇性问题,问题就会迎刃而解,但这种间歇性是可再生能源领域的一个难题。为了政治正确而忽视它将产生并且已经产生后果。正是由于这些后果,化石燃料很可能在相当长一段时间内保持其在全球能源结构中的地位。”

美国天然气出口上升引担忧

在全球化的背景下,能源危机往往很难在长时间内保持在小范围。随着经济活动的复苏推动了电力需求的增长,目前来自亚洲和欧洲的买家正在对美国液化天然气展开竞购战。

这也让美国感受到了些许压力。随着冬天的临近,高能源价格可能成为潜在的风险因素。三季度美国天然气库存补充率低于平均水平, 整体天然气库存比五年平均水平低7.4%。与此同时,由于出口强劲,全美煤炭库存也在走低,动力煤价格比一年前高出三倍。美国能源信息署(EIA)此前测算,到今年年底,美国煤炭库存可能降至去年库存水平的50%以下。

在某种程度上,欧洲的事件可能是前车之鉴。虽然美国的能源独立性远远高于英国,由于出口利润丰厚,需要政府干预才能让天然气生产商削减出口。美国工业能源消费者协会(IECA)上月要求能源部对液化天然气的出口实行限制,以避免冬季价格飙升和天然气短缺。

对于液化天然气出口的增加是否伤害了消费者,外界的看法似乎存在分歧,因为其对居民物价指数(CPI)的影响小于原油,主要是对工业品生产价格(PPI)的影响,目前全美天然气价格较一年前上涨近220%。IECA认为,现在的气价不足以推动油气生产商增加天然气产量。因此,为了储存足够的天然气过冬,美国政府必须强制减少出口。

今年以来美国天然气期货价格走势(数据来源:investing)

IECA总裁西西奥(Paul Cicio)对持续走高的气价发出警告,认为与美国消费者争夺天然气的液化天然气买家是国有企业和外国政府控制的公用事业公司,其成本会自动向下游传导。 这种情况的潜在风险是,美国本土制造商无法在价格方面与海外买家竞争,进而冲击假日季生产活动。