我们看好2021年下半年航空航天科技行业的投资机会,我们认为行业基本面强劲,估值低于历史中枢,细分行业龙头有望迎戴维斯双击。主要基于三方面因素:

1)行业或将持续确定性增长。未来5~7年行业处于持续的上行周期,2020年我们系统提出了“三周期”叠加观点,在新一轮“五年采购周期、装备上量周期和国企改革周期叠加”下,行业进入高速成长阶段;

2)先行指标确认高景气度周期开启。行业的景气已经体现在上市公司的财务报表,新一轮“采购周期”中,大额预付款等模式的变化在上半年主机厂的公告中也得到验证;

3)产业链上下游验证行业基本面增长强劲。从我们的产业链调研看,多家企业扩产显示供给端变化,“装备上量周期”得到验证。

摘要

上半年回撤与基本面关系较小,行业连续三个季度验证高增长。上半年,行业的市场表现与基本面出现较大的背离。

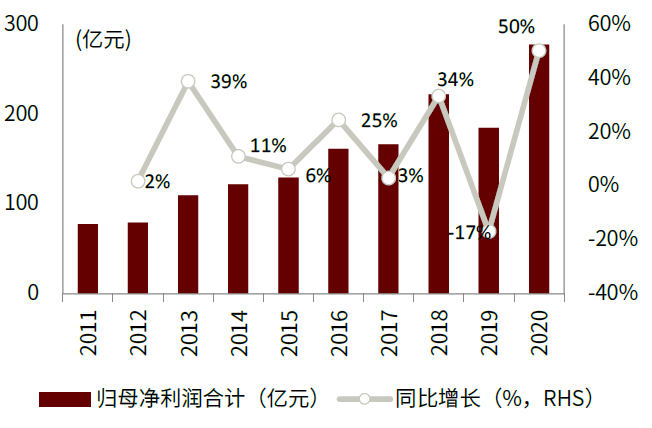

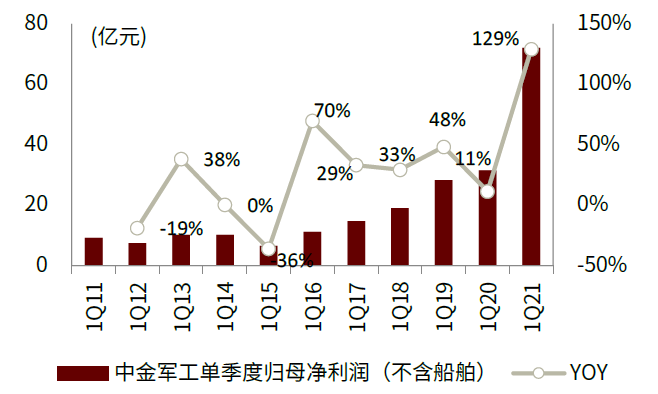

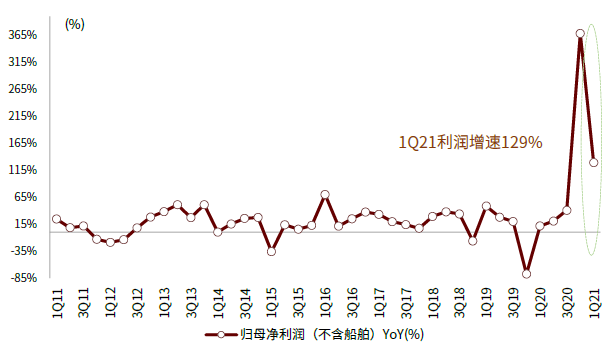

1)年初至今(6月25日)中证军工指数下跌11%,在SW一级行业中排名倒数第三;2)与上半年行业市场下跌不同,行业的高景气在上市公司业绩上已经得到体现,而且连续3个季度得到验证。2020全年行业归母净利润YoY +50%。1Q21归母利润YOY +129%。且4Q20和1Q21利润增速创2011年以来新高,足以说明行业的基本面改善逻辑。3)同时,市场关注的采购模式变化,在上半年也逐渐落地,如核心公司关联交易的大幅增加,中航沈飞、航发动力的存款及现金管理金额出现较大增长,或反映行业预付款等变化。行业高增长刚刚开始。

投资建议:维持航空装备和制导装备产业链“两条主线”,信息化和新材料“两个赛道”的推荐逻辑,并可关注卫星应用等新兴领域。优选细分行业龙头、业绩增长确定性较强且有估值优势公司,重点公司目前估值大多处于20~30倍2022年PE,PEG<1,建议超配信息化和新材料,并加大对中游配套和主机龙头的配置;造船业进入上行周期,建议关注中长期投资机会。

风险

行业订单落地不及预期,交付进度低于预期。

正文

上半年回调到位,2H21迎业绩增长和估值提升双击

回顾上半年:压力充分释放,全年底部确认

2021年初至今复盘

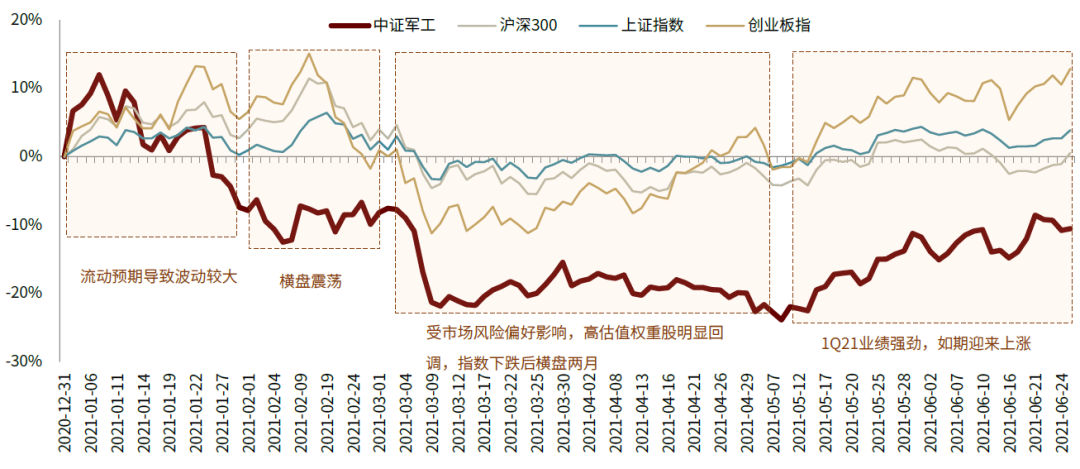

中证军工指数1月下跌7.4%,主要为1月下旬在流动性收紧的预期下,沪深300、创业板指、中证军工指数等均出现不同幅度下跌;

进入2月,中证军工指数横盘震荡,稳定在2020年12月下旬位置;

3月,中证军工指数下跌10%,5~10日,由于市场风险偏好变化,中证军工指数在航发动力、中航西飞、中航沈飞等高估值权重股带动下大幅下跌,5~10日内4个交易日下跌14.1%;

4月,中证军工指数与3月基本持平,但因市场对季报和半年报业绩指引的过度解读,白马龙头中航光电、航发动力、中航沈飞在最后一个交易日出现较大回撤;

行业5月起重回基本面逻辑,在1Q21强劲业绩的驱动下,中证军工指数如期上涨,跑赢大盘和创业板;

6月,中航沈飞、航发动力公告进一步验证了行业的高景气,且有望从产业链上游向中下游传导。

图表:行业指数2月横盘震荡,3月上旬明显回调,4月基本与3月持平,1Q21业绩强劲驱动5月至今跑赢大盘

资料来源:中金公司研究部注:截至2021/06/25

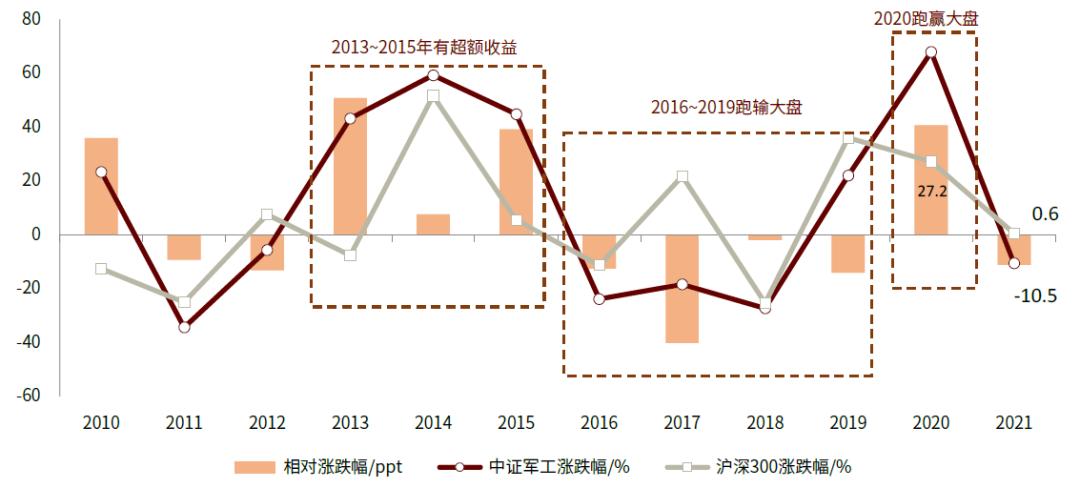

2021年,行业连续4个月跑输大盘,5月以来跑赢大盘。截至2021年6月25日,中证军工指数2021年以来累计下跌10.5%,同期沪深300指数累计上涨0.6%,上证综指同期累计上涨3.9%,创业板指同期累计上涨12.9%。航空航天科技行业2021年绝对和相对收益均为负,跑输大盘11.1ppt。继行业在今年前4个月持续跑输大盘后,5月重回基本面逻辑,5月当月跑赢大盘7.6ppt,6月至今跑赢大盘2.5ppt,航空装备产业链标的领涨,验证我们一直推荐的“两条主线”推荐逻辑。

图表:行业在2010/2013/2015/2020显著跑赢大盘,2016~2019跑输大盘,2021年初至今跑输大盘11.1ppt

资料来源:中金公司研究部注:截至2021/06/25

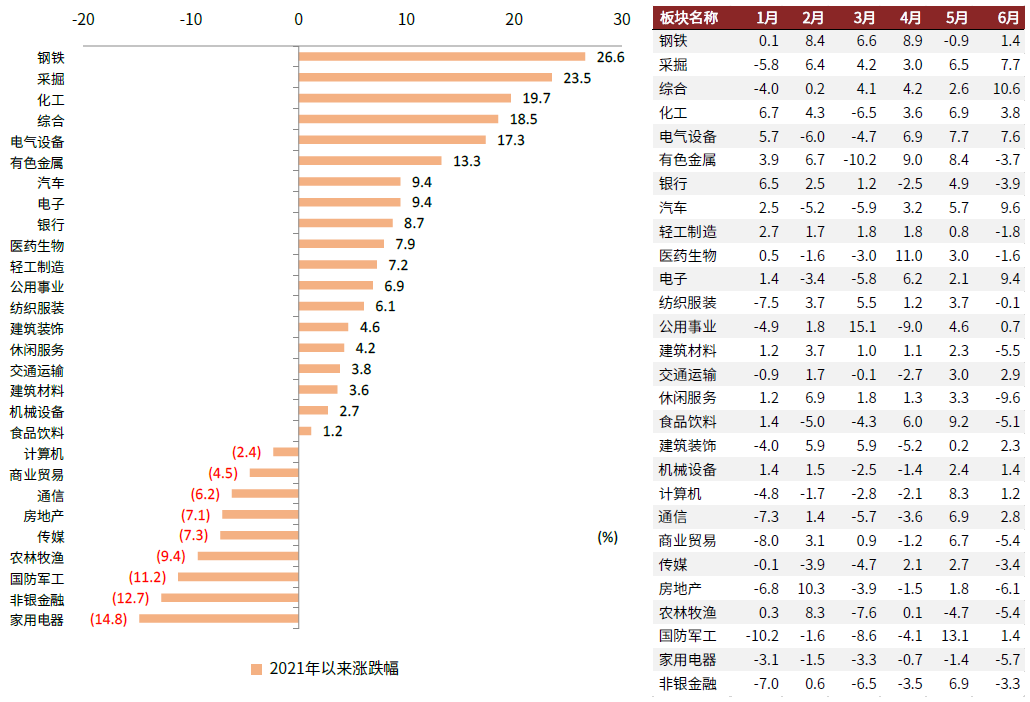

全年看行业排名第26/28,月度看5月份排名第1/28,6月至今排名12/28.1)全年:全年比较来看,按申万一级行业分类,年初至今(2021/06/25)共19个行业取得正收益,其中,钢铁、采掘、化工和电气设备行业领涨,国防军工行业年初至今排名第26/28。2)月度:月度比较看,国防军工年初至今在5月份首次实现当月绝对正收益,5月排名第1/28,6月至今排名12/28。

图表:年初至今19个行业取得正收益,钢铁/采掘/化工/电气设备领涨(左图);单月涨跌幅(右图,单位:%)

资料来源:中金公司研究部注:采用SW一级28个行业,截至2021/06/25

基本面不断向好,行业高成长初显

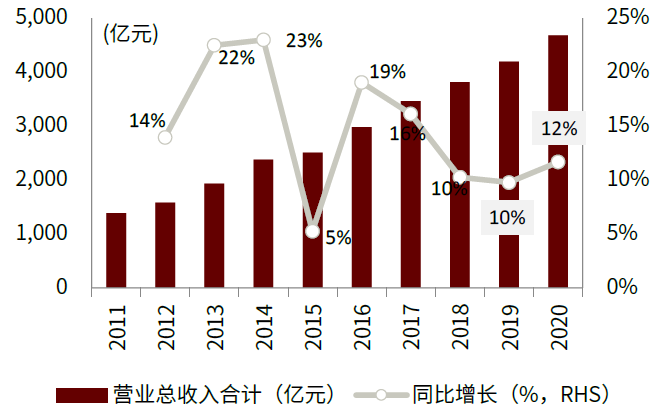

2020年行业营收增长12%、归母净利润增长50%。2020全年,中金军工119支成份股实现营收4680亿元,YoY +12%;实现归母净利润278亿元,YoY +50%。若包含船舶类企业,全年行业总营收YoY +10%、净利润YoY +51%。行业营收和利润高增长。

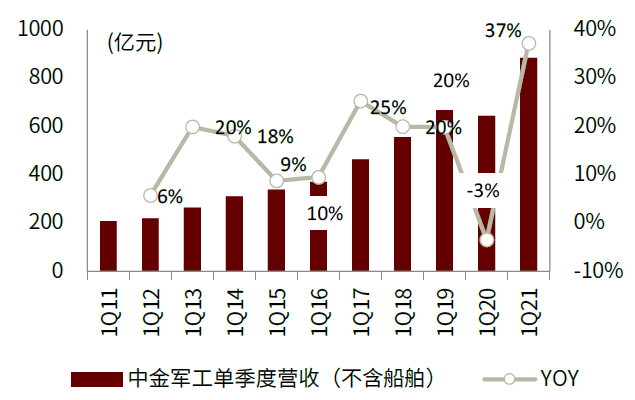

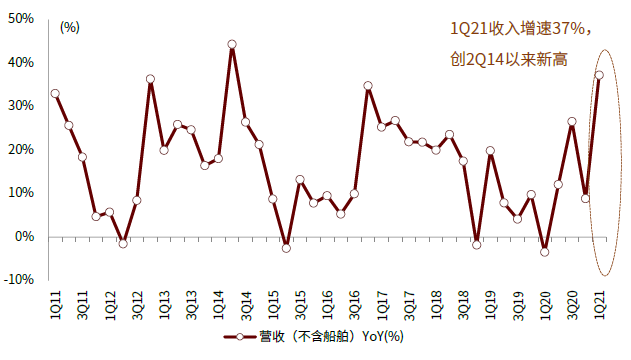

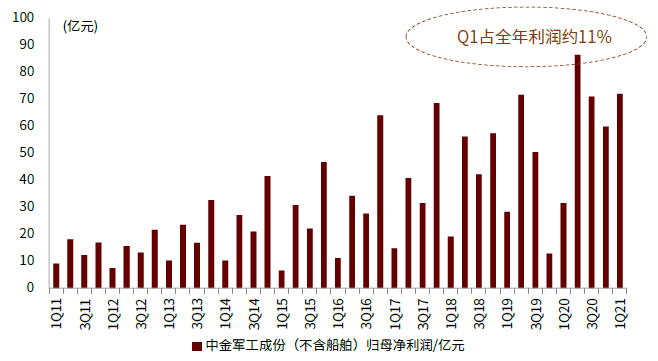

1Q21单季度业绩强劲,行业营收同比增长37%、归母净利润同比增长129%。2021年第一季度,中金军工119支成份股(不含船舶板块)实现营收884亿元,YoY +37%;实现归母净利润72亿元,YoY +129%。若包含船舶类企业,一季度行业总营收YoY +34%、净利润YoY +25%。

图表:行业成份股收入及同比增速(全年)

资料来源:中金公司研究部注:(整体法,不含船舶)

图表:行业成份股归母净利润及同比增速(全年)

资料来源:中金公司研究部注:(整体法,不含船舶)

图表:中金军工成份1Q单季度营收增长较快

资料来源:中金公司研究部注:不含船舶

图表:中金军工成份1Q单季归母净利润快速增长

资料来源:中金公司研究部注:不含船舶

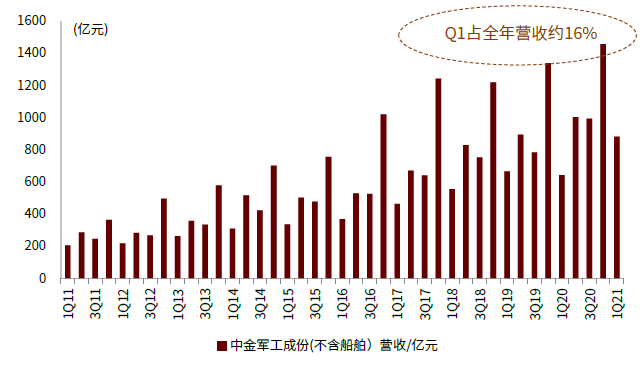

图表:历史上1Q单季占全年营收占比约16%

资料来源:中金公司研究部注:不含船舶

图表:1Q21单季度收入同比增速创2Q14以来新高

资料来源:中金公司研究部注:不含船舶

图表:历史上1Q单季占全年归母净利润占比约11%

资料来源:中金公司研究部注:不含船舶

图表:1Q21单季度归母净利润同比增速仍处于高位

资料来源:中金公司研究部注:不含船舶

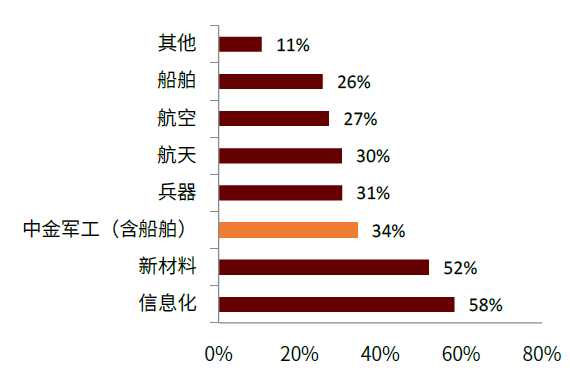

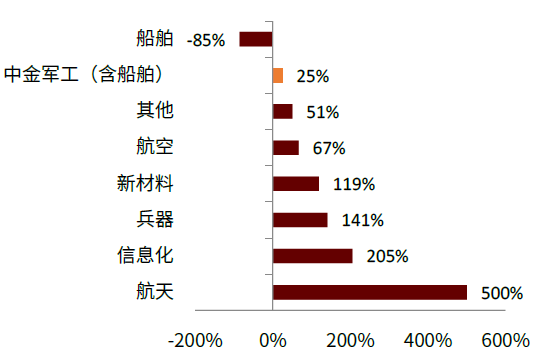

信息化单季营收增速最高,航天单季归母净利润增速最大。1)收入:2021年第一季度,信息化/新材料子板块营收同比增58%/52%,在各子板块增速中位列前二。2)归母净利润:航天子板块单季度归母净利润同比增速500%排名第一,主要由于去年同期板块内多家公司受疫情影响,使得单季度净亏损。信息化、新材料、航空单季度归母净利润分别同比增205%、119%和67%。

图表:1Q21单季各子板块营收增速

资料来源:中金公司研究部

图表:1Q21单季各子板块利润增速

资料来源:中金公司研究部

估值:低于5/10年估值中枢,具有较大估值优势

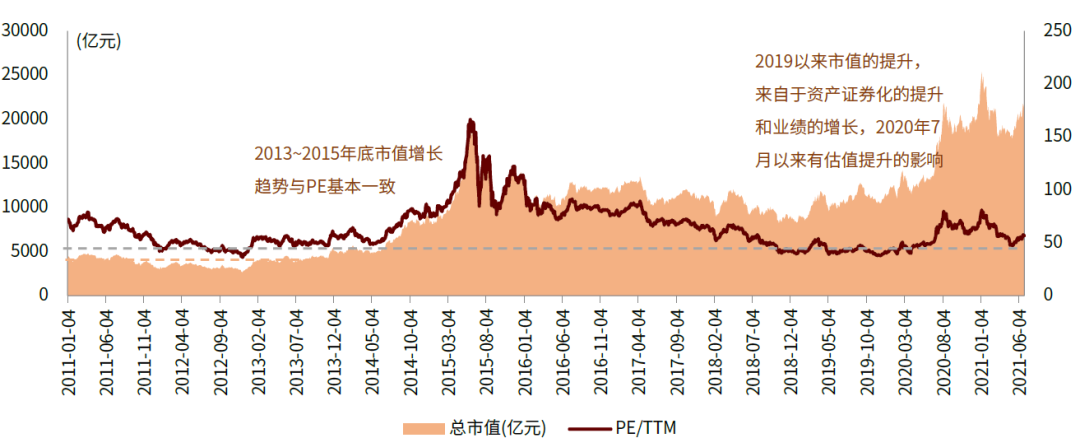

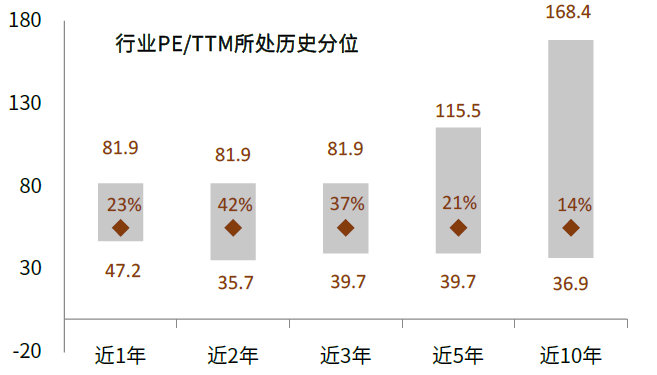

我们认为:1)我国航空航天科技行业还正处于快速发展阶段,十四五到来,行业基本面强劲,业绩持续兑现,我们的产业链调研表明行业呈高景气,订单及生产任务饱满。2)由于主机厂具有稀缺性,主要看其未来成长空间,不应过于关注短期P/E估值;信息化和新材料等细分领域,利润率水平较高,业绩增长较快,可以考虑业绩增长和估值的匹配程度。3)板块目前处于3年估值中枢附近,低于近5/10年估值中枢。我们预测重点个股未来3年复合增长30%~50%,而2022 P/E多处于20~30倍之间,我们认为下半年将迎来业绩增长与估值切换的双击,具有较大配置价值。

图表:2019年以来市值增长,来自于资产证券化率的提升和部分业绩增长,2020年7月以来有估值提升的影响

资料来源:中金公司研究部注:市值及PE截至2021年6月18日;近3/5/10年为2021/6/18日期往前推算

图表:航空航天科技行业具有5~10年的行业大周期,其位置还处于14%~21%分位,估值位置安全

资料来源:中金公司研究部注:采用中金军工成份(不含船舶类企业),时间是2021年6月18日

各细分领域的投资机会

展望2021下半年,需求端看,装备的国际比较差距和结构优化存在较大空间;供给端看,新一代装备逐渐成熟,供需共振推动行业景气上行。行业的投资逻辑正逐渐向基本面驱动为主、改革驱动为辅转变。我们维持此前的“航空装备产业链和制导装备产业链”两条主线,“信息化和新材料”两条赛道。

航空装备产业链

新机型列装上量,主机厂现金、预计存款增加验证行业中观层面变化

新一代装备逐渐成熟,供需共振推动行业景气上行。随着新一代装备列装上量,下游需求增长带动整产业链呈现高景气。

主机厂或收到下游客户大额预付款,行业采购模式变化反映行业高景气。(1)航发动力:2021年6月9日发布公告拟使用闲自有资金117亿元进行现金管理,较1Q21末现金增长约70亿元,现金的大额增长或来自于下游预付款到账。(2)中航沈飞:根据公告,中航沈飞2021年在关联方财务公司的预计存款为500亿元,较2020年底实际存款109.5亿元增长3倍以上,预计存款增加可能预示公司收到大额预收账款。

建议关注具有稀缺性的主机龙头和业绩弹性较大低估值标的。

航天装备产业链

航天装备:新型号列装与实战化训练带来高景气

新型号列装叠加实战化训练,航天装备领域高景气仍将持续。我们认为,十四五期间,新型航天装备的大规模列装,将提高产业链上下游的景气度。在实战化训练的背景下,航天装备作为典型的消耗性装备,需求量将进一步增加。6月24日下午国防部发言人答记者问中称,2021年上半年与往年同期相比,全军弹药消耗量大幅增加。[1]我们判断,在新型航天装备批量列装,以及全军实战实训深入推进的大背景下,精确制导装备领域的高景气度仍将延续。

建议重点关注成长性好、竞争优势突出的中上游配套企业。中国航天装备产业链下游的参与者大多为国有企业,且相关资产大多未实现证券化;上市公司主要承担原材料、元器件、零部件、单机等中上游环节的配套任务,在精确制导领域收入占比较高的公司。2020年精确制导产业链优质标的业绩快速增长,全年归母净利润增幅均超过40%,其中红外领域三家公司受益于测温防疫业务,业绩增速均超过180%。基于精确制导领域将延续高景气的判断,我们建议重点关注成长性好、优势突出的优质企业。

新材料

新材料对新型装备的升级换代起到关键支撑作用。随着现代科技的不断发展,装备的性能要求不断提升。其中,新材料是决定装备性能的重要因素,也是取得和保持装备竞争优势的原动力。“一代装备,一代材料”,新材料作为航空航天装备的上游,订单和业绩最先兑现,业绩增长确定性高。1Q21单季度新材料板块营收同比增长52%,在子板块营收增速中排名第二;归母净利润同比增长119%。

钛合金:航空航天领域成长潜力大,头部钛合金企业积极扩充产能

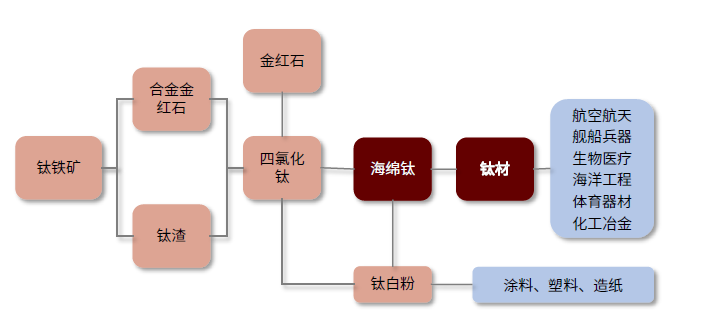

钛合金具备优异性能,广泛应用于特种领域。钛具有密度小、导热系数低、耐高温、耐腐蚀等特点,比强度高,是不锈钢的3.5倍,镁合金的1.7倍,铝合金的1.3倍,因而被广泛应用于航空、航天、舰船、生物医疗、化工冶金等领域。钛工业发展水平是一个国家综合实力的重要标志。由于钛熔炼技术复杂、加工难度大,目前世界上仅美国、俄罗斯、日本、中国四个国家掌握完整的钛工业生产技术。

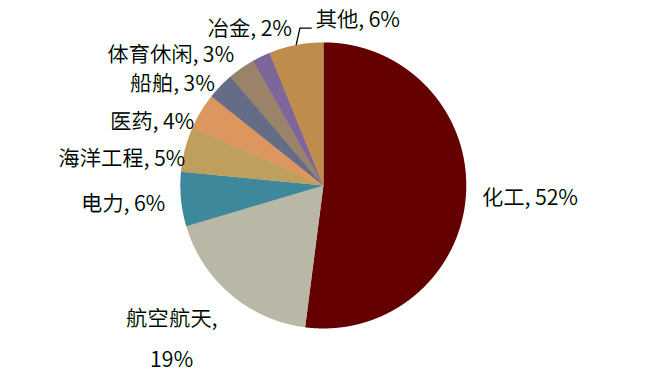

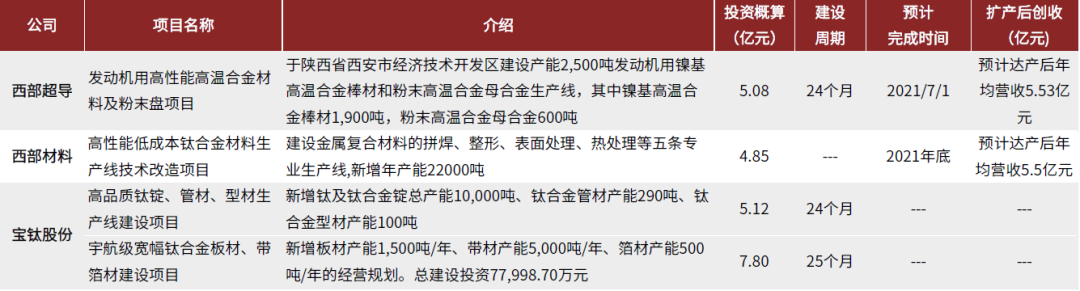

钛合金在我国航空航天领域成长潜力大,头部钛合金企业积极扩充高性能钛合金产能。全球钛合金主要应用于航空航天领域,占比高达60%;而我国钛加工材应用以化工为主,航空航天仅占19%,主要是由于我国中高端钛加工材生产技术和能力的不足。目前我国钛材行业技术升级,从应用于传统行业的低端钛加工材向应用于航空航天科技等中高端领域转移,头部企业如西部超导、西部材料、宝钛股份都在积极开展高性能钛合金产能建设,响应十四五采购需求。

图表:我国钛材下游应用领域

资料来源:《2019年中国钛工业发展报告》,中金公司研究部

图表:钛合金产业链

资料来源:中金公司研究部

图表:钛合金企业扩产情况

资料来源:公司公告,中金公司研究部

高温合金:国内高温合金市场供需不匹配,企业发展空间广阔

高温合金耐高温、耐腐蚀,多用于航空发动机热端部件。高温合金最初主要应用于航空航天领域,后因其优良的耐高温、耐腐蚀等性能,逐渐扩展到电力、机械、工业、汽车等领域。航空发动机通常占整架飞机价值20%-30%,而高温合金用量占发动机总重量的40%-60%以上,主要用于燃烧室、导向器、涡轮叶片和涡轮盘四大热端部件,此外还用于机匣、环件、加力燃烧室和尾喷口等部件。

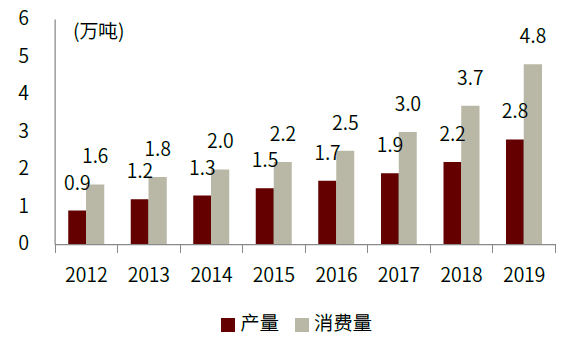

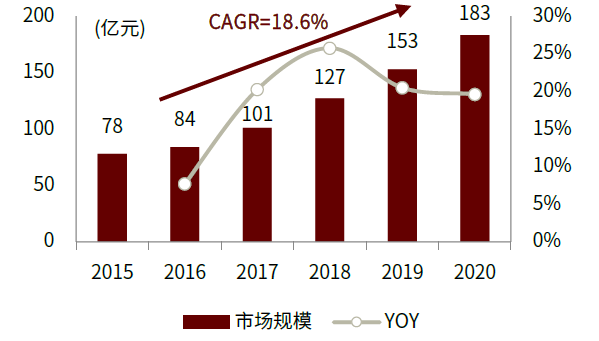

国内高温合金市场供需严重不匹配,国内企业发展空间广阔。2019年,我国高温合金消费量为4.8万吨,而产量仅为2.8万吨,供需不匹配,航空航天、燃气轮机、核电等领域的高温合金还需要从海外进口。随着国内企业高温合金产能不断扩充,生产工艺和技术提升,国内产量有望快速提升。

图表:我国高温合金供需严重不匹配

资料来源:智研咨询,中金公司研究部

图表:我国高温合金市场规模

资料来源:前瞻研究院,中金公司研究部

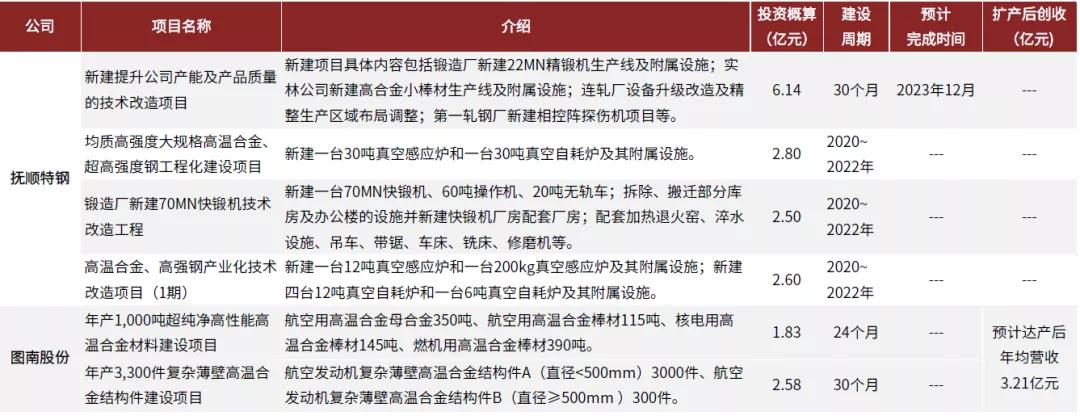

图表:高温合金企业扩产情况

资料来源:公司公告,中金公司研究

碳纤维:国内市场增长强劲,多家企业持续扩产

碳纤维被誉为“新材料之王”,具有质量轻、高强度、高模量等优良性能。碳纤维是由有机纤维在高温环境下裂解碳化形成碳主链机构的无机纤维,是一种含碳量高于90%的无机纤维,属于高性能复合材料。高性能碳纤维具有质轻、高强度、高模量、导电、导热、耐高温、耐腐蚀、抗冲刷及溅射以及良好的可设计性、可复合性等一系列其他材料所不可替代的优良性能,是火箭、卫星、制导装备、航空装备和舰船等尖端防务装备必不可少的战略新兴材料。

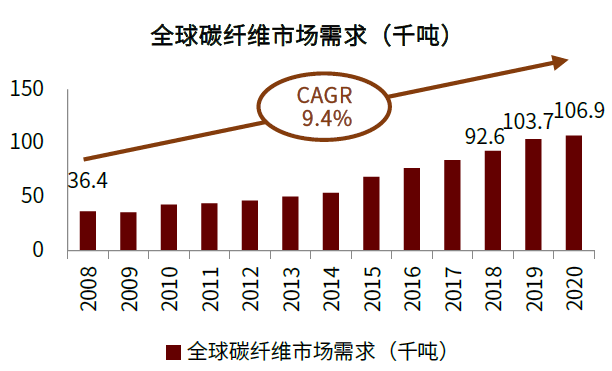

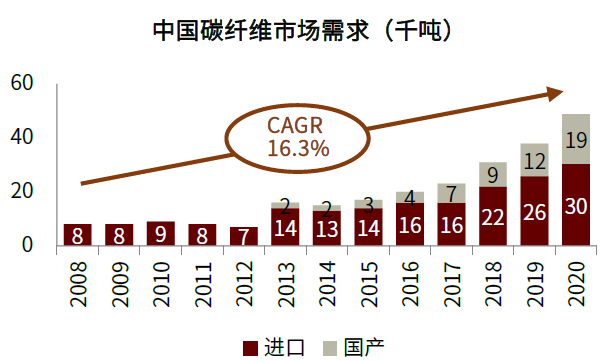

国内碳纤维市场增长强劲,多家企业持续扩产。2020年8月日本限制碳纤维对华销售,国内碳纤维供不应求,主要碳纤维公司均扩大产能,推进高模高强碳纤产能项目建设;2020年底国家提出的“碳达峰、碳中和”的战略,我们认为新的能源战略将极大刺激风电、光伏、氢能等再生或新能源的发展;2020年大丝束产品市场份额由42.2%提高到48.3%,光威复材计划投资20.24亿元建设包头万吨大丝束产能项目。

图表:全球碳纤维市场需求

资料来源:赛奥碳纤维,《2020全球碳纤维复合材料市场报告》,中金公司研究部

图表:中国碳纤维市场需求

资料来源:赛奥碳纤维,《2020全球碳纤维复合材料市场报告》,中金公司研究部

图表:碳纤维企业扩产情况

资料来源:公司公告,中金公司研究部

信息化

我国信息化进入加速追赶期。根据智研咨询,我国信息化水平总体上还处于起步阶段。十四五规划指出,要加快装备机械化、信息化、智能化融合发展。我们认为,未来七年我国信息化建设将持续处于“发力追赶”的阶段。

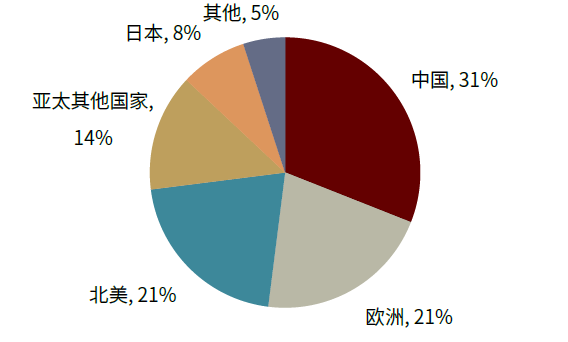

连接器:特种连接器市场持续扩张

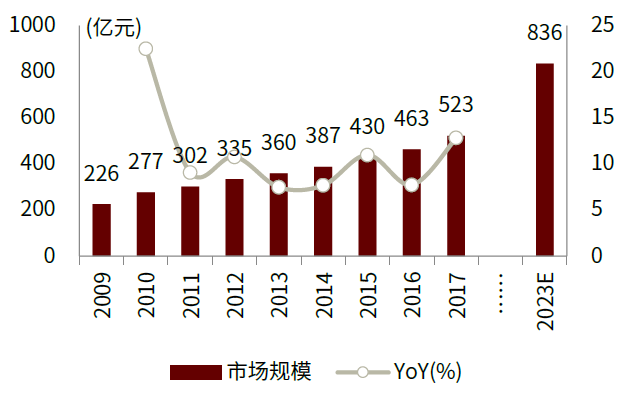

信息化建设加快推动特种连接器市场持续扩张。连接器是电气连接和信号传输必不可少的关键元器件,通过对信号快速、稳定、低损耗、高保真的传输,保证设备功能正常完成。2019年中国连接器市场占全球市场份额的31.4%,是全球最大的连接器市场。随着装备信息化程度提高和现代化建设加快,特种连接器市场规模有望持续扩张,我们预测到2025年我国特种连接器市场规模将达275亿元。

图表:2019年全球连接器各国市场份额

资料来源:中国产业信息网,中金公司研究部

图表:2019年连接器下游市场分布

资料来源:中国产业信息网,中金公司研究部

图表:连接器企业扩产情况

资料来源:公司公告,中金公司研究部

电容:下半年景气度持续较好,非电容业务的增长更值得期待

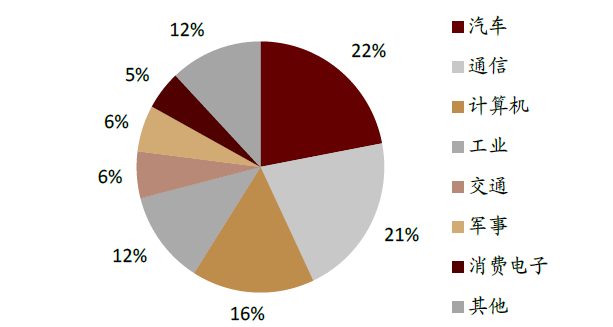

受益于装备更新换代和信息化程度提升以及国产化需求,我国特种领域高可靠MLCC市场前景广阔。根据鸿远电子招股说明书,2013~2018年我国特种领域用MLCC市场规模的复合增长率为12.8%。从火炬电子、鸿远电子过去五年的复合增速看,都在20%左右,国产渗透率的提升,使得龙头企业的增速高于行业的整体增速。

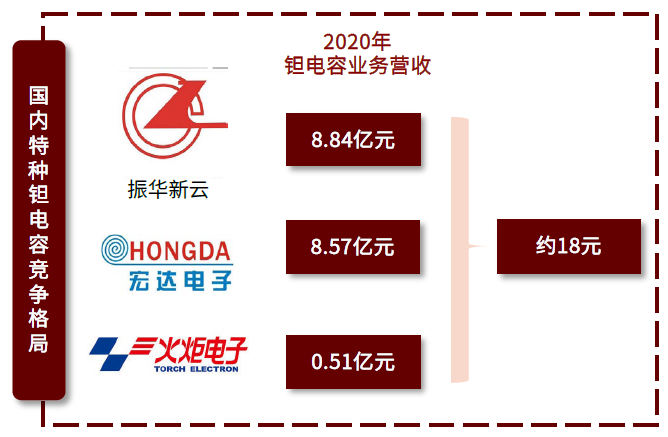

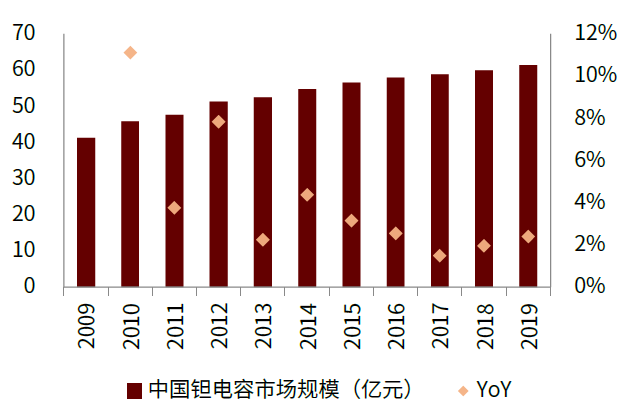

2019年国内钽电容市场规模约60亿元,其中特种钽电容约占1/3。国内特种领域钽电容器主要生产厂商包括振华新云(振华科技子公司)、宏达电子、火炬电子等公司。1)振华新云为振华科技子公司,主要生产各类钽电解电容器、铝电解电容器、片式电阻器、厚膜混合集成电路、电容器零部件等产品。2)宏达电子具有多年特种领域电子元器件研发生产经验,以钽电容业务为支撑,拓展多层陶瓷电容、薄膜电容、特种电源等非钽业务。

图表:国内MLCC竞争格局

资料来源:公司公告,中金公司研究部

图表:国内MLCC市场规模

资料来源:中国产业信息网,中金公司研究部

图表:国内钽电容市场竞争格局

资料来源:公司公告,中金公司研究部

图表:2019年国内钽电容市场规模约60亿元

资料来源:中国产业信息网,中金公司研究部

图表:电容器企业扩产情况

资料来源:公司公告,中金公司研究部

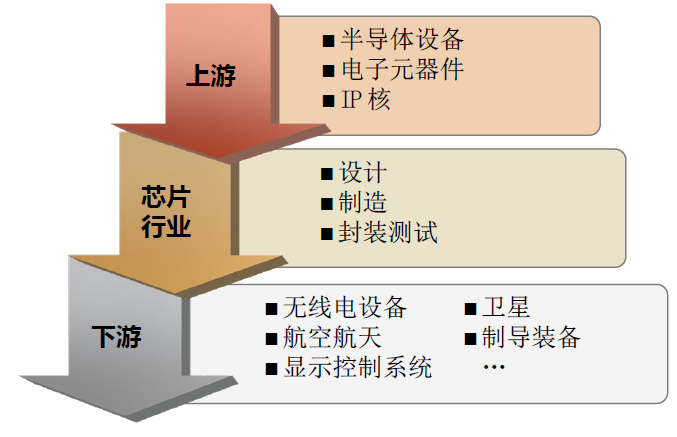

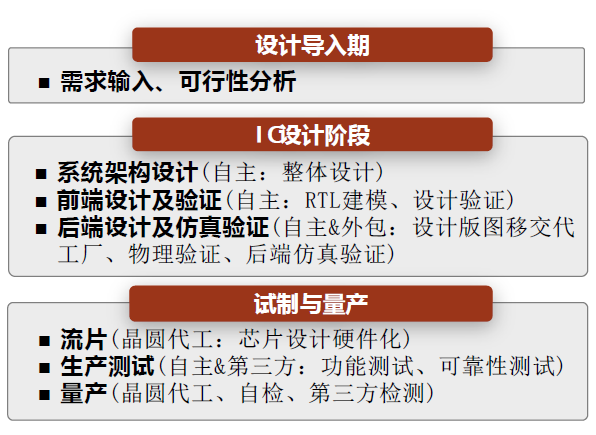

特种芯片:国家核心战略资源,装备信息化、国产化驱动行业发展

特种集成电路是国家核心战略资源,装备信息化、国产化建设驱动行业加速发展。我国现处于机械化向信息化迈进的阶段,而特种集成电路是信息化建设的底层支撑,根据中国产业信息网预测,国家对特种装备网络信息化投入额将由2019年1539亿元增加至2024年3072亿元。

图表:特种芯片产业链

资料来源:中金公司研究部

图表:芯片设计研发流程

资料来源:中金公司研究部

红外:兼具短期成长确定性与长期空间

红外制导装备放量,“十四五”特种红外年均市场规模有望达70亿元。在国家积极推进装备信息化和现代化建设的大背景下,近年来红外热成像仪在我国特种领域的应用快速提升阶段,包括单兵、履带车、舰船、飞机和红外制导装备。我们预测,我国特种红外市场空间约为360亿元,红外系统装备的更换周期大约为5年,年均70亿元。

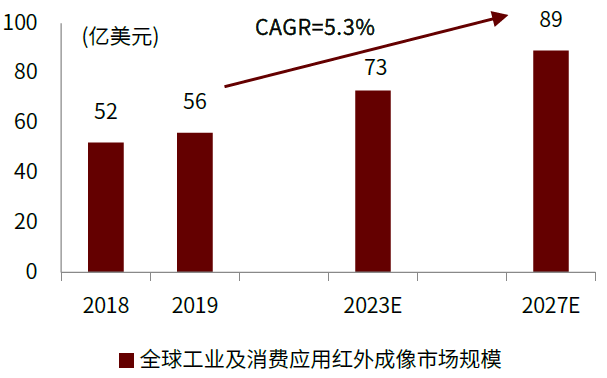

安防、工业和消费领域红外应用正在快速打开。根据Maximize Market Research与Verified Market Research统计,2019年全球工业及消费应用红外成像市场规模达到56亿美元,预计2023年将达到73亿美元,2027年将达到89亿美元,年复合增长率为5.3%。我们认为,技术进步、良率提升等因素有望使得红外在消防、汽车、数字化转型等领域应用快速铺开。例如睿创微纳已发布多款汽车热成像夜视仪,我们认为有望应用于夜间辅助驾驶和无人驾驶领域。

我们认为:行业龙头短期内受特种需求牵引,业绩有望持续高增,而在长期内有望借助技术、成本等优势,在行业市场空间整体扩张的大趋势下有望额外拓展份额。

图表:红外产品工业及消费应用领域

资料来源:Maxtech International,中金公司研究部

图表:全球非特种市场红外市场规模预测

资料来源:Maximize Market Research,Verified Market Research,中金公司研究部

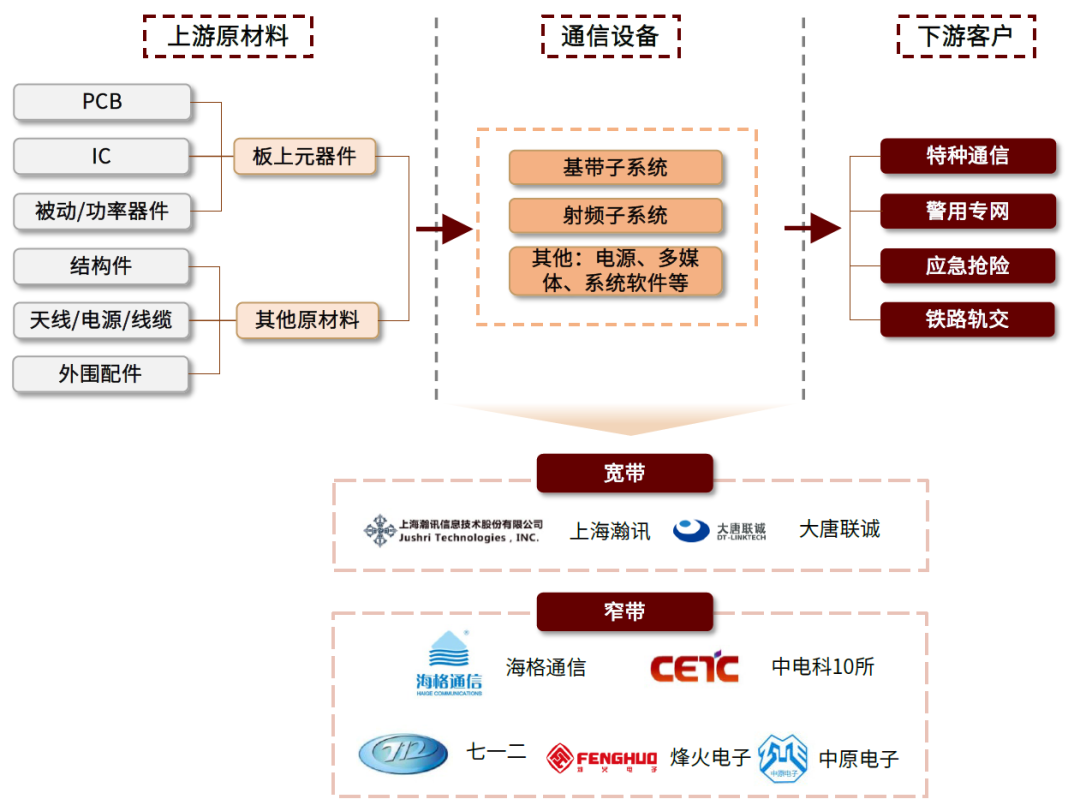

特种通信:瞄准受益于航空装备+地面设备双重逻辑的核心标的

特种通信需求快速增长,机载、地面通信设备市场空间广阔。我们认为,特种通信是国防信息化重要组成部分,我国特种通信发展与世界领先水平尚存差距。“十四五”期间,我们认为行业的驱动力主要有以下两点:

航空通信:机载系统级产品价值量高、需求随主战机型快速增长。机载通信设备领域,七一二等企业由超短波无线通信终端产品向CNI等系统级产品扩张,单机价值量提升数倍。随着20系列新机型放量,航空通信设备已经成为新的市场增量。

地面通信:体制改型升级+单兵渗透率提升,订货量不断增加。多款地面无线通信产品完成改型、升级,订货量不断增加,未来几年增长速度有望加快。此外,我们认为,未来战术通信设备有望从当前的班排级向单兵级下沉,将带来市场规模的数倍增长。

图表:专网通信产业链与竞争格局

资料来源:公司官网,中金公司研究部

卫星应用:航天产业的优质赛道,建议关注卫星遥感和导航应用领域

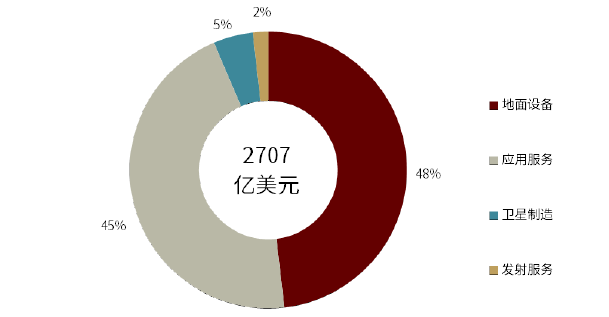

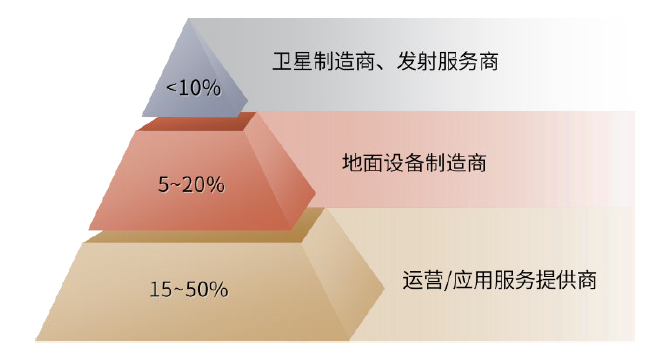

应用服务是航天产业链上市场空间最大、盈利能力最强的环节。根据美国卫星工业协会(Satellite Industry Association,SIA)2020年发布的《2020年全球卫星产业报告》,2019年全球卫星产业产值为2707亿美元,其中应用服务以及与应用服务密切相关的地面设备分别占行业总产值45%和48%,上游卫星制造与发射服务占7%。从盈利能力的角度看,卫星制造环节净利润率通常低于10%,中下游运营/应用服务提供环节的净利润率在15%~50%之间,是产业链上盈利能力最强的环节。

图表:2019年应用服务占行业总产值45%

资料来源:SIA,中金公司研究部

图表:产业链中应用服务环节盈利能力最强

资料来源:中金公司研究部

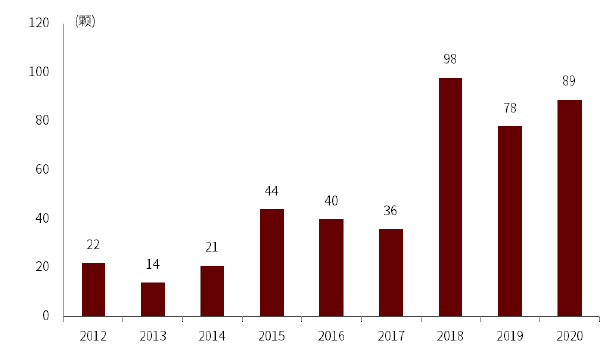

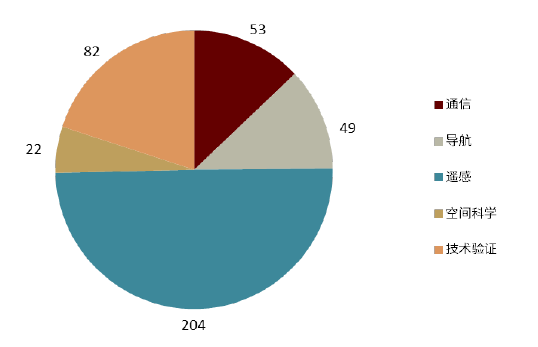

中国空间基础设施体系已基本完备,奠定了卫星应用服务快速发展的基础。2012年以来中国卫星发射数量快速增加,年发射量由2012年的22颗,增加到2020年的89颗。截止2020年底,中国共有410颗卫星在轨运行,其中通信卫星、导航卫星和遥感卫星数量分别为53颗、49颗和204颗,合计约占在轨卫星总数的75%。2020年北斗卫星导航系统和高分辨率对地观测系统建设相继收官,卫星互联网被纳入新基建范畴,服务于国防安全和国民经济的空间基础设施日益完备,为下游卫星应用服务发展奠定了基础。

图表:2012年以来中国卫星发射次数明显增加

资料来源:航天爱好者网,中金公司研究部

图表:2020年底中国在轨卫星410颗,其中应用类卫星占比约75%

资料来源:UCS,中金公司研究部

时空信息是大数据时代的基础底层数据,数字经济发展将拉动导航、遥感数据的需求。据苗蕾等人发表的《空间认知与现代技术的结合——地理空间数据的可视化》(2004),现实世界中超过80%的数据与地理有关。利用遥感卫星和导航卫星,获取地表目标时间、空间信息,以此为基础融合互联网、物联网、地理测绘等其他数据形成的时空大数据,将在商业服务、行政管理等方面产生较大的应用价值。据IDC预测,到2023年数字经济产值将占到全球GDP的62%,全球将进入数字经济时代,以卫星导航、卫星遥感为代表的时空信息需求将持续扩张。

卫星应用领域建议重点关注卫星遥感和卫星导航。卫星应用领域市场参与主体除少量的国有企业外,大多数是民营企业,其中卫星遥感和卫星导航领域竞争格局相对分散。我们认为在市场快速发展过程中,卫星遥感和卫星导航领域的优质民营企业,有望凭借自身的竞争优势和灵活的经营机制,获取更多的市场份额,从而表现出较好的成长性。

船舶制造

船舶制造:造船业进入上行周期,建议关注造船产业链中长期投资机会

我们认为,造船业开始进入上行周期,建议关注船舶制造产业链中长期投资机会。1)去年下半年以来造船市场持续活跃,海运快速起来,为缓解运力不足问题,造船订单开始快速增长。2)目前距离上一次造船大周期时间约15年,我们预计十四五期间将进入新一轮造船周期中,建议关注船舶制造产业链中长期投资机会。

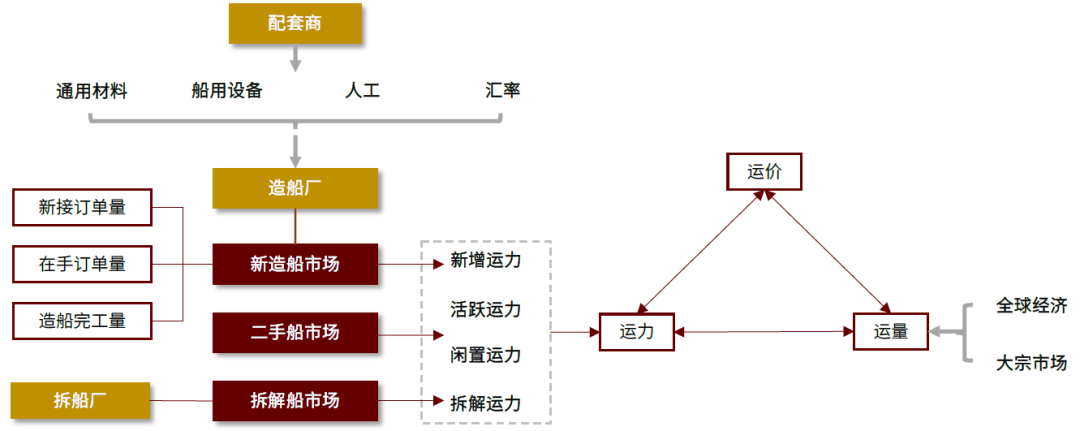

图表:全球经济、航运市场及造船市场的关系

资料来源:中金公司研究部