作为A股冷暖的“风向标”,券商板块的异动常常受到市场关注。

近日券商股先涨后跌,多只券商ETF净值也大幅震荡,单日涨幅一度超过7%。但在券商板块的回暖行情中,券商ETF投资者却“落袋为安”,单日净卖出49亿元,部分龙头券商ETF产品规模出现明显下降。

资金“落袋为安”

券商ETF规模锐减

上周五券商股大涨,一举改变此前低迷的市场表现,但部分龙头券商ETF总份额却掉头向下,出现规模的快速缩水。

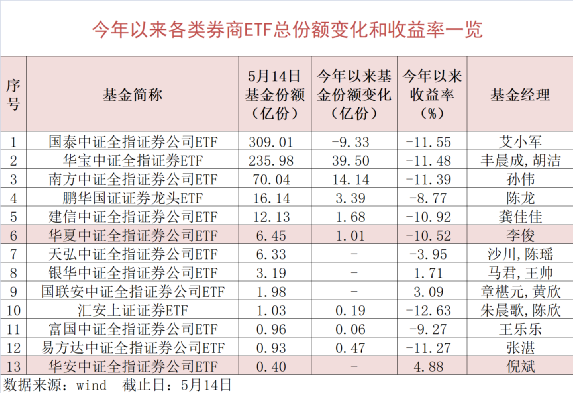

数据显示,截至上周五收盘,13只券商ETF总份额达到664.58亿份,当天基金份额减少47.49亿份,缩水6.67%。按照区间成交均价测算,净流出资金约为49.06亿元,其中,13只产品中就有9只出现净赎回。

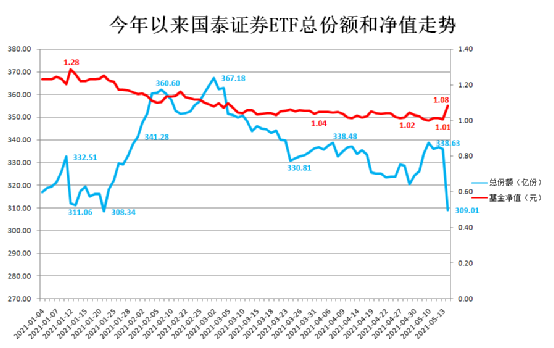

两只券商ETF龙头产品,更是受到资金的净卖出。比如国泰证券ETF单日上涨7.46%,总份额却降为309.01亿元,单日规模萎缩26.9亿元,缩水8.01%;同期涨幅达到7.16%的华宝券商ETF,总份额也从255.5亿份跌至235.98亿份,单日也减少了近20亿份,规模萎缩7.64%。

“近日券商板块的上涨,应该是之前情绪越来越谨慎下,悲观预期催生的持续下跌的矫正。” 华宝基金券商ETF基金经理丰晨成表示,虽然今年券商板块的表现位居所有行业的末几位,但券商行业一季报是总体超预期的。比如,从高频数据上看,A股今年以来累计日成交额相较去年同期的同比增速稳定在9%以上,券商行业蛋糕越来越大的基本面景气依然不变。

而在大涨中选择减仓卖出,则是投资者更好运用ETF投资工具的一个缩影。

北京一位股票ETF基金经理表示,作为投资股市的重要投资工具产品,券商ETF因为具备较强的贝塔属性,受到部分偏高风险投资者的喜爱,今年以来部分券商ETF产品的持有人在大跌中加仓,在大涨中减仓,体现了“高抛低吸、落袋为安”的思路,“这说明券商ETF的投资者越来越成熟。”

丰晨成也表示,从交易上看,把握适合自身的交易方式是投资者利用好工具化ETF产品盈利的重要一环,紧扣券商板块是市场天然的情绪放大器这一行业属性,网格交易和定期定投操作,目前来看对于个人投资者来说,均是较好的交易方式。

事实上,作为股市“风向标”的券商板块,在走势上也与A股走势密切关联。今年券商ETF规模也呈现先扬后抑的过程:今年春节以前,在A股整体回暖的态势下,券商板块的表现也相对活跃,在一季度股市行情火热叠加新基金成立,一季末券商ETF数量增至13只,总规模达到694.86亿份。

春节后,随着股市的大幅调整,券商板块整体走势也走向低迷。但券商ETF的持有人越跌越买,部分券商ETF龙头产品总份额逆市走高,截至5月14日,今年以来券商ETF总份额净增51.11亿份,投资者在下跌中整体加仓的态势明显。

具备估值吸引力

长期投资价值被青睐

虽然近期券商股大涨,资金“落袋为安”的情绪浓厚,但多家行业机构和投资人士表示,在券商行业景气度抬升,估值具备较高吸引力,以及机构严重低配等因素下,板块的长期投资价值凸显,投资者借助券商ETF工具,可以更加高效地配置市场。

华宝基金丰晨成表示,券商属于机构配置严重低配的板块,在市场新的主题性机会略显平淡和存量市场博弈的大背景下,从资金博弈的角度上看,低配板块有增量资金撬动的机会。

在丰晨成看来,投资者对于券商行业周期性的认识依然牢固,因此对券商的财报业绩的关注度远小于其他行业,更依赖于对市场本身点位的判断和成交量变化的趋势。但他认为,券商整体的业绩是除了市场行情变化以外,还有依靠券商自身经营绩效成长提升带来的明显增量。券商自身发展带来经营绩效alpha正在减弱行情周期性所带来的业绩负向波动;另一方面,券商板块从长期维度看,处于显著的低估区间。

申万宏源研报数据显示,在机构配置的方向上,消费和科技是近几年的热门主流主题,券商股虽然在沪深300指数中占比7%,但是今年一季报主动偏股型公募基金前十大成份股持有券商股比例近0.5%,处于从2007年至今的4%分位数,较去年四季度更趋下降。

上海一位公募机构也表示,当前市场震荡的走势为优质成长股创造了更好的配置机会,低估值板块的防御价值也在持续提升,银行、非银金融板块等都存在阶段性机会。

安信证券也认为,近期非货基金销售数据披露,券商板块超越市场预期,加之券商估值处于历史低点,推动券商股迎来超跌反弹。考虑到当前市场对于券商板块估值达到历史低点,利空已经基本得到反映,安信证券看好券商板块的估值与基本面的背离得到边际修复,股价强势有望延续。