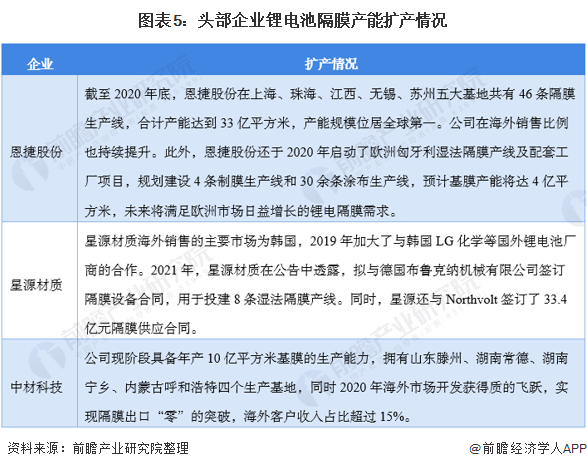

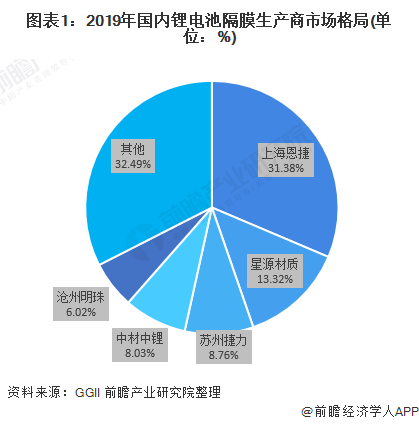

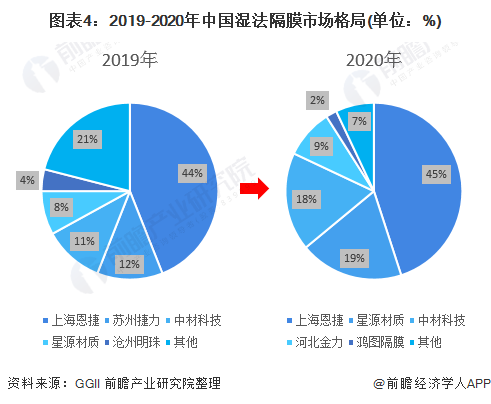

从锂电池隔膜市场竞争格局来看,上海恩捷竞争优势明显,出货量市场份额位居第一。从市场集中度来看,2020年隔膜市场集中度较2019年显著提升。

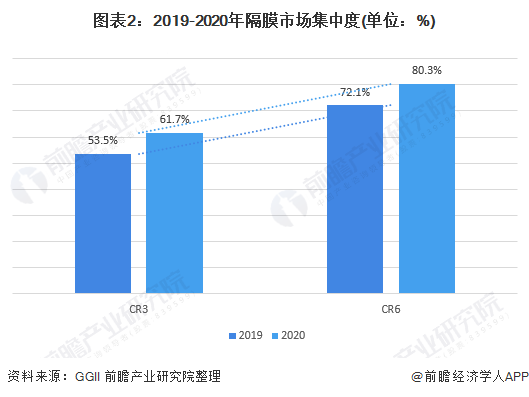

从细分市场来看,除上海恩捷以外,星源材质在干法和湿法隔膜市场中表现良好,市场份额分别达到49%和19%。干法和湿法隔膜2020年市场集中度较2019年均有所提升。此外,头部企业纷纷扩产锂电池隔膜,产能扩张有望加速行业集中度提升。

恩捷、星源材质等表现良好,行业集中度显著提升

从隔膜企业出货量竞争格局来看,上海恩捷在湿法隔膜领域龙头效应显著,业务进一步深入动力电池与数码电池领域,且具备更强的技术、资金实力与规模化效应。星源材质仍是国内最大干法隔膜生产企业,其湿法隔膜以及涂覆隔膜业务也已经大批量起量销售。

2019年上海恩捷出货量市场份额为31.38%,排名第一。排名第二和第三分别为星源材质和苏州捷力,市场份额分别为13.32%和8.76%。目前上海恩捷的湿法隔膜占据明显优势,2020年并购苏州捷力后,其竞争力进一步加强。

2019年中国锂电隔膜市场TOP6企业市场占比为72.1%,TOP3企业市场占比为53.5%;2020年TOP6企业市场占比为80.3%,TOP3企业市场占比61.7%。市场集中度提升的原因主要为:

1)头部隔膜企业具备产能、技术、客户以成本优势,与终端企业深度绑定,加上上半年部分中小隔膜企业处境艰难,逐步退出,也使得行业市场集中度快速提升;

2)头部隔膜企业具备全球供应能力,加之国内头部湿法隔膜企业2020年同国外电池企业合作验证加快,出口量提升明显。

隔膜市场集中度高,在干法和湿法的细分领域都呈现出寡头格局

根据生产工艺的不同,锂电池隔膜一般分为干法隔膜和湿法隔膜。从干法隔膜市场格局来看,2019年干法隔膜CR5占比78%,其中星源材质占比31%;2020年前三季度,星源材质一家市场占有率达到49%,干法隔膜寡头垄断格局显现。

2020年国内湿法隔膜CR5占比93%,相比2019年大幅提升,其中恩捷股份并购苏州捷力,二线湿法厂商市场份额提升较快。隔膜行业规模效应较强,龙头的成本优势比较明显,行业集中度有望继续提升。

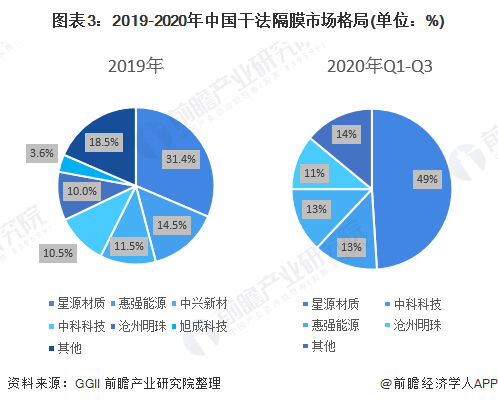

企业纷纷扩产锂电池隔膜,加速行业集中度提升

头部企业如恩捷股份、星源材质、中材科技在不断增加国内锂电池隔膜产能的同时,也加快了在海外的布局。目前,星源材质的隔膜产品已经批量供应LG能源、三星SDI、日本村田、SAFT等国际客户,并与瑞典电池企业Northvolt签署合计33.4亿元的隔膜供货合同;

恩捷股份进入了松下、LG能源、三星SDI等日韩电池企业的海外供应体系;沧州明珠湿法隔膜产品也实现对三星SDI批量供货。随着头部企业市场份额扩大,隔膜行业市场集中度有望进一步提升。