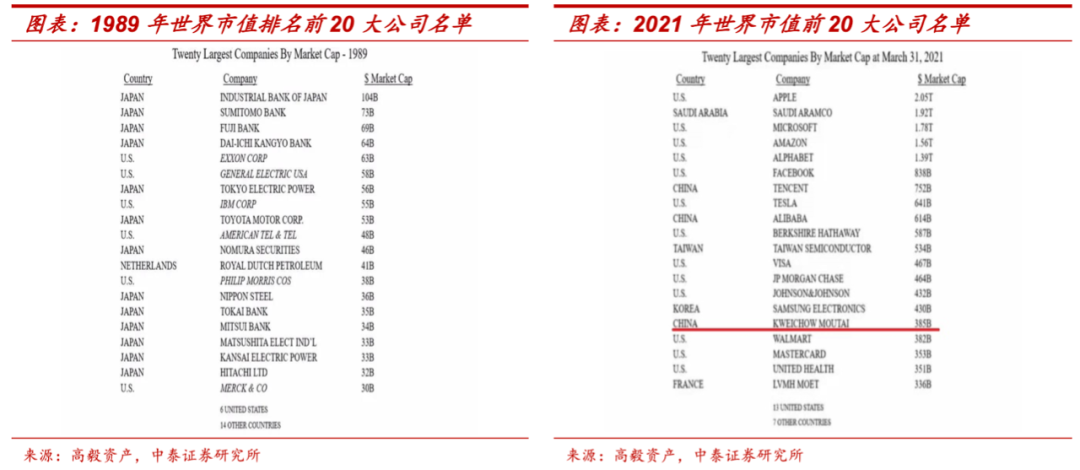

引言:近期最火热的无疑是巴菲特的股东大会,我们不妨回顾了一下国际龙头企业的发展历史。90年代的日本,经济非常的强劲,1989年世界市值排名前20大公司的名单中,有13家来自于日本。而如今美国公司在榜单上先声夺人,2021年3月底统计的世界市值排名前二十大公司中来自美国的有13家,前6名公司中有5家都来自于美国。1989年没有一家中国企业进入全球市值前20,而到了2021年,腾讯、阿里、茅台分别位列全球第7、9、16位。腾讯&阿里作为互联网平台公司,以网罗数十亿人的流量取得多方面业务的发展;而茅台仅仅是生产销售酱香白酒的公司,覆盖人群比两大互联网巨头明显要少。究竟是什么要素支撑茅台的市值?未来的消费品以及茅台的发展机会如何?我与中泰证券食品饮料首席范劲松展开对话。

李迅雷:2019年我有幸被茅台集团聘为茅台研究院专家,见证了茅台业务收入和市值不断创历史新高的过程,比如:收入过千亿,市值超万亿等,也切身感受到了茅台内部锐意进取的决心和未来增长潜力。与此同时,也有不少的投资者非常关心未来成长空间如何研判的问题,如:以茅台为标杆的食品饮料行业,从2016-20年都有显著的超额收益,后面的投资机会如何?未来的增长空间如何?

范劲松:首先非常感谢李老师给我们团队很多深入研究茅台的机会。2016-20年期间,食品饮料在申万一级行业中,分别在2017、2019和2020年均取得居所有行业涨幅第一的佳绩,2016以及2018年收益率也相对靠前。可以说,最近近五年食品饮料都是明星行业,其中贡献最为突出的是白酒行业。

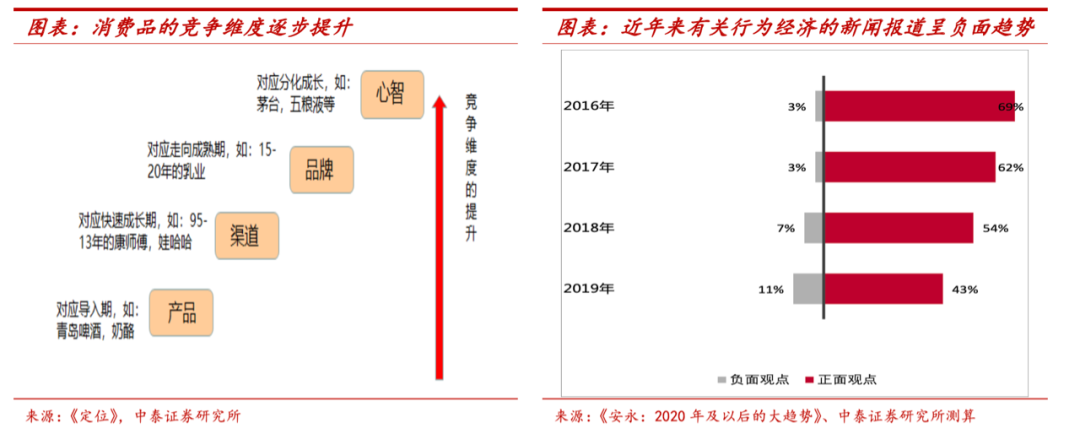

对于食品饮料未来的投资机会研判,我依旧非常的乐观。首先,该行业从跑马圈地的平面发展到纵度提升。2015年之前,国内消费品更多是跑马圈地式的发展,更多是平面的思维,同质化比较严重。而2016年之后,总量变化不大,国内的人均GDP已经突破了1万美元,更适合纵度提升,产品品牌定位以及价格带逐步拉开形成差异化。目前有些行业走在前列,比如白酒、烟草、方便面,啤酒、调味品、乳业等行业价格带正在逐步拉开中,餐饮、粮油米面依旧存有较大的改善空间。

其次,参照日本发展的经验,我们预计未来10-15年消费升级有很好的机会。日本 70 年代末消费占 GDP 的比重大概在55%-60%,现在达到77%左右,美国则超过80%,而中国去年消费占比不到55%。消费崛起的过程中,很多伟大的消费品公司将充分受益。日本的品牌消费持续了近30年,而我们进入品牌消费才3-5年,因此我们保守预计,未来10-15年消费升级有望成为消费的核心增长点,而消费升级的过程中最大的机会是本土化。

第三,国内消费品领域有望诞生一批的具有国际品牌企业。参照国际经验,在纵度提升的过程中,国内本土化品牌最为受益。近年我们也看到了一些国内的品牌不断地崛起,比如手机中的华为、小米、OPPO;烈性酒当中的茅台和五粮液市值已经超过迪亚吉欧,分别位列第一和第二名;运动服装的品牌代表安踏,最近市值已经超过阿迪达斯,仅次于耐克。

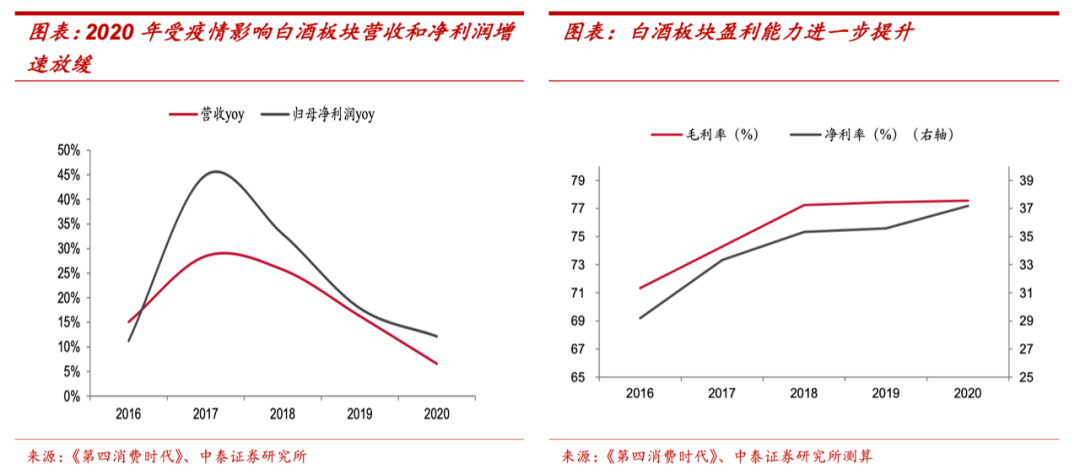

最后,从近年的数据来看,白酒以及食品仍处于景气的通道中。从上市公司的数据来看,白酒今年增速最慢的属于2020年,2020年白酒板块营收和净利润增速分别为6.4%和12.0%,今年一季度板块营收和净利润增速分别为22.5%和17.9%。乳制品2020年收入2546亿、同比增5%,净利润193亿、同比增12%;调味品2020年收入670亿、同比增12%,净利润120亿元,同比增26%。2021Q1收入195亿元同比增25%,净利34亿元,同比增18%。啤酒2020年收入552亿元、净利润41亿元,同比增14%、38%。2021Q1收入161亿元、净利润13亿元,同比增长67%、332%;总体处于景气通道中,板块看好逻辑延续。

李迅雷:刚才提到的纵度提升,我可以理解为价格带拉开形成的差异化,背后的推力是消费升级。前两年我也听到了消费降级这一说法,我国居民的消费到底是升级还是降级,如果是消费升级,升级的速度是变快了还是变慢了?

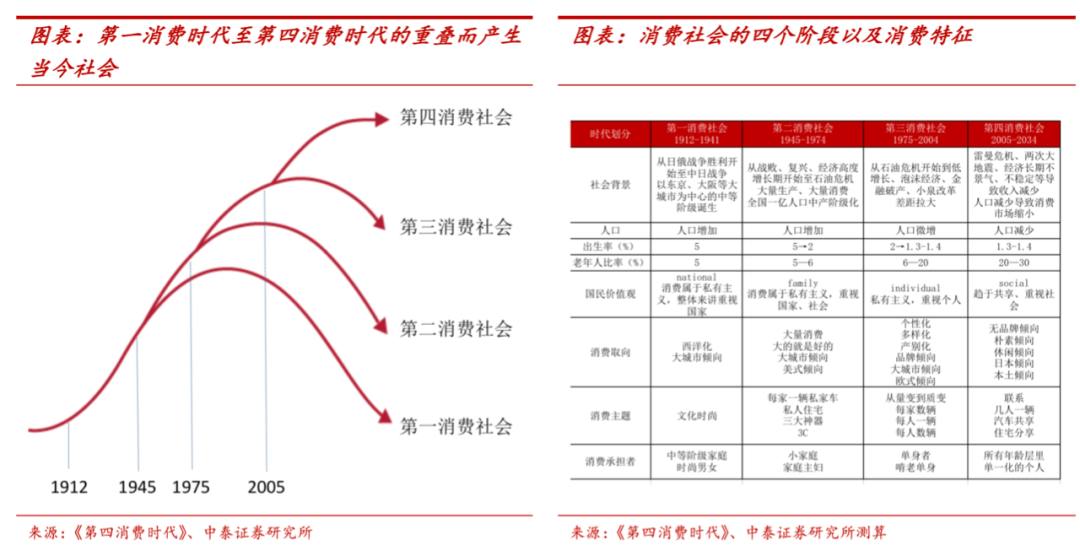

范劲松:我们认为,随着经济的发展,人均支出有望持续提升,总体处于消费的升级中。市场所言的消费降级,准确来说不能叫消费降级,应该叫性价比消费或者第四消费时代(参照日本三浦展的《第四消费时代》)。当下的互联网使得产业的供需更为有效,信息更为对称,消费升级中伴有消费跳级和消费降级,总体我统称为消费分级(或消费分层),层次分得越来越清晰了。

我们判断消费分级在加速,主要原因基于两点:其一是竞争更加激烈,小企业被淘汰的速度在加快。当下的经济是科技主导,科技应用在企业发展的方方面面,互联网、大数据、ERP系统、柔性供应链等更为先进的技术使得企业之间的竞争更为高效,抗风险能力弱的公司在加速淘汰。企业之间的分化会带来员工收入和消费的分化。其二是当下经济发展的不确定在加大,我们认为,每一轮的外部冲击(不确定性变成现实),意味着一次抗压测试,会加速淘汰弱者,并加速新趋势的到来。

李迅雷:如果消费升级在加速,是否意味着不少的消费类公司这两年业绩在不断的超预期,如一些消费类头部公司这几年的增长十分强劲。从公募基金的持仓结构看,当下的食品饮料行业的配置的比例是最高的,茅台/五粮液也成为了机构配置比例最高的两个股票,这种机构抱团消费及食品饮料(尤其是白酒)头部公司的现象是否还会持续?

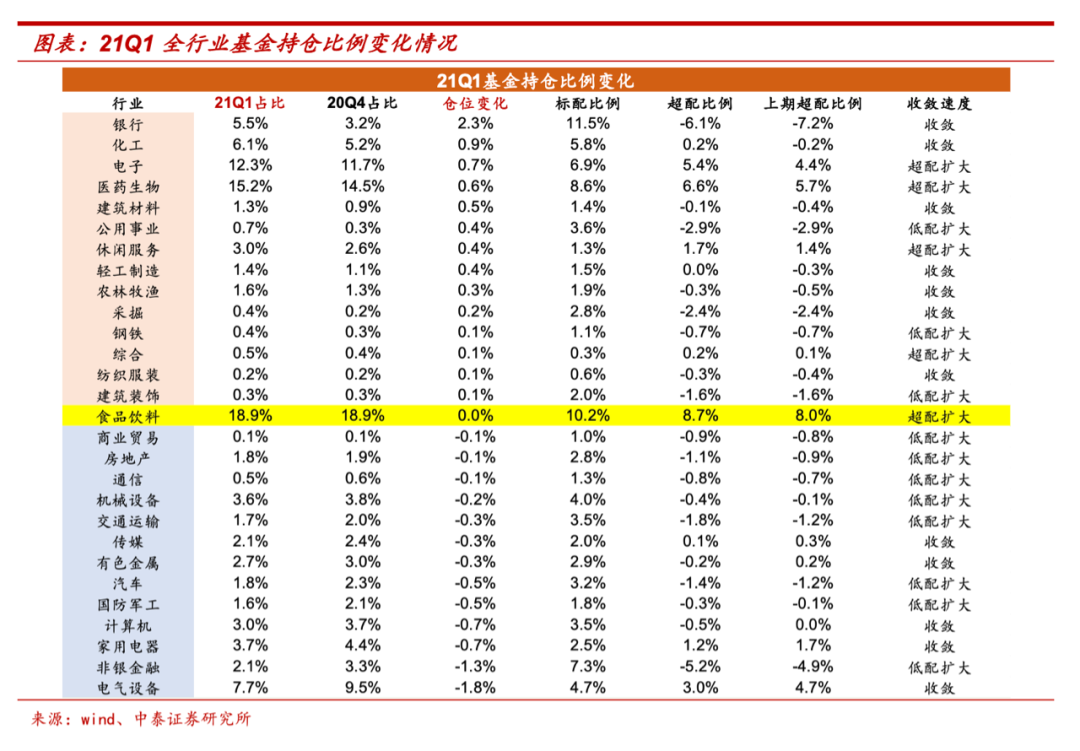

范劲松:从持仓比例来看,2021Q1食品饮料板块持仓比例为18.9%,维持全行业第一位。从超配比例来看,2021Q1板块超配比例为8.7%,维持全行业第一位,抱团板块并未瓦解,配置稀缺资产仍是市场共识。

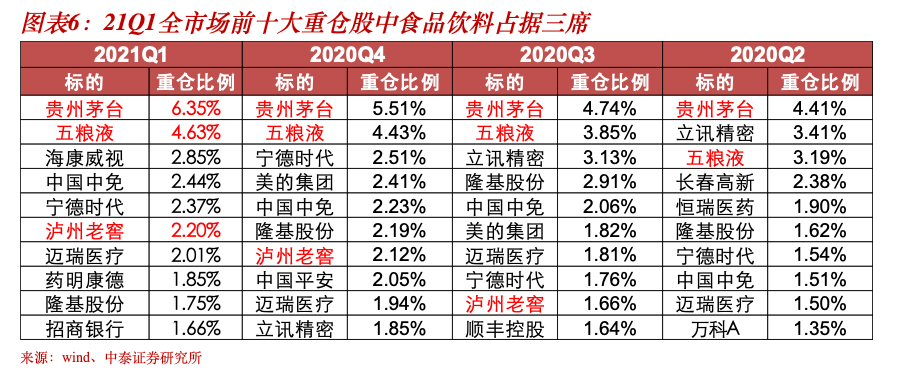

从公募基金的前10大重仓股来看,过去五个季度茅、五、泸三家高端酒的持股比例之和分别为8.27%、8.73%、10.24%、12.06%、13.19%,即重仓比例之和不断提升,市场不断加大对高端酒的配置。我们认为机构持仓只是表象,更多的还是产业的发展规律。随着消费升级的持续以及一批国际消费品牌的诞生,我们认为消费品的持仓比例有望持续提升。目前我们看到的是白酒、手机等行业走向了全球前列,餐饮、调味品、乳制品、啤酒等子行业也有望诞生一批全球化的品牌公司。食品饮料作为消费升级的主要受益行业,机构持仓占比有望持续走高。

李迅雷:你刚才讲到的分化加速,其实背后有一层含义是强者恒强的逻辑,那么中小企业的机会来自哪些地方?

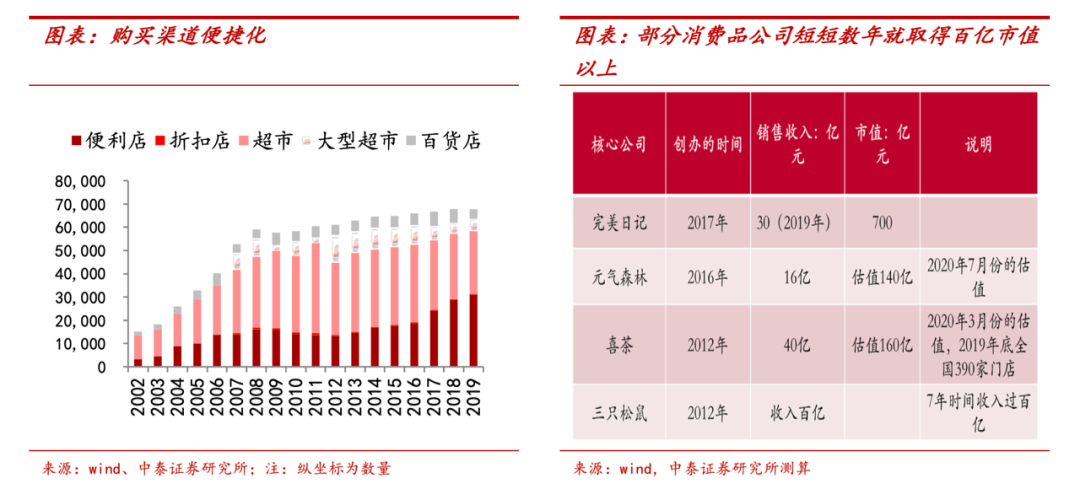

范劲松:我刚才讲了分级加速,同时也讲了纵度提升。在一个消费升级为主导的纵度提升的消费品市场,意味着这个市场是不断细分和扩容的,中小企业还是有很多创新的机会。所以我们就看到了酱酒的一些品牌这几年发展得很不错,还有喜茶、奈雪的茶、元气森林、三顿半咖啡、妙可蓝多、完美日记、锅圈、太二等这些品牌的强势崛起。

李迅雷:你的观点一方面是看好强者恒强、不断提升核心竞争力的公司;另外一方面是则看好创新能力比较强的公司。强者恒强的逻辑很清晰了,对于消费品的创新,和以往有什么不同?另外,科技类公司的创新目前比较流行讲第二增长曲线,食品类的第二增长曲线和科技类的第二增长曲线有什么不同?

范劲松:以上是两个问题,我分两部分来回答。

(1)消费品创新与以往的不同。我们认为当下消费品创新进入到一个多驱动力同时作用的年代。也就是说,光靠单点突破,很难从零做成一个很好的新消费品牌,很多产品很多公司都会做,当下光靠一个点很难突围,必须要用系统的视角去理解,除了产品和商业模式之外,还得考虑渠道、工艺、用户需求、品类本身是不是在相互促进等。当下的消费品市场,越来越注重产品品质、购买的便利性以及设计了,比如网红李子柒,她虽然卖的是土特产,但是她给你呈现的是中国传统的乡村生活,进而引起你的共鸣;再比如喜茶,表观来看它是一杯茶,实则是在向用户兜售消费文化,传达更多的崇尚设计的精神。另外,当下的中国消费品市场,产业链很健全,供应链可以快速响应,组合创新会使得品牌崛起的速度也在加快。

(2)食品类的第二增长曲线和科技类的第二增长曲线的不同。我们认为食品饮料作为传统行业的代表,而科技作为不断更新迭代的行业,他们的创新存有两点明显的不同。其一:科技类的第二增长曲线,往往会对第一增长曲线的市场份额形成挤压甚至是颠覆;而食品行业的第二增长曲线其实是对第一增长曲线形成补充,从这一层面来讲,食品饮料的第一增长曲线更为牢固。其二是成本不一样,食品饮料这个行业研发成本占比很低,固定资产投入相对来说也很小,创新的成本相对较小。而科技类的创新,如创新的方向、节奏不对或技术更新太快,投入的资金存有打水漂的风险。

李迅雷:如果要给市场做一个未来3-5年食品饮料行业的投资策略建议,你会怎么推荐?

范劲松:我们的推荐主线集中于以下三个方向:(1)长期看好强者恒强的公司。考虑到未来10年消费升级带来的机会以及行业的龙头公司系统竞争力比较强,我们长期看好强者恒强的公司。

(2)中长期看好容易诞生第二增长曲线(加速度)的公司。我们认为,酱香白酒、复合调味品、高档酱油、低温奶等品类的成长趋势有望加速到来。考虑到公司具备一定的竞争实力,趋势的加速到来,公司的新品(或者新业务)比较容易产生加速度,我们中长期看好容易诞生第二增长曲线(加速度)的公司。

(3)短期推荐公司治理改善的公司。我们认为,公司曾经因为种种原因发展速度相对较慢,近期的调整之后依旧有望产生加速度。我们短期推荐公司治理改善的公司。

范劲松:食品饮料行业首席分析师,董事总经理,食品专业硕士,执业证书编号:S0740517030001.8年证券、期货投资研究经验,2014年被郑州商品交易所评选为期货优秀分析师,2016年新财富入围核心成员,2018年金罗盘量化评选最准分析师,2018年第一财经食品饮料最佳分析师评选第一名。