最近,一些明星定开基金产品的“开放”吸引了大批投资者的关注,这其中包括董承非管理的兴全新视野定开混合、周应波管理的中欧远见两年定开混合等。

随着A股市场进入震荡期,现阶段进入开放期的定开基金也面临着一个现实问题——基民会不会避险抛售?

明星定开基金集中进入开放期

近期,多只明星定开基金进入开放期,获得了大批投资者的关注。

其中,周应波管理的中欧远见两年定开混合迎来了2019年成立以来的首个开放期。从该基金的社区氛围来看,乐观的投资者居多。在讨论区中,不少投资者留言称,已经在这次开放期内买入。

数据显示,该基金成立以来回报接近翻倍,且封闭期有效管住了投资者的手,此前投资该基金的基民均获利颇丰。较好的持有体验,也令不少投资者愿意在下一个周期开始前追加资金。

合同显示,该基金每两年开放一次,每个开放期不少于5个工作日且最长不超过20个工作日。这意味着,此次买入后,投资者的资金将再被封闭2年。

明星基金经理董承非管理的兴全新视野定开混合,也于近日迎来了开放期。

兴全新视野定开混合每三个月开放一次,今年4月26日至4月30日是其最近的一次开放期。不过,这一次,该基金只接受赎回、转换转出业务,暂不开放申购、转换转入业务,而在其1月的开放期中,该基金尚可进行申购操作。

这或许也体现出董承非对未来市场谨慎的态度。在基金一季报中,董承非曾表示,展望今年,国内外经济逐步进入复苏阶段,很难判断疫情消退的时间,但是可以预见的是,像去年那样以较为充裕的流动性来支持经济的局面将在边际上变弱,因此,在基本面及估值的判断上面需要更加谨慎。

定开基金申赎冰火两重天

今年春节后A股市场进入震荡调整期,定开基金开放后的份额变化也呈现出冰火两重天的景象。以春节后(2月18日后)至一季度末期间开放过申赎的偏股型基金来看,有的基金一季度份额增长数亿份,也有基金缩水十余亿份,两极分化较为明显。

以胡昕炜管理的汇添富价值创造定开混合、谭丽管理的嘉实价值发现三个月定开混合为例,尽管这两只基金分别在3月1日、3月22日起进入开放期,但一季度总份额数非但没有减少,还分别增加了约8.7亿份、8.2亿份。

从收益表现来看,这两只基金的业绩相对不错,截至4月29日,今年以来涨幅分别为8.9%、3.8%,均超过了偏股型基金(包括偏股混合、平衡混合、灵活配置及普通股票型基金)同期1.27%的平均收益率。

不过,近期也有不少经历过开放期的基金,遭遇当季份额大幅缩减的情况。比如华夏核心科技6个月定开混合,该基金一季度份额缩减超14亿份(不同份额合并计算)。数据显示,该基金成立于2020年9月18日,封闭期6个月,今年3月18日首次进入开放期,期间盈利约7%。但在这次开放日的前后,该基金的净值较前期高点回撤达到了20%左右,这或许也引发了很多投资者落袋为安的心态。

“最近我的产品要进入开放期了,老实说我还是比较担心资金赎回的,已预留了一定资金应对可能的资金撤离。如果熬过了这一次,那后续我还是有信心再博一下结构性行情的。”某中小型基金公司的基金经理对记者说。

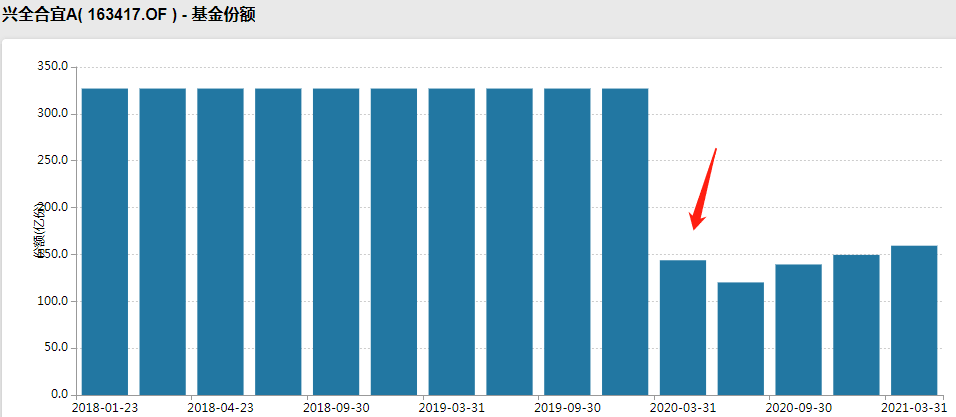

历史上,一些优秀的定开产品也会遇到开放期内资金大幅撤离的情况,最典型的当属谢治宇管理的兴全合宜。该基金2018年1月成立,不久就遭遇市场大跌,初始业绩并不突出。2020年1月,基金两年封闭期打开,部分基民略有薄利就选择了赎回,导致基金当季份额突然“腰斩”。

兴全合宜成立以来总份额变化

然而,这一赎回就错过了兴全合宜随后的大涨。数据显示,该基金去年二季度初至今年4月29日,净值涨幅约89%(A份额),一大波提前下车的基民错过了这部分收益。

业内人士提示,震荡市基民应做好心态管理。定期开放式基金的合同约束有利于管住基民的手,以防受短期市场影响作出不理性投资行为。投资者应在选择好优秀产品的前提下,拉长持有期限,和基金经理一同获取长跑收益。