根据可转债发行规则,持股股东可以按照一定比例配售可转债,结果原股东们直接包揽了九成,只留下区区10%给散户们打新。

细分行业龙头小而美的典型代表

杭叉集团是由杭州叉车有限公司整体变更设立,母公司杭叉集团股份有限公司由拥有60多年历史的原杭州叉车总厂经改制成立。杭叉集团于2016年12月在上海证券交易所主板(A股)成功上市。

杭叉集团在全景网进行网上路演回答投资者问题

图/全景网

上市公司已形成1-48吨内燃叉车、0.75-18吨蓄电池叉车、集装箱专用叉车、45吨集装箱正面吊、牵引车、搬运车、堆高车、越野叉车、伸缩臂叉车、登高车等全系列、多品种的产品结构以及多款AGV(Automated Guided Vehicle,无人驾驶工业车辆,简称AGV)智能工业车辆,达上万种品种规格。

杭叉集团叉车产品

图/上市公司官网

杭叉集团产品销量十多年持续位列行业前茅,连续十年保持行业出口第一。据美国《MMH现代物料搬运杂志》对全球叉车按销售额排名,杭叉集团位列世界第8位。杭叉集团的销量已占世界机动工业车辆总销量的7%以上。

杭叉集团产品销量十多年持续位列行业前茅,连续十年保持行业出口第一。据美国《MMH现代物料搬运杂志》对全球叉车按销售额排名,杭叉集团位列世界第8位。杭叉集团的销量已占世界机动工业车辆总销量的7%以上。

自上市以来,产品销量从2016年的8.24万辆,提升到2020年的逾20万辆,增幅超过150%,CAGR( Compound Annual Growth Rate的缩写,意思是复合年均增长率)超过20%,充分享受行业成长红利。同时,产品市场占有率从22%提升至25%以上。

根据年报数据,2020年杭叉和友商合计销量为42.79万台,市占率达53.47%,特别是在内燃叉车领域,两家市占率已达70%,处于寡头垄断地位,两家公司作为行业龙头,份额仍在持续提升。双龙头的良好竞争格局,将有力保障盈利的稳定性和成长性。

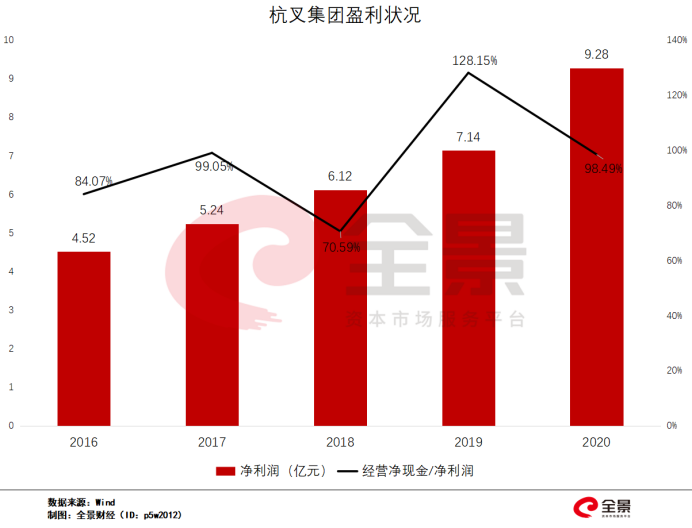

公司的盈利状况,也是持续向好。净利润水平从上市时的4.52亿提升至最新的9.28亿元,也在上市后实现了翻一番的增长。经营现金流保持健康,利润能有效形成现金净流入。

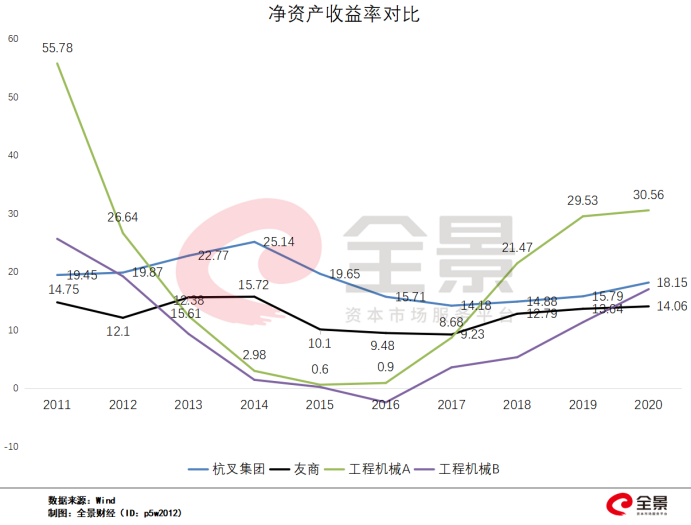

最近十年,上市公司的ROE(净资产收益率)虽然呈现一定的周期性变动,但是波动幅度明显小于另外两家工程机械龙头企业。4家公司十年算术平均ROE依次为18.56%、12.75%、18.95%和9.07%。

公司的经营能力,从长期来看,仅仅小幅落后于工程机械一哥。此外,公司的ROE水平,一直明显高于友商,这也表明了公司在行业内具有更强的竞争能力。

根据公司最新公布的2020年年报,营业收入首次超过百亿,同比增长近30%,而归属于上市公司股东的扣除非经常性损益的净利润同创新高,达到7.82亿元,同比增长超过40%。公司继续保持业绩稳定而快速地增长。

募资加码主业大力发展新能源叉车

杭叉集团去年8月发布可转债预案,今年4月顺利完成发行并上市,根据上市公司公告的债券上市公告书,约90%的份额被原股东拿走,前十股东更是拿走了四分之三。这样算来,留给普通投资人打新的比例,只剩区区10%了。

前十名可转换公司债券持有人及其持有量

图/上市公司公告

而新进入前十股东名单的市场知名公募基金东方红和睿远,在本次可转债发行中,分别拿下2.82亿和2.35亿的份额。参考杭叉集团2020年年报持股信息,东方红和睿远分别持仓市值约2.15亿和1.30亿。

两家顶级公募通过可转债“一次性加仓”,对杭叉集团的持仓分别提升130%和170%!两家顶流为何同时看好?

募集说明书里公告,本次发行的可转债的初始转股价格为23.48元/股,其实于目前市价相差无几,并没有什么套利机会。除了可转债本身“下跌有限,上涨无限”的收益不对称性,“顶流们”可能更看重公司本身的质地。

募集资金用途

图/上市公司公告

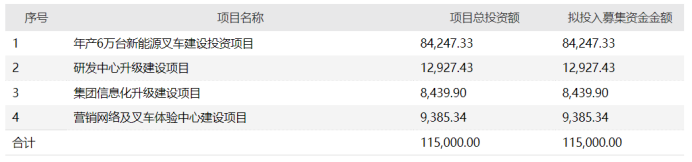

杭叉集团本次募集资金的主要用途,是投建年产6万台新能源叉车的项目。杭叉自己测算,项目2年后落地能实现运营期年平均利润(税后)为29,572.47万元,总投资的财务内部收益率(税后)为22.51%。项目的顺利实施,无疑将帮助公司达成新的利润高度。

此外,公司还将投资1.3亿建设新的研发中心,积极拥抱新技术,增强公司在锂电池应用技术、燃料电池应用技术、自动驾驶技术、智慧安全技术、智能管理技术、自动导向技术、环境适应性技术等方向上的技术储备,支撑公司在新能源叉车产品领域的持续领先。

中国工程机械的又一张名片未来可期

近些年,依托于广大的市场和持续的研发、人才投入,中国在工程机械上取得了一项又一项突破。既有国产超大直径盾构机京华号、大型绞吸船天鲲号,也有常规工程机械得到越来越多的海外客户认可,出口规模不断上升。

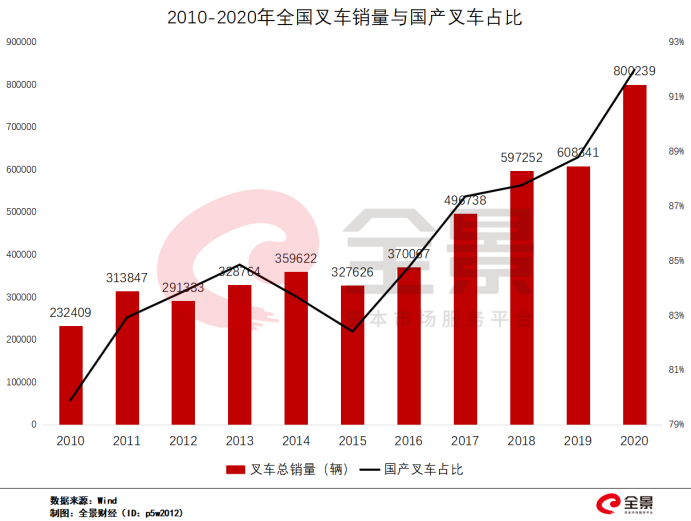

叉车的下游主要是制造业企业和物流企业,在这个细分市场,可以明显观察到,最近5年实现了一轮销量快速上升,2016-2020年化平均增速超过16%,叉车行业维持较高的市场景气度。

在2020年,受益于国内疫情后经济复苏以及出口订单爆发,制造业投资加速上行,叉车行业销售出现爆发。叉车行业实现销量80.02万台,同比增长31.54%,其中国内市场实现销量61.86万台,同比增长35.80%。

这背后既有经济进一步发展,需求和组织生产效率提升对于机械使用的主动促进,也有人口红利消退,劳动力成本上升这样的被动选择。

而在这个过程中,也明显看到国产叉车的市场占有率从不足83%进一步提升到90%以上。国产厂家在享受市场增量红利的同时,也不断从海外竞争对手那里抢到更多的份额。在这个细分市场里,国产品牌的话语权不断增强。

2020年,也出现了另一个标志性事件:电动叉车达到了41.03万台,占市场总销量的51.27%,首次超过了内燃叉车。跟据杭叉集团年报公告,从车型结构区分,电动平衡重乘驾式叉车同比增长20.16%;电动乘驾式仓储叉车同比增长18.81%;电动步行式仓储叉车同比增长42.98%。

电动化、智能化的趋势不仅仅出现在乘用车领域,在叉车这个工程机械领域,也不断在演进。而随着“2030碳达峰,2060碳中和”的提出,电动叉车未来必然是行业发展的前进方向。

杭叉集团目前是行业中锂电池产品系列最齐全的企业,氢燃料电池叉车部分车型已开发完成并推出样机,推出的AE系列电动叉车产品采用了领先的双永磁同步电机系统。

上市公司开发基于5G技术和AI技术的全向迷你堆垛车(AGV),有效提高仓库利用率,可24小时不间断工作,满足了下游客户的自动化搬运需求。无人驾驶工业车辆(AGV)产品已获得最新国际标准的无人驾驶工业车辆CE证书,标志着杭叉的AGV车辆的制造和设计已达到国际先进水平。