核心结论

各行业基本面情况综述

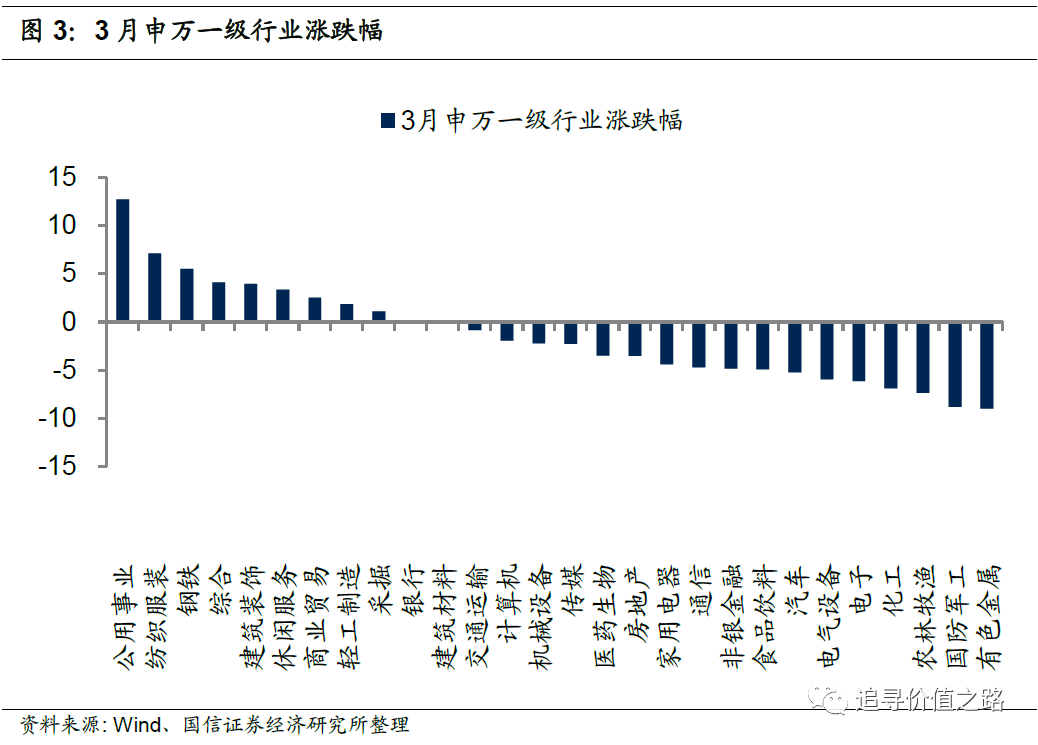

整体来看,在去年疫情导致的低基数情况下,中下游行业景气全面好转,上游资源品价格整体涨势放缓,但仍保持较高景气。从当前各主要行业的基本面情况来看,(1)上游资源品价格整体涨势放缓,但仍保持高景气,钢铁、煤炭价格稳步上涨,水泥价格止跌,玻璃持续上涨,化工产品全线上扬,不过增速多较前一月放缓,前期强势的有色金属多高位盘整,农产品价格基本走平,原油价格出现高位回落。(2)中游行业景气全面上行,半导体销售增速加速回升,汽车、机械重卡行业销量大幅攀升创下阶段新高,交运行业客货运量同比增速全线转正。(3)下游消费延续复苏趋势,社会消费品零售总额同比增速大幅提升,地产行业景气持续上升,投资销售面积增速双创新高,空调销售增速快速提升,手机出货量同比增速指数型攀升,服装鞋帽终端销售同比首次转正,白酒价格维持高位。

细分行业数据跟踪比较

具体来看,我们认为最新数据中以下几点值得关注:

一是低基数效应显现,中下游行业的景气出现了全年好转,多个行业基本面指标都创下了新高。去年新冠疫情的爆发导致供给与需求的停滞,经济基本面出现了断崖式的下滑,一年后随着疫情得到有效防控,国内经济复苏趋势不断加强,叠加去年低基数影响,从数据上来看,今年年初中下游行业景气度全面好转,多个行业的基本面指标甚至都创下了新高。例如虽然部分城市政策开始收紧,但房地产行业的景气程度仍然较高,销售和投资增速都显著增长,而且从绝对值水平来看,今年前2个月的情况已经要明显好于疫情前的同期水平。中游各个行业的景气明显上行,汽车和机械重卡行业从去年来就一直处于景气上行周期,低基数影响下今年初的销量增速再创新高。此外,半导体销售额同比已经连续六个月回升,近期更是出现了加速上行,受疫情影响较大的客货运行业今年初也都出现了全面转正。

二是上游资源品价格整体涨势放缓,但仍保持高景气。从最新的数据来看,3月份钢铁、煤炭价格稳步上涨,水泥止跌,玻璃持续上涨,化工产品全面上扬,不过多数涨幅较前一月有所收敛,前期涨势更为强劲的有色金属大多高位盘整,原油价格也出现了高位回落,农产品价格基本走平。虽然3月份资源品价格上涨幅度整体要弱于之前,但上涨的趋势仍然明确。而且从以往大宗商品涨价的经验来看,当前大宗商品定价已经进入了“中国+G7国家”的“多极化”定价阶段,未来工业品价格的走势很大程度上取决于全球工业同比增速的情况。本轮全球复苏的弹性在海外,站在当前时点来看,我们已经看到宏观数据中,美日欧M2同比增速大幅上升,海外的房地产市场也出现了明显的回暖,我们认为全球工业增速回升才刚开始,未来工业大宗商品的价格还将继续上涨,有可能会突破2011年的历史最高点。

行业板块市场表现回顾

板块综述

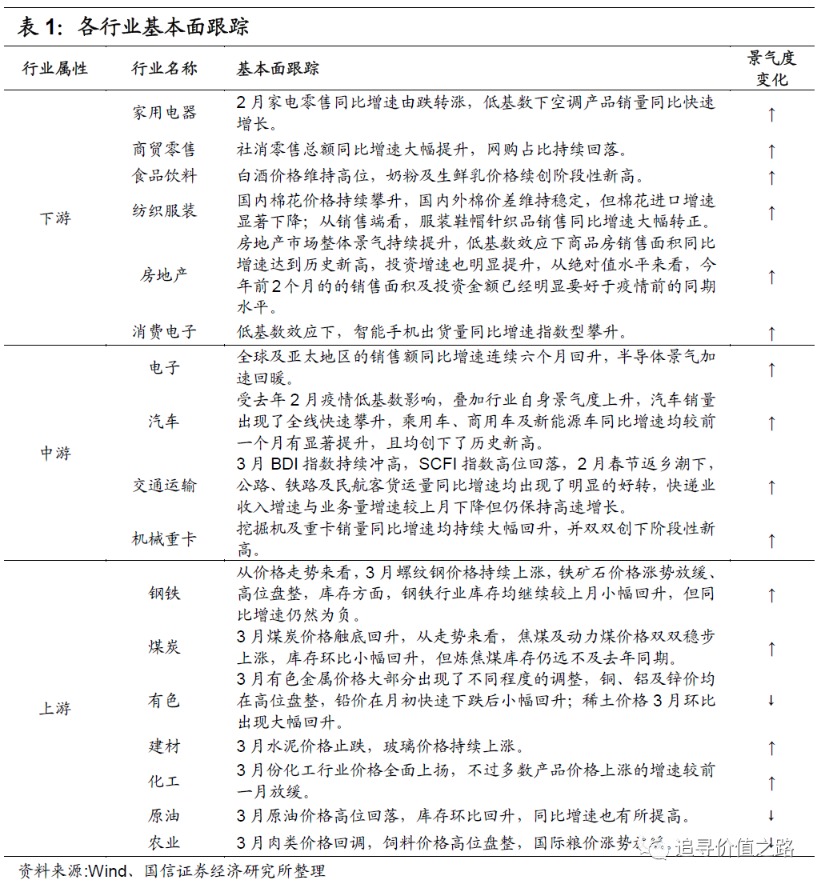

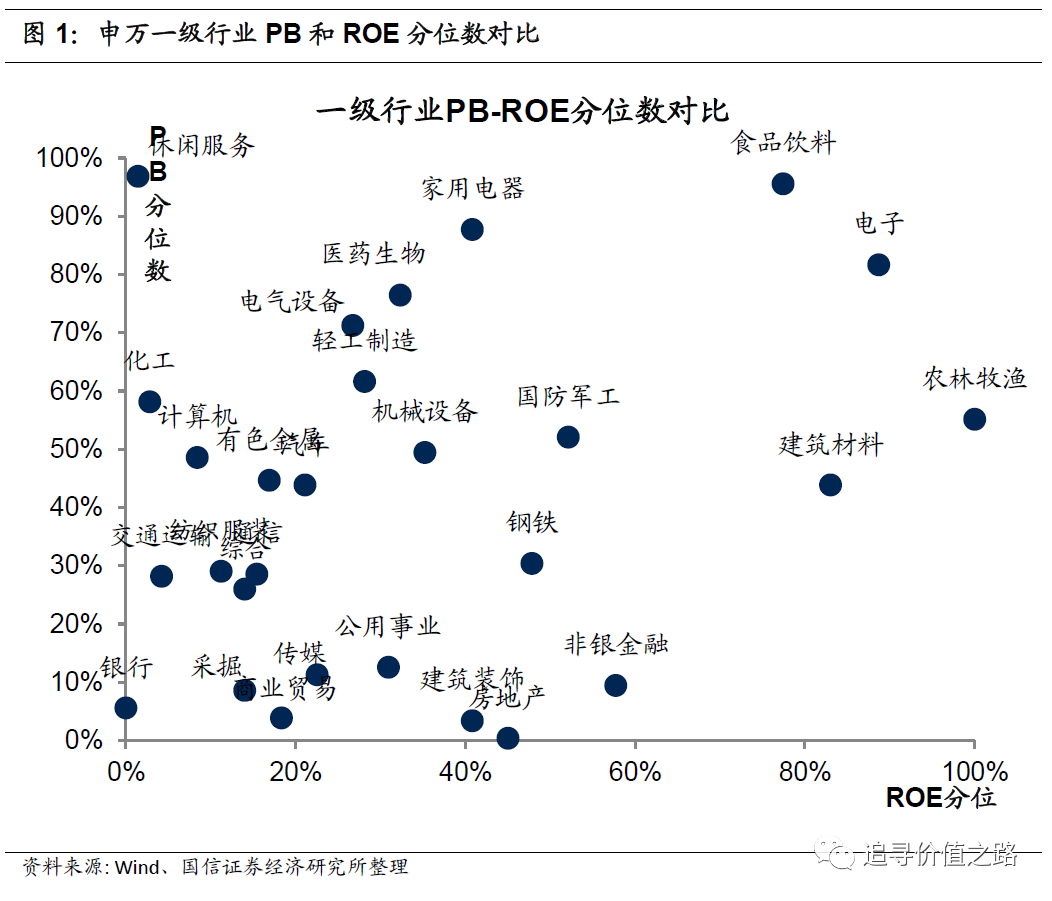

截至2021年3月26日,3月A股市场有所调整,上证综指下跌2.6%,Wind全A跌3.3%。从申万一级行业目前的PB和ROE水平对比来看,一级行业中仅房地产一个行业的PB仍然维持在2%以下的分位数。

行业跟踪

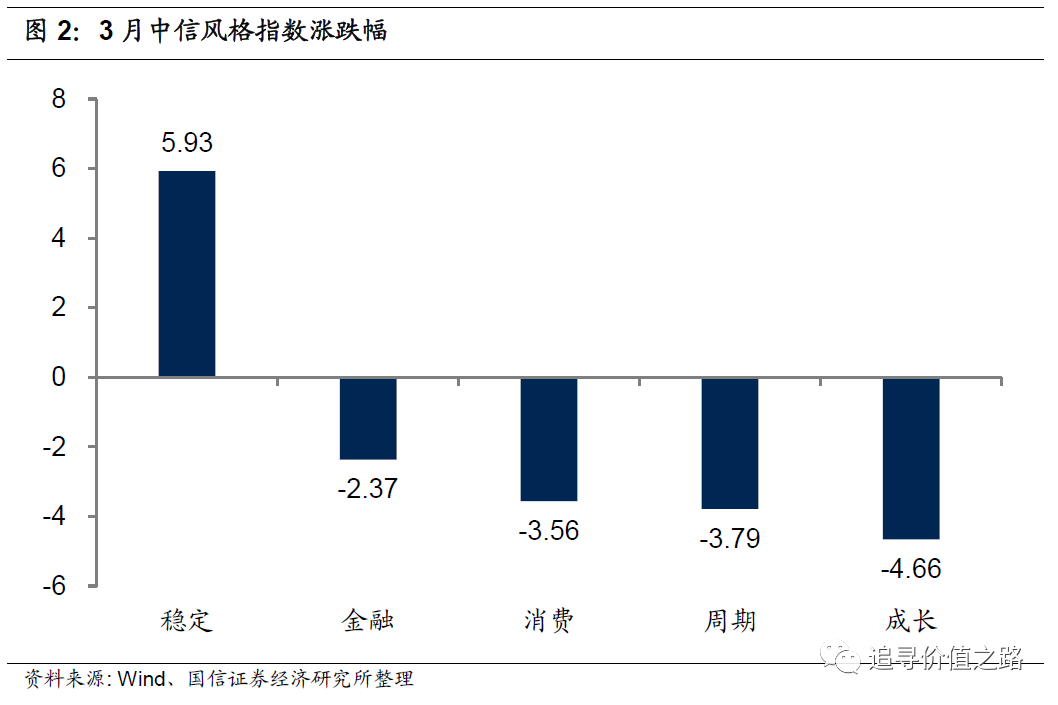

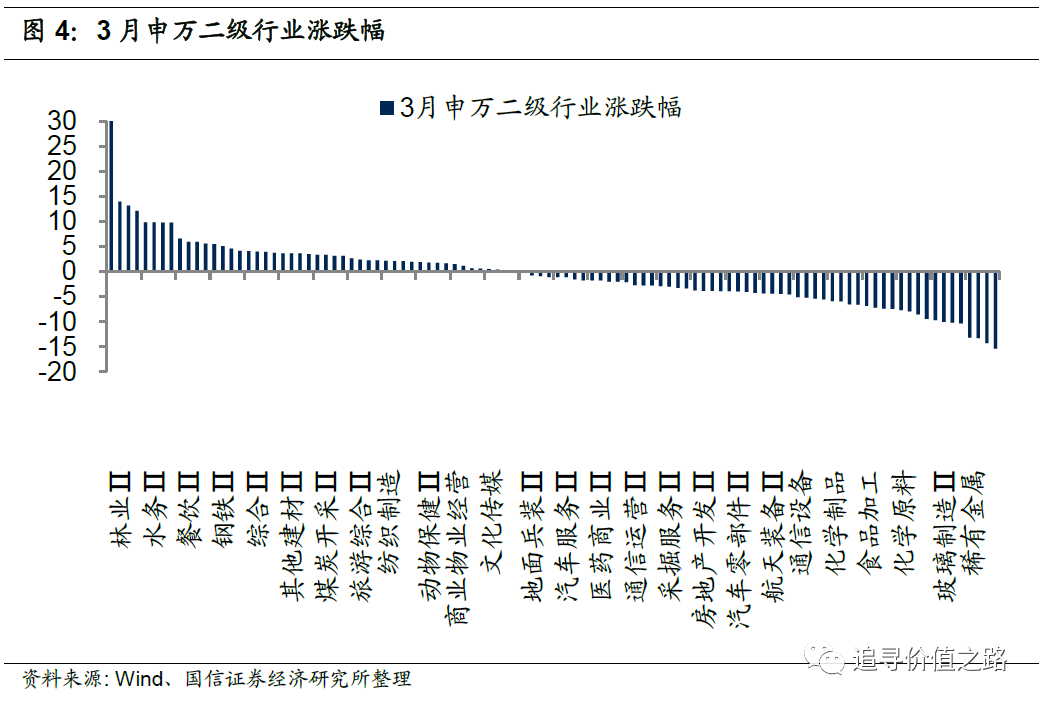

截至2021年3月26日,3月申万一级行业大部分下跌,公用事业、纺织服装和钢铁行业涨幅较大,有色金属、国防军工和农林牧渔跌幅较大。二级行业中林业、电力和燃气涨幅居前,化纤、航空装备和黄金跌幅较大。

下游行业:手机出货量大幅提升,地产投资销售双创新高

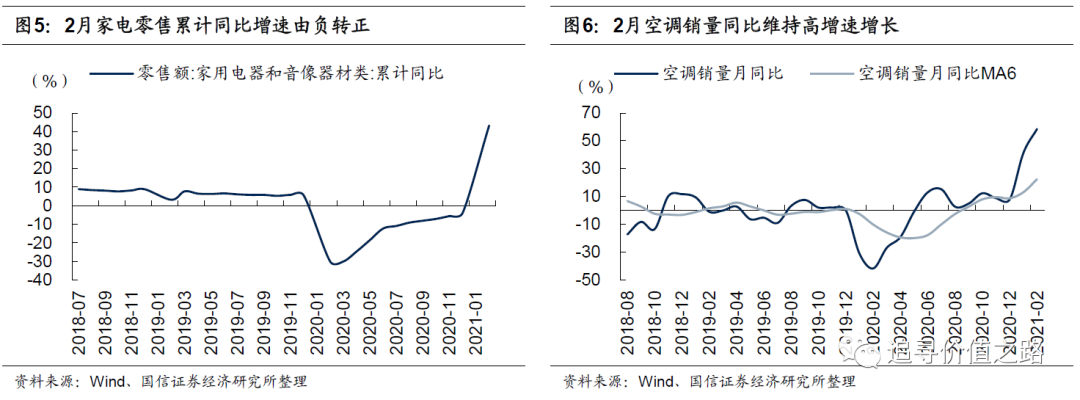

家用电器:家电零售增速同比转正

2月家电零售同比增速由跌转涨,低基数下空调产品销量同比快速增长。家电音像累计零售额2月同比增速为43.2%,较2020年12月的-3.8%的跌幅大幅提升47个百分点,去年因为新冠疫情影响,同期同比增速为-30%。2月空调销售同样延续增长趋势,同比增长58.5%,较上月增速上升17.3个百分点,高于去年同期-41.5%的增速。

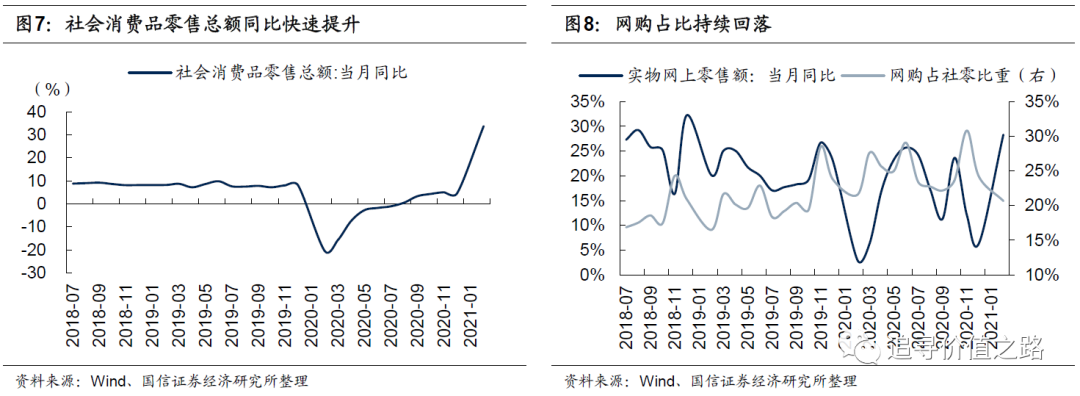

商贸零售:网购占比持续回落

社消零售总额同比增速大幅提升,网购占比持续回落。社会消费品零售总额2月同比增速33.8%,较2020年12月的4.6%大幅提升29.2个百分点,主要是因为去年疫情影响带来的低基数效应,去年同期同比增速为-20.5%。网上商品零售额同比增速28%,较2020年12月大幅提升了22个百分点,不过2月商品网上销售占社零总额比重继续下降3.5个百分点,至20.7%。

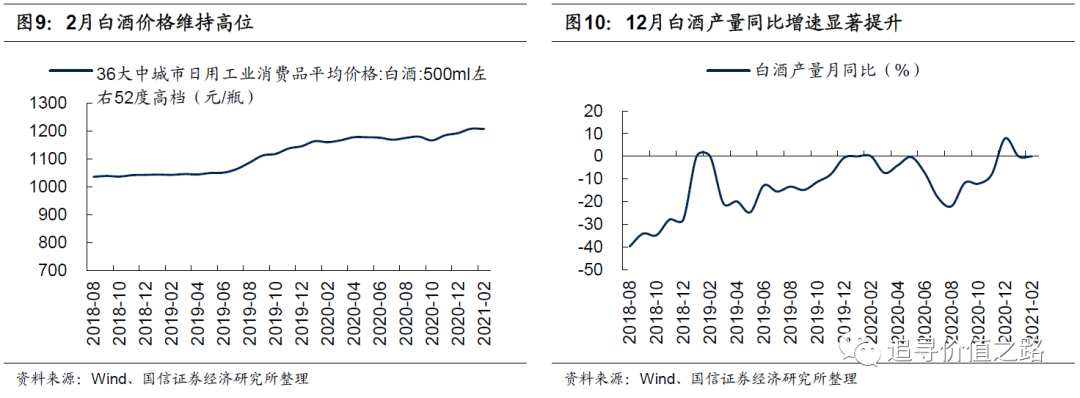

食品饮料:白酒价格维持高位

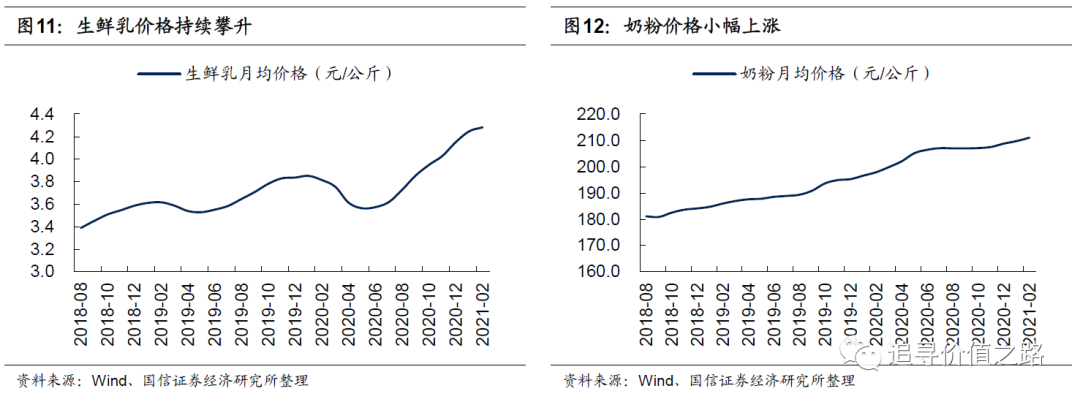

白酒价格维持高位,奶粉及生鲜乳价格续创阶段性新高。2月,52度高档白酒价格与1月份基本持平。乳制品方面,生鲜乳月均价格继续小幅攀升,2月份升至4.28元/公斤,较上月末上升0.03元/公斤,产品端奶粉价格小幅上升至211元/公斤的水平,双双刷新阶段性的新高。

纺织服装:服装鞋帽销售额同比大幅转正

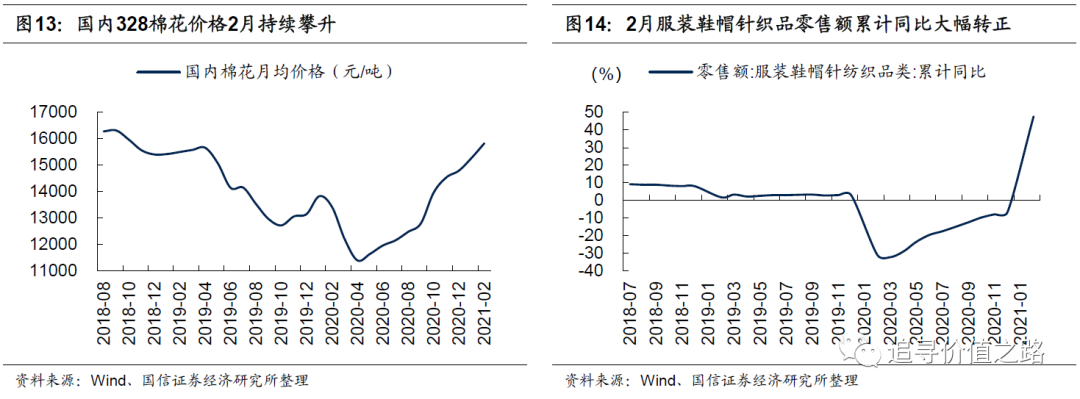

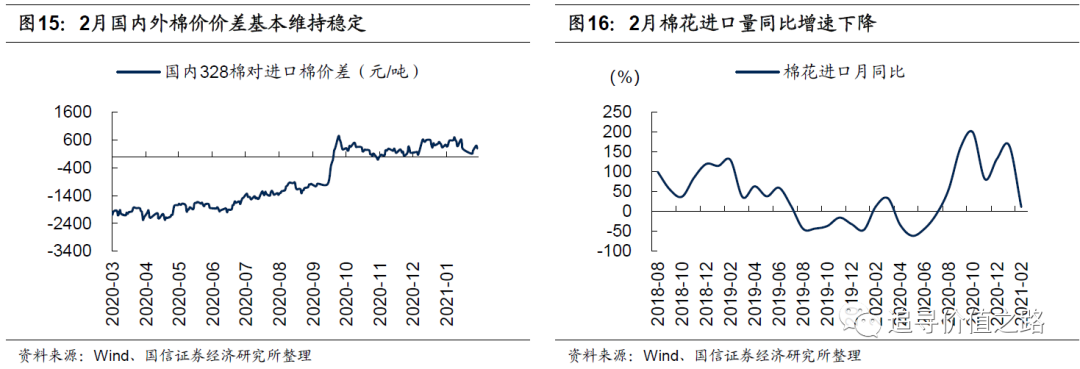

国内棉花价格持续攀升,国内外棉价差维持稳定,但棉花进口增速显著下降;从销售端看,服装鞋帽针织品销售同比增速大幅转正。从成本端看,2月棉花价格延续上涨趋势,当月环比上涨3.6%,国内外棉花价差基本维持不变,但棉花进口同比增速大幅下降至11.5%。消费端看,低基数效应下,服装鞋帽针织品零售额累计同比增速快速攀升至47.6%,较2020年12月的-6.6%回升了54.2个百分点。

房地产:销售面积增速创下新高

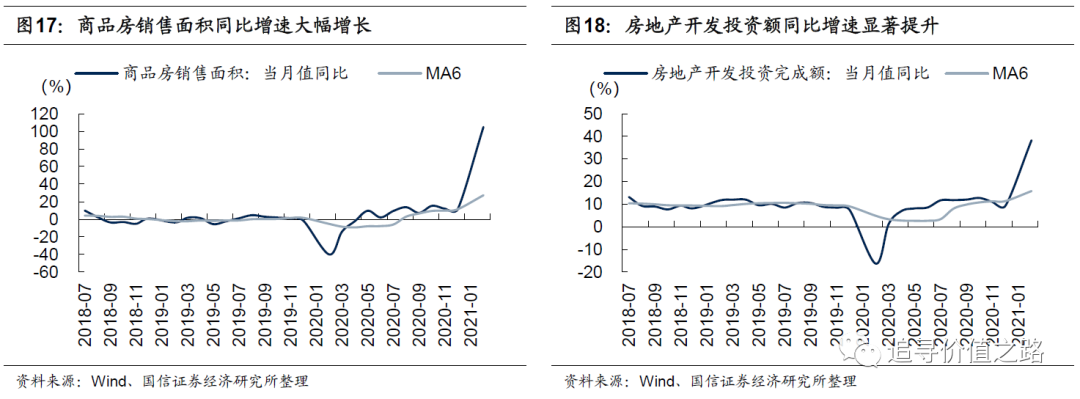

房地产市场整体景气持续提升,低基数效应下商品房销售面积同比增速达到历史新高,投资增速也明显提升,从绝对值水平来看,今年前2个月的销售面积及投资金额已经明显要好于疫情前的同期水平。2月商品房销售面积同比增速快速提升,同比增加104.9%,较2020年12月份11.5%的增速大幅上升了93.4个百分点,在去年的低基数效应下升至了历史新高;房地产开发投资增速2月份也明显提升,同比增速38.3%,远超去年同期的-16.3%。

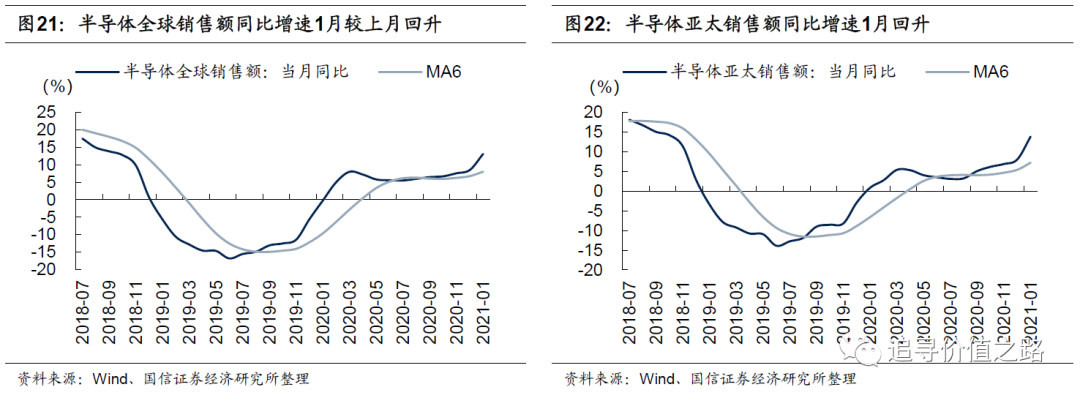

消费电子:手机出货同比增速大幅提升

低基数效应下,智能手机出货量同比增速指数型攀升。智能手机出货量在进入2021年后便显著提升,2月同比增速236.6%,较1月的94.3%显著提升。

中游行业:半导体景气加速回暖,汽车销售全面冲高

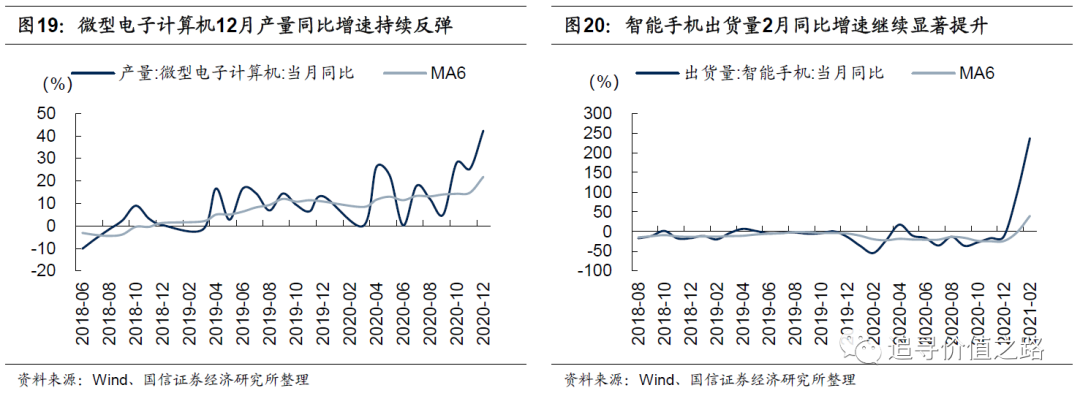

电子:加速回暖

全球及亚太地区的销售额同比增速连续六个月回升,半导体景气加速回暖。全球半导体销售额1月同比增速13.1%,较2020年12月继续小幅回升,亚太区半导体销售额同比增速13.8%,较上个月上升5.8个百分点,整体来看,当前半导体行业景气度出现了加速上行的迹象。

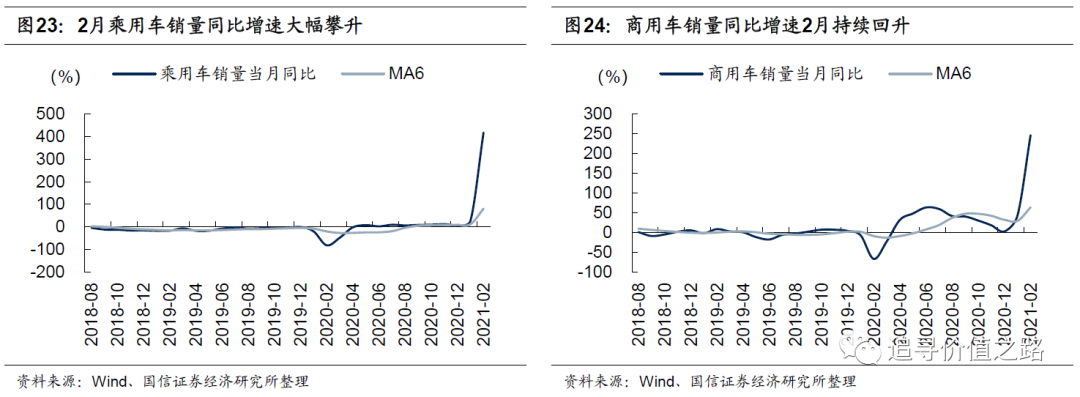

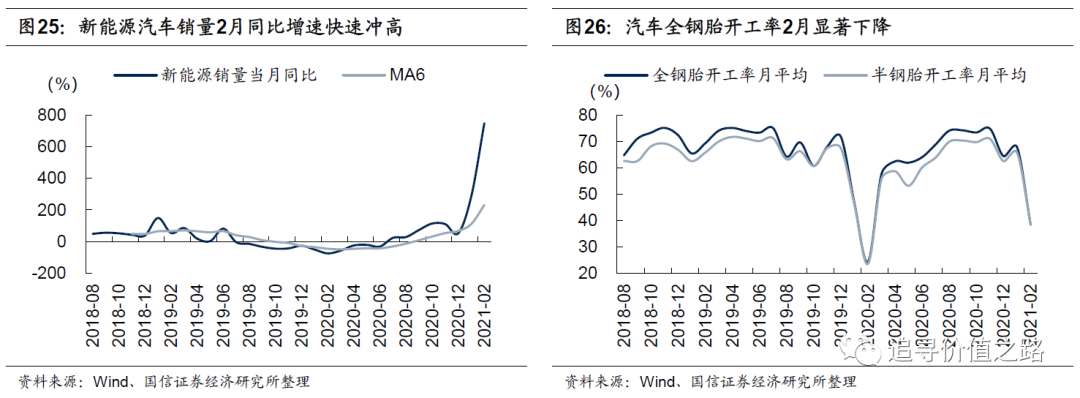

汽车:销售增速全面冲高

受去年2月疫情低基数影响,叠加行业自身景气度上升,汽车销量出现了全线快速攀升,乘用车、商用车及新能源车同比增速均较前一个月有显著提升,且均创下了历史新高。2月乘用车销量同比增速416.9%,同比增速较上月上升近400个百分点;2月商用车销量同比增速246.2%,较1月上升203.1个百分点。新能源汽车销量2月份同比增速继续大幅反弹,同比增速达到了史无前例的700%以上。不过由于春节假期影响,2月全钢胎开工率为38.4%;半钢胎开工率38.4%,均较上月显著下降。

交通运输:客货运全面好转

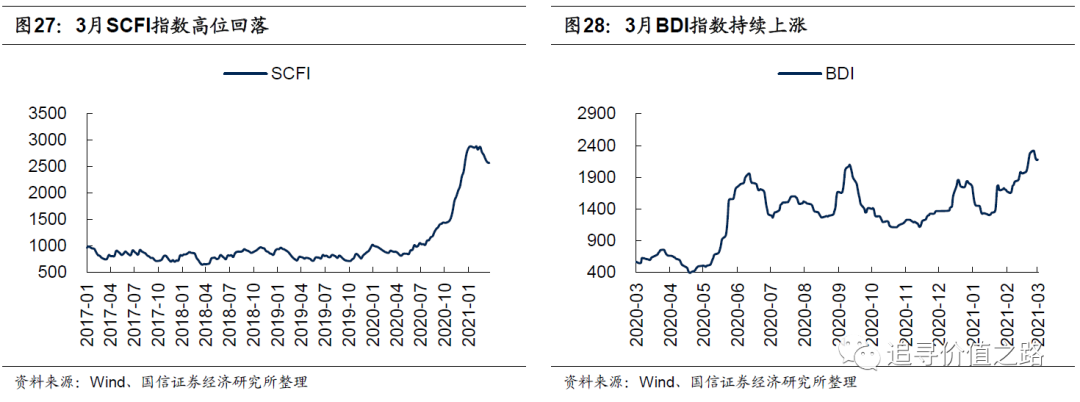

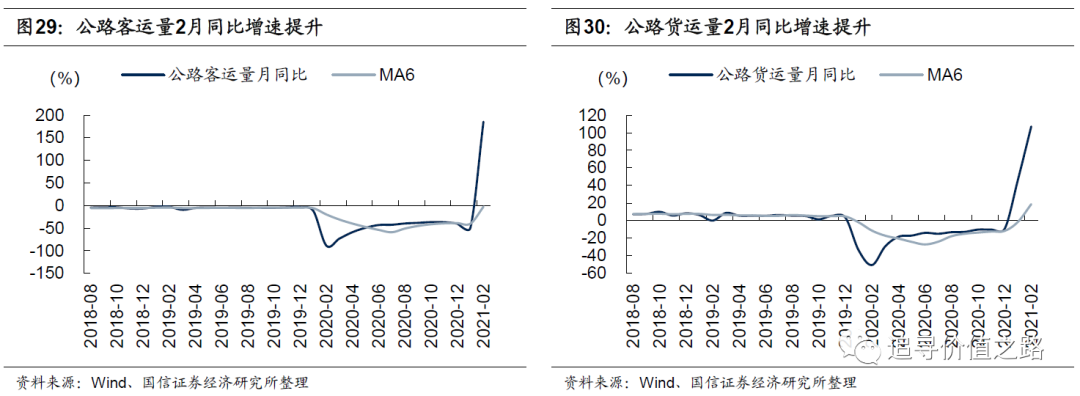

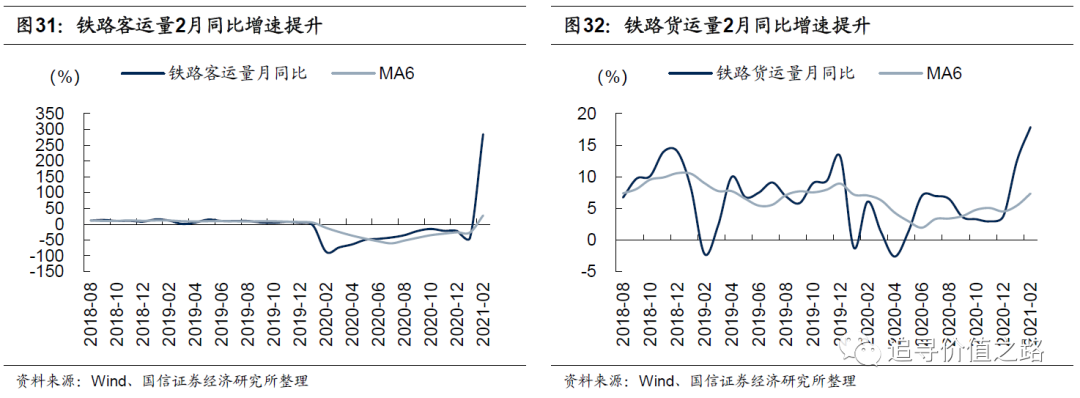

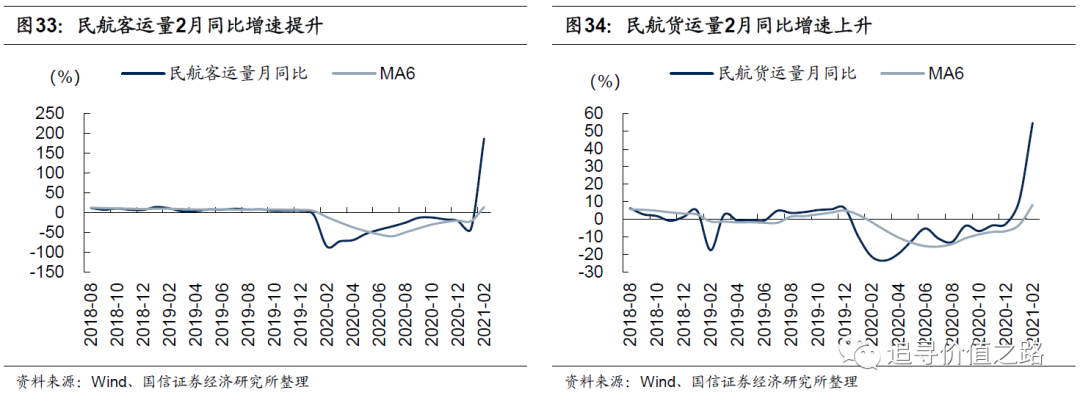

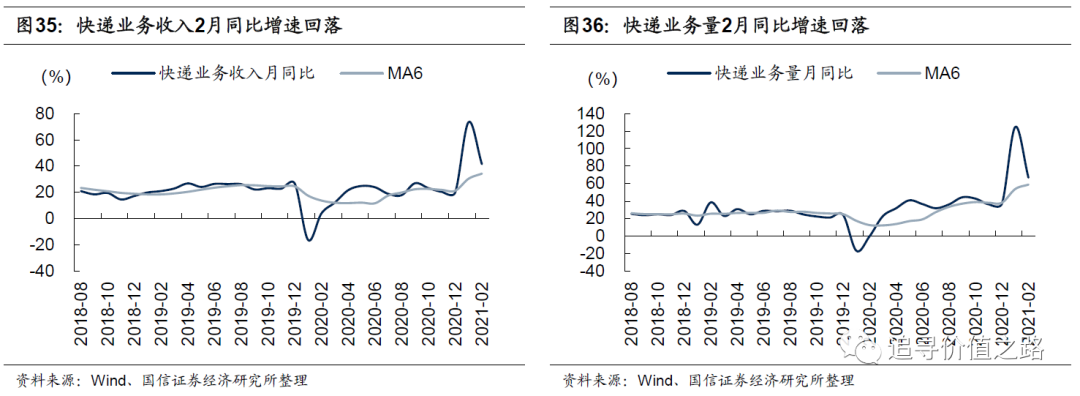

3月BDI指数持续冲高,SCFI指数高位回落,2月春节返乡潮下,公路、铁路及民航客货运量同比增速均出现了明显的好转,快递业收入增速与业务量增速较上月下降但仍保持高速增长。截至3月26日,波罗的海指数(BDI)报2178点,较上月末大幅上升了503点。3月平均BDI指数为2005,环比前一个月上升了33.7%。截至3月26日,上海出口集装箱运价指数(SCFI)报2571,较上月末下降了204,3月平均SCFI指数2629,较上月下降了7.5%。2月,在春运返乡潮带动下,公路、铁路及民航客货运量同比增速均出现了明显的好转。2月快递行业持续高景气,不过春节假期影响下较1月份有所下降,快递业务收入同比增速为41.5%,较上月下降31.8个百分点,快递业务量同比增速67%,较上月下降了67.7个百分点,不过均保持在高速增长水平。

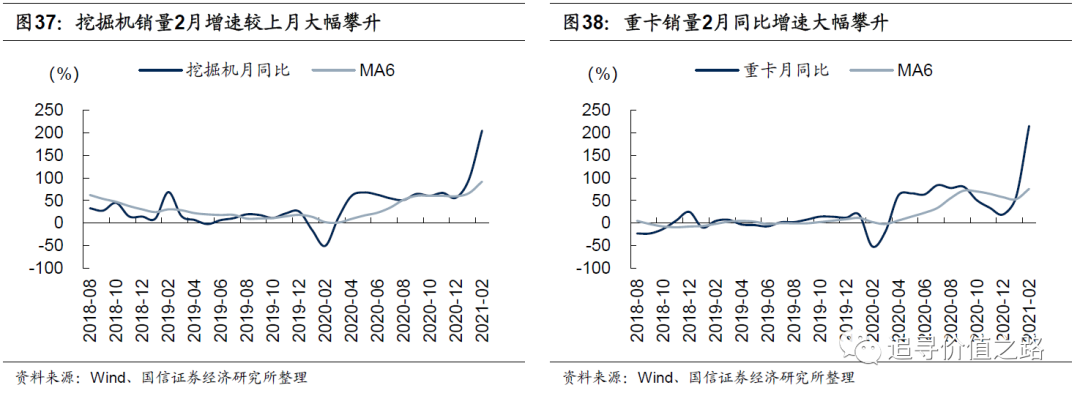

机械重卡:销量双双创新高

挖掘机及重卡销量同比增速均持续大幅回升,并双双创下阶段性新高。挖掘机2月销量同比增速较上月继续上升,同比增速由前月的97.2%上升至205%,创下了阶段性的新高。2月重卡销量同比增速为214.9%,较上月显著上升157.7个百分点,也创下近些年的新高。

上游行业:化工产品价格普涨,有色金属涨势放缓

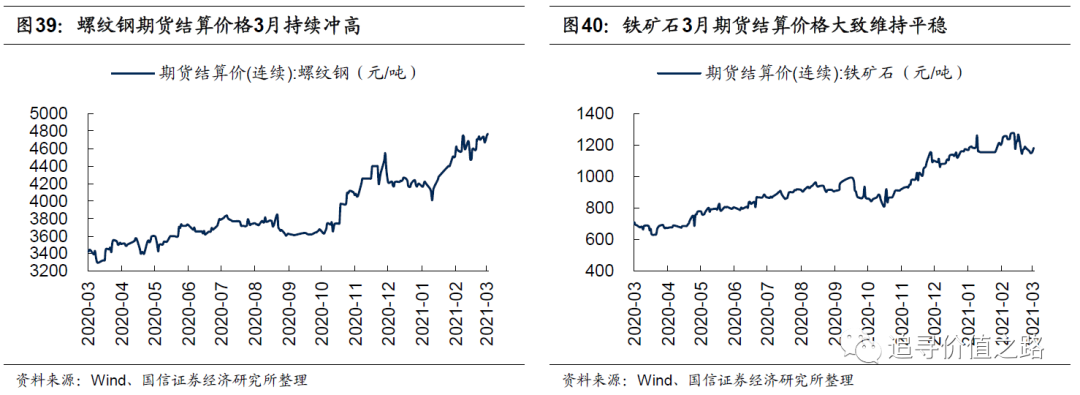

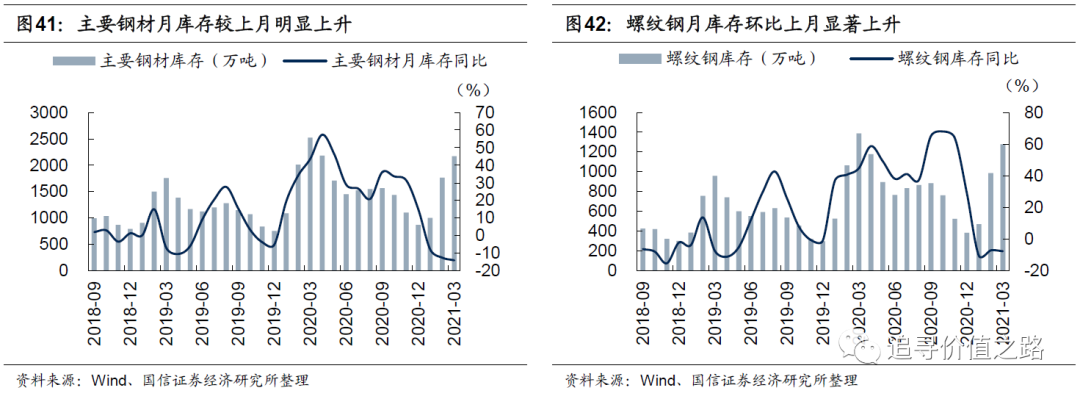

钢铁:库存回升

从价格走势来看,3月螺纹钢价格持续上涨,铁矿石价格涨势放缓、高位盘整,库存方面,钢铁行业库存均继续较上月小幅回升,但同比增速仍然为负。截至3月26日,螺纹钢期货结算价为4770元,较2021年2月末继续上涨了183元,3月平均结算价4657元,环比上升7.6%,铁矿石期货结算价1182.5元,较上月末下降了69元,月均价格1204元,环比上升1.4%。从库存上看,主要钢材库存及螺纹钢库存环比上月均有明显的提升,但同比增速均为负。

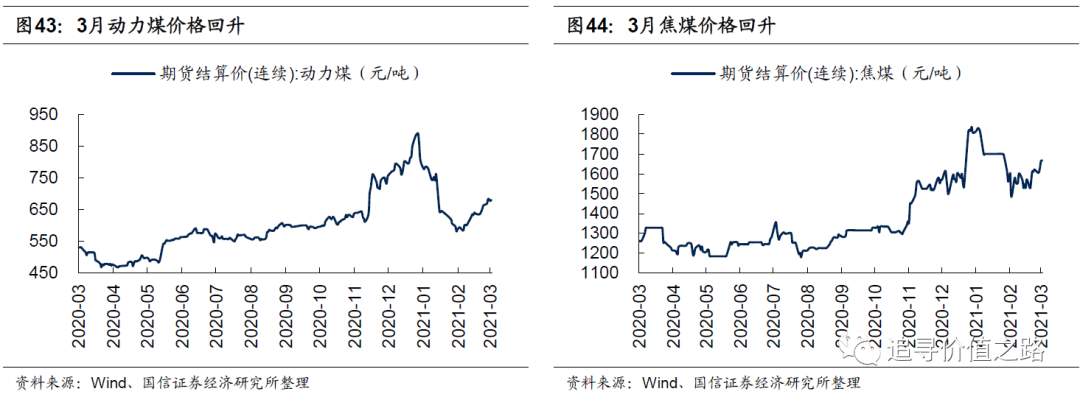

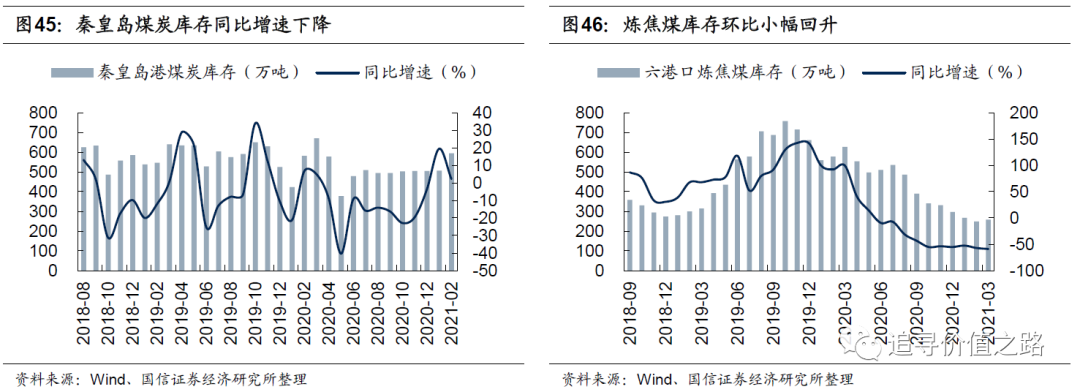

煤炭:价格触底回升

3月煤炭价格触底回升,从走势来看,焦煤及动力煤价格双双稳步上涨,库存环比小幅回升,但炼焦煤库存仍远不及去年同期。截至3月26日,动力煤期货结算价680.2元,较上月末有所上升,月均结算价639.2元,较上月下降了2.6%,焦煤期货结算价1666.5元,较上月末环比上升12.3%,月均结算价月环比增速-4.2%。2021年2月秦皇岛港煤炭库存较去年同期基本持平,同比增速为2.2%;炼焦煤3月平均库存258万吨,环比上月小幅回升,月平均库存同比增速为-58.8%。

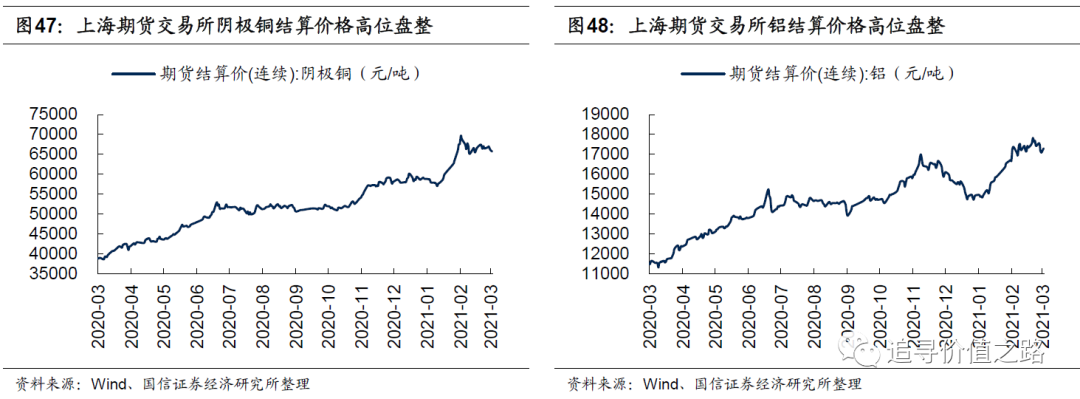

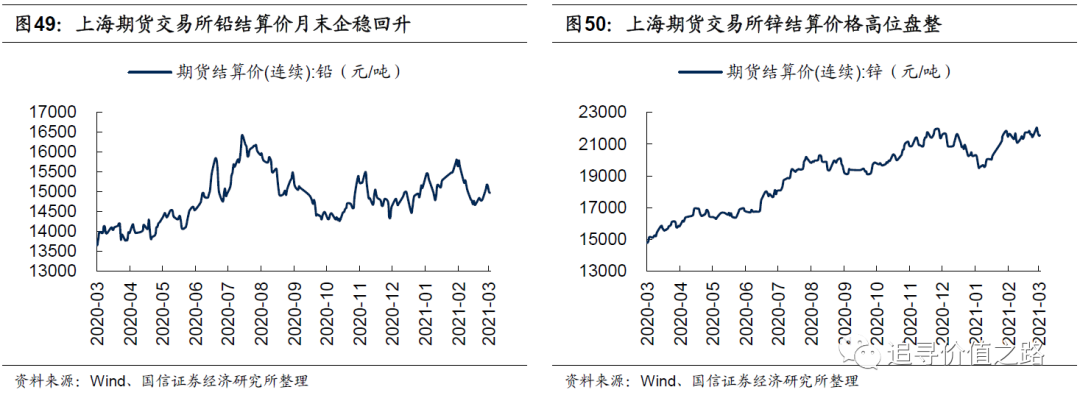

有色:价格高位盘整

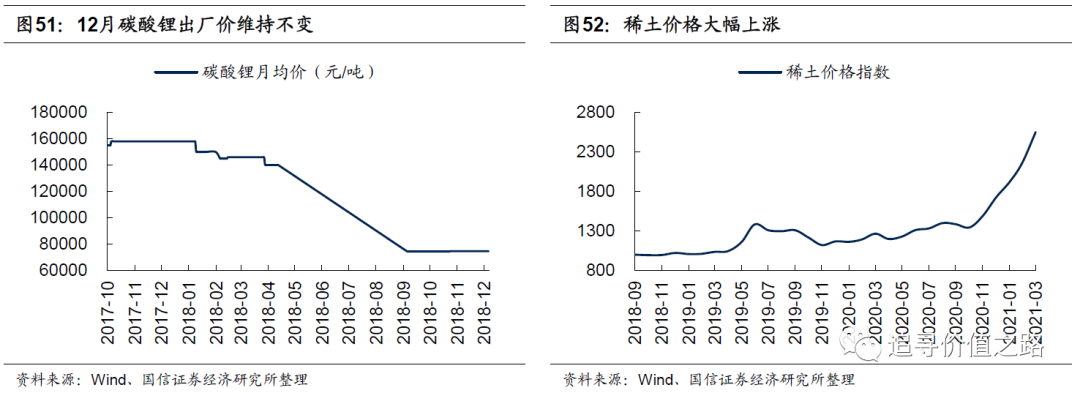

3月有色金属价格大部分出现了不同程度的调整,铜、铝及锌价均在高位盘整,铅价在月初快速下跌后小幅回升;稀土价格3月环比出现大幅回升。截至3月26日,根据上海期货交易所结算价格,本月阴极铜期货结算价较上月环比下降4.4%,铝期货结算价环比下降0.4%,铜铝价格均出现了高位盘整。此外,铅期货结算价本月初快速下跌,月末开始企稳回升,与前月末价格相比当月环比下降4.2%。锌期货结算价环比增速-0.4%,同样高位调整。稀土价格本月继续大幅回升,3月环比上升18.2%。

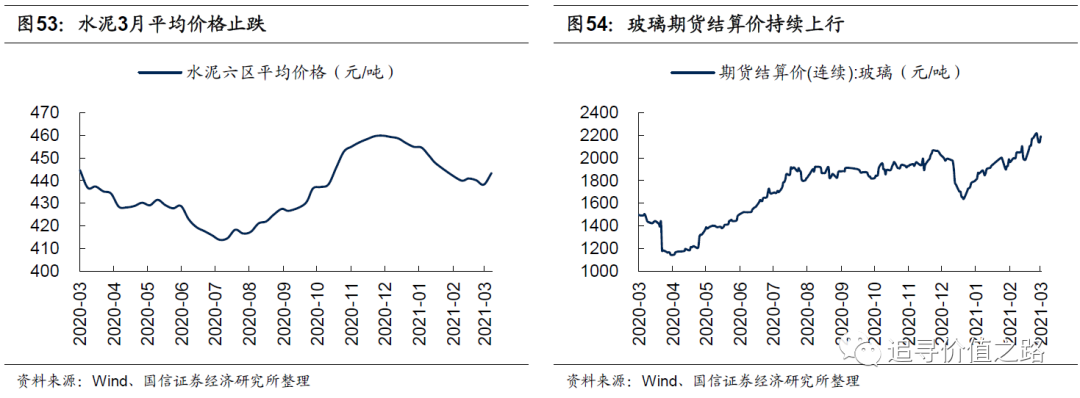

建材:玻璃持续上涨

3月水泥价格止跌,玻璃价格持续上涨。截至3月26日,六区水泥均价443.3元/吨,当月环比0.7%。玻璃期货结算价持续上涨,截至26日价格为2192元/吨,当月环比上升11.7%。

化工:全面上扬

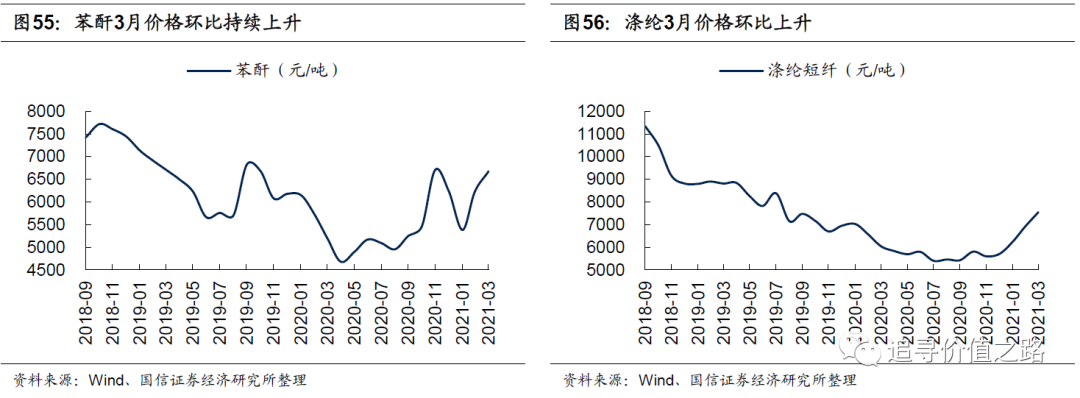

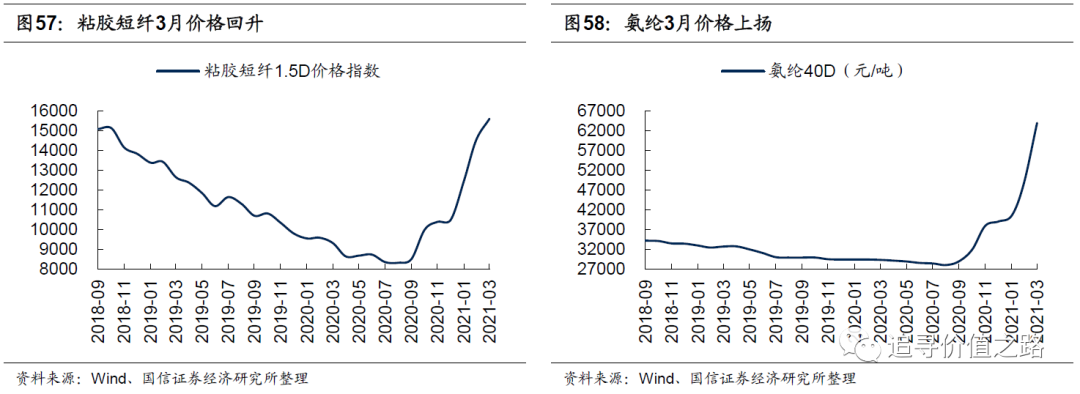

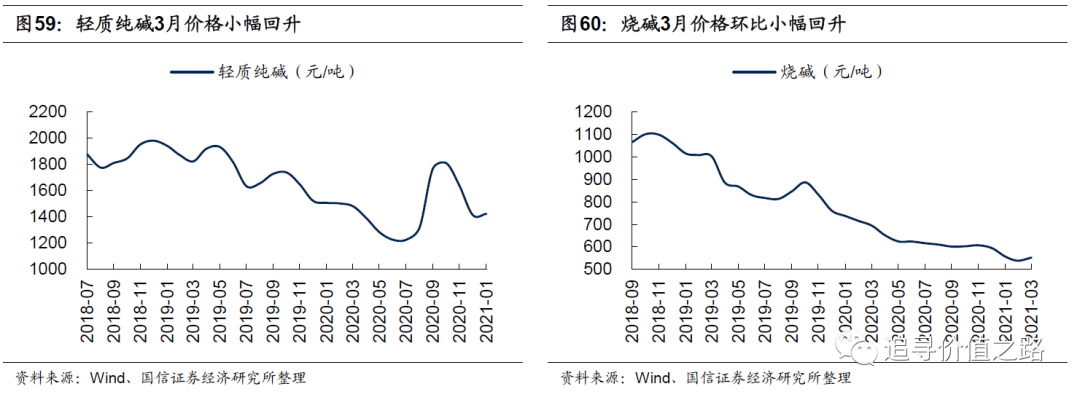

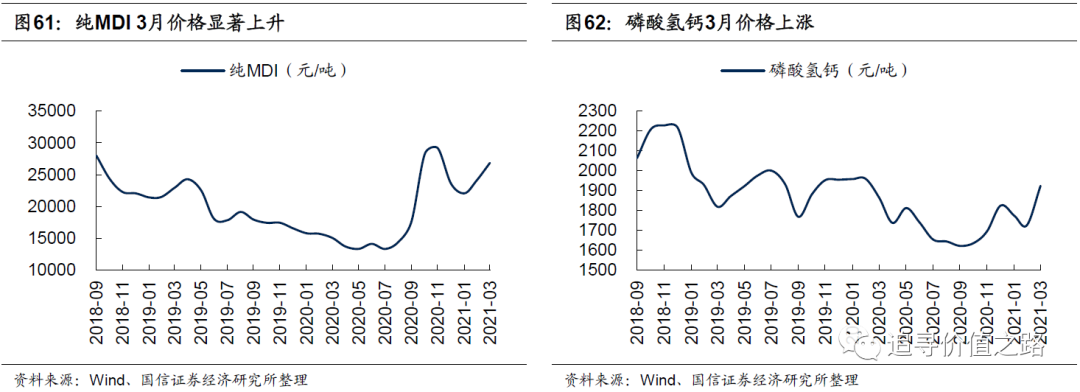

3月份化工行业价格全面上扬,不过多数产品价格上涨的增速较前一月放缓。具体来看,截至3月26日,纤维原料方面,苯酐3月环比增速7.2%,较上月15.6%的涨幅有所放缓,涤纶短纤3月环比上升9.3%,较上月10.4%的环比增速小幅下降。粘胶短纤1.5D 3月环比增速7.5%,环比增速较上月的16.2%放缓。氨纶40D 3月环比上涨31.6%。基础化工方面,轻质纯碱3月环比增速14.1%,烧碱3月环比增速2.5%,纯MDI 3月环比增速11.6%。其他化工方面,磷酸氢钙3月价格环比上升11.5%。

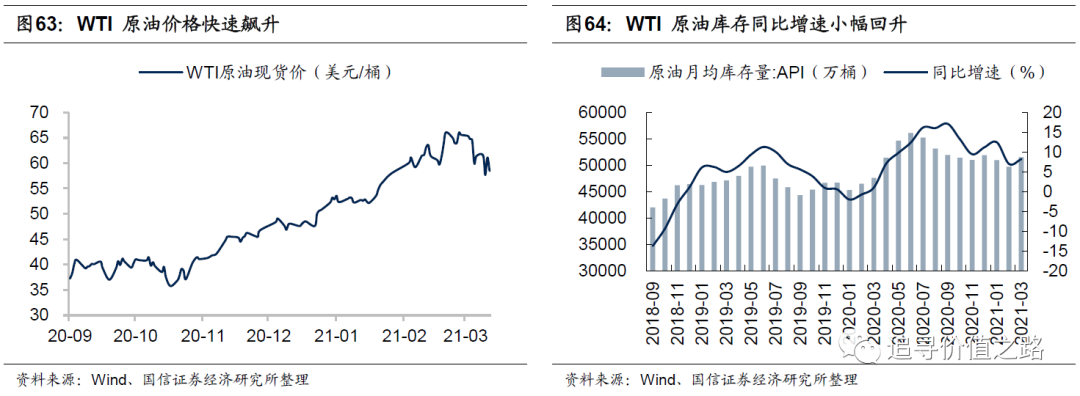

原油:油价冲高回落

3月原油价格高位回落,库存环比回升,同比增速也有所提高。截至3月25日,WTI原油现货价格58.5美元,与2月末价格相比下降了4.9%;3月WTI月均价格为62.7美元,较前一个月的59.2美元继续回升。库存量环比开始回升,同比增速也较前一个月有所提高。

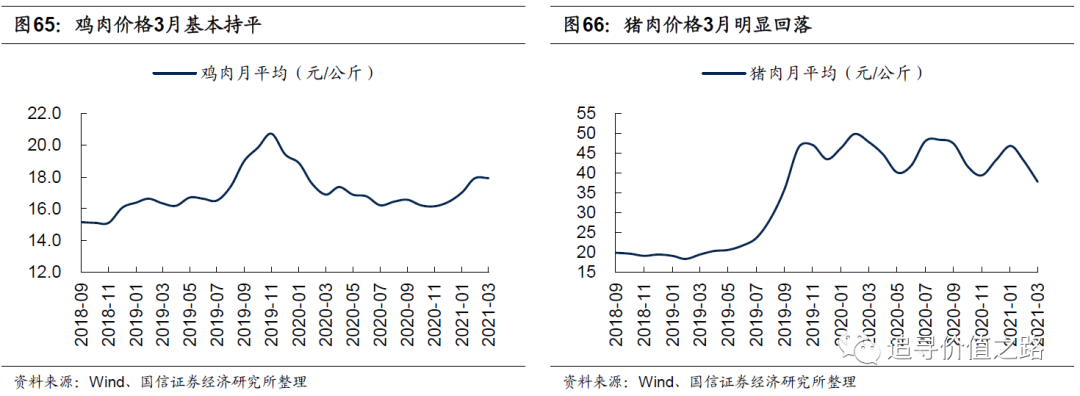

农业:粮价涨势放缓

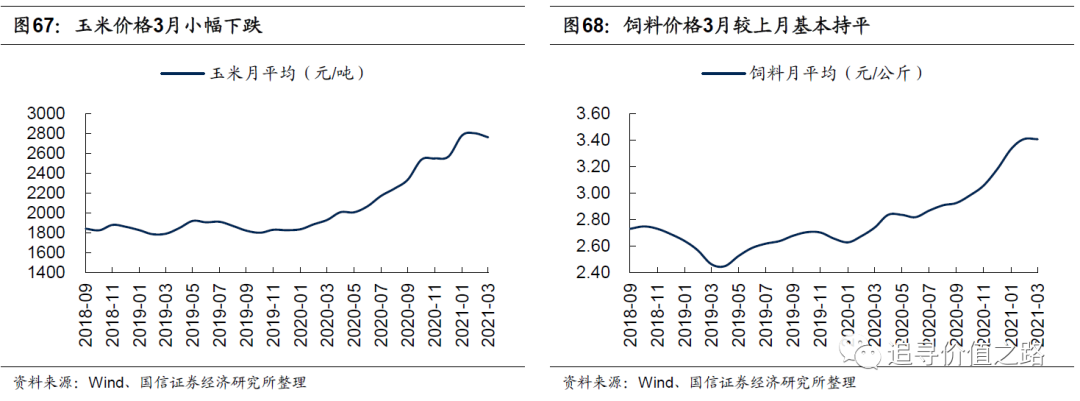

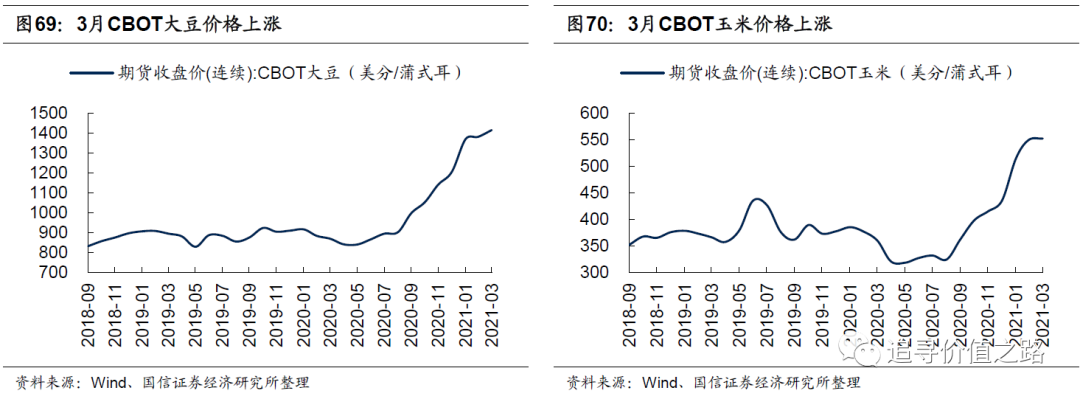

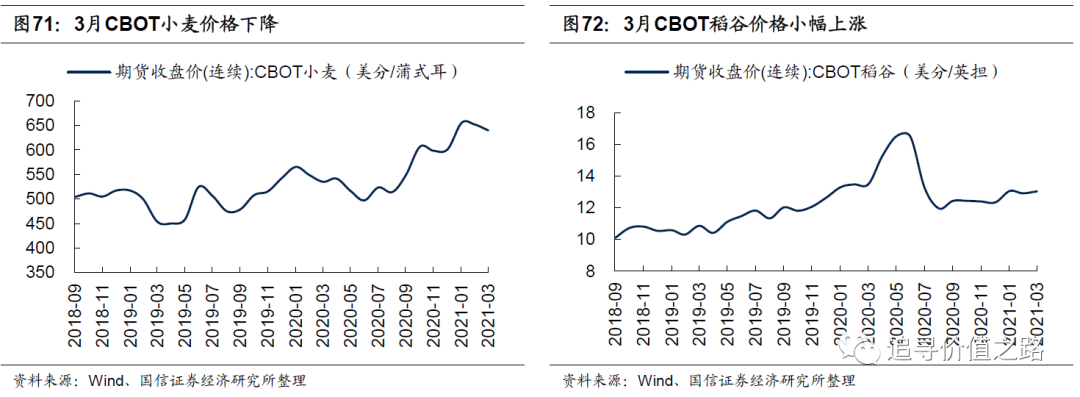

3月肉类价格回调,饲料价格高位盘整,国际粮价涨势放缓。截至3月26日,鸡肉价格3月份环比增速0.1%,猪肉价格3月环比增速-12.6%,肉类价格有所下降。饲料端玉米价格3月环比增速-1.5%,饲料价格较上月基本持平。国际粮价方面,除小麦价格小幅下降外, CBOT玉米、大豆和稻谷的价格都有不同程度的上涨。

(上述所有涉及到的个股标的信息,均为公开信息整理,不构成任何盈利预测和投资评级建议)