在我们的乐观假设下,轻卡行业本轮治超政策有望在部分车型上实现保有量增长,对于轻卡总体保有量与边际销量有一定的抬升作用;同时,我们认为,行业仍有一定的格局优化空间。

摘要

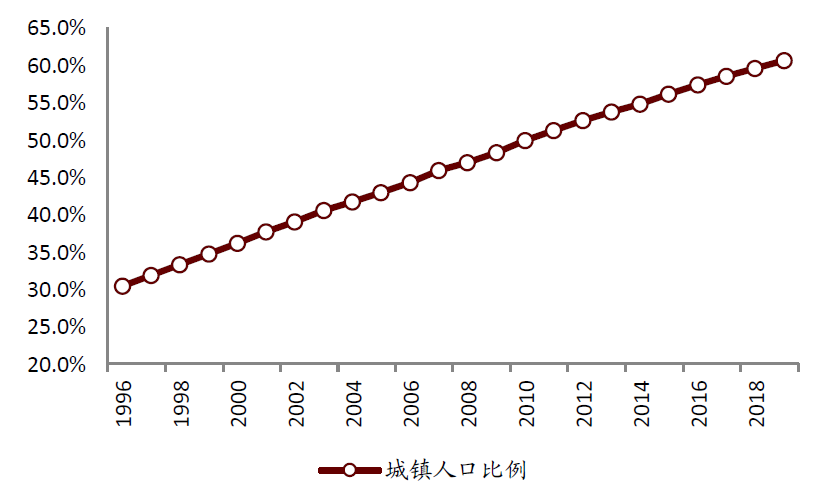

城镇化率提升叠加消费规模增长,轻卡货运需求稳中有升。轻卡的应用场景集中在城市内部及周边运输、城际运输,运输货物种类以消费品为主。2010-2019年城镇人口比例从49.9%上升至60.6%,最终消费额占GDP比例由48.9%上升至56.0%。根据政府工作报告,“十四五”期间常住人口城镇化率将提高到65%,并通过发展壮大城市群和都市圈,实现新型城镇化战略。我们认为,城镇化趋势继续向上确定性较高,城镇人口比例仍有上升空间,轻卡需求有望继续受益于城镇化率的不断提高。

轻卡治超趋严,单车运力下降,新增运力需求转向合规蓝牌轻卡和黄牌轻卡、黄牌中重卡。基于我们对轻卡应用场景的分析,我们认为,由政策趋严导致的轻卡运力下降将导致超载蓝牌轻卡向合规蓝牌轻卡和黄牌轻卡、黄牌中重卡切换。以城市内部运输和城市周边运输为主要应用场景的超载轻卡将大部分转变为合规蓝牌轻卡、少部分转变为黄牌轻卡,而城际运输应用场景的超载轻卡将转变为黄牌轻卡或黄牌中重卡。根据我们的测算,假设由运力下降带来的保有量需求增加分四年释放,那么对于1,000万吨、2,000万吨、3,000万吨的运力释放,由此带来的轻卡边际销量相较2020年的弹性分别为26%、52%、79%。

行业集中度提升,叠加国六排放标准全面收紧,尾气处理技术迭代有望带动轻卡售价提升,龙头企业盈利能力有望边际改善。我们认为,在车型结构变化预期较为混乱、轻量化车型销量大概率会取得增长的情况下,产品系更加完备的头部轻卡企业与发动机谱系更加完备的头部发动机企业有望实现份额扩张,总体提升行业的集中度。我们认为,国六排放标准的实施有望从成本端推动全行业轻卡价格提升,车企有机会赚取一定的超额利润。我们认为,发动机排量变化区间的缩窄,对于企业车身轻量化、发动机功率密度提升要求更高的同时,也可能导致蓝牌轻卡同质化竞争加剧,对于企业盈利能力的带动总体偏正面,但带动幅度仍需验证。

风险

轻卡治超边际明显放松,同质化竞争更加激烈削弱企业的盈利能力。

正文

应用场景多元,轻卡保有量稳中有升

以城市圈和消费品运输需求为中心,轻卡应用场景多元化

根据中国汽车分类国家标准(GB9417-89),轻卡指公路运行时厂定最大总质量(GA)在1.8-6吨之间的货运卡车。在载重能力方面,轻卡介于微卡和中卡之间,适合货物中短途运输。轻卡价格带通常对应10-20万元区间,相较于重卡20万元以上的定价,轻卡在中短途货运时具备更高的性价比。应用场景方面,受运输半径限制,轻卡较少用于长途货运,主要面对城市及周边的运输,包括同城配送、快递以及搬家等场景。

图表: 货运卡车分类及其应用场景

资料来源:卡车之家,中金公司研究部

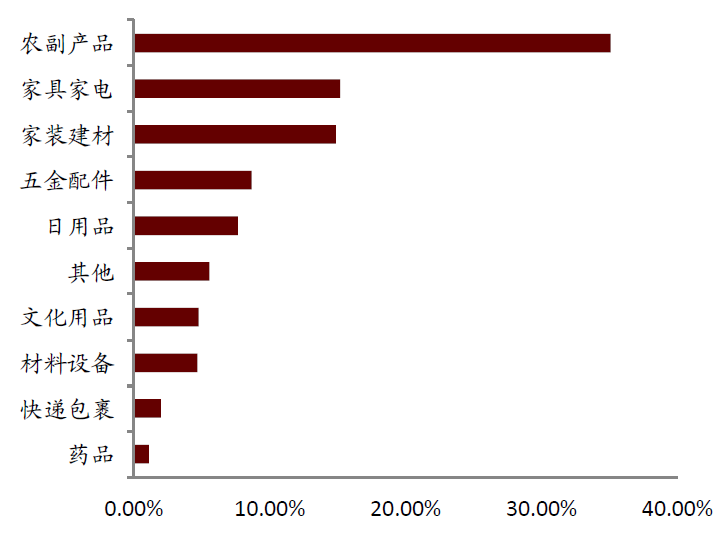

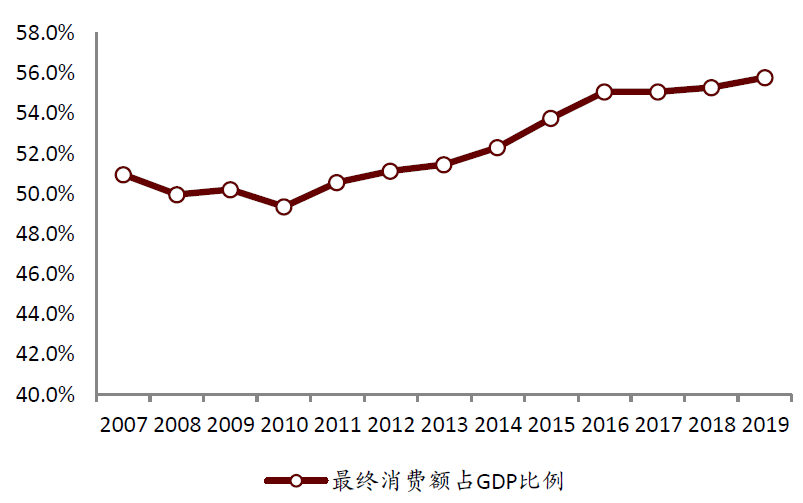

轻卡货运主要为了满足消费品的运输需求,消费规模不断扩张驱动轻卡需求上升。以货物类别进行轻卡运输需求分类,轻卡运输货物中消费类产品占比较大。根据智研咨询2017年的调查结果,消费品如农副产品、家具家电占比分别达到35.1%、15.2%。同时,消费逐渐成为经济增长的重要动力。自2010年开始,我国消费占GDP比例持续上升。根据国家统计局披露的GDP数据,支出法核算口径的最终消费额规模在2010-2019年期间由20.16万亿元上升至55.26万亿元,CAGR+11.9%,最终消费额占GDP比例由48.9%上升至56.0%。我们认为,对于消费品需求的不断扩张有望继续驱动轻卡需求上升。

图表: 轻卡运送货物主要为消费品(2017年)

资料来源:智研咨询,中金公司研究部

图表: 消费成为我国经济增长的重要驱动力

资料来源:国家统计局,中金公司研究部

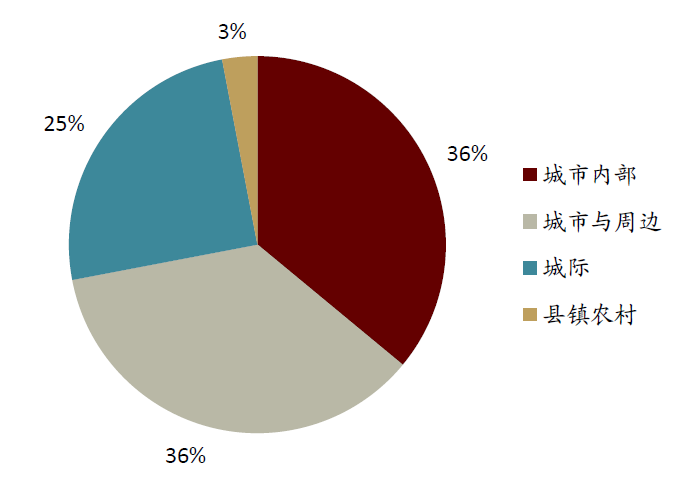

城镇化率提升有望带动轻卡需求量继续上升。轻卡货运通常以城市为运输中心,辐射城市内部或周边,运输半径通常低于400公里。根据智研咨询2017年的调研结果,城市内部与周边运输共占到轻卡运输总规模的72%,城际运输占25%,且多为短途运输。我们认为,城市货运及城市周边的货运需求对轻卡保有量的影响较大,随着我国城镇化率水平持续提升,轻卡需求量仍将持续上升。2010-2019年城镇人口比例从49.9%上升至60.6%,根据政府工作报告,“十四五”期间常住人口城镇化率将提高到65%,并通过发展壮大城市群和都市圈,实现新型城镇化战略。我们认为,城镇化趋势继续向上确定性较高,城镇人口比例仍有上升空间,轻卡需求有望继续受益于城镇化率的不断提高。

图表: 轻卡运输以城市为核心进行(2017年)

资料来源:智研咨询,中金公司研究部

图表: 我国城镇人口比例持续上升

资料来源:国家统计局,CEIC,中金公司研究部

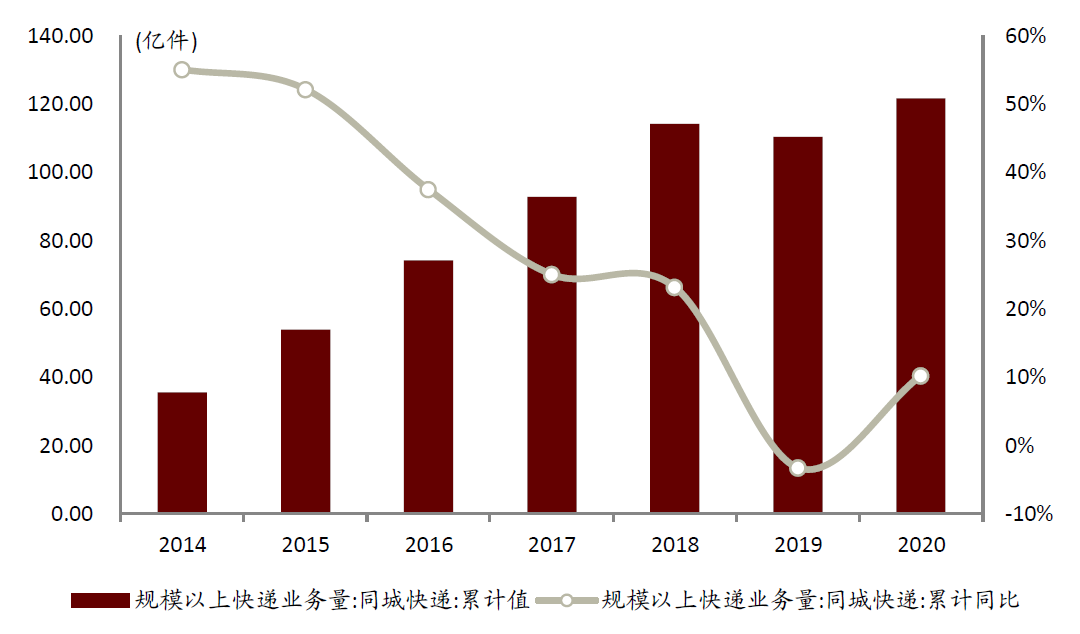

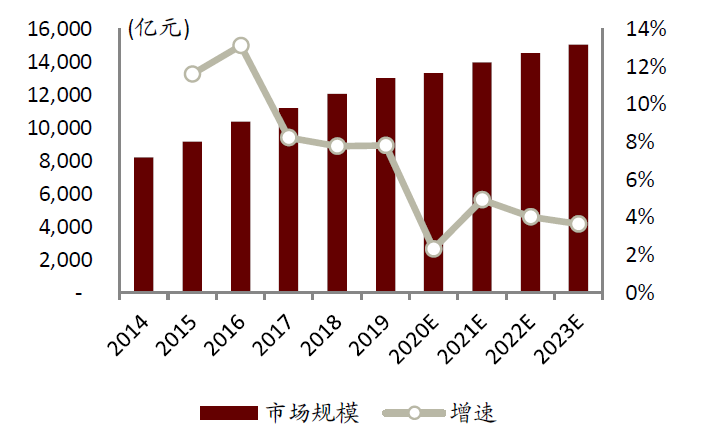

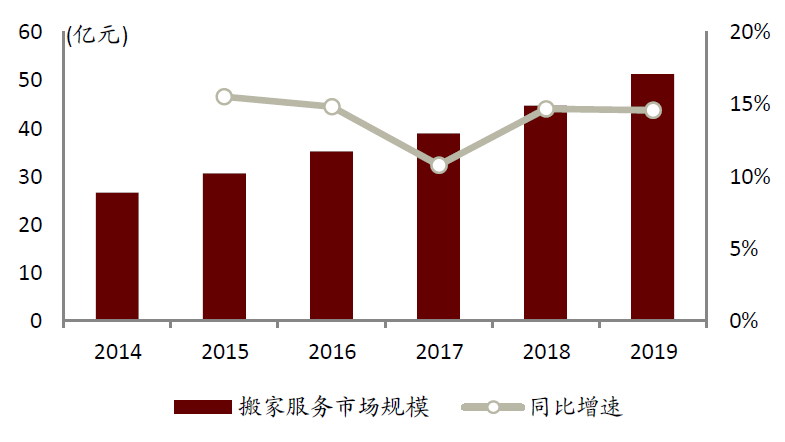

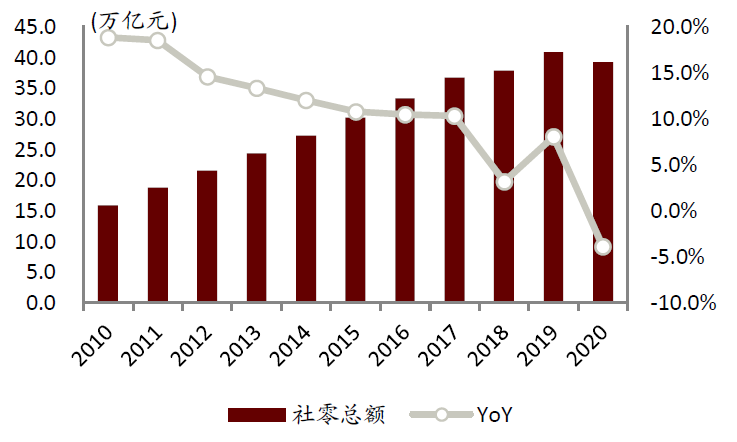

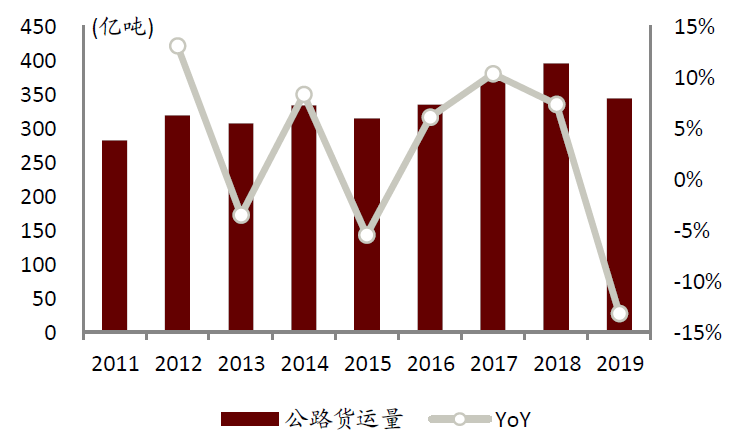

受同城快递及搬家服务市场规模提升的推动,同城物流市场规模稳定增长。2014-2019年,我国同城货运市场规模由0.8万亿元增长至1.3万亿元,CAGR 9.7%。我们认为同城快递业务量和搬家服务市场规模提升是同城货运市场规模提升的主要推动力。2014-2020年,规模以上同城快递运输量从35.5亿件提升至121.7亿件,CAGR达到22.8%。2014-2019年搬家服务市场规模从26.5亿元提升至51.2亿元,CAGR 14.1%。但同时我们也发现,同城货运市场规模同比增速呈下降趋势,我们认为社会零售总额和公路货运量进入瓶颈期是主要原因。2016-2019年期间公路货运量CAGR仅为0.9%,2017-2020年期间社零总额CAGR 2.3%。

图表:同城快递规模走势

资料来源:国家邮政局,中金公司研究部

图表: 同城货运市场规模稳定上升

资料来源:前瞻产业研究院,中金公司研究部

图表: 搬家服务市场规模稳定上升

资料来源:智研咨询,中金公司研究部

图表: 社会零售总额增速呈下降趋势

资料来源:中金公司研究部

图表: 我国公路货运量进入慢速增长期

资料来源:交通运输部,中金公司研究部

销量中枢上移,轻卡保有量高于其他商用车

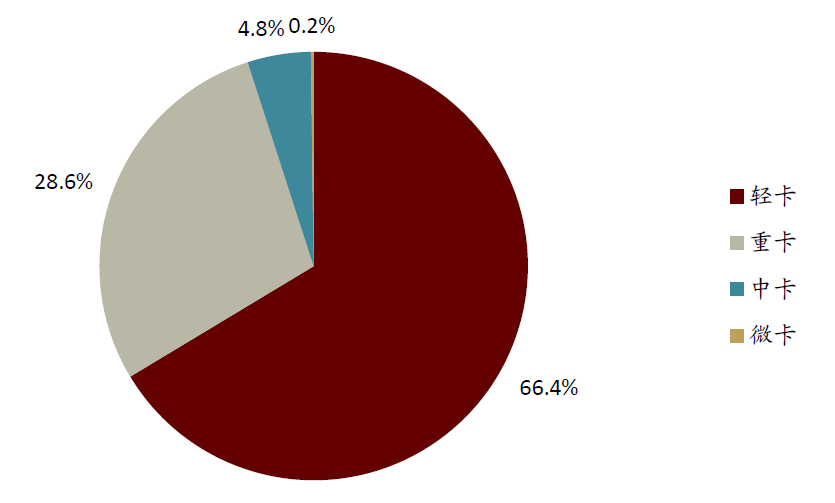

得益于轻卡更广泛的应用场景,轻卡保有量位列商用车第一。轻卡可以进行中短途运输,并参与长途运输最后一公里物流,同时政策限制、保养成本降低。受益于广泛的应用场景,轻卡保有量规模较大,2019年轻卡保有量占商用车整体保有量的比例达到66.4%,占主导地位。

图表: 轻卡占商用车总体保有量比例较高(2019)

资料来源:国家统计局,中金公司研究部

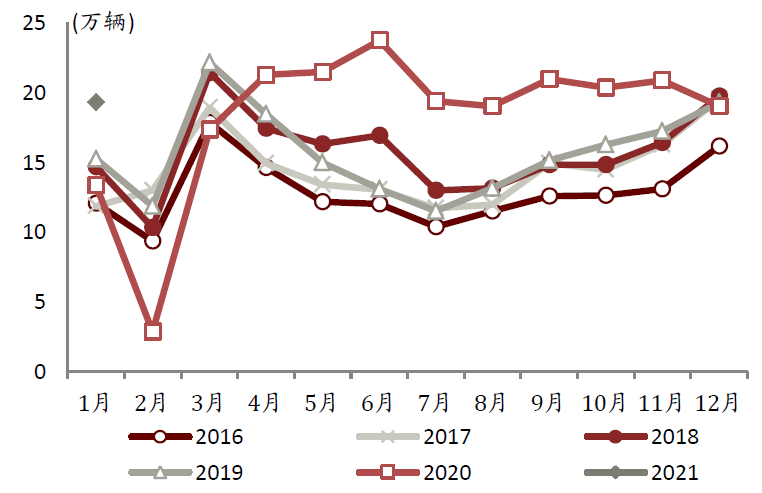

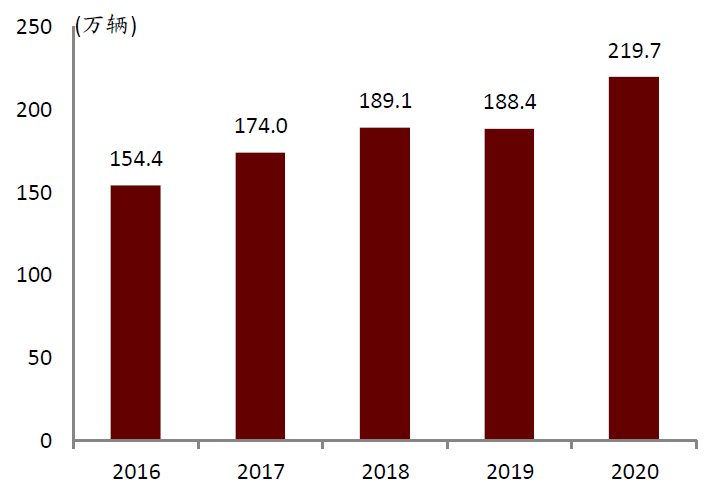

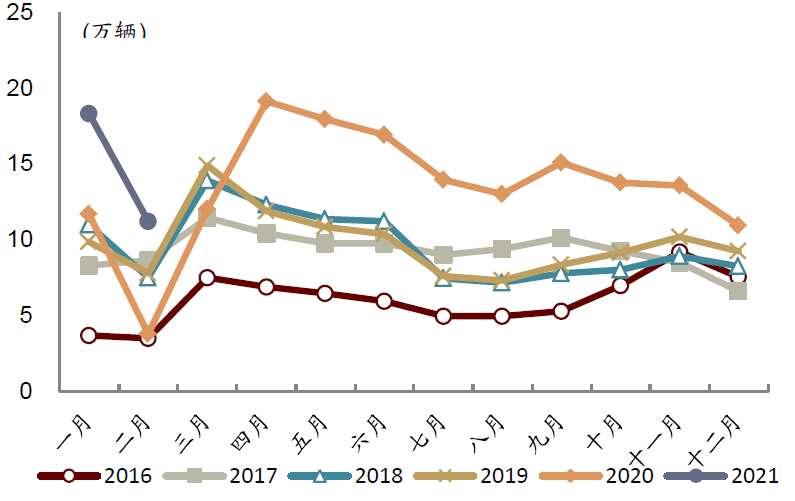

多元因素抬高轻卡销量中枢。受城镇化进程持续推进、居民消费规模不断扩张影响,轻卡销量呈上升态势。2016年以来轻卡年销量稳步上升,2020年4月以来,商用车行业整体进入景气区间,带动轻卡2020年销量达219.7万辆,YoY+16.6%,为近年最大增幅。2021年1月销量超预期增长,达19.3万辆,YoY+44.7%。

图表: 2020年4月以来轻卡销量持续景气

资料来源:中汽协,中金公司研究部

图表: 轻卡年销量稳定上升

资料来源:中汽协,中金公司研究部

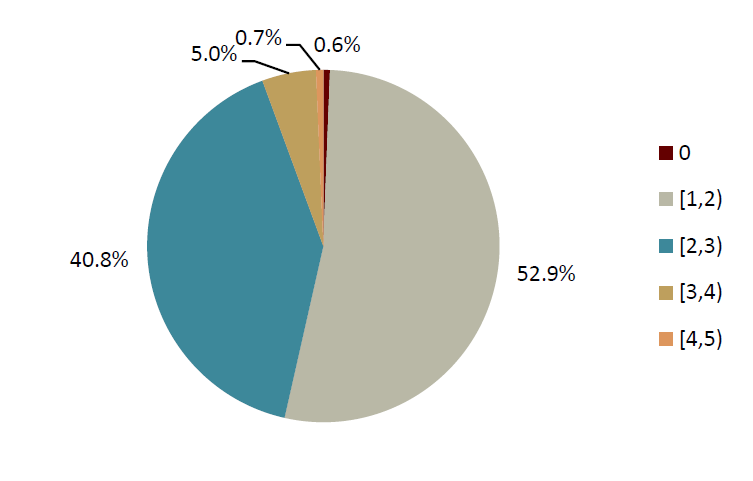

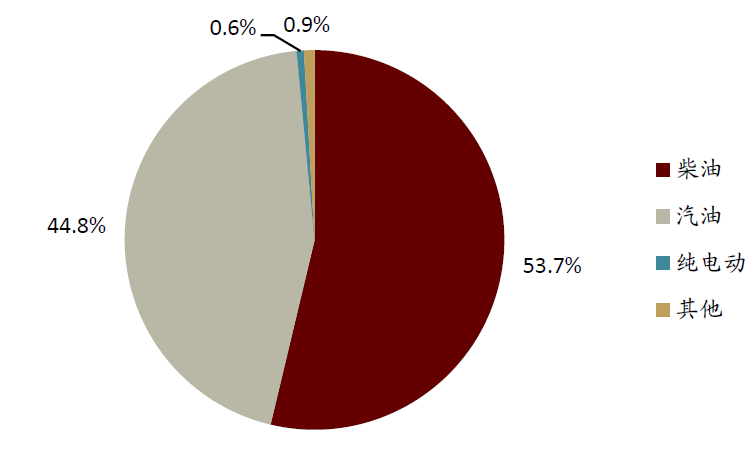

轻卡的发动机排量通常低于4L,其中1-3L排量的柴油、汽油轻卡是主流,纯电动轻卡占比仍较低。从排量来看,2020年新售轻卡中,1-3L排量的轻卡占比达93.7%,占据轻卡市场绝对地位;从燃油类型来看,柴油、汽油轻卡仍为主流,占总销量比例分别达53.7%、44.8%,纯电动轻卡占比仍然较小,仅为0.6%。

图表: 新售轻卡排量分布(2020年,单位:升)

资料来源:商用车保险,中金公司研究部

图表: 新售轻卡燃料种类分布(2020年)

资料来源:商用车保险,中金公司研究部

蓝牌轻卡路权更多,在城市道路运输的优势明显

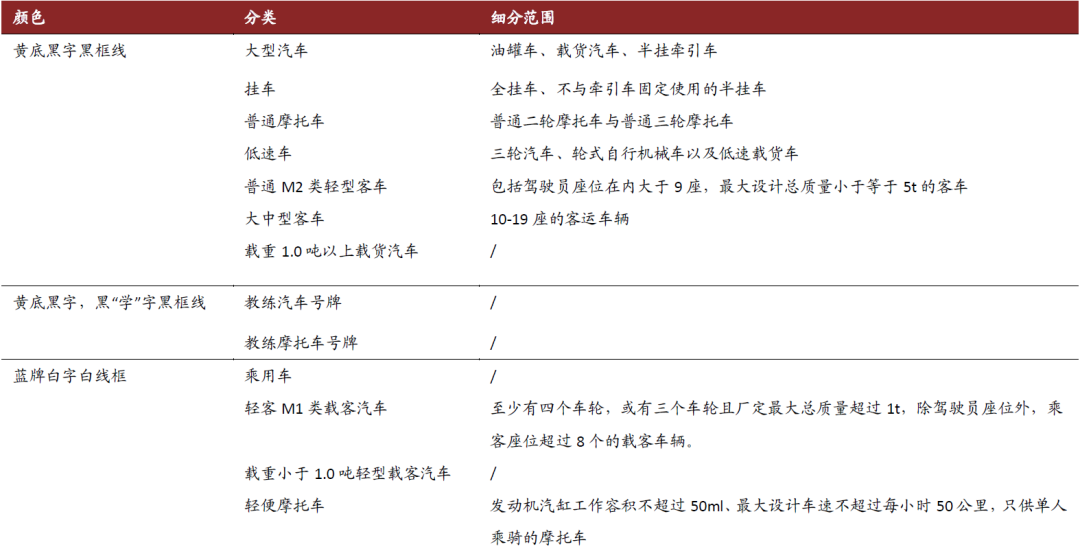

我国机动车牌照分为蓝牌、黄牌、绿牌三类。蓝牌对应的机动车类别主要有乘用车、轻客等,黄牌主要对应大型汽车、挂车、摩托车等,绿牌对应新能源汽车。轻卡处于蓝牌与黄牌的边缘,不是典型的蓝牌车或者黄牌车。

图表:蓝牌、黄牌对应典型车型类别

资料来源:驾驶员考试网,车主指南网,中金公司研究部

蓝牌、黄牌轻卡共存。根据货箱长度、载重的不同,不同的轻卡车型可以分别适用蓝牌和黄牌。以4.2米货箱长度、4.5吨总质量和2吨载货质量为界,货箱长度不超过4.2米,核定总质量不超过4.496吨,载货质量不超过2吨的轻卡可以上蓝牌,其余轻卡统一上黄牌。

图表: 蓝牌、黄牌轻卡车型参数区别

资料来源:搜狐汽车,中金公司研究部

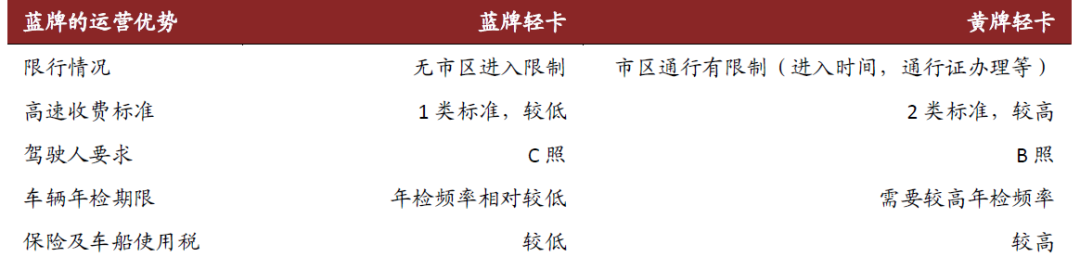

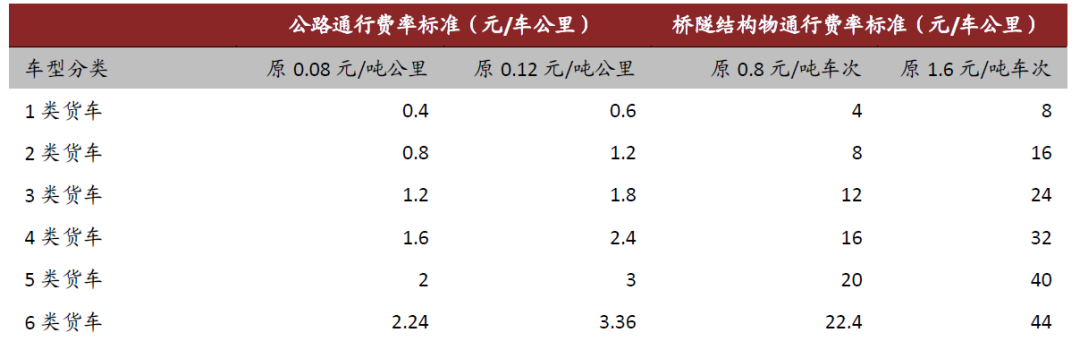

蓝牌轻卡路权广、收费标准低、驾驶员持C类驾照即可驾驶,相较黄牌轻卡具备更加明显的运营优势。运营成本方面,根据最新的高速公路按轴收费标准,蓝牌轻卡按1类标准收费,黄牌轻卡按2类标准收费,2类标准的收费额高于1类标准,另外蓝牌轻卡的保险及车船使用税的收费标准低于黄牌轻卡,在综合运营成本方面更具优势。另外,蓝牌轻卡进入市区无限制,黄牌轻卡的管理因城而异,但各个城市基本都对黄牌轻卡进入市区通行设置通行时段,且办理通行证后方可进入。另外,蓝牌车的年检频率相对较低,且驾驶员持有C照即可驾驶,而黄牌轻卡要求驾驶员持B照才可驾驶。考虑到B类驾驶证考试科目更多,考试难度大,且年审频率更高,司机更愿意选择蓝牌轻卡。

图表: 蓝牌轻卡运营优势

资料来源:搜狐汽车,中金公司研究部

轻卡超载治理趋严,单车运载能力下降

“大吨小标”的蓝牌轻卡现为市场主流

“重载轻卡”通过“大吨小标”获取蓝牌资质。由于蓝牌轻卡拥有低维护成本、高运营效率等优点,车主倾向于选择核定总质量等标称参数符合蓝牌要求的车型。同时,为了提高货运经济性,追求更高的盈利空间,轻卡司机倾向于装载更多货物,导致实际载货质量超过核定载质量。轻卡企业为了满足车主“超载”的需求,推出了实际装载能力远大于标称载重的“重载轻卡”。比如2014年开始出现的“十吨王”,通过采用加高加厚的直通梁车架、加宽加厚制动蹄片、加宽货箱等方式,大幅提升了车型的承载能力。

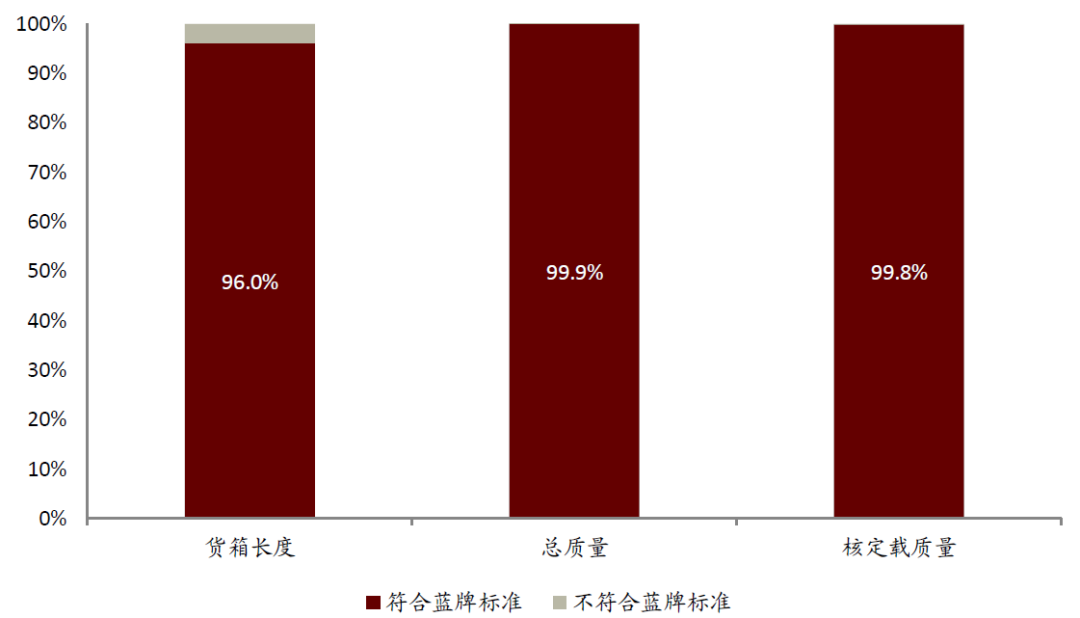

通过“大吨小标”,“重载轻卡”在保证实际运载力的基础上,获取了蓝牌资质,因此成为市场主流选择。过往行业管理的不完善也给了车企和车主逃避监管的空间。在车厢长度、核定总质量与核定载质量三个维度上,标称参数符合蓝牌标准的轻卡占2020年新售轻卡数量比例均超95%。

图表: 大部分轻卡标称参数均符合蓝牌标准(2020年)

资料来源:商用车保险,中金公司研究部

轻卡超载治理趋严,超载蓝牌轻卡面临转型压力

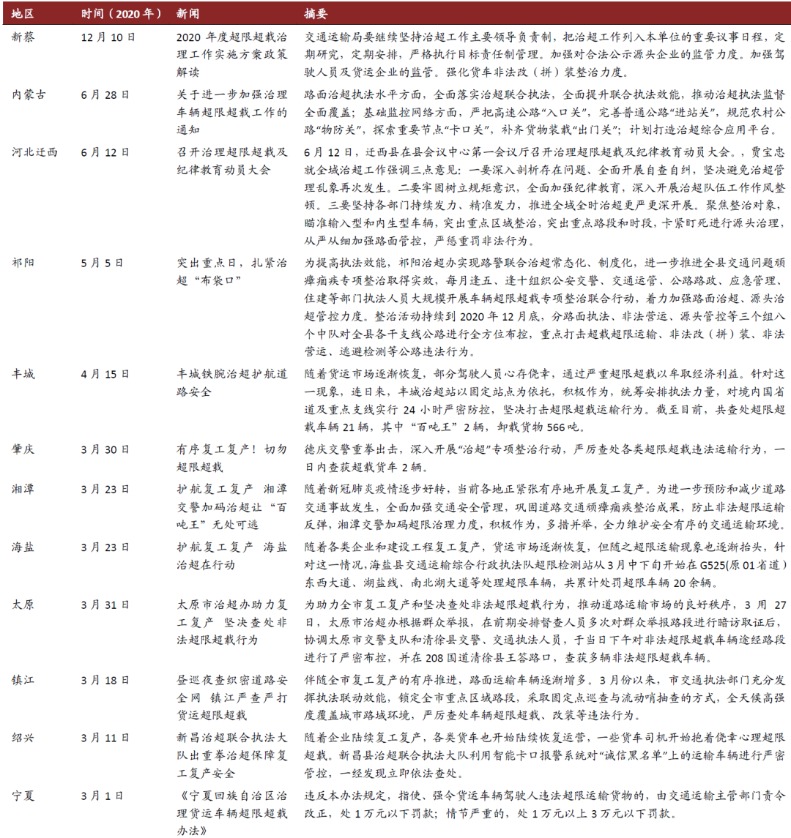

治超力度不断加大,超载蓝牌面临监管压力。2020年各地超载治理政策频出,迁西、镇江、祁阳等地均已发布相关治超措施。目前市场存量蓝牌轻卡中大部分皆为“大吨小标”车型,受治超政策影响较大。

图表: 各地治超政策频出

资料来源:环京津网,中国江苏网,新湖南,中国江西网,广东交警,华声在线,黄河新闻网,海盐县交通运输局,绍兴市交通运输局,呼和浩特交通运输局,新蔡县人民政府,中金公司研究部

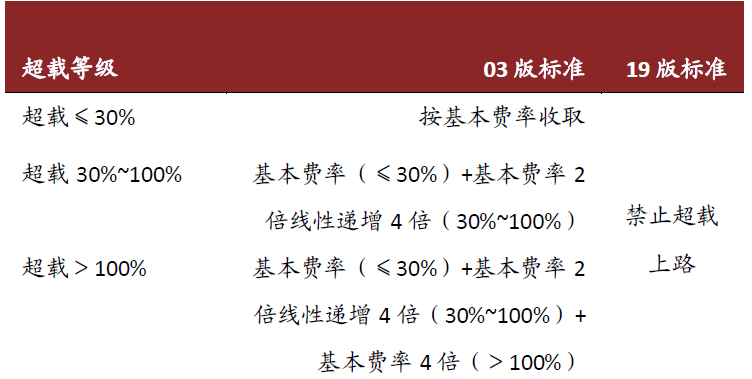

2轴轻卡收费标准细化,按轴收费政策叠加超载车辆禁止上路政策,超载蓝牌轻卡面临转型。为了提高高速公路通行效率,高速收费标准由按额定载质量收费变为按轴数收费。按照货车轴数不同,货车被分为6类,轴数越高的车型收费标准也更高。以重庆市货车通行计费标准来看,1-6类货车的公路同行费率标准由0.4元/车公里提升至2.24元/车公里。2轴轻卡按照上牌颜色的不同分别按照1类和2类标准收费,这意味着黄牌轻卡的收费标准高于蓝牌轻卡。超载处理方面,03版标准通过对超载部分重量高额收费推高超载成本,19版标准则直接禁止超载车进入高速。我们认为,按轴收费政策和超载车辆禁止上路政策将对轻卡产生两方面影响:

超载蓝牌轻卡的生存空间受到挤压。在轻卡城际物流场景中,部分运输线路需经过高速公路,超载车高速禁入将使“大吨小标”的蓝牌轻卡在此场景中丧失运营能力。

超载蓝牌轻卡退出市场所释放的运力需求,将会流向合规蓝牌轻卡和黄牌车。由于蓝牌轻卡在城市道路通行效率及驾驶员准入门槛上具备明显的优势,我们认为,城市内部及城区周围运输车辆将转为合规蓝牌轻卡。城际运输车辆将部分转为黄牌车,部分转为合规蓝牌车。

图表: 轻卡区分蓝牌黄牌进行高速收费

资料来源:卡车之家,中金公司研究部

图表: 超载车辆被禁止进入高速

资料来源:卡车之家,中金公司研究部

图表: 重庆市货车通行计费标准

资料来源:搜狐汽车,中金公司研究部

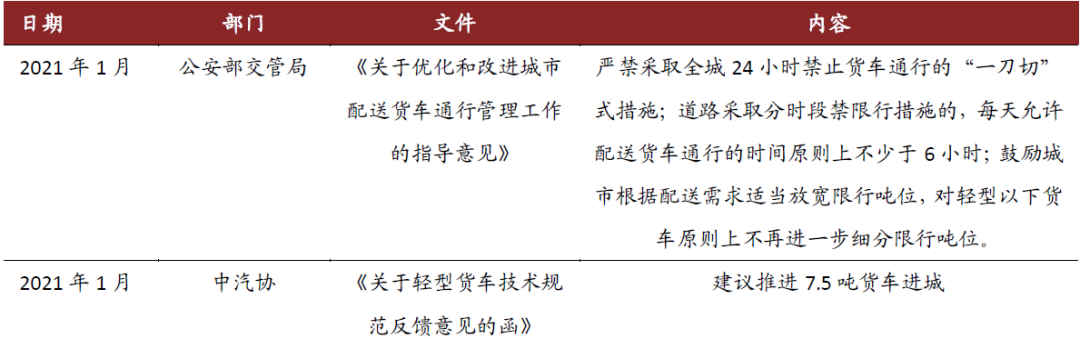

轻卡进城条件有所放宽,黄牌轻卡路权有望加强。公安部交管局、中汽协等机构发布文件,从载货量相对较低的黄牌车开始,加强黄牌车的路权,我们认为轻卡有望首先受益。在治理超载蓝牌轻卡的背景下,我们认为黄牌轻卡路权的加强将引导部分超载蓝牌轻卡向黄牌转化。

图表: 政策逐步放宽轻卡进城条件

资料来源:中汽协,搜狐汽车,中金公司研究部

蓝牌轻卡大型化、小型化双向发展,销量中枢有望抬升

政策驱动轻卡大型化、小型化双向发展。治超政策加强,超载蓝牌重卡运营空间被压缩,面临转型的方向问题。我们认为,在长运距场景中,由于对高速公路存在刚性需求,且单次运输固定成本较高,轻卡将向大型化黄牌车发展以保证单次运载量;在短运距场景中,轻卡的城配业务需要在市区内运营,因此将向小型化合规蓝牌车发展以保证市区运营效率。

基于我们对轻卡应用场景的分析,我们认为,由政策趋严导致的轻卡运力下降将导致超载蓝牌轻卡向合规蓝牌轻卡和黄牌轻卡、黄牌中重卡切换。以城市内部运输和城市周边运输为主要应用场景的超载轻卡将大部分转变为合规蓝牌轻卡、少部分转变为黄牌轻卡,而城际运输应用场景的超载轻卡将转变为黄牌轻卡或黄牌中重卡。我们对超载轻卡的去向进行如下情景分析:

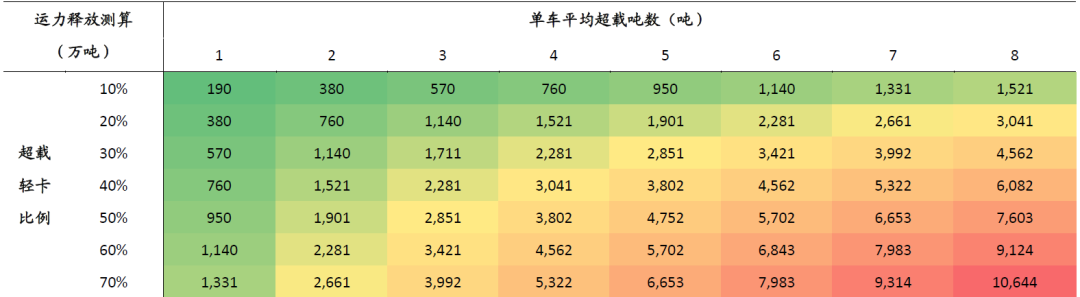

以2019年民用轻型载重汽车保有量1,900.76万辆为基数,假设超载轻卡比例分别为20%/40%/60%,单车平均超载吨数为3吨,测算得到运力释放分别为1,140万吨/2,281万吨/3,421万吨。

图表: 治理超载轻卡产生的运力释放测算

资料来源:国家统计局,中金公司研究部

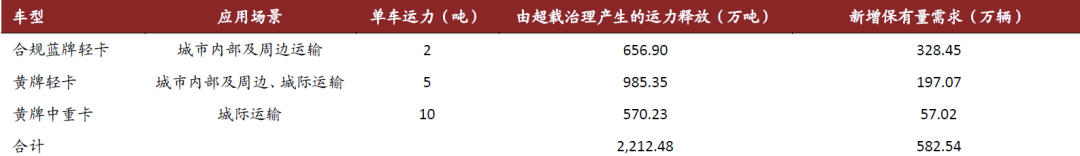

对于这部分由超载治理趋严带来的运力释放,我们按照城市内部、城市与周边、城际三大运输场景占比分别为36%、36%、25%进行运力流向的拆分,前两种运输场景下蓝牌轻卡优势明显,城际运输场景下黄牌车运输性价比更高。假设超载轻卡比例为40%,单车平均超载吨数为3吨,由超载治理产生的运力释放超过2千吨,由此带来合规蓝牌轻卡、黄牌轻卡、黄牌中重卡的新增保有量需求分别为328.45万辆、197.07万辆、57.02万辆。

图表: 运力流向对保有量的拉动作用明显

资料来源:中金公司研究部

我们认为新增保有量需求将拉动轻卡销量边际提升,假设新增保有量需求分四年释放,那么对于1,000万吨、2,000万吨、3,000万吨的运力释放,由此带来的边际销量弹性分别为26%、52%、79%。

图表:边际销量弹性测算

资料来源:中金公司研究部

复盘重卡销量历史,轻卡治超有望提升轻卡保有量中枢

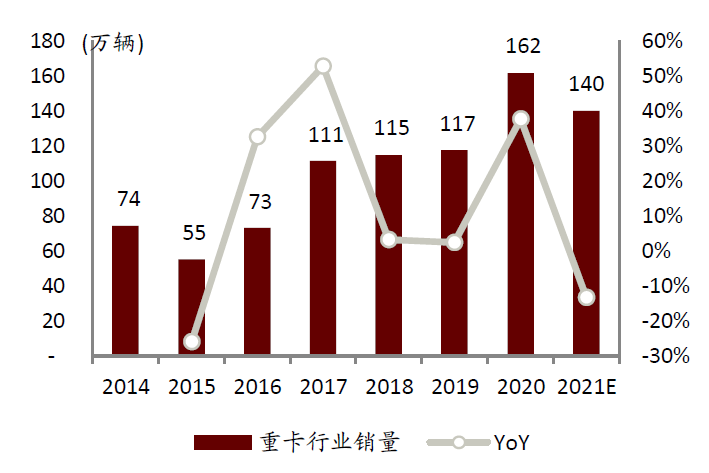

治超趋严带动重卡销量持续上升。自2016年《超限运输车辆行驶公路管理规定》施行以来,治超在不同城市梯度推广,叠加312国道侧翻事件加速治超进度,重卡单车运载力的下降使得销量逐步上升。2020年各地超载治理政策频出,迁西、镇江、祁阳等地均已发布相关治超措施。我们认为,治超将根据各地经济发展水平、社会治理特点、总体房价水平等差异梯度推广,因此,随2021年治超政策的进一步推广,更广泛地区的单车运力有望下降,从而推动重卡保有量提升。2016-2020年,重卡销量由72.8万辆上升至161.7万辆,CAGR +22.1%。

类比重卡,我们认为轻卡治超有望带动销量上行。蓝牌轻卡治超政策落地加快蓝牌轻卡合规化进程,我们认为,随政策逐步推进,有进城刚需的蓝牌轻卡载货量将大幅降低,进一步带动轻卡需求扩张。

图表: 国六支撑重卡年销量上升

资料来源:中汽协,中金公司研究部

图表: 2020年4月来重卡销量进入景气区间

资料来源:中汽协,中金公司研究部

行业集中度提升,叠加国六排放标准带动单车售价上升,龙头企业盈利能力有望边际改善

轻卡集中度有所提升,头部企业产品丰富

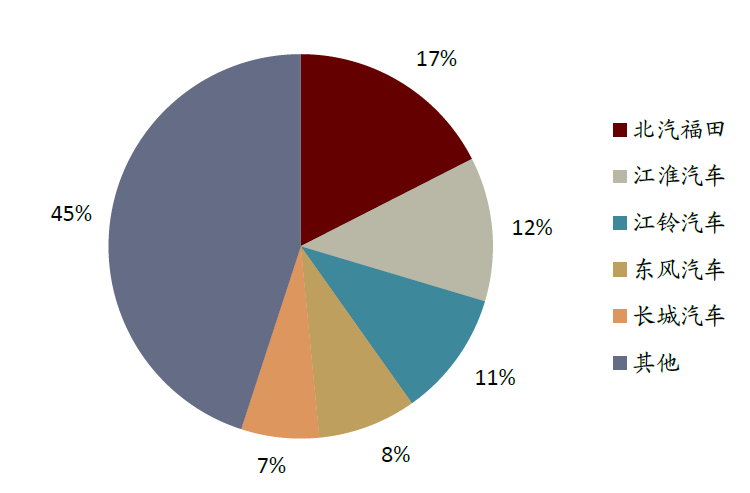

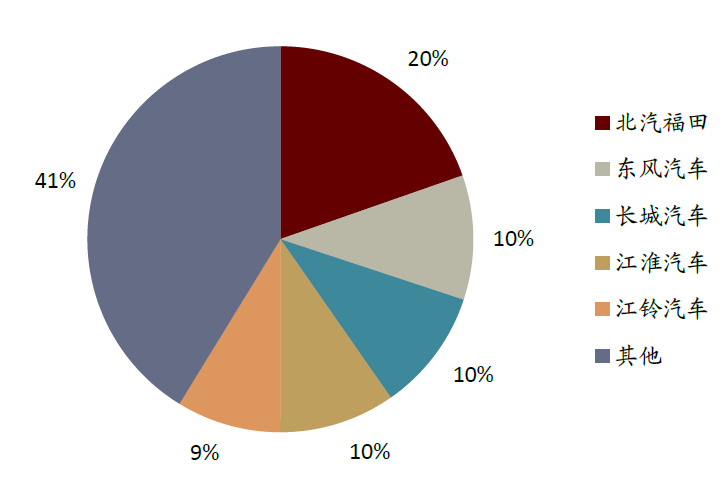

轻卡行业集中度有所提升,北汽福田领先地位突出。2016-2020年期间,轻卡集中度小幅提升,CR5由55%提升至59%。同时,北汽福田的龙头地位得到加强,2016年北汽福田市占率为17%,相较行业第二江淮汽车高5ppt.2020年北汽福田市占率上升至20%,较行业第二东风汽车高10ppt。

图表: 2016年轻卡行业格局

资料来源:中汽协,中金公司研究部

图表: 2020年轻卡行业格局集中度提升

资料来源:中汽协,中金公司研究部

头部企业产品丰富,支撑集中度持续上升。轻卡头部企业产品丰富,如轻卡龙头北汽福田,共有欧航欧马可、时代汽车和奥铃三个轻卡系列,包含有10款轻卡产品,全面覆盖轻载车型与重载车型,满足了同城配送、城际物流等多种需求。我们认为,头部企业产品的丰富为轻卡行业集中度的进一步上升打下基础。

图表: 北汽福田轻卡产品矩阵

资料来源:公司官网,中金公司研究部

国六排放标准带动轻卡售价提升,头部企业议价能力凸显

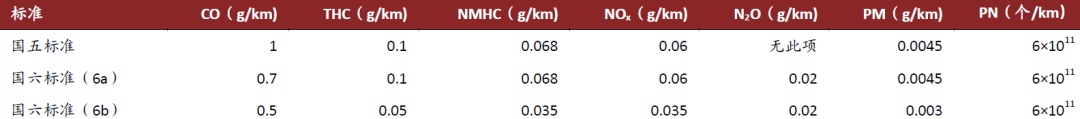

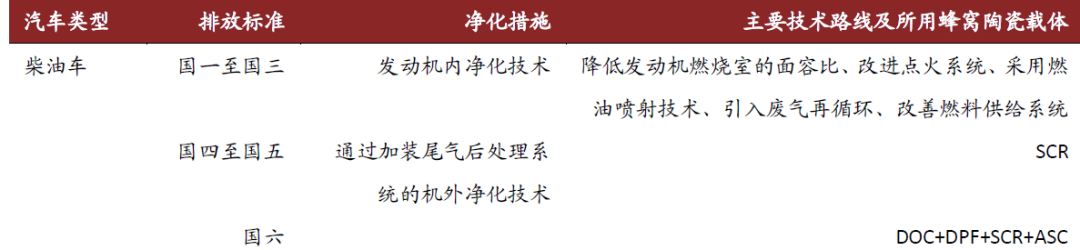

国六排放标准全面收紧,尾气处理技术迭代有望带动轻卡售价提升。国六排放标准在一氧化碳、碳氢化合物、氮氧化合物和颗粒物等四类污染物上全面收紧。国六a标准暂缓了对碳氢化合物和颗粒物的限制,国六b标准则在国六a标准的基础上,继续降低一氧化碳等四类污染物的排放上限。面对趋严的排放标准,传统的SCR技术路径无法满足国六排放标准尾气处理技术向DOC+DPF+SCR+ASC路线迭代。我们认为,国六排放标准提高了尾气处理技术门槛,高效率尾气处理技术的应用有望带动轻卡售价提升。

图表: 排放标准切换图示

资料来源:中国环境生态部,威尔森监测,中金公司研究部

图表: 不同排放标准下尾气处理技术路线迭代

资料来源:奥福环保招股说明书,中金公司研究部

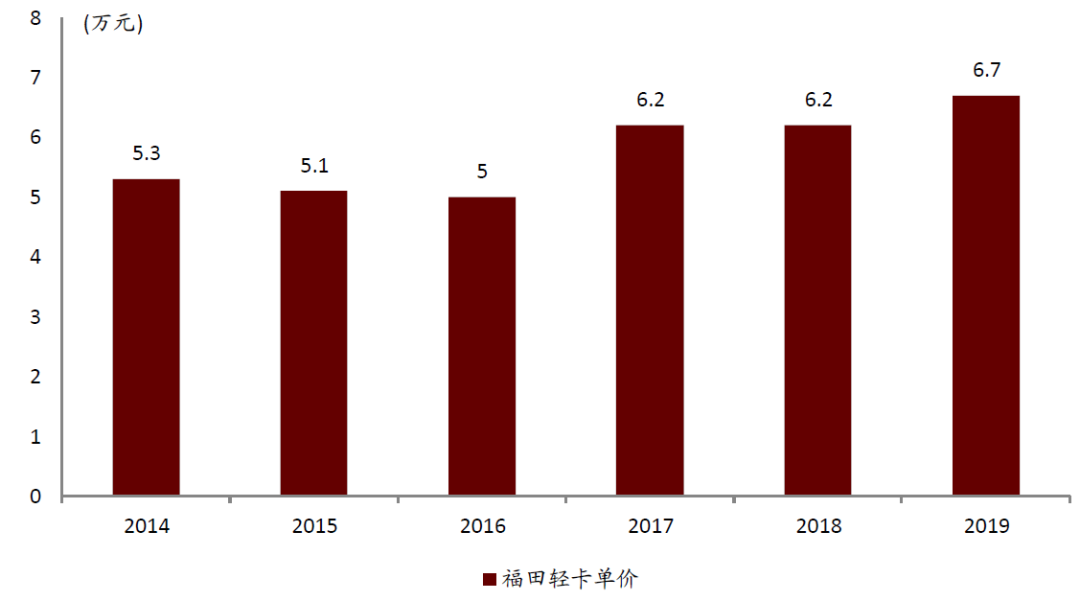

头部集中强化龙头企业议价能力。轻卡行业呈头部集中趋势,北汽福田作为行业龙头,市场份额优势得到强化,拥有更强的议价能力。伴随企业议价能力的增强,轻卡产品售价逐步提升,2014-2019年,福田轻卡单价由5.3万元上升至6.7万元,头部企业盈利能力得到优化。

图表: 北汽福田轻卡产品单价持续上升

资料来源:公司公告,中金公司研究部

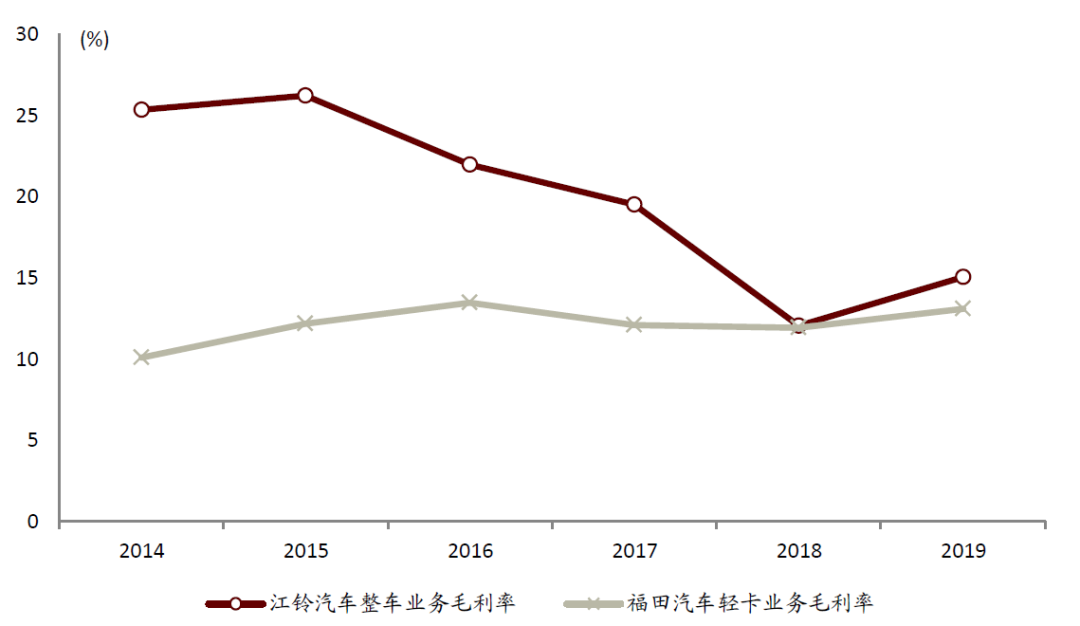

行业集中度提升,叠加产品定价提升,龙头轻卡供应商的盈利能力有望迎来边际改善。我们选取轻卡龙头企业福田汽车和江铃汽车在2014-2019年期间的财务数据,发现2016-2018年期间江铃汽车整车业务毛利率从21.99%下降至12.05%,福田汽车轻卡业务毛利率从13.47%下降至11.94%,2019年两者毛利率出现边际改善,毛利率分别达到15.04%、13.09%,同比提升2.99ppt、1.15ppt。我们认为,随着轻卡治超力度趋严,轻卡保有量中枢提升,推动轻卡销量边际增长,龙头企业凭借更全面的车型布局和更强的品牌优势,将充分受益于行业销量增长和行业集中度提升带来的销量增长。同时,随着产品定价提升,龙头企业的盈利能力有望迎来边际改善。

图表:轻卡龙头企业毛利率短期承压

资料来源:中金公司研究部

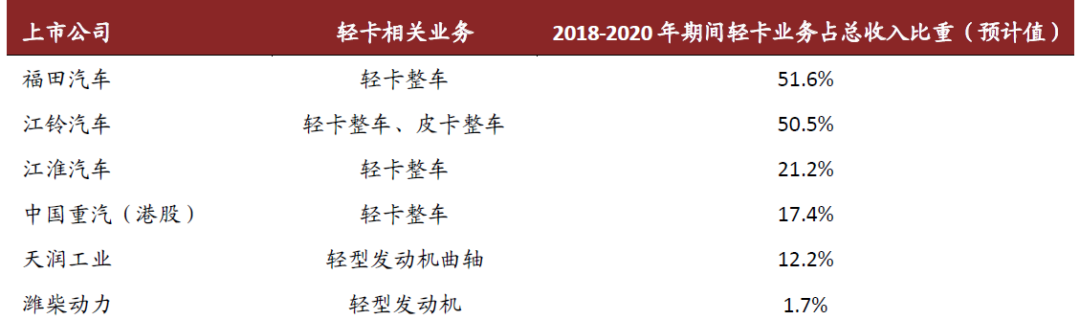

根据我们对上市公司轻卡业务的梳理与测算,2018-2020年期间整车企业福田汽车、江铃汽车、江淮汽车、中国重汽(港股)轻卡业务的收入比重分别为51.6%、50.5%、21.2%、17.4%,零部件企业天润工业、潍柴动力轻卡业务的收入比重分别为12.2%、1.7%。我们认为,轻卡治超和国六排放法规升级会带来轻卡行业销量和行业集中度的提升,对轻卡整车及零部件供应商的收入产生正面影响。

图表:上市公司轻卡业务梳理

资料来源:中金公司研究部