“现在碳酸锂多少钱?”“有没有货?”3月初的一周,李孟(化名)接到太多类似的陌生电话。作为某锂业公司的办公室工作人员,这些有关销售的事情并不归他管,他也不知道对方都从哪里找到自己的号码。

李孟所遇情况,映衬的是作为新能源汽车产业链上游核心产品——锂盐市场的火热:除了要货的明显增加,还有产品价格飞涨。

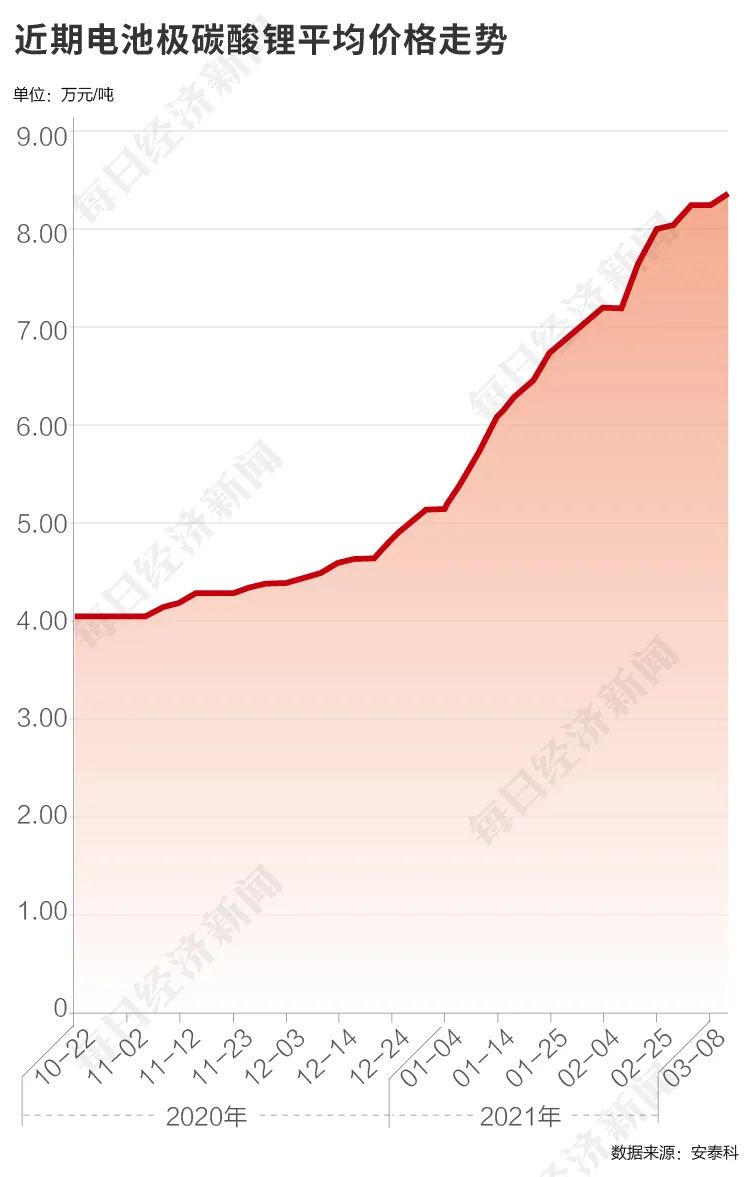

最近半个月,《每日经济新闻》记者走访多家一线锂企发现,较去年三季度,现在锂价几乎翻倍。最新有报道显示,截至 3 月 12 日,国内电池级碳酸锂市场均价为每吨 83500 元,一周时间每吨上涨了 6000 元,4个月时间现货价格已翻倍,几乎隔天就要调涨一次。

有业内人士预估,较现在价格,锂价还有50%涨幅。实际上,锂盐市场的火热也已传导到A股的相关个股。自去年三季度以来的新能源炒作,锂股再次站上风口。虽然最近一段时间,锂股为主的新能源板块迎来大幅杀跌,但业内有分析认为,对于有上游锂矿资源和扩产逻辑的企业,还是有估值支撑。只是市场现在格外期待锂股今年一季度业绩预告,在此之前,锂股估值都会蒙上不确定的色彩。

碳酸锂销售火爆,甚至要全额预付款发货

早上8点过,汉旺的天蒙蒙亮,30岁的罗威(化名)到工厂上班。他是盛新锂能子公司致远锂业的一名工人,负责碳酸锂除杂的搅洗工作。

致远锂业就在四川绵竹市汉旺镇的绵远河边,有一条大路可通向阿坝州的金川县——这里有锂矿。沿着这条路,盛新锂能孙公司奥伊诺矿业把业隆沟锂辉石提取的精矿运往致远锂业。业隆沟锂矿是国内的中型矿山,平均品位1.29%。

业隆沟锂精矿看上去就像掺杂着泥沙的黄土,堆放在致远锂业库房一角,整个厂区占地面积有300多亩。另一边堆放来自澳洲银河的锂精矿,与国内精矿颜色有些不同。

罗威朝搅洗车间走去,这几天,他遇到很多外来人员。有些是来订货的客户,有些是来工厂调研的市场人员。

这一周,办公室的李孟(化名)接到太多陌生电话。“现在碳酸锂多少钱?”、“氢氧化锂多少钱?”、“有没有货?”……电话基本都是这些内容。这些有关销售的事情并不归办公室的李孟管,他也不知道这些人从哪里找到自己的号码。致远锂业的办公室和营销部门分开,李孟把这些电话转交给营销同事,他还不忘开句玩笑,“有提成记得分我哦。”

还有一些熟悉的电话,来自高校化工院系的副院长或者教授、副教授。“我有个朋友想要氢氧化锂,能不能想办法搞点货嘛?”这些高校的老师也是受人所托,有熟人想找他们帮忙采购碳酸锂或者氢氧化锂。

“300万,预付款,打钱!”一家锂化工企业高管刘莉(化名)总结,现在的碳酸锂和氢氧化锂是卖方市场,收到预付款再发货,甚至于要全额预付款发货。

这一幕让人联想到2016年,一家锂矿头部企业销售部的账户突然收到来路不明的一笔钱。营销部的人到处问,“谁打的钱啊?”隔一会儿,就有人打电话过来,“我们要碳酸锂!”

距绵竹200公里的雅安也有一家国内大型的锂生产商。雅化集团旗下雅化锂业雅安有限公司就在这里,它有年产2万吨氢氧化锂线。去年12月30日,雅化集团公告和特斯拉签订长单,供应给特斯拉的氢氧化锂就来自这间工厂。

“订单明显增加,生产线基本满产。”雅化锂业雅安有限公司办公室主任李尧明显感觉到市场升温。市场供应方对需求的感知就像本能反应,他们是最为敏感的群体。

距康定市城区145公里,翻越折多山,通过塔公草原,融捷股份子公司甘孜州融达锂业有限公司主要开采亚洲最大锂辉矿甲基卡矿区,冬歇期要结束,正在准备复工的报备要求。

碳酸锂价格4个月翻倍,业内预判:还有50%涨幅

根据东方财富Choice碳酸锂指数,3月7日的碳酸锂指数为210.96,较年初的127.39已上涨65.6%。这一价格已接近2018年的价格。

“从去年10月以来,价格就一直在涨,碳酸锂价格已经翻倍。”刘莉告诉记者,去年三季度,碳酸锂价格大概在4.5万/吨左右,现在可卖到8万/吨。

去年三季度前,碳酸锂价格降到了极限的冰点,创造了6年以来新低。

“当时亏哦。”刘莉现在回想起当时跌幅都有点胆战心惊,公司的碳酸锂也遭遇成本线倒挂。

但击穿锂企心理防线的不是在去年,而是前年。去年是锂价跌势末途的最后一“摔”,而2019年下半年的“塌方”下跌令人崩溃。

电池级碳酸锂的价格自2019年6月开启一波跌势,3个月时间下跌近20%。当年9月11日,又有厂商下调了电池级碳酸锂的价格,向6万元/吨逼近。当时有业内人士测算,国内以从澳大利亚进口的锂精矿为主,便宜的,价格也在5000多元/吨。每一吨碳酸锂需要八吨锂精矿作为原料,仅上游矿加工成本就高达每吨4万多元。对于那些高成本购买锂精矿加工碳酸锂的企业来说,这项成本只会更高。

如果加上其他人工成本等,大致可以发现,碳酸锂成本线不会比6万元/吨的售价相差太远。也就是说,5万~6万元/吨是碳酸锂行业当时的成本,生产成本之下的企业要么出清,要么承受亏损。

出清的过程在缓缓进行,但商品周期毕竟不是匀速波动的一般均衡,突然变量又令市场供需结构反转。到去年4月开始,中国新能源汽车产销已经连续8个月增长,并且连续7个月的销量增幅均超过了10%。

出清产能无法再生产,下游造车又拉动碳酸锂需求。这就是此轮锂价的上涨逻辑,上述受访对象所谈及,都无一例外点出了新能源车增长的因素。有券商分析师测算,若电动车锂盐需求增速维持30%,锂盐显性缺口将达到6%。

“短期价格还会冲,我个人认为可能会到12万元/吨。” 刘莉对未来碳酸锂价格的判断和真锂研究总裁墨柯预估基本一致。“碳酸锂今年到10万元/吨应该问题不大,12万元/吨也有可能。”墨柯给出的理由仍然是锂电需求。墨柯预计,2021年中国市场锂离子电池需求总量将达到165.5GWh,同比增长30.5%。

根据生意社3月9日数据,四川荣锂科技有限公司电池级碳酸锂价格已涨至8.6万元/吨。如果碳酸锂价格能涨到12万元/吨,较8万元/吨还有50%涨幅空间。

但这与全球锂矿巨头雅宝在2020年第四季度电话会议表达的观点相悖,雅宝预计今年锂价格会略有降低。

“雅宝可能是和其他客户签订了长单,因为签订长单时间比较早,锂价处于高位,所以涨幅有限。”刘莉分析称,雅宝的这些长单可能是在2017年、2018年签订,当时长单价格很高,雅宝的价格趋势判断更多是个案因素。

氢氧化锂涨幅落后,企业高管:“现在开始涨了”

2015年的锂市场,新能源汽车爆发引爆下游需求,电池级碳酸锂价格一度涨至20万元/吨。6年后,同样因为下游需求拉动,电池级碳酸锂再迎反转时刻。去年12月至今,动力电池装机龙头宁德时代就已公告了超700亿元的产能扩张计划。

“事情总是轮回的……故事本身是一样的,讲故事的人不同。”墨柯感叹。

相较上一轮,这一轮锂市场有很大不同:一是本轮的碳酸锂价格高点很难超出上一轮。第一轮的需求爆发,高企锂价令上游企业获得超额收益。随着入局者增多,供需不足转为过剩。事情的轮回在于,锂价走高,扩产便是企业本能的冲动。随着盐湖提锂等技术的跟进,锂盐这一化合物的扩产本就不是难事。根据中国有色金属工业协会锂业分会秘书长张江峰的2020年中国锂工业发展报告,去年,世界锂及其衍生物产量折合碳酸锂当量42.16万吨,同比增长11.83%。

“任何事情都是这样,利润丰厚了,大量资金进来开工建设。” 刘莉说,随着市场成熟,这个行业很难再现新能源行业初期的超额利润,而会跟随供需结构维持合理利润率。企业会根据规划的战略目标扩产,“你不扩产,别人也要扩” 。

行业顺周期的产能扩张就是一场竞赛,尽管不能保证新增产能卖到最高价,但在价格出现拐点时,它能以足够低的规模成本维持利润率增长。这就像博弈论里的古诺寡头竞争,在一个多边非合作博弈的纳什均衡模型,每个竞争者都想比对方增加更多的市场占有份额。市场总的供应量再次压倒需求,价格的信号棒又亮起来,指挥行业进入又一轮平衡。

第二个现象则是氢氧化锂价格涨幅竟未跑过碳酸锂。在2017年,氢氧化锂价格一度比碳酸锂高出5万元/吨左右。

“现在价格开始在涨,但涨幅没有碳酸锂大。”刘莉表示。

根据生意社数据,3月的电池级氢氧化锂报价在75000元/吨左右,较年初的涨幅不过20%。同期,碳酸锂价格涨幅甚至超过50%。

这一结构性特征和4年前几乎来个颠倒。

相较碳酸锂,氢氧化锂的生产壁垒、成本、品控要求都更高一点。

“大客户关心品质和稳定性的问题,要求十分严苛。”李尧指了指生产线,特斯拉方面来过雅安的工厂几次,考察了很多次氢氧化锂的品质。

氢氧化锂对应的技术路线是高镍三元电池,主要需求在海外;碳酸锂对应磷酸铁锂电池,主要需求在国内。海外疫情尚未得到有效控制,新能源车下游复工进度慢于国内,需求端传导的时间差是解释二者价差的原因之一。

李尧表示,随着海外疫情逐步得到控制,需求开始增长,三元电池路线的海外车企也会加紧备货,氢氧化锂的需求也将被拉动。

有券商分析师认为,碳酸锂价格可能先于氢氧化锂上涨,但最终幅度预计小于氢氧化锂。

板块分析:扩产企业被看好

从去年三季度开始,A股新能源板块也迎来跨年行情。赣锋锂业经历50元/股到最高149.3元/股的近3倍涨幅,天齐锂业20元/股涨至最高的70.13元/股,天华超净从15元/股左右上涨至最高的32.38元/股。

新能源板块同样是基金重仓板块,节后也迎来一波迅猛杀跌。一券商不愿具名的首席投顾对记者表示,新能源板块的巨大涨幅是因为DCF(现金流折现模型)估值的强烈看好预期。DCF估值是对未来更长周期的现金流折现,几乎把未来多年的成长空间都算进去了,“短期过快的涨幅透支了未来预期。”

该首席投顾表示,这一估值逻辑有一前提——低利率低通胀,“美国十年期国债收益率反应了流动性的边际收缩,这就需要时间消化估值。”

资本市场估值形成证券资产的相对价格,大跌之后也会再遇预期拐点,进而扭转趋势。相关锂股尚未披露年报,外界难以确定价格上涨对企业盈利的边际改善弹性。对于市场而言,现在格外期待锂股今年一季度业绩预告,在此之前,锂股估值都会蒙上不确定的色彩。

《每日经济新闻》记者注意到,从投资逻辑看,顺周期产能释放叠加拥有原矿资源的一体化企业将拥有更大的业绩弹性。

“对于外购锂精矿的企业,最多只能挣得加工费。” 刘莉表示,从去年三季度到现在,碳酸锂、氢氧化锂价格上涨同时,锂精矿的价格也在涨。比如去年十月,澳洲的锂精矿价格在370、380美元/吨,现在报价也涨到450美元~500美元/吨,“外购高成本锂精矿加工,利润率就只有20%。”

就在3月8日,赣锋锂业公告,斥资14.7亿元收购伊犁鸿大,将目光投向上游盐湖锂。天齐锂业持有泰利森自不必说,雅化集团、盛新锂能、融捷股份也在加紧对国内优质锂矿的开发利用。

上游寻找锂矿资源,中游加快锂盐产能扩张。《每日经济新闻》记者梳理有锂盐产能扩张释放的企业,赣锋锂业年产5万吨氢氧化锂扩建项目将于今年一季度投产;雅化集团在去年通过再融资,新增年产2万吨电池级氢氧化锂;天华超净前不久也表示,计划在2025年前建设形成年产10万吨电池级氢氧化锂项目生产线。

不过这些扩产信息早已公开,之前已反映到锂股的涨幅之中。锂股要想打开估值空间,还需要新的逻辑或者更强劲的基本面支撑。固态电池的技术迭代可能是引发逻辑变更的变量之一。

上述受访人士表示,从能量密度和续航里程等看,固态电池的变革需求还是很高,这并非是纸上谈兵的概念。

实际上,有多家锂股企业也涉及到固态电池上游的储备,比如赣锋锂业2019年年报披露的金属锂有效产能在1600吨。

金属锂由氯化锂提炼,也有企业布局它的上游。比如雅化集团定增募投项目之一是1.1万吨氯化锂;致远锂业有2000吨氯化锂。

“市场供需关系已经发生了变化。” 融达锂业总经理吕斌说。

很显然,这个变化的结果,是如今碳酸锂和氢氧化锂大涨价。但“涨声”鼓舞下的行业还是需要思考很多,毕竟这个市场不再是2016年的重复。

记者手记丨涨价下近期个股调整,担心的是持续性

一般来说,记者在一线调研,还是比较相信市场人士的预判。比如去年9月的多晶硅料,作为光伏产业上游重要原料,当时市场人士也是预判半年时间会涨到10万/吨。

现在看,还真差不多。这一次,市场人士判断碳酸锂能涨到10万/吨以上。

现在价格信息很公开,大家都知道碳酸锂在涨。但从近期的二级市场来看,赣锋锂业、天齐锂业、雅化集团、盛新锂能、融捷股份,不管一线二线,统统跌。这说明了涨价消息的钝化,或者说前面更猛的涨幅已经消化了“10万/吨”预期。除非碳酸锂价格涨得比10万元/吨还猛,这些个股的股价可能会再次走出新的趋势。

钝化的消息实际反应了另一利空,涨价效应引发的产业链博弈。光伏现在各环节产业链博弈厉害,碳酸锂涨价,是否又会和正极材料、电池厂展开价格博弈?归根结底,市场还是担心碳酸锂价格继续上涨的持续性和高度。

相关报道:

需求旺盛加供应紧张 碳酸锂价格呈指数级上涨(附股)

供需缺口超20% 我国碳酸锂价格4个月翻一倍

碳酸锂价格4个月翻倍!锂电上市公司纷纷“下地”找矿

碳酸锂价格今年以来暴涨88% 涨幅和持续性或超出市场预期