主要观点

一、政府工作报告政策表述基本符合预期,明确高质量发展目标

2021年政府工作报对货币和财政政策表述基本符合预期,十四五开局之年,政府工作报告对高质量发展的目标和举措进行详尽表述,这与过去几年政府工作报告相比有明显的不同。在两会定调之后,后续进一步关注决策层对货币政策走向的表态,专项债对基建投资的支撑力度,消费恢复带来的相关行业景气回升,高质量发展目标下研发和资本支出对中游制造需求的提振,碳中和目标之下地方政策后续具体政策的落实。

总体而言,我们认为:中期视角货币政策由松趋紧的方向较为确定;去年低于预期的基建投资在不低的专项债支持下或趋于稳定;消费恢复或逐步跟上工业生产;中游制造或受益于研发和资本开支的扩张;碳中和目标下各地政府对高耗能行业产能或将进一步限制。

具体来说:

GDP目标坚守底线思维,目标定在6%以上,全年目标完成基本没有压力。今年城镇新增就业1100万人以上,城镇调查失业率5.5%左右。在疫情缓和背景下,就业目标较2020年有所上调,与2019年目标一致。其中新增就业较去年增加200万,调查失业率降低0.5个百分点。

财政发力较去年有所收缩,强调财政可持续性,突出减税降费政策的延续性。具体来说,2021年财政赤字率3.2%左右,较去年的3.6%有所下降,但考虑到经济增长回升,财政收支将同步改善,今年赤字总额3.57万亿元。专项债3.65万亿,普遍超市场预期,比去年减少1000亿。减税降费方面,延长小企业增值税优惠、提高小规模纳税人起征点、加大所得税优惠额度、降低企业能源交通电信等费用。

货币政策延续此前政治局会议和央行官方表述,基调符合市场预期。报告提出稳健的货币政策要灵活精准、合理适度,保持宏观杠杆率基本稳定,M2和社融增速与名义GDP增速基本匹配,保持人民币汇率基本稳定。

扩大内需方面,基建投资着墨不多,政策支持扩大消费。消费方面,继续扩大县乡消费,发展服务消费,汽车、家电等大宗消费获政策支持。基建方面,重大工程项目,信息网络等新型基础设施,现代物流体系为重要方向。

环保方面,报告强调要制定2030年前碳排放达峰行动方案。优化产业结构和能源结构,培育壮大节能环保产业,对碳达峰相关产业政策并没有进一步表述。

在十四五开局之年,今年政府工作报告对高质量发展提出明确目标:十四五期间年均研发投入增长7%;今年中央本级基础研究支出增长10.6%;用税收优惠机制激励企业加大研发投入;扩大制造业设备更新和技术改造投资;增强产业链供应链自主可控能力;发展工业互联网;加大5G网络和千兆光网建设力度,丰富应用场景。

二、极致的估值分化或在波折中逆转

从基本面、宏观流动性和微观资金面角度来看,此前极致的估值分化或出现逆转,但部分高估值板块基本面并未证伪,风格逆转过程会有所波折。

1)基本面角度:业绩百花齐放,高增长不稀缺。全球经济大概率共振恢复,各大行业业绩开始同步回升,特别是上游行业开始加速恢复,那么过去两年行业业绩分化或有所缓和,部分高估值板块的相对基本面优势或并不显著。

2)宏观流动性角度:尽管短期货币和信用拐点和政策收缩力度有所分歧,但中期宏观流动性由松趋紧确定性较高,在此背景下,高估值板块或存在一定的调整压力,低估值板块安全边际凸显。

3)微观资金面角度:一季度基金发行开门红之后,后续发行或高位回落(赚钱效应趋弱以及房地产市场火热影响),过去两年新发基金为代表的增量资金和市场风格的正反馈或存在逆转为负反馈的风险。市场风格的拐点或以保险、私募和外资等绝对收益机构为主导,而右侧交易属性的公募基金或是跟随者。

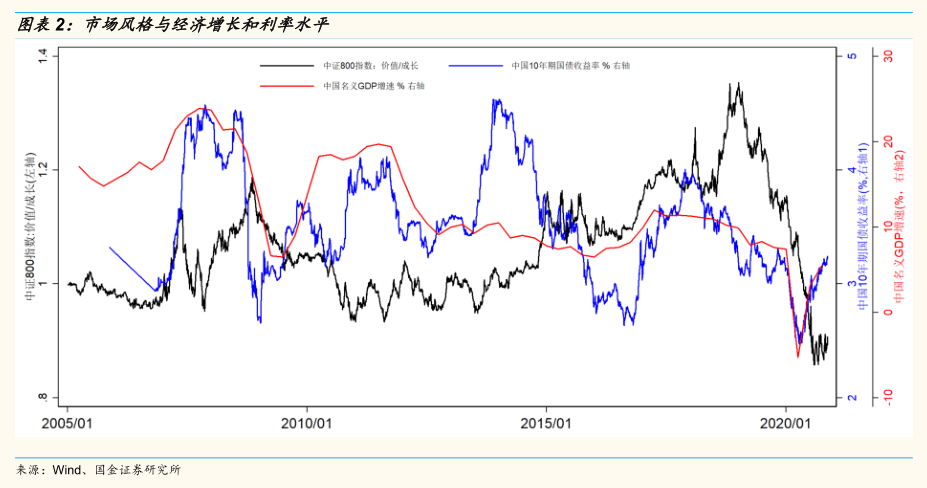

以史为鉴,价值和成长股的分化与基本面和流动性环境息息相关:1)当业绩高增长变得不稀缺的时候,低估值的价值股相对占优。低估值的价值股业绩普遍和经济周期关联度较高,在经济回升或者高增长阶段,各行业业绩增速均相对较高,在这个背景下,增长或变得不那么稀缺,价值股往往相对占优。2)货币/信用收缩和利率上行周期,价值溢价或更为显著。成长股作为长久期资产,利率敏感性更高,所以在流动性宽松和低利率环境下,往往能获得明显的超额收益。但如果流动性收缩,利率上行,那么资产久期相对较短的价值股则可能跑赢成长股。

三、指数将呈现区间波动,美债收益率影响短期仍在

近期全球市场受美债收益率上行影响波动加大,近期鲍威尔发表讲话,预计短期存在通胀压力,但不足以促使美联储提高利率。鲍威尔讲话并没有改变此前口风,美联储和市场对未来政策预期分歧进一步加大,美债利率波动对全球资产的短期影响将延续。当前美债收益率上行对权益市场影响不必太过悲观,但对市场风格的影响不容忽视,特别是利率上行对高估值板块的压制,以及经济复苏和通胀预期下顺周期板块的相对基本面明显提升。

此外,近期油价有所上涨,市场担心通胀压力会不会成为央行政策的主要考虑因素。我们认为通胀仍属于相对温和的状态,原油供给弹性较高,油价受到供给端的影响较大,油价中枢我们认为难以大幅上移,叠加猪肉价格或相对稳定,总体而言CPI将保持相对温和,短期通胀没有压力,不会成为影响央行政策的核心因素。央行政策的核心因素仍是经济增长和防风险的微妙平衡。总体而言,我们货币政策由松趋紧的方向确定性较高,而收紧的力度多大仍有待持续观察。

中长期视角来看,市场仍呈现结构型行情,向上空间有限,向下调整幅度同样有限,指数将呈现区间波动趋势。“经济企稳回升,流动性由松趋紧”的宏观组合预期之下,一方面市场估值在流动性趋紧背景下存在一定压力,另一方面上市公司业绩仍有经济回升的支撑。

四、行业配置:“低估值、顺周期涨价、地产竣工链、困境反转”

低估值:银行、保险等

一方面低估值属性,进可攻退可守,安全边际高;另一方面经济复苏和流动性趋紧预期,受益于利率曲线陡峭化。

顺周期涨价:有色、化工、造纸、玻璃等

继续看好供需结构向好品种的涨价趋势。2021年将是供给和需求同时扩张的阶段,虽然全球流动性的边际变化并没有去年那么显著,但今年周期品涨价的核心驱动是供需错配进一步放大。在需求扩张的背景下,当前各国产能利用率维持高位,叠加过去几年资本开支不足,短时间内产能扩张不足,部分品种供给无法满足需求变化。

地产竣工链:家具、消费建材等

中国房地产韧性十足,疫情冲击后地产将加速竣工。美国房地产市场在后疫情时代表现火热,新屋和成屋销售均持续恢复。中美地产竣工链条的高景气将对家具和消费建材等行业业绩形成较强支撑。

困境反转:航空、机场、酒店、旅游等

行业最坏的阶段已经过去,行业基本面拐点取决于疫情的控制,随着疫苗的普及以及全球疫情的逐步好转,未来国际航班和跨境游大面积恢复后,相关消费需求或迎来爆发式增长。对酒店、旅游这些高度市场化竞争的行业来说,受益于行业格局改善的龙头企业困境反转的速度更快、幅度更大。而对于航空、机场这些类寡头垄断的行业来说,更多的是以行业整体性的反转为主。

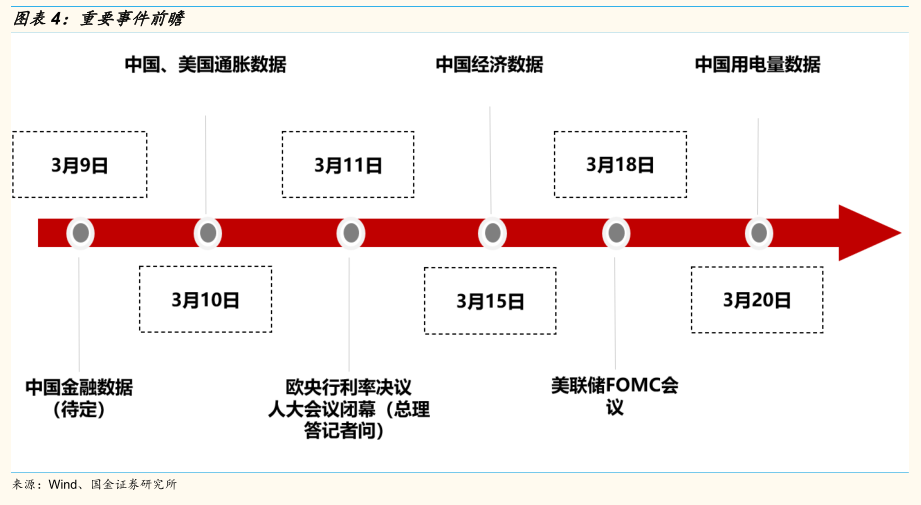

重要事件前瞻

风险提示:经济复苏不及预期、宏观流动性收缩风险、拜登加税等政策超市场预期