投资要点

通常来说,美债收益率上行对应两种宏观逻辑:流动性收紧或经济复苏。作为全球资产定价的锚,想要分析美债收益率上升情境下其他大类资产的表现,不能简单线性地讨论,而需要结合其所处的宏观环境进行判断。美债收益率的快速上行后通常对应美元流动性收紧、经济复苏预期抬升两种宏观逻辑。流动性收紧逻辑下,通常股债均承压,而在经济复苏逻辑下,避险资产下跌的同时风险资产往往上涨。

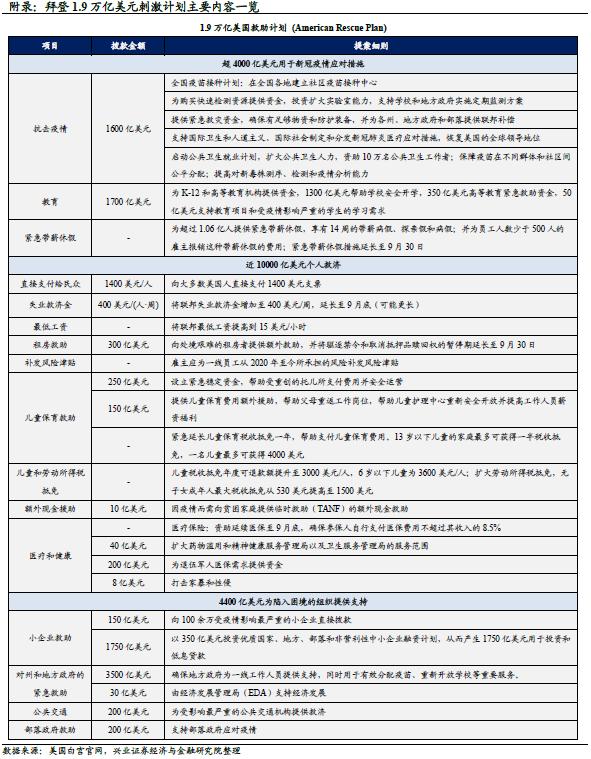

本轮的快速上行,对应的是Biden Trade下复苏及再通胀预期。本轮美债收益率对应的宏观逻辑是复苏和通胀预期的强化,2021年2月以来的美债收益率再次上行,其背后有三条新增催化剂:1)1.9万亿刺激落地在望,支撑居民消费并推升通胀预期。2)疫苗顺利推进助力疫情快速回落,服务业修复预期抬升。3)极寒天气干扰原油供给,油价抬升进一步提升通胀预期。

往后看,美债收益率仍有上行空间, 幅度取决于复苏的持续时间。回顾2000年以来的美国经济复苏期,美债收益率整体上行约 70~160bp,如果把2020年4月作为本轮复苏周期的起点,本轮美债收益率已上升74bp,可能仍有约 40~90bp的上行空间。

美债收益率上行对美股估值有冲击,但美股盈利修复有望对冲估值下滑。据我们测算,在美股当前的估值下,美债收益率每升10bp将拖累美股估值约3.0%。但是,估值下行并不一定导致股指下跌,考虑到 2021年美股主要逻辑将切换为盈利修复,按照当前 Factset对2021年标普500盈利增长的预期,美债上行幅度在80bp以内对估值的冲击,均能被盈利消化 。

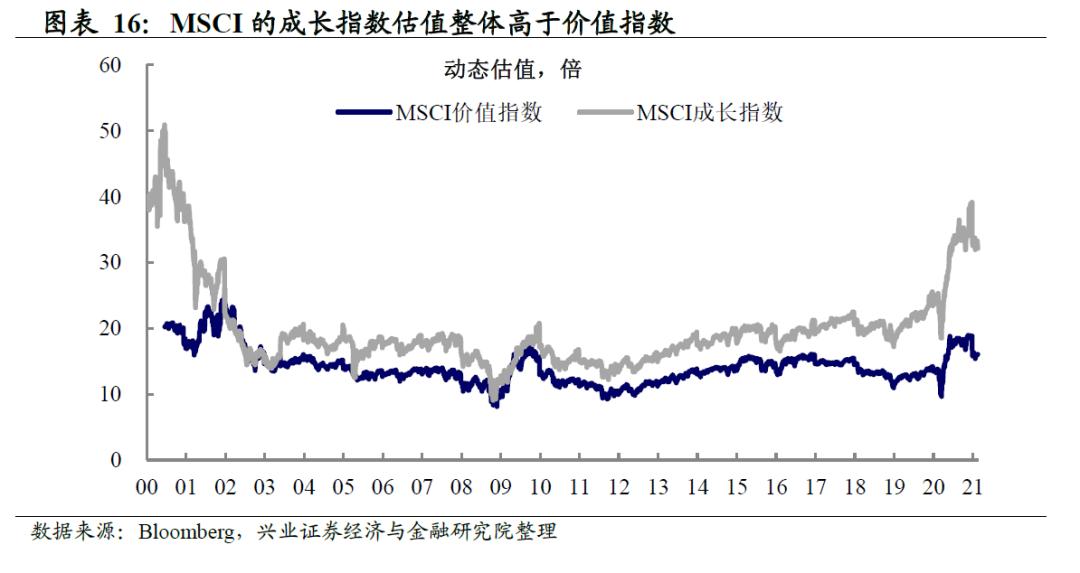

但从结构上来看,高估值股票对利率变化更敏感,这推动了风格切换。此外,美债收益率对股票估值的冲击力度,实际上取决于该股票的估值位置。关注到 MSCI成长股的估值整体高于价值股,因此,我们看到美债收益率上行阶段,价值股表现往往好于成长股。从这个角度可以一定程度上理解,近期全球股市的风格切换。

风险提示:通胀形势超预期,美联储货币政策变化超预期。

2021年1月民主党拿下参议院席位后,拜登推进大规模财政刺激预期大幅提升,我们在多篇报告提示“Biden Trade”成为海外市场主线,并对本轮美债收益率的上行逻辑和空间做了探讨。

2021年2月以来,1.9万亿财政刺激落地预期上升及疫情形势好转,海外市场进行了第二波“Biden Trade”的演绎,这与我们前期的判断是相吻合的。而10年期国债收益率快速上行,再次成为市场关注焦点。因此,在本文中,我们再次从宏观视角对美债收益率进行基础的理论拆分和详细的讨论,希望对投资者提供一些参考。

美债收益率上行的两种宏观逻辑:

流动性紧/经济复苏

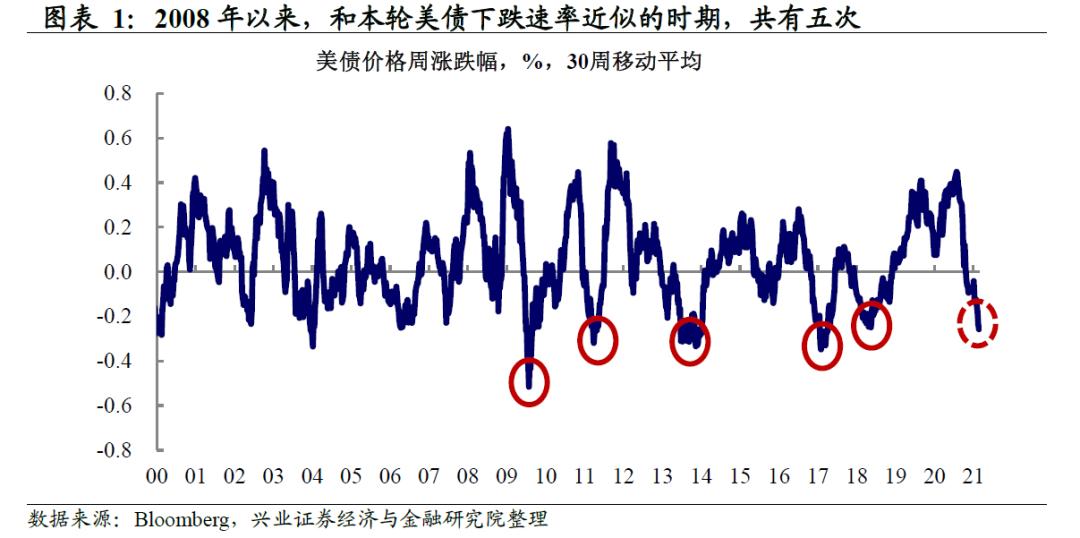

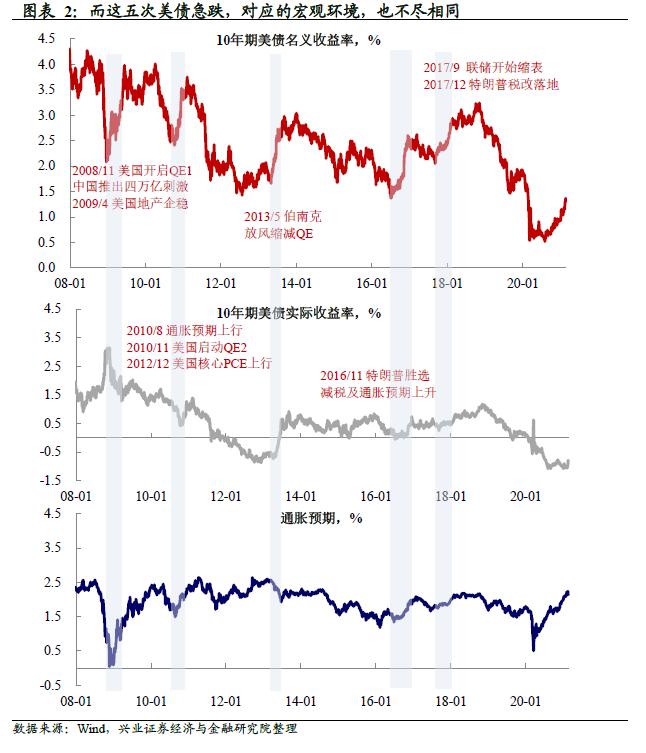

美债收益率上行对应的两种宏观逻辑:流动性收紧/风险偏好切换。名义美债收益率可以拆分为实际美债收益率和通胀预期。作为全球资产定价的锚,想要分析美债收益率上升情境下其他大类资产的表现,不能简单线性地讨论,而需要结合其所处的宏观环境进行判断。我们回顾了2008年以来,美债收益率和本轮上行速率和幅度类似的五个时期,总结来看,美债收益率的快速上行后通常对应两种宏观逻辑:其一是美元流动性收紧,其二是经济复苏预期(及通胀预期)的抬升(当然,有的时期是这两种逻辑的叠加)。

美元流动性收紧:通常股债均承压,但债市反应可能会更加灵敏。美元流动性收紧的时候,美债承压的同时,权益资产和大宗商品往往也会受到冲击。而需要注意的是,相对于其他资产,美债对流动性的反应是最为敏感的:美债往往出现在美联储给出退出的前瞻指引之前就出现上行(2013年甚至出现了“退出恐慌”),美股则在联储放风时反映相对平平,到QE实际退出后才反映流动性冲击。因此,在这种宏观情境下,美债需要看联储的前瞻指引,而股市可能要更关注联储的实际操作。

经济复苏及通胀预期抬升:避险资产下跌的同时风险资产往往上涨。在经济复苏抬升的背景下,出于风险偏好回升的配置逻辑,资金会从避险资产抽出,流向风险资产。与此同时,需求的回暖对价格有正向推升作用,也会使得通胀预期上行。在此情境下,美债收益率上行的同时,我们往往会看到股市和大宗商品同时上行。

本轮美债收益率上行:

Biden Trade下复苏及再通胀

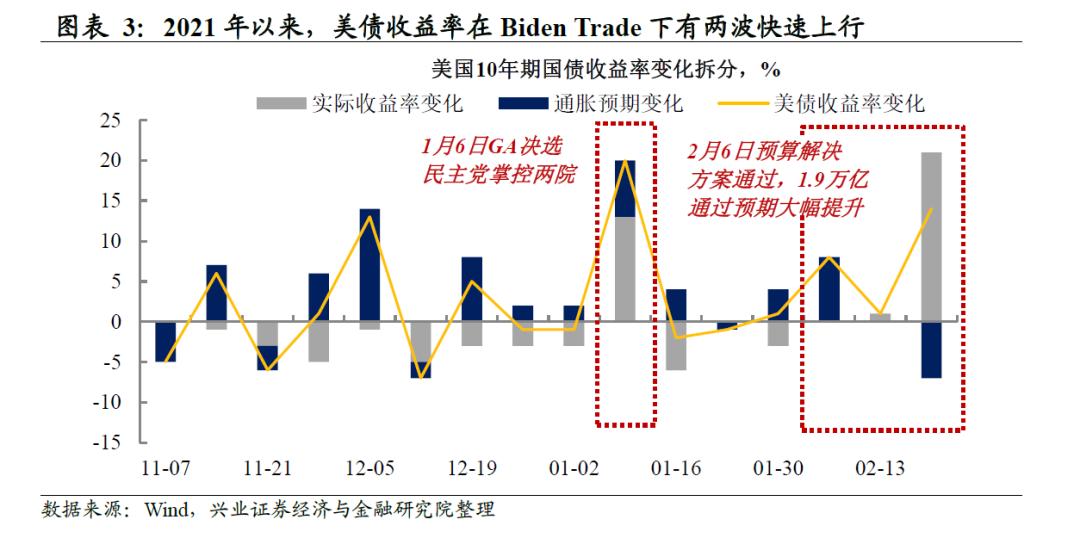

本轮美债收益率快速上行,对应的Biden Trade下复苏及通胀预期的抬升。2021年以来,美债收益率于1月初与2月初分别出现两波快速上行,其背后本质上是我们一直提示的“Biden Trade”的演绎。具体来看,开年以来“Biden Trade”实际上经历了两波演绎:

第一波:民主党实现“Blue Sweep”:1月6日民主党掌控参议院之后,拜登随即提出1.9万亿财政刺激,财政宽松的预期大幅提升,美国经济复苏和通胀预期强化,实际利率和通胀预期共同推动美债收益率快速上行。而在1月14日以来,共和党对拜登的第三轮1.9万亿财政刺激计划频出阻力,美债收益率上行短暂降温。

第二波:1.9万亿刺激计划阻力骤减+疫情形势转好+油价供给冲击。2月6日,民主党通过预算解决方案,这意味着在协调程序(Reconciliation)的作用下,拜登的1.9万亿美元财政刺激计划仅需要获得国会的简单多数(绕开共和党)即可通过;此外欧美疫苗顺利推进且疫情控制形势转好、美国寒冷天气短期冲击原油供给,三线叠加,使得美债收益率开启了2021年的第二波快速上行。值得注意的是,第二波美债收益率上行,从起始的通胀预期主导,已经切换成了复苏预期带动实际利率的上行。

具体而言,2月以来美债再次急跌,背后有三大新增催化剂。相较于1月而言,2月以来美债收益率的上行及Biden Trade二轮行情的演绎,其背后有三条新增催化剂的助推,具体而言:

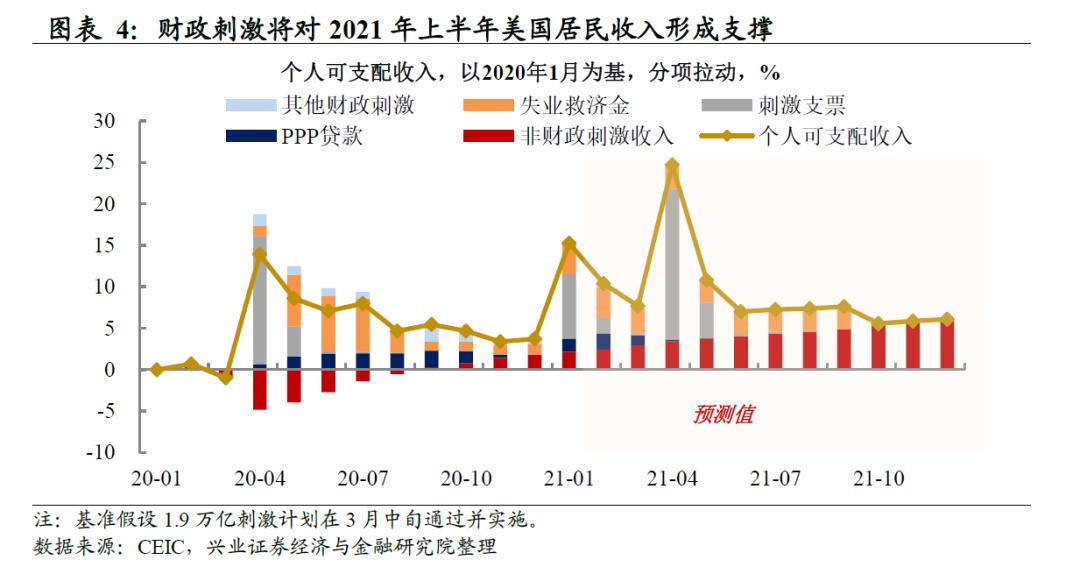

催化剂1:1.9万亿刺激落地在望,支撑居民消费并推升通胀预期。如前所述,随着调和程序的启动,拜登的1.9万亿美元财政刺激计划在国会的通过障碍大幅减少。根据参议院多数党领袖Schumer,由于二轮刺激中的失业援助金计划将在3月14日到期,民主党大概率将在此之前通过新一轮的刺激方案。

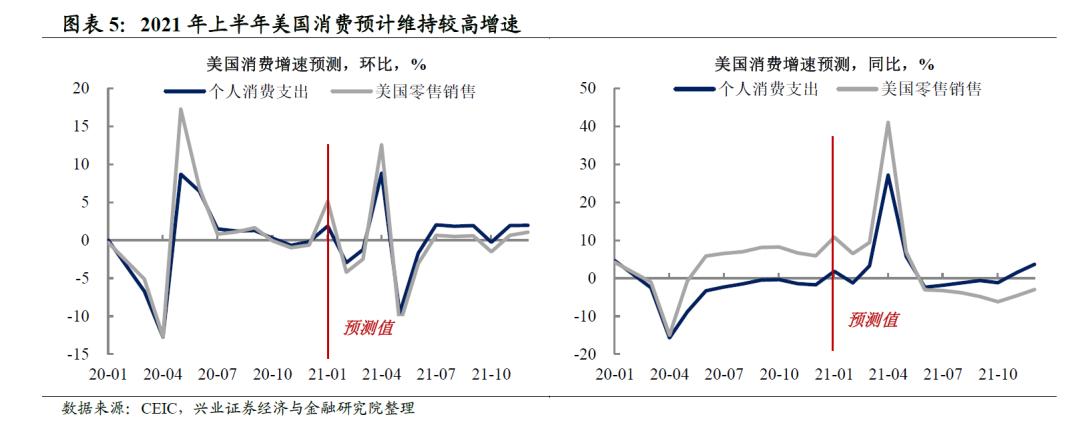

1.9万亿财政刺激落地的直接影响是,美国居民消费将继续走强。我们在1月27日的报告《美国二轮财政刺激如何影响复苏之路?》中对财政刺激对美国居民收支及零售销售的影响做了详细的模型测算,对已经出台的1月的美国零售销售数据有较好的预测作用。在此基础上,我们进一步更新了1.9万亿的影响:2021年美国零售销售预期将在上半年都维持在较高的平台,在刺激法案和基数效应的作用下第一季度维持高位,4月见顶后回落,环比增速主要受二轮刺激支票与未来新一轮财政刺激影响,4月达到高点后回落。与此同时,考虑到低收入群体消费倾向较高,这也同时推升通胀预期。

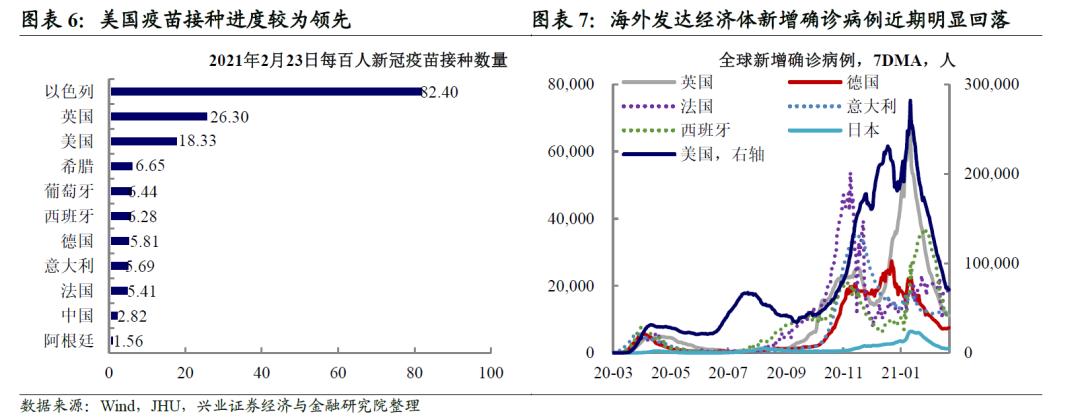

催化剂2:疫苗顺利推进助力疫情快速回落,服务业修复预期抬升。我们在海外年度报告《雨歇青山近,远望道阻长》及1月29日报告《美国经济修复进行到哪儿了?》中指出,当前美国经济修复的缺口主要来自服务业,而服务业修复的关键在于疫情和疫苗的“赛跑”。随着疫情防控政策收紧及疫苗的快速推进,美欧主要经济体的疫情均有了明显回落,而从高频数据显示,美欧交通流量、餐饮活动等数据均有明显好转,这进一步强化了经济复苏预期。

催化剂3:极寒天气干扰原油供给,油价抬升进一步提升通胀预期。此外,受到北极寒潮影响,美国德州多家炼油产关闭,这使得美国大约每日300万桶的原油产能受到影响,供给冲击下,油价快速上升,从而进一步推升美债收益率走高。

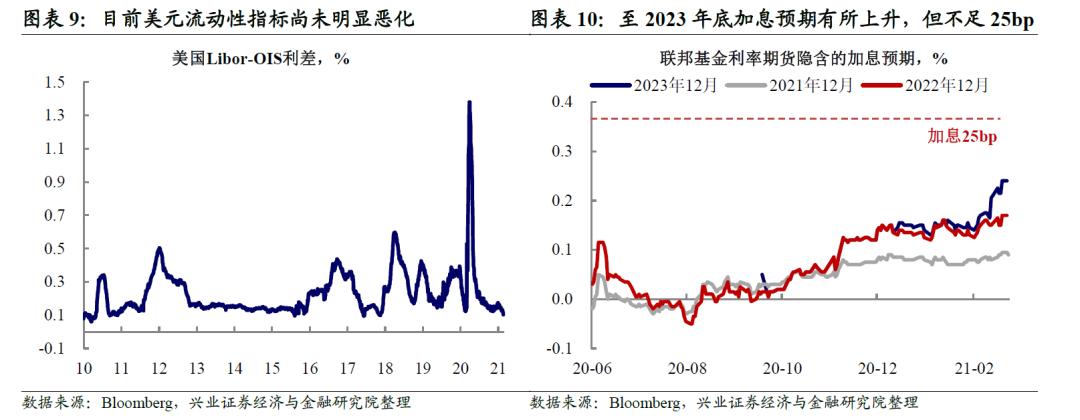

当前来看,流动性紧缩并非当前美债市场所反映的宏观主题。当前来看,美联储虽然没有进一步流动性宽松,但是也并未边际转紧。2021年1月的第一波美债收益率上行,背后可能有联储鹰派信号的因素,但是从鲍威尔1月发言以及1月FOMC会议纪要来看,美联储最新的态度仍然是向市场投放“定心丸”。当前美国基本面仍在修复,但服务业和劳动力市场修复仍刚起步。虽然通胀预期快速抬升,市场此前对于2021年2季度通胀上行已有预期。因此,至少要到2021年2季度之后,经济复苏和通胀应该都尚不会导致联储转紧。从流动性指标来看,美元实际流动性没有明显恶化。虽然市场对2023年底加息预期有所抬升,但预期仍不足加息一次(25bp)。

美债后续走势:

幅度看复苏,扰动在通胀及联储

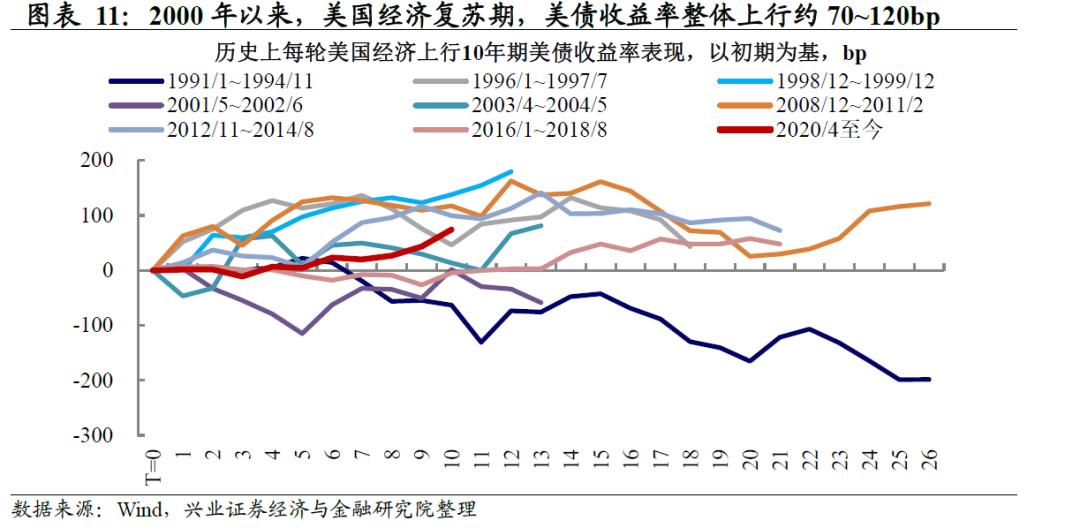

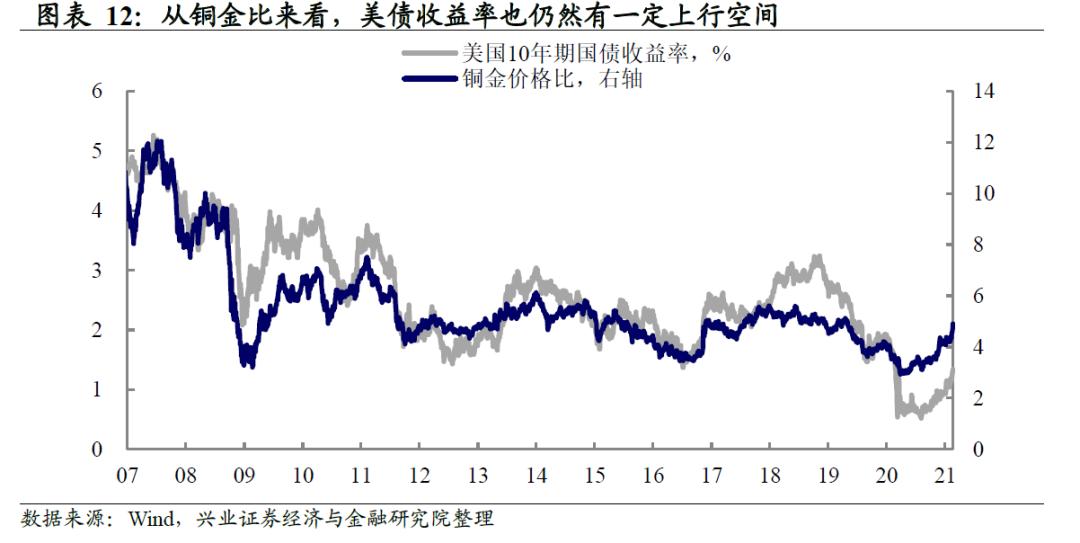

幅度看复苏:以史为鉴,本轮美债的后续上行空间,仍有约40~90bp。如前所述,当前美债收益率的上行,背后的宏观逻辑实际上是经济复苏。因此,后续美债收益率上行的空间,主要将取决于美国经济复苏的持续时间。回顾2000年以来,美国经济复苏期,美债收益率整体上行约70~160bp,其中2008年12月至2011年12月,美国QE1~QE2叠加中国四万亿刺激计划下的复苏时期,美债收益率最高上行了约160bp。而如果我们把2020年4月作为本轮复苏周期的起点,本轮美债收益率自以来已经上升了74bp,可能仍有约40~90bp的上行空间(高点可能到1.8%至2.3%)。从另一个角度来看,历史上铜金比和美债收益率走势有较好的拟合性,就铜与金的相对价值比来看,美债收益率当前也有约60bp~80bp的上行空间。

扰动在通胀和联储:时间点关注2020年3季度。目前来看,助推美债快速上行的超预期因素已经释放得较为充分,美债收益率此后大概率沿着复苏逻辑平稳向上。两个可能超预期的地方在于,通胀和联储态度。(1)历史来看,通胀预期往往领先通胀实际读数上行,就实际通胀数据而言,当前市场对2021年2季度核心PCE上行已有较充分的预期,一个需要关注的时间点将是2021年3季度通胀是否将回落;(2)美联储是否会释放意外的鹰派信号。当然,金融危机后,美国居民消费与股市、企业融资与债市,绑定越来越深。相较于此前QE退出,本轮联储转紧的沟通预期更加充分,会努力避免2013年5月“缩减恐慌”的覆辙。

对股市影响:

盈利有望对冲估值下滑,

关注结构调整

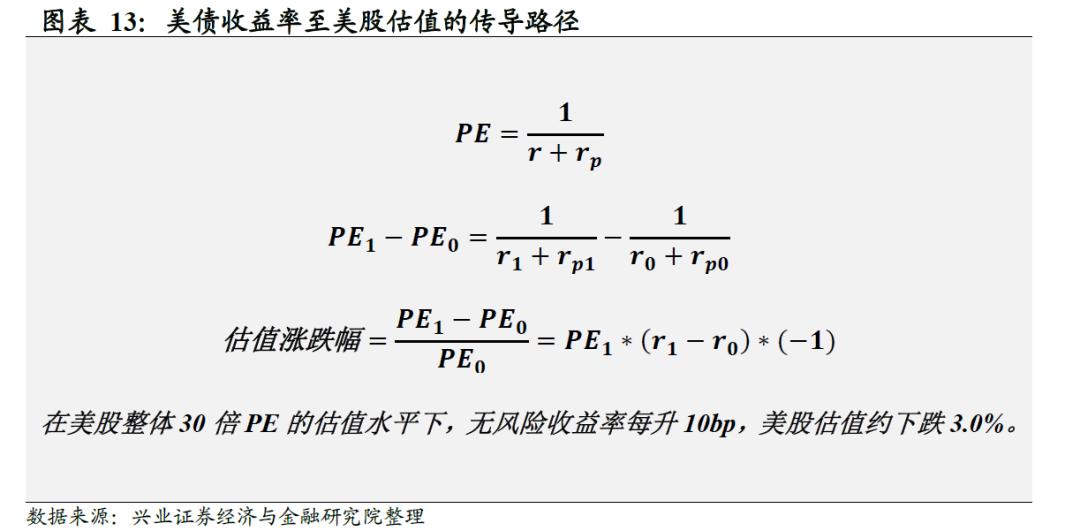

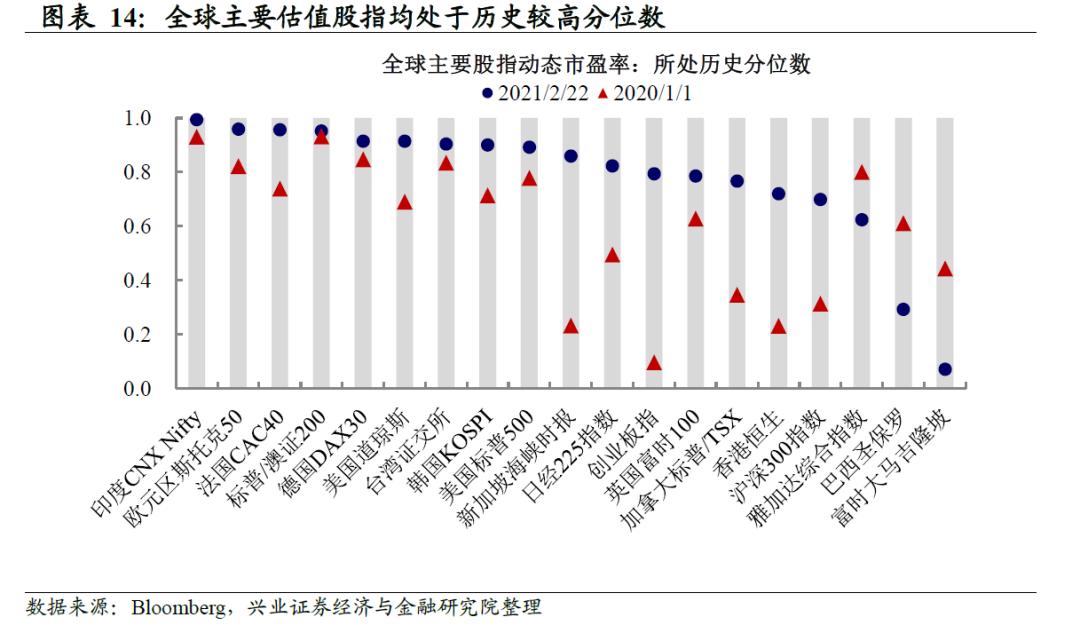

美债利率对估值的冲击幅度,取决于估值所处的位置。理论上而言,美债收益率的上行会压制美股估值,从绝对估值法的角度看,股市估值水平(PE值)等于股市期望收益率的倒数(无风险收益率加风险溢价)。假设风险溢价水平不变的情况下,股市估值的涨跌幅将等于无风险收益率变化与估值水平绝对值的乘积(详见图13)。从相对水平来看,当前全球主要经济体股指股指均处历史85%分位数以上,这意味着美债收益率对估值的“杀伤力”可能在历史上来看是相对偏高的。从绝对水平来看,在美股整体约30倍PE的估值水平下,据上述公式推算,无风险收益率每升10bp,美股估值约下跌3.0%。

而估值下跌并不意味股市下跌,盈利上升能起到对冲作用。PE值的下行并不一定导致股市的下跌,根据FactSet的盈利预测,2021年标普500盈利预期上升23.6%,利用该数据进行反推,美债收益率上升幅度在80个bp之内对美股估值的拖累,应该均能被盈利所消化。

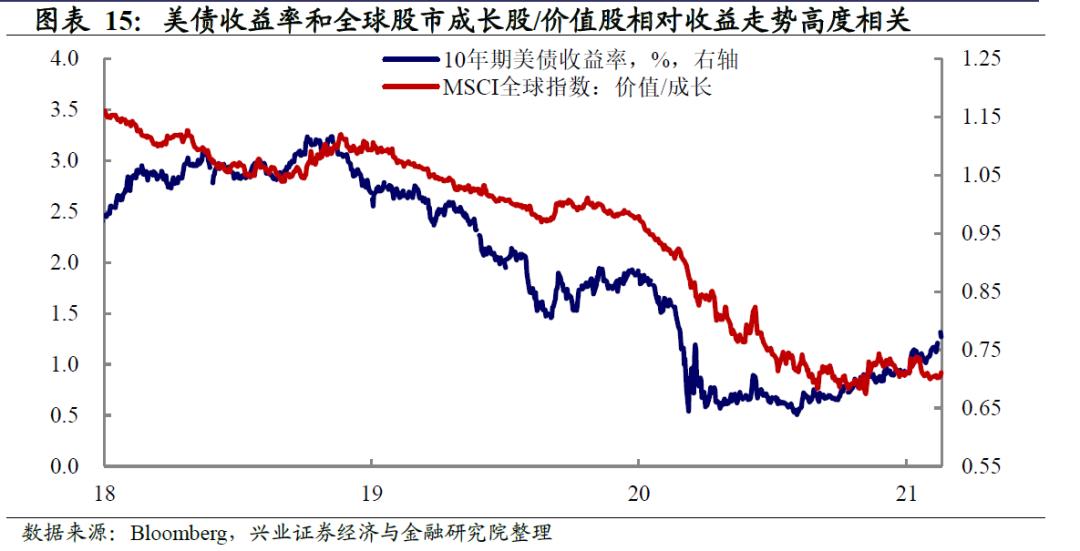

结构上看,高估值股票对美债收益率变化或更敏感,这推动了风格切换。如上所述,美债收益率变化对个股估值的影响,不仅仅与债券收益率变化幅度相关,同样与个股估值水平相关(估值涨跌幅 = - PE *△r)。本身估值水平更高的个股,其估值将对美债收益率的变化更为敏感,换言之,在美债收益率上行的背景下,高估值股票承受的风险可能更大。关注到MSCI指数成长股的估值整体高于MSCI指数价值股的估值,换言之,美债收益率的上行对成长板块的冲击要大于价值板块,因此,我们看到美债收益率和全球股市成长股与价值股相对收益走势的高度相关。从这个角度可以理解,近期全球股市的风格切换。

风险提示:通胀形势超预期,美联储货币政策变化超预期。