报告摘要

市场已进入以风险偏好对冲流动性收缩的行情第三阶段

市场一轮行情大致可以分成三个阶段:

第一轮资金以左侧价值投资为主,由于经济预期处于底部,风险偏好最低,无风险利率下行,这一阶段主要交易的是确定性最高的消费股以带动市场情绪。

第二轮资金,此时无风险利率见底,流动性维持宽松,但经济预期起来带动风险偏好明显提高,此时交易的主要是和经济周期关系较弱的科技成长股。

第三轮资金,由于受紧缩预期影响,无风险利率上行,但预期收益率难以明显下降,此时,科技股、消费股甚至周期成长股如果没有出现明显回调,继续上涨的空间比较有限,资金会开始从抱团向其他估值洼地流动。

年初以来投资者对港股的热议即是行情进入第三阶段的典型特征。对比A股21年1月和20年12月的行业涨跌,排名也发生了明显的切换,具有相对估值优势的板块开始跑赢。

如何理解当前的股市流动性

股市的流动性可以大致分成三类:

第一类前期出于长期确定性较高,股价已计入后续若干年业绩的板块,典型如业绩平稳性和行业竞争格局稳定的调味品,具有明确产业趋势的锂电,部分优质赛道的龙头股,影响其中长线资金流动性最大的因素是资金成本,后续主要看以债券收益率为代表的无风险利率。

第二类受益中短期景气度持续边际改善,但长期确定性不如第一类的板块,在其中交易的主要是中短线机构或散户资金,影响其流动性的最大因素是新发基金规模的可持续性。

第三类主要是香港市场,国际资金的定价权更大,影响其流动性的最大因素是美元、美债收益率、中美国际关系。

首先,对于国内的无风险利率,近期的回落仅是央行对前期利率超调的对冲,叠加市场对短期疫情的担忧,中长期在复苏预期和通胀预期影响下仍有上升空间。

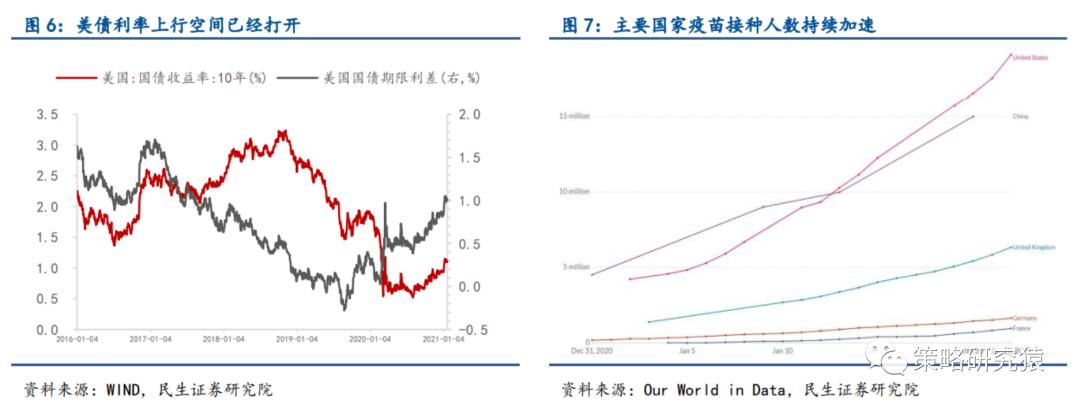

其次,对于美元和美债收益率,疫苗接种率提升、美联储QE收缩预期、拜登上台后的基建政策预期都打开了两者回升的空间,何时进入加速抬升阶段重点观察疫苗接种节奏和美国基建政策落地。

最后,对于基金入市来说,新发基金规模的快速扩大,意味着最晚入市、风险偏好最高的一批增量资金开始入场。

配置建议

整体上我们判断,市场短期内包括流动性和景气度,发生系统性风险的可能性较小。交易层面上,上周五市场由各行业的普涨切换回有限板块的大涨,代表行情还是相对健康和理性的。后续板块轮动大概率会继续加速,资金会进一步从抱团板块向其他方向调仓,配置上可以分成两类思路:

风险偏好较高,胜率优先,关注:1、受益中期复苏预期和通胀预期的:石化、化工、有色;2、景气度继续向好,但要等待板块轮动给出合适价位的:锂电、汽车(包括零部件)、光伏、电子、半导体。

风险偏好适中,赔率优先,关注:1、受益疫情后服务业复苏,且短期受疫情打压跌出空间的:餐饮、酒店、旅游、航空;景气度见底、前期估值受压的:保险、银行、通信、计算机、游戏;3、港股三大配置方向:1)A股稀缺标的;2)高确定性行业龙头;3)AH低估个股

风险提示

海外经济恶化,疫苗进展不利

正文

一

市场已进入以风险偏好对冲流动性收缩的行情第三阶段

资产的配置价值就取决于资产预期收益率与资金持有成本的比较,资金的持有成本越低,越能接受长期年化复合收益越低的资产。拆分来看,资金的持有成本由三部分组成:资金本身的成本、风险溢价、机会成本(无风险收益率)。

复盘疫情以来的主要行情,经济环境预期越不乐观,投资者的风险偏好也就越低,使得风险溢价趋于下行,叠加流动性加大宽松推动以债券收益率为代表的无风险利率下行,资金的持有成本非常低廉,这一阶段主要交易的是业绩确定性较高的消费股。典型代表如调味品,估值体系由PE向DCF切换,业绩展望期也一再拉长。

随着疫情见顶,流动性维持宽松,无风险收益率见底,投资者的风险偏好开始抬升,此时有明确产业趋势的成长股既能满足长期增长的确定性要求,又能有更高的预期收益率以平衡资金成本的回升,从而得到投资者追捧,此时交易的主要是和经济周期关系较弱的科技股。在本轮资本市场周期内,诸如半导体、锂电、光伏等赛道涨幅显著。

随着疫情进入尾声,经济复苏的预期走强,资金的风险偏好进一步抬升,同时受紧缩预期影响,无风险收益率也明显上行,资金的成本整体上移,但预期收益率仍然维持高位。市场开始进入第三阶段,科技股、消费股甚至周期成长股如果没有出现明显回调,继续上涨的空间比较有限,资金会开始从抱团向其他存在相对估值洼地的板块流动。

年初以来投资者对港股的热议即是行情进入第三阶段的典型特征,在第三阶段,不同属性的资金会采取不同的策略流入不同的板块:

第一类资金偏好中短期景气度会明显边际上行的板块,因此景气度和财报的预期差是判断的重点,典型如近期的医药、电子(包括半导体)、周期(石化、化工、有色)板块。

第二类资金会选择继续加仓到有中长期明确产业趋势的板块,因此景气度是否见拐点,产业趋势确定性是否被证伪是判断的重点,典型如近期高位震荡的锂电、汽车、光伏、军工。

第三类资金对赔率的要求更高,对估值的容忍度更小,会偏向选择景气度仍会向上但属于市场中估值洼地的板块,因此相对估值差是判断的重点,典型如近期的港股行情、A股金融、计算机、通信、游戏和部分中小票的上涨。

二

如何理解当前的股市流动性

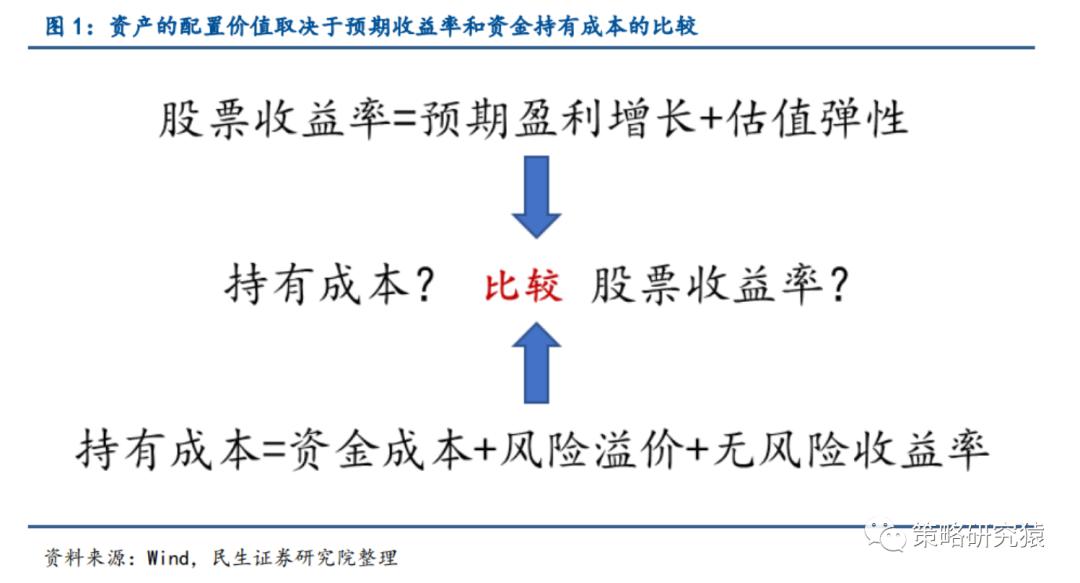

随着A股资金生态的改变,以及与国际接轨程度的加深,股票的定价和流动性的判断方法也出现了根本的改变。在本轮行情中可以明显的观察到,从新能源、医药到白酒、调味品、周期龙头,都出现了股价被大幅抬升,脱离原有估值体系的现象。在以往假设一只高确定性龙头五年的预期涨幅是从10元/股涨到30元,一只年化预期收益率为15%的国内资金在第一年的买入价上限就应该是17.15元,而一只资金成本为2%,年化预期收益为5%的资金在第一年的买入价上限就可以直接高达24.7元,从而使短期的PE值被扭曲。

因此,股市的流动性并非单一的概念,不同板块对应不同类型的资金,流动性需要用多种方法进行判断:

第一类前期出于长期确定性较高,股价已计入后续若干年业绩的板块,典型如业绩平稳性和行业竞争格局稳定的调味品,具有明确产业趋势的锂电,部分优质赛道的龙头股,影响其中长线资金流动性最大的因素是资金成本,后续主要看以债券收益率为代表的无风险利率。

第二类受益中短期景气度持续边际改善,但长期确定性不如第一类的板块,在其中交易的主要是中短线机构或散户资金,影响其流动性的最大因素是新发基金规模的可持续性。

第三类主要是香港市场,国际资金的定价权更大,影响其流动性的最大因素是美元、美债收益率、中美国际关系。

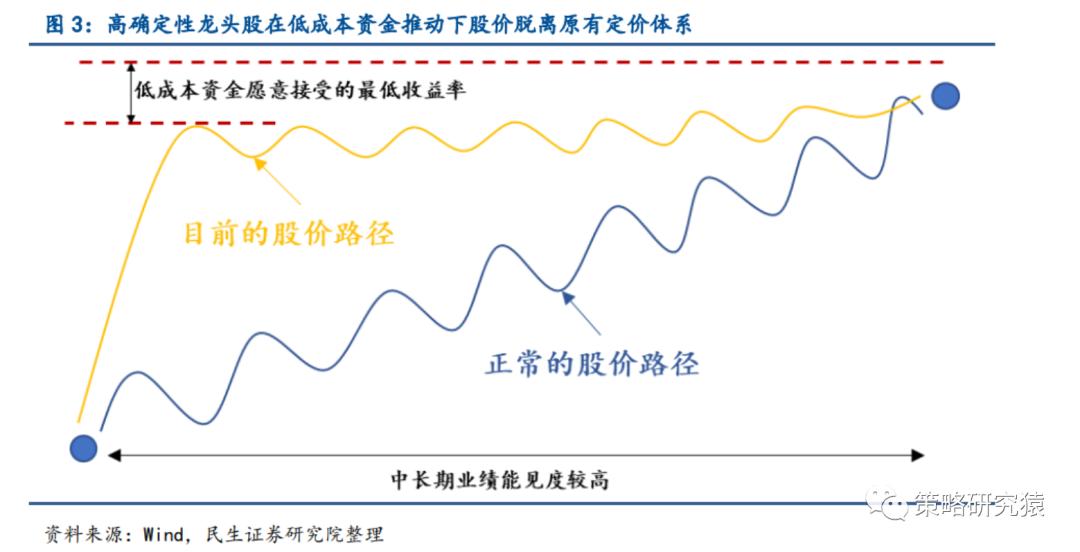

首先对于国内的无风险利率,近期的回落仅是央行对前期利率超调的对冲,叠加市场对短期疫情的担忧,中长期在复苏预期和通胀预期影响下仍有上升空间。11月以来随着货币政策由防风险转为正常化操作,前期超调的利率水平在短端资金面宽松背景下重新下行,向政策利率水平回归。但由于市场对增长预期和通胀预期的担忧,长端利率回落幅度始终不如短端,使得期限利差仍然处于历史均值以上。上周五,央行净投放变为0,并在公开市场业务报告里特别提到“税期的高峰已过”,这意味着短端资金面的宽松可能告一段落,央行宽松的初衷就是使得超调利率水平回归正常,并不是政策整体重回宽松,中期的紧缩方向并没有改变。因此对无风险利率的利好仅剩下短期内疫情的反复。

对于美元和美债收益率,疫苗接种率提升、美联储QE收缩预期、拜登上台后的基建政策预期都打开了两者回升的空间,何时进入加速抬升阶段重点观察疫苗接种节奏和美国基建政策落地。美元回升和美债收益率上行的影响具体有两个:一是会成为制约目前港股投资收益的重要因素之一,因此从某种程度上来讲,接下来港股的表现会取决于外资流出和内地资金之间的竞争,甚至在A股和港股间形成资金的跷跷板效应。二是北向资金的流入节奏也和美元及美债收益率相关,因此对外资在21年流入A股的总量和持续性的预期要适当降低。

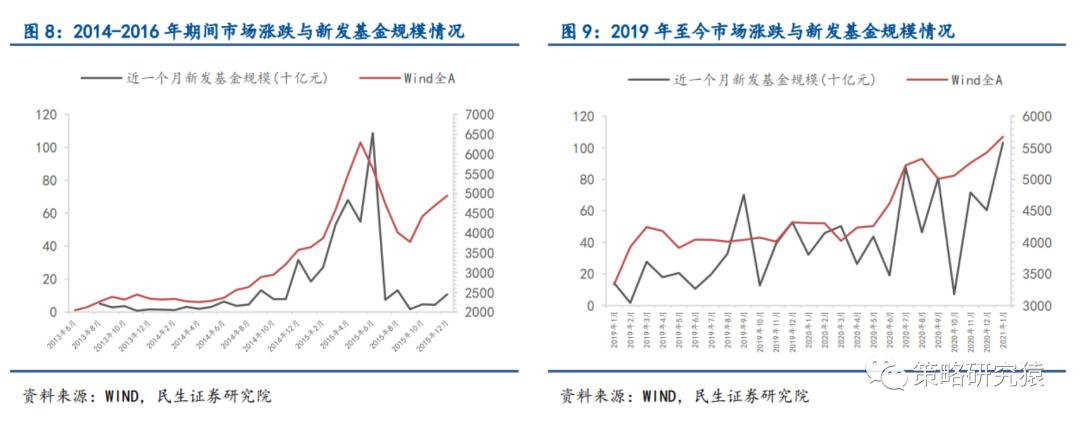

对于基金入市来说,新发基金规模的快速扩大,意味着最晚入市、风险偏好最高的一批增量资金开始入场。每一轮行情从开始到结束都会有不同属性的资金渐次入场,风险偏好逐级抬升,推动行情上涨,这也与我们对股市三阶段的判断相呼应,第一轮资金以左侧价值投资为主,风险偏好最低,因此往往行情开始会以消费股来带动市场情绪;第二轮资金会偏好弹性最好的科技成长,风险偏好明显提高;第三轮资金入市时间最晚,但根据市场历史表现,往往预期收益率也会较高,因此风险偏好也最高,但可能也是市场资金接力的最后一波。

三

配置建议

整体上我们判断,市场已经处于行情的第三阶段,风险偏好对冲宏观流动性收缩成为影响市场的主要因素。短期内包括流动性和景气度,发生系统性风险的可能性较小。交易层面上,上周五市场由各行业的普涨切换回有限板块的大涨,代表行情还是相对健康和理性的。

后续板块轮动大概率会继续加速,资金会进一步从抱团板块向其他方向调仓,配置上可以分成两类思路:

风险偏好较高,胜率优先,关注:

1、受益中期复苏预期和通胀预期的:石化、化工、有色

2、景气度继续向好,但要等待板块轮动给出合适价位的:锂电、汽车(包括零部件)、光伏、电子、半导体

风险偏好适中,赔率优先,关注:

1、受益疫情后服务业复苏,且短期受疫情打压跌出空间的:餐饮、酒店、旅游、航空

2、景气度见底、前期估值受压的:保险、银行 、通信、计算机、游戏

港股三大配置方向:1)A股稀缺标的;2)高确定性行业龙头;3)AH低估个股

风险提示

海外经济恶化,疫苗进展不利