2021 作为移动互联网十年新转折,区块链也已经走过了十一个年头。

2021 作为工业文明与数字文明的分水岭,迎来了负利率时代,价值增长严重分化,意味着如果不持有更有竞争力的投资标的,免不了缩水的命运,而 2021 将比以往更加的困难和有挑战。该篇文章是对于新一年的市场机会以及如何在波卡生态获得更高收益提出的几点个人思考。

市场分化趋势下,何去何从?

以史为鉴知兴替。

早在 2017 年中国银行国际金融研究所的宏观观察中就提到了,美国收入分配陷入了两级分化,一改原纺锤型或者橄榄型的社会结构,向着不稳定的贫富两级分化的沙漏型社会转变,2008 年次贷危机和 2020 年疫情让这种社会转型成为了全球趋势,让原本艰难生存的中产阶级资产只能由负债支撑。

极端分化的来源之一来自于技术进步,移动互联网发展让我们享受了前所未有的便利,但在这样的演变趋势下新中产阶级正在由人工智能、区块链等新兴技术行业人员所取代,劳动市场和资本市场首先出现了这样的分化,原有的工业、轻工业都在不断受到互联网转型的冲击,以平台为主导的服务围绕着每个人的衣、食、住、行。

虽然全球财富整体资产增长似乎从未停止,但资产的价值究竟是什么?经济学家给出的答案是所有未来创造现金流折现现值的总和,负利率时代下,分母越低资产价值越高(FV=PV/(1-DR)),因此在一片增长浪潮中,累计的财富越来越集中在少数头部的企业和个体身上,分化更加激烈。

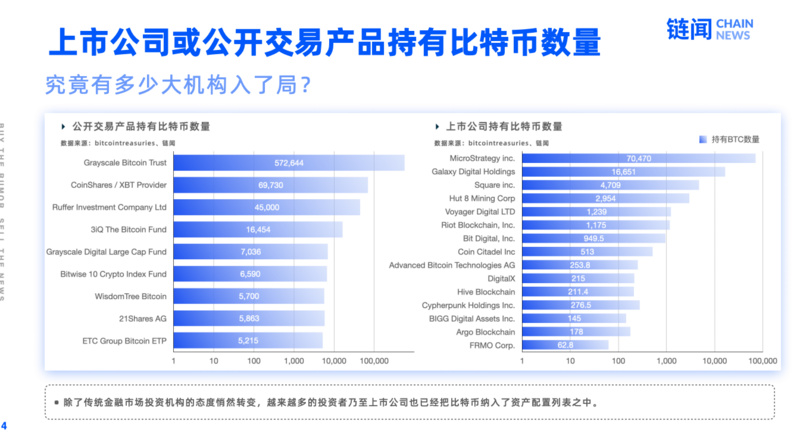

资产分化的关键就在于增长是分化的,也就是不是所有的资产都是上涨的,如果还想要在分化市场上真正挣到钱就必须作出选择。而这种增长分化与负利率在区块链市场集中体现在比特币上,比特币作为反叛传统货币体系,追求自由民主的故事,一骑绝尘突破多个整数位的同时,用市场的力量告诉选对的路会变得更加重要。2020 越来越多的大机构开始布局,区块链市场越大负利率红利加剧,因此变得更大更强。

反观,DeFi 区块链市场也开始由于资本的大规模进入呈现出分化趋势,生态都在不断分层,但就 DeFi 赛道来说,根据 DeBank 数据显示,DeFi 总锁仓额首次突破 300 亿美元,但 ETH 锁仓数量却较 3 个月前减少超 25%,这样市场残酷、剧烈的变革让拥有护城河的项目才有可能成为分化赛道头部。

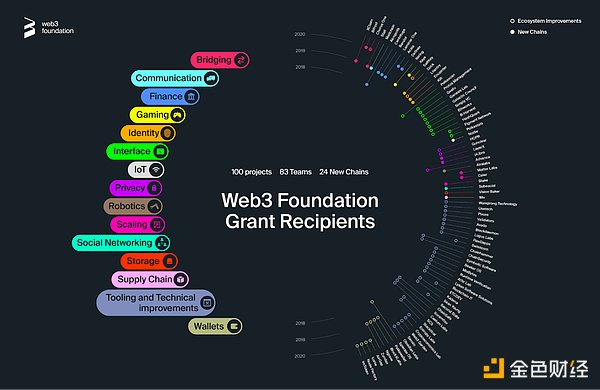

就去中心化金融服务角度来说,以 Acala 为例, Substrate 开发的 DeFi 基础设施无论是以去中心化程度、用户体验、交易成本,还是资产安全性等属性都将成为波卡上金融设施的天然护城河,完善的治理机制也会大幅度减少决策失误,保证治理自制化。

更重要的是借助波卡 Substrate 构架能够实现多个不同业务平行链进行交互,横向拓展支持更多资产实现跨链交互,让原本会被分化的小市场形成规模效应,迅速发展以实现更低的贴现率(DR)与更高风险承担的能力,从而成为金字塔尖。

波卡生态范式既成,收益如何最大化?

说完了趋势和选择,我被身边朋友问的最多的问题是:既然 2021 年属于波卡元年,什么样的方式能够最大化投资的资金利用率?要不要参与平行链竞拍?

当然,这些问题都没有标准答案,我只能说分化趋势下优质的波卡生态项目会成为未来重要的核心资产,因为对于优质项目来说接入平行链才只是开始。

可以横向对比波卡与传统投资标的收益,波卡生态内最广泛和最受欢迎的投资方式就是 Staking,截止目前,一般情况下币本位年化收益都在 13% 左右,对比 2020 年其他投资标的的数据,根据 Tradingview 统计 2020 年黄金涨幅 13%,股票型基金平均涨幅 37%,指数型基金稍低为 28%,而纯债基金平均涨幅仅有 2.6 %,作为中国人最受欢迎的投资标的房地产平均也只涨了 4%,最懒的办法放在银行做定存只有 1.75%,这样你应该能够看出 2021 对资产配置明显提出了更高的要求。

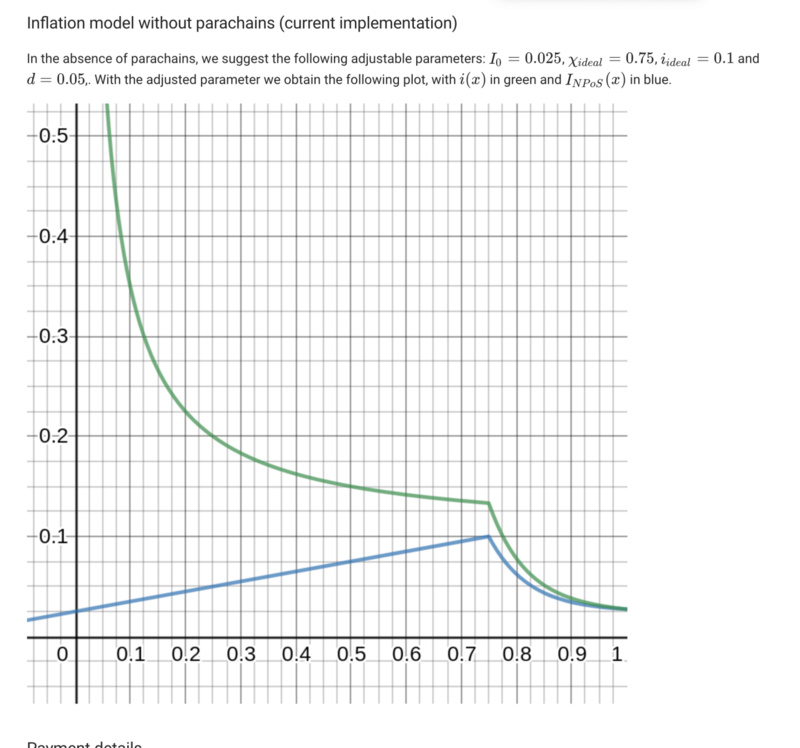

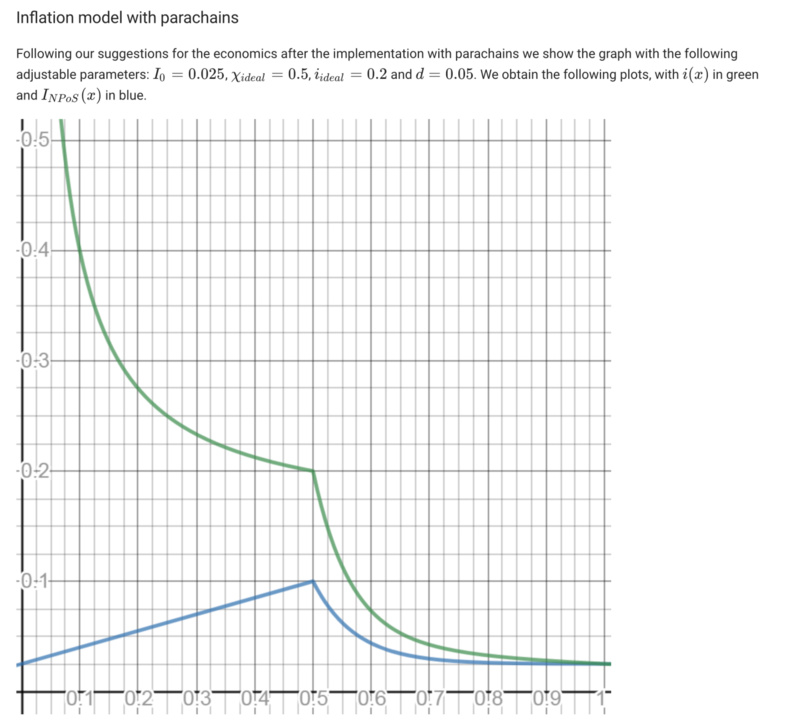

根据现有的波卡通胀经济模型分析,一般的想法会认为 Staking 的数量越多获取的 DOT 也就越多,当网络大部分的资产参与到竞拍中,拿全部的资产质押还会是更好的选择么?可以根据最新的波卡经济模型来对比,通胀率为 10%,验证人奖励跟 Stake 的数量成下图函数关系。简单来说,就是奖励会随着通胀率与质押数量变化而发生变化,若奖励被越多的质押资产分享,那么收益也就越小。

如下图所示:

图示:

X 轴:已参与 Stake 的 DOT 比例

Y 轴:通胀率(固定为 10 %)

蓝色线:质押者的通胀奖励

绿色线:质押者的回报率

直观对比竞拍前与竞拍后的波卡网络的 Staking 激励模型,并且如果超过边界线值剩余的将被收缴入库,减少验证人的 payouts,不难看出当竞拍开始后边际质押值将从 75 %下调至 50 %,其中 25 %的差额将成为溢出价值,以 1 月 11 日的全网质押率 60.81 % 来看溢出锁定将会大大降低全网的 Staking 收益率,为了能够提高收益建议将已质押的部分参与插槽竞拍,适当降低质押比率依然能够获得与竞拍前相同的质押收益,相当于用更少的 DOT 获得相同质押收益的同时还给予了机会利用 DOT 参与竞拍获得相关激励资产。

source:Math Wallet

所以,如果仅持有 DOT 并且全仓 Staking 并不是最好的投资选择。那么,如果要参与竞拍获得丰硕的额外收益该拿出多少?就目前数据来看,仅拿 1/3 的资产参与插槽竞拍,剩余的 2/3 质押也将获得同样的收益,而额外的 1/3 参与优质项目竞拍也许还将获得更丰硕的收益。

如何更好的主动参与波卡平行链插槽竞拍?

波卡平行链插槽数量是有限的,当资源成为稀缺时,市场供需就会具备一定的价格支撑。能够预计到的是 2021 年波卡平行链插槽竞拍一但开始就会进入白热化竞争的局面,届时也会有更多的玩法诞生,但分化效应始终会存在,所以对于高净值投资者来说,优质的项目资产始终会成为压箱底的资产提高在负利率时代下的收益率。

目前市场上的投资者可以大致归类为:

一是二级市场上短线投资类,但个人投资者往往难以像专业对冲基金 Ark Capital 机构利用套现和量化能够在市场短期内进行流动性吸引。

另外还有配置类投资,无论是个人还是机构以配置类为主往往都能够长期持有并获得优异的投资收益,5 月华尔街著名基金经理 Paul Tudor Jones 在接受 CBNC 采访时表示,已投入其个人资产的 1 %,规模约几千万美元以上。

并且采访中 Jones 认为,收益最大化的最好策略是拥有最快的马。那么,想要在波卡生态 DeFi 项目中也能获得如此可观的收益,有哪些因素可以帮助你衡量参与波卡平行链项目的优劣?

基本面也许会帮助你找到答案。可以从社区、市场、机构背景等纬度考虑:

社区数据是否呈现稳定增长?

社区分布的地区和国家是否多样?

在核心赛道是否具有独特的竞争力?

是否踏实耕耘技术按时交付产品?

产品接入平行链之前是否完成安全代码审计?

投资机构背景阵容是否良好,资金量充足?

市场合作伙伴的拓展情况如何?

项目本身模型是否可实现可持续发展?

平行链插槽竞拍奖励模型设计是否合理?

市场营销是否过度,形式大于实质?

……

当然,还有很多基本面的衡量维度将帮助择优,这里只是给出基本思路,帮助你能够在早期捕获价值。

每一轮的平行链插槽竞拍机制中,只有一个的项目可以胜出,获得接入平行链的资格。其他竞拍失败后就会将 DOT/KSM 返还给用户。对于个人用户来说,如果选错了项目,就会面临波卡资产一个月无收益。所以对于用户来说更需要谨慎,选择基本面更好,减少机会成本损失。

2021 年,祝各位都能遵从 Jones 投资法则,在波卡生态内找到最快的 “马” 。

参考新闻:

《中等收入阶层“空洞化” , 美国梦何去何从》

《2021 新年好:快照加密世界的 2020》

《Paul Tudor Jones calls bitcoin a ‘great speculation,’ says he has almost 2% of his assets in it》