近日,有部分网友反馈,其花呗额度被下调至2000元或3000元以下。据了解,这些被下调额度的网友大多是年轻用户。蚂蚁集团12月23日回应券商中国记者称,花呗近期正在调整部分年轻用户的额度,倡导更理性的消费习惯。

有支付机构风控相关人士向记者分析道,花呗主要目的是为了构建其自身金融生态培养用户消费习惯,而银行的信用卡业务则主要为了赚取中间业务收入以及利息。亦有大行人士表示,花呗额度下调会使风险规模减小,但从宏观上来说风险依然存在。

部分年轻用户花呗额度下调

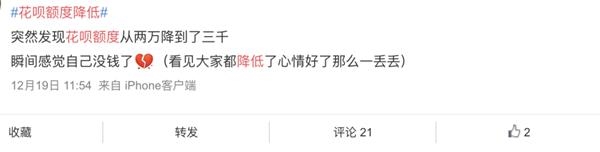

近期,有网友在社交平台上反映,自己的花呗额度被降低了。不少网友反馈称,其花呗额度被下调至2000元或3000元以下。蚂蚁集团日前证实,花呗近期正在调整部分年轻用户的额度,倡导更理性的消费习惯。

继上周主动下架互联网存款产品后,蚂蚁集团的这一动作又引起了不小的关注。不过有接近该集团的人士向记者透露,日前花呗额度的下调与此前互联网存款产品的下架并没有什么联系。

也有年龄区间在25岁左右的消费者向记者表示,自己的花呗额度近期不降反升。有市场人士向记者指出,花呗此次下调额度的群体应该主要为大学生和初入职场的年轻人,而这部分人的经济实力并不十分稳定。

近年来各类信贷消费平台层出不穷,不少消费者认为此类信贷产品在广告中有引导超前消费的嫌疑,争议也伴随而来。据2019年尼尔森发布的《中国消费年轻人负债状况报告》显示,90后总体信贷产品的渗透率已达86.6%,实质负债人群约占整体年轻人的44.5%,也即是说,我国正有近半数的年轻人过着负债生活。

“超前消费不完全等于超额消费,但对于消费观念尚不成熟的部分年轻人来说,超前消费极容易带来不理性的消费行为。”某消费者行为研究人士向记者表示,刚步入社会的年轻人,自身储蓄实力较弱,需要资金周转日常开销是可以理解的,但也要充分考虑到这类人群的消费及还款能力,谨慎授信额度。

随着国内消费金融的迅速发展,金融服务的获得率也有所提升。以蚂蚁花呗、京东白条等为典型的互联网消费信贷产品依托其小额分散、纯信用无抵押等特点,让不少难从银行办理信贷业务的客户获得了便捷的信贷服务。但与此同时,也应警惕超前消费可能带来的过度消费。

上述研究人士进一步指出,特别是以大学生为代表的年轻群体,在自身消费观还不成熟的情况下也没有稳定的经济来源,很容易冲动消费,出现逾期不还的风险比较大,“因而,引导年轻人树立理性的消费观念十分必要。如果花呗下调额度能带动同类产品跟进,那么整体能进一步防范年轻人过度消费的问题。”其表示。

除了倡导年轻人培养更理性的消费习惯之外,上述市场人士认为,蚂蚁集团下调年轻用户额度可能还有几方面的原因:第一可能是监管的压力,第二是出于控制风险的目的,第三则是受疫情影响下,与就业和收入预期同步进行下调。

构建引导消费行为的金融生态

有支付机构风控相关人士向记者分析称,花呗主要目的是为了培养用户消费习惯,而银行的信用卡业务则主要为了赚取中间业务收入以及利息,两者目的并不一样。

记者从某大行客户经理处了解到,银行做信用卡业务主要围绕以下目的:

一是赚取手续费。比如银行跟商家合作,客户消费产生的手续费由银行、银联机构和商家三家进行划分。

二是维护客户。在一般情况下,客户用了某家银行的信用卡,大概率会成为这家银行的忠实客户,长久使用其金融服务。

三是赚取利息。在持卡人偿还能力暂时有限的情况下,银行在还款额度上均设有最低还款额。“就我观察下来,按照最低还款额进行偿还贷款的持卡人比较多,尽管个人信誉不受影响,但是剩下的款项是需要拿利息的。”该大行客户经理向记者表示,这部分利息也比较高,一般是按日算,而这些收益也会是银行的利润。

“一方面银行希望客户多刷信用卡赚取中间业务收入,另一方面如果客户刷多了还不上钱就容易形成坏账,那么征信对他们来说是很重要的。”前述支付机构人士表示,对比来看,花呗可能都不需要拉取借款人的任何征信。只要通过大数据或者市场调查测算或者预估整体的违约率是多少。

而通过大数据预估出的违约成本,本质上可以作为蚂蚁集团的营销费用,即折合成作为培养消费习惯的营销费用,“使用花呗的人群后续出现额度不够的情况时,相应的可能使用借呗、余额宝等同生态里的产品。”该支付机构风控人士说。

那么构建生态以促进培养用户的消费习惯本质为了什么呢?上述业内人士解释道,生态搭建好了,盈利都是指数式增长。

只要用户还在使用支付宝、淘宝等产品服务,那么花呗就可以利用自身的生态圈,将信息推送至用户眼皮底下,比如,“花呗分XX期,手续费XX,每月低至几百元”等字眼,那很可能动摇用户原本有心理负担的消费行为,进而产生冲动消费,“这样一来淘宝、天猫和花呗都赚钱,所以说建立生态很重要,引导用户的消费行为”。

合规成本上升?

相较于传统的信用卡业务,花呗首先没有发卡成本,其次直接依托于支付宝,营销获客成本并不高,但银行要拓展这部分客户的成本可高出不少。

其次,从信贷额度来看,花呗最高额度为5万元,本质为小额贷款,而信用卡额度范围从几万到几十万甚至无限额度都有,“银行没有这个生态,没必要去抢这些小额用户,因为也带不了多少收入。”上述支付机构人士坦言。

对于银行来说这部分市场的开拓成本与收益难成正比。相比较于互联网金融平台,银行大数据的资源较弱,手里没有这么多客户,特别是在中小客户层面,放贷款的范围比较小。此外,信用卡还有制卡费、邮寄费等成本,年轻用户办卡后所带来的收益可能还抵不上银行发卡的成本。

而花呗的生态恰恰需要就需要开发这些小额信贷客户。

“在花呗和淘宝联合起来的生态中,用户使用花呗在淘宝商户消费,阿里巴巴集团抽两次成,购物平台抽成一层,花呗抽一层手续费,而且花呗的分期手续费比银行高,而且花呗对分期也是有引导的。”上述支付机构人士进一步表示。

花呗所瞄准的市场就是令银行容易出现“费大劲赚小钱”的客户群。互联网小贷平台则可以利用大数据,高效筛选出信誉比较好、未有过逾期,且主要有个人消费一类贷款需求的客户。

银行和互联网贷款很大的区别在于:银行是在规范情况下,严格按照监管要求放款,当然放款速度相对较慢,要经过一系列手续且操作流程比较繁琐;至于互联网贷款,有额度之后放款比较快,涉及群体广泛,但是覆盖面大的情况下,如果监管措施跟不上的话,风险会很大。

亦有银行从业人员向记者表示,花呗额度下调可能会使风险规模要小一些,但从宏观上来说风险依然存在。

今年7月,银保监会发布《商业银行互联网贷款管理暂行办法》将互联网消费贷、经营贷合理区分,采取差异化监管,并对互联网贷款的单户额度、授信期限均设置期限要求。

11月初,银保监会会同人民银行等部门公布的《网络小额贷款业务管理暂行办法(征求意见稿)》提出一系列规定,包括对小额贷款业务的注册资本、异地展业、两参或一控、ABS杠杆倍数、联合贷出资比例、贷款额度等方面内容。

“以后参照银行金融机构纳入统一监管的话,也会慢慢出台对于互联网小贷平台准备金、计提资本等要求,合规成本最终会上去的。”上述业内人士指出,随着互联网贷款相关监管规定陆续出台,合规经营下风险可控。