与“央企下属子公司”签订的合同上竟是“萝卜章”?更神奇的是,盖有“萝卜章”的假合同被作为底层资产还发行了信托产品。

近日,信托公司再爆底层资产质量丑闻,这次“踩雷”的又是民生信托。直到被冒充的一方发布声明,民生信托才知道自己已经被套路。

这一事件令市场更为关注“泛海系”的资金状况。民生信托是上市公司泛海控股的孙公司,泛海控股的实际控制人是卢志强。在2019福布斯中国富豪榜上,卢志强以222亿元的身家名列第104位。

合同惊现萝卜章

事情要从中建五局的一则声明说起。

9月10日下午,中建五局的官方微信号发出了一则严正声明称,近期,中建五局发现两份盗用其子公司中建五局第三建设有限公司(简称“三公司”)名义、虚构交易事实、私刻三公司印章和天津华航供应链集团有限公司签订的《型材买卖合同》。

来源:中建五局微信公众号

中建五局全称是中国建筑集团公司第五工程局有限公司,是妥妥的央企子公司。

中建五局表示,民生信托以上述虚假合同作为资产包发行了“至信1095号中建五局特定资产收益权集合资金信托计划”产品。该产品与中建五局无关。中建五局并未参与、亦不知情。

中证君多次试图联系中建五局,公司人士均挂断了电话。截至中证君发稿时为止,中建五局并未回应此事。

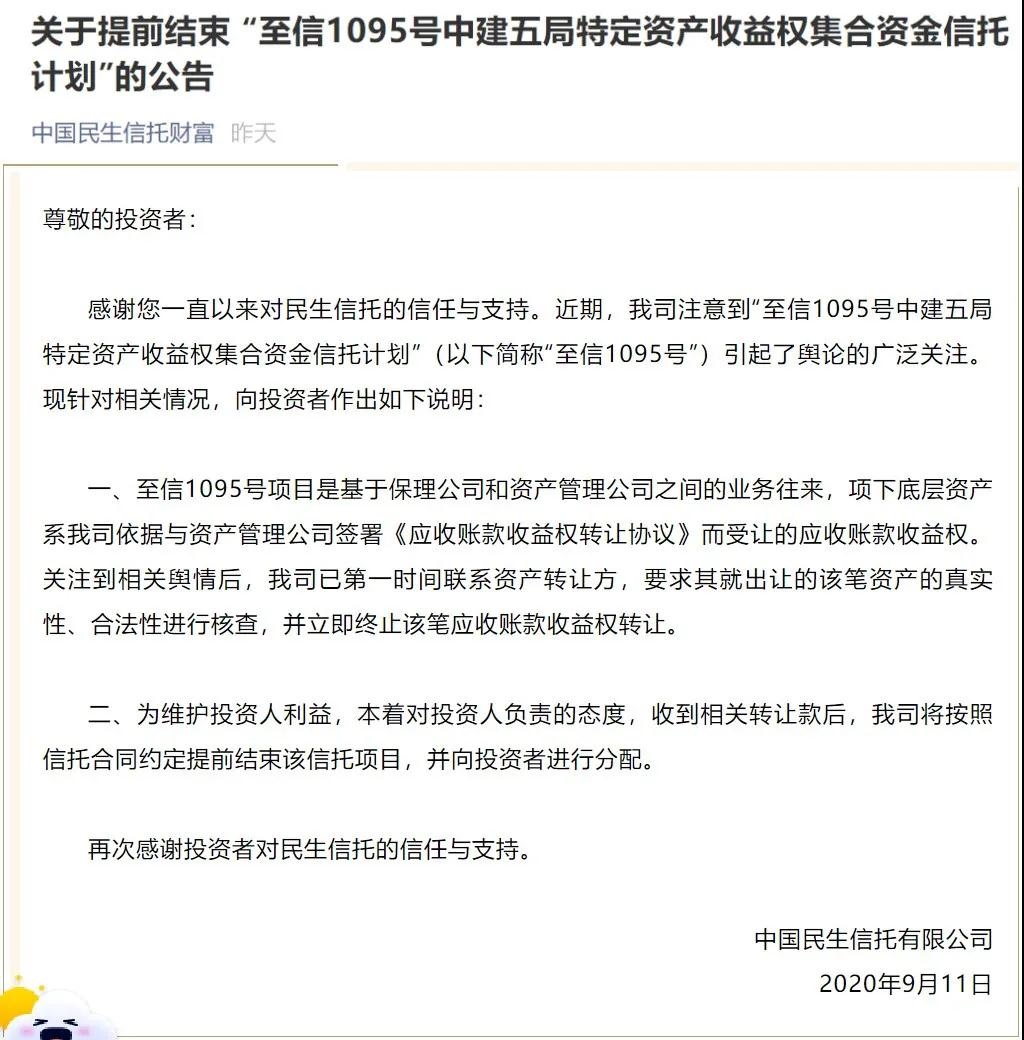

9月11日,民生信托并未澄清此事,而是发出了一则提前结束“至信1095号中建五局特定资产收益权集合资金信托计划”的公告。

公告称,公司已第一时间联系资产转让方,要求其核实该笔资产的真实性和合法性,并立即终止该笔应收账款收益权转让。为维护投资者利益,将提前结束该信托项目,并向投资者进行分配。

来源:民生信托微信公众号

民生信托相关负责人接受中证君采访表示:“项目的情况目前还不是很清楚,公司也是看到中建五局的公告后才得知此事。接下来会向业务部门了解情况,事情的原委也需要进一步去核实,现在不好说是哪方的问题。”

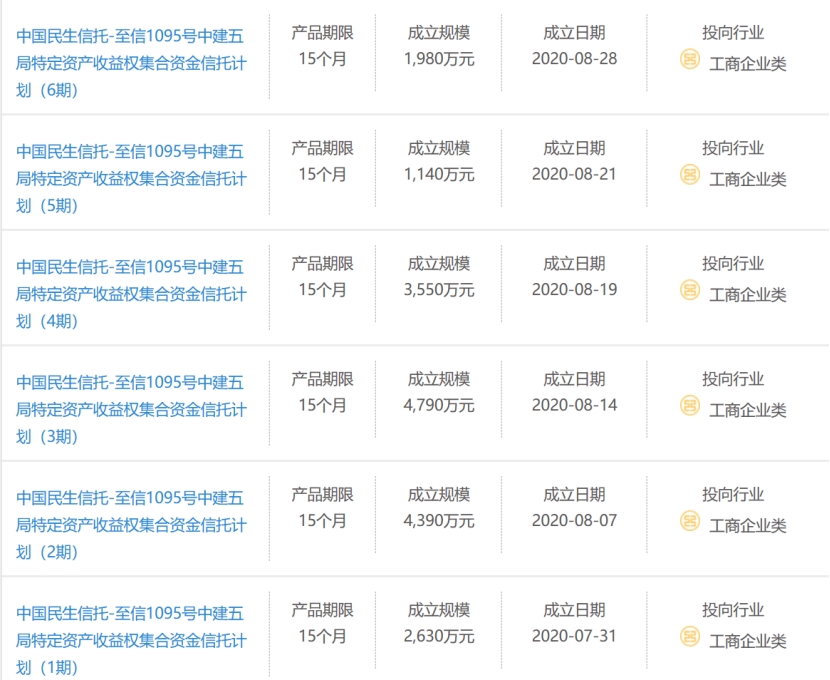

中证君在民生信托公司官网了解到,“至信1095号中建五局特定资产收益权集合资金信托计划”合计发行六期,首期7月31日成立,第六期8月28日成立,产品期限均为15个月,合计成立规模1.848亿元。最早的一期产品到2021年底结束。认购金额100万-300万元的投资者,预期收益为8.4%;认购金额300万元以上的投资者,预期收益为8.6%。

来源:民生信托官方网站

公开资料显示,该信托计划资金用于认购天津曜晖管理咨询合伙企业(有限合伙)(以下简称“标的有限合伙”)有限合伙份额,标的有限合伙最终将本信托计划实缴出资扣除相关费用后用于受让国厚资产管理股份有限公司持有的标的应收账款收益权或经受托人认可的其他特定资产收益权。

该信托计划的还款来源为:一是标的有限合伙实现特定资产收益权,向该信托分配投资收益;二是标的有限合伙将特定资产收益权转让给第三方,获得收益分配;三是该信托计划向第三方转让有限合伙份额。

中证君获得的一份该产品推介资料称,该项目交易对手国厚资产为评级AA+的资产管理公司,业务增速较快,信用资质良好,具备优秀的业务扩展能力和专业稳健的风控体系。该项目标的资产债务人为大型上市国有企业控股子公司,中国500强企业,实力雄厚,偿债能力良好。该项目总期限不超过15个月,有利于投资人较短期限内获取回报。投资金额在100万-300万预期年化回报率为8.4%;300万及以上为8.5%。

这其中的国厚资产为安徽省地方AMC,中建五局提到的天津华航则是一家保理公司。有保理行业人士对中证君表示,从现有的信息来看,问题很可能出在保理这一块,应收账款关系可能是假的。

除了该信托计划,今年上半年,民生信托还“踩雷”金凰珠宝假黄金质押贷款。虽后来公告部分到期产品已向投资者兑付,但追偿诉讼仍在进行中。

“泛海系”资金状况受关注

民生信托隶属“泛海系”。泛海控股半年报显示,今年上半年,民生信托实现营业收入8.44亿元,同比增长21.61%;净利润2.47亿元,同比增长5.88%。受托管理资产规模2138.96亿元,其中主动管理资产规模占比92%。

用益信托网数据显示,2019年底,民生信托集合信托资产余额1634.38亿元,在68家信托公司中排名第18位。

有业内人士表示,民生信托毕竟是行业中的中型企业,前述几个已经暴露的风险单都有了解决方案,加之该项目发行规模不足2亿元,对该公司和整个行业的影响并不算很大。相较于民生信托,其间接控股股东泛海控股乃至泛海系近期的资金状况,更加引人注目。

天眼查数据显示,“泛海系”持股民生信托股份数量超过90%,绝对控股民生信托。

来源:天眼查

市场近期对公司资金状况的担忧始于“15泛海MTN001”的兑付,该中票10月14日即将到期。

本周中有市场消息称,“15泛海MTN001”如期全数兑付存在不确定性。加之民生银行公告显示,泛海系四家公司累计质押民生银行股份占前述4家公司持有总量的99.88%,几近全数质押。

受此影响,9月10日,公司债券“11泛海02”大跌超过30%。当日泛海控股回应称,公司目前正在多措并举采取各种方式,包括但不限于加大房地产项目销售力度、新增融资、资产处置、加强项目引战及金融股权引战等各项措施积极筹措资金,保障中票兑付平稳顺利解决。同时,公司合理运用银行间市场新推出的政策工具,积极沟通各中票持有人洽谈债券置换业务。最终方案会充分考虑与持有人的沟通情况。

9月11日,泛海控股再度表示,中票10月份才到期,目前只是兑付方案沟通。受此影响,“11泛海02”上涨36.7%,盘中临时停牌。

虽然公司已经回复,但长期混迹资本市场的“老司机”们会从公司的表态中秒懂一些弦外之音。实际上,市场对于泛海控股资金情况的担忧已经有一段时间,近期进入了一个小高潮。本周初,市场已经有人士在打听泛海系资金状况和信贷情况。

某投资机构人士对中证君表示,此前公司有意向投资泛海控股的债券,不过在近期的情况下,公司可能会暂缓债券的购买,会先观望一段时间。

泛海控股成立于1989年5月,前身为南海石油深圳开发服务总公司物业发展公司,1994年在深交所挂牌,当时其股票简称为“深南物A”,此后历经多次更名。

公司的业务线也经历了多次调整。公司以房地产起家,2014年以来从单一的房地产上市公司转型至金融+房地产等业务的综合性控股上市公司。2020年,经证监会批准,泛海控股将所属行业分类由“房地产”变更为“金融-其他金融业”。

2019年,泛海控股的房地产部分营收28.06亿元,同比下滑42.20%。

尽管进入了梦寐以求的金融领域,且拥有了信托、证券、保险等多个牌照,但金融非一日之功,牌照多而不强,并没有推动企业进入更高的发展阶段。扣除非经常性损益后,2017-2019年归属于上市公司股东的净利润分别为22.81亿元、-5.58亿元、4.92亿元,波动较大。

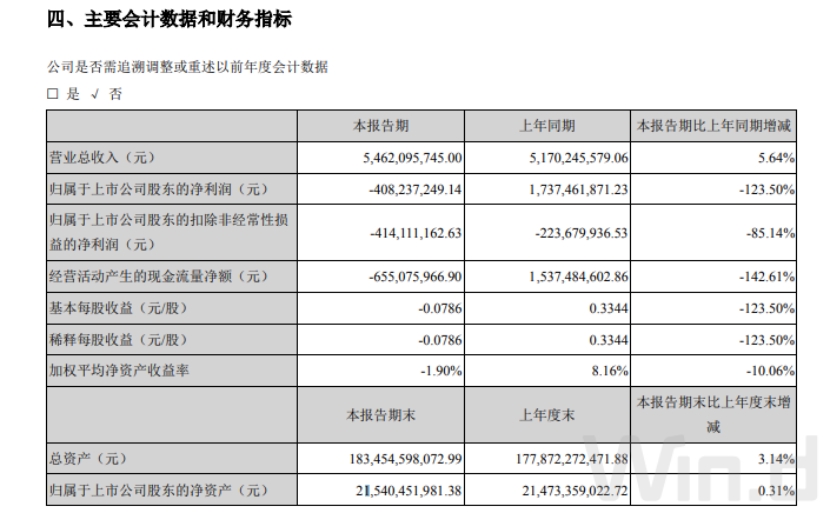

2020年,受疫情影响,泛海控股业绩压力加大。中报显示,公司上半年亏损超过4亿元,去年同期为盈利17.37亿元。上半年经营活动产生的净现金流净额为-6.55亿元,而去年同期为15.37亿元。

来源:公司中报

债务方面,短债压力增大,融资成本居高不下。中报显示,截至2020年上半年末,泛海控股融资余额为844.48亿元,平均融资成本为8.54%,833.92亿元的融资以短期融资为主,有453.68亿元融资额将于一年之内到期,占总融资额半数份额。值得注意的是,844.48亿元融资余额中,有153.02亿元来自于非银行贷款,这部分参考年化利率高达11.2%。

自去年以来,泛海控股开启“卖卖卖”模式,已经先后出售北京泛海国际项目1号地块及上海董家渡项目100%权益、美国旧金山的相关境外资产等一系列资产,回笼资金态势明显。今年3月,泛海控股宣布,拟对旗下控股子公司民生证券增资扩股,募集资金合计不超过25亿元,泛海控股放弃认缴出资权。