市场上涨时,大家都关注涨幅很高的明星基金,但市场瞬息万变,当大浪退去时才知道谁在裸泳,在市场大幅波动时,下跌却是检验基金“扛跌”能力的好时机。

今天就和大家分享几类比较“扛跌”的基金。

均衡型宽基产品

“宽基”和行业主题类基金是相对的,行业主题基金一般是赚取两类收益,一是行业本身的成长性;二是基金精选个股带来的超额收益,因为行业主题基金持仓集中,往往波动较大。

而均衡型宽基产品的收益来自两个部分,一是基金各个阶段持仓的行业配置均衡,不赚单一行业的收益,同时持股分散,由于单只个股权重较低,风险暴露相对不集中;二是A股具有较为明显的风格轮动的特征,于个人投资者而言,当意识到风格切换的时候,行情往往已经走了一波了,均衡型的宽基产品投资风格也较为平均,一定程度上弱化了单一风格风险。这两点也是产品“扛跌性”的原因所在。

价值型主动偏股基金

价值型主动偏股基金以追求稳定的经营性收入为基本目标的基金,它的“扛跌性”表现在倾向于投资成熟稳定的个股,具有较低的市盈率和市净率特征,而且基金经理愿意花时间等待持仓标的估值修复,对投资安全边际要求较高。

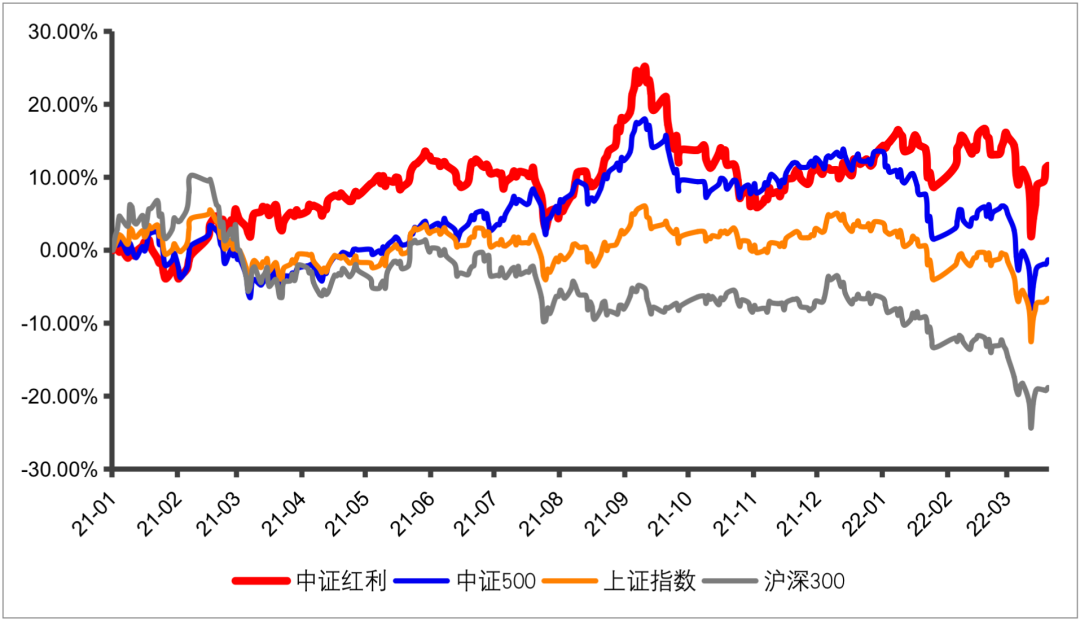

我们以中证红利指数举例说明,这只指数的成分股具备高红利、高股息率及低估值的特点,能较好反映当前市场低估值板块的表现,2021年以来至今,市场波动频繁,低估值代表指数中证红利却逆势上涨11.97%,领先同期的上证指数、沪深300、中证500指数(来源:wind,截至2022.3.23)。

(来源:wind,2021.1.1-2022.3.23)

FOF基金

FOF基金的最大特点是风险分散,它的主要投资标的就是基金,单只基金通过投资一篮子股票、债券、商品等资产,分散了重仓单一资产的风险;而FOF在此基础上进行了二次风险分散,通过对不同风格基金进行组合投资,有望获得相比于单只基金更为稳定的收益风险水平,一定程度上可以降低单只基金风格过于集中,或因基金经理管理风险而出现“踩雷”的情况。

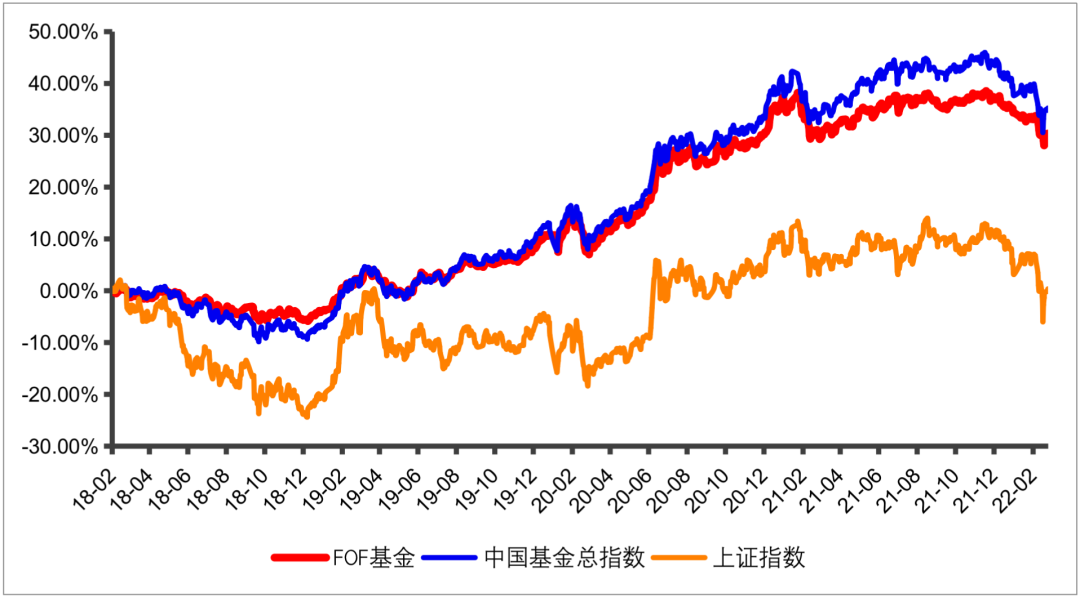

从中长期来看,震荡、下跌行情中FOF基金的表现可圈可点,统计FOF基金指数基日(2018年2月22日)以来表现,对比上证指数、中国基金指数。

(来源:wind,2018.2.28-2022.3.23)

整体看,FOF基金经历2018年下跌行情、2019和2020年震荡向上行情、2021年至今的震荡行情后,2018年2月22日至今FOF基金指数上涨了31.96%,高于同期上证指数(2.25%),略低于中国基金总指数(36.98%),从风险指标看,FOF基金指数期间最大回撤为-7.58%,低于同期上证指数(-25.99%)和中国基金总指数(-11.2%)(来源:wind,2018.2.28-2022.3.23)。

固收+类基金产品

关于“固收+”基金的定义,市场上没有统一的概念界定,从狭义的角度来讲,“固收+”基金是一类以固定收益资产为基础,辅以股票、可转债、打新、对冲等投资标的及投资策略,以控制风险为前提下获得较高收益为投资目标的基金。

“90%的投资收益都是来自于成功的资产配置”(出自全球投资大师加里·布林森的名言),“固收+”基金扛跌的原因之一就是其资产配置策略,这类产品利用不同资产之间的负相关性,比如股票、债券之间的负相关性,根据宏观和市场情况合理搭配,力争降低组合的波动性,争取提升收益水平。

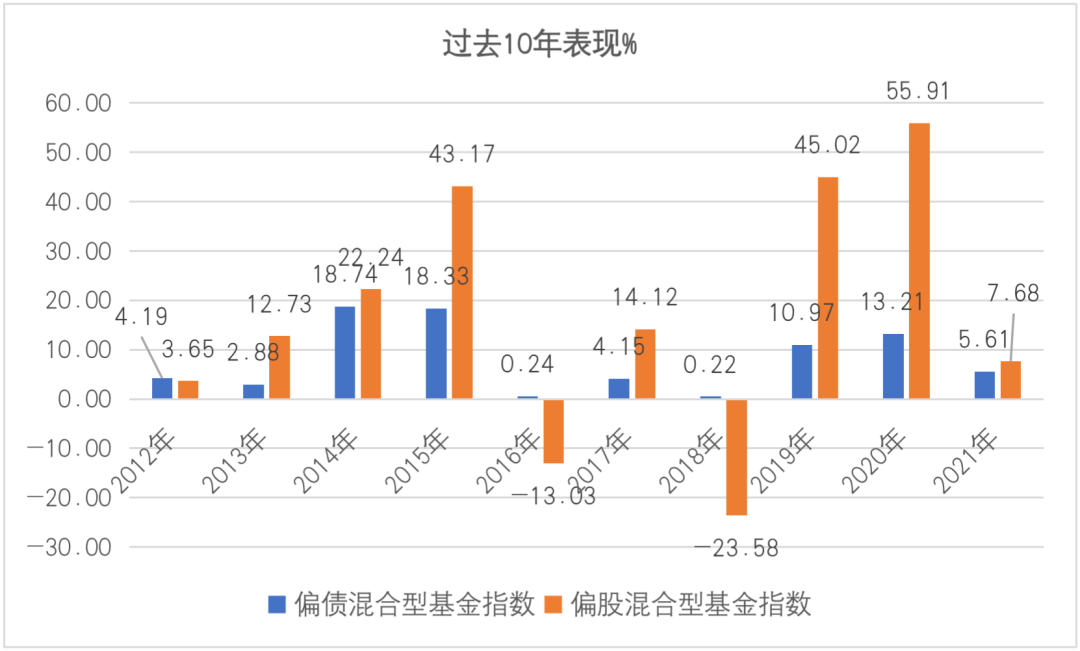

从过去10年表现看,以“固收+”基金代表指数之一偏债混合型基金指数为例(见下图↓):

(来源:wind,统计区间:2012.1.1-2021.12.31)

虽然在市场行情表现好的年份,偏债混合型基金指数收益低于偏股混合型基金指数。但长期而言,10年间,偏股混合型基金指数有8个自然年份获得正收益,相对来说,偏债混合型基金指数收益的稳定性较强,即使在市场波动较大时刻也更有机会获得较好收益,如2016、2018年,偏债混合型基金指数都获得了正回报(来源:wind,统计区间:2012.1.1-2021.12.31)。

中短债基金

近年来,资管新规出台后,预期收益型理财产品的刚性兑付被打破,净值型产品转型中,中短债基金进入投资者的视野。

它主要投资于中短期限的债券(一般剩余期限或者是回收期限不超过397天),中短债的配置占比不会低于非现金资产的80%。简单来说,中短债基金投资的债券久期较短,久期就是债券或债券组合的平均还款期限,一般久期越短,债券价格的波动越小;久期越长,债券价格的波动越大。

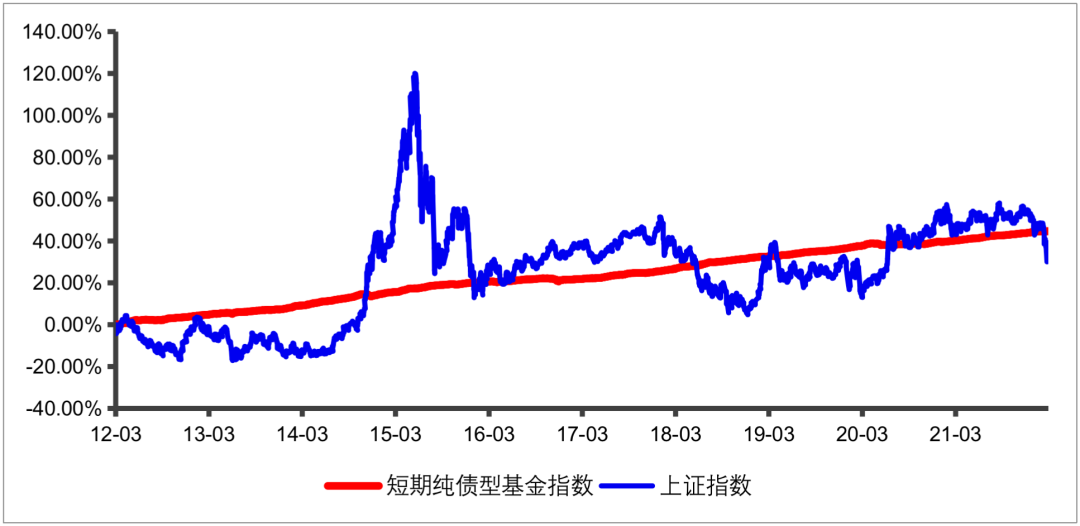

由于这类产品投资标的流动性强、风险程度较低,在控制回撤方面的能力也是有优势的。比如2022年来波动加剧的市场中,短期纯债基金指数上涨了0.53%,而同期上证指数下跌了10.13%。如果把时间线拉长,过去10年A股行情变幻,偏股混合型基金指数曲线波动较大,而短期纯债基金指数的走势更为平稳(来源:wind,2012.3.23-2022.3.23)。

(来源:wind,2012.3.23-2022.3.23)

关注回撤控制好的基金经理

选基金也是选基金经理,除了关注比较扛跌的基金品类,基金管理风格上,还可以关注下跌市场中,回撤控制能力较好的基金经理,能助力我们获得不错的持有体验感。

回顾过往10年A股表现,有几次比较明显下跌行情。

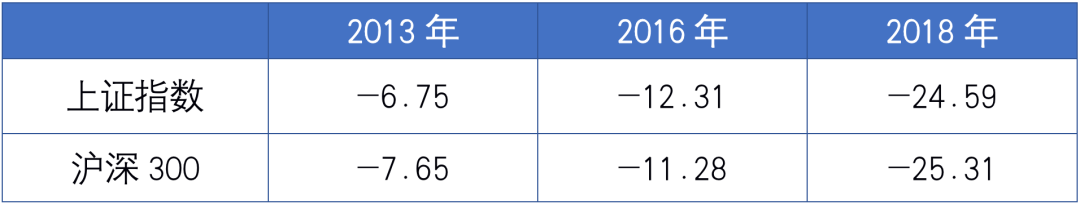

比如2013年,A股在“重启新股上市”、“钱荒”、“改革”、“乌龙盘”等事件的缠扰下,走势跌宕起伏,上证指数、沪深300跌幅都超过6%。

2016年初三次熔断,新年开始便是断崖式的暴跌,年底债市剧烈的波动让市场猝不及防,堪称股债双杀的一年。

2018年,A股市场主要是受到内外部各种利空因素的冲击,中美贸易摩擦导致全年市场的下跌。

来源:wind

在极端下跌行情中,权益基金净值波动较大,但也有控制回撤能力较好的基金。统计全市场主动权益类基金,样本数量达6000多只,发现基金收益都超过2013/2016/2018年上证指数、沪深300指数表现的只有131只产品。(来源:wind)

总结来说,当基金遭遇极端恶劣的市场行情时,大部分基金净值可能都会产生波动,市场下跌或者调整时,也是帮助我们检验基金扛跌性的好时机。利用下跌时期,做好自己的账户复盘,比如将基金与大盘、同类基金对比,关注其跌幅是否更小,有机会帮助我们筛选出扛跌性更好的基金。