随着三季度交易结束,2021年基金冠军宝座争夺战即将展开,目前已经有五只基金年内收益率超80%,并且差距不大。

今年股票市场出现剧烈分化,基金也呈现了两极分化的局面,收益率排名居前的基金投资的股票多数为新能源、周期股等,而互联网、科技、消费等主题今年来的收益不太可观,百亿权益基金产品中,超六成为负数。

值得一提的是,今年收益率排名居前的基金,不少存在风格漂移的问题,即基金的名称和投资范围,与实际持仓股票严重不符。

市场分析认为,基金风格漂移容易误导投资者,同时也违背了合同的严肃性,增加基金管理人与投资者之间产生纠纷的可能性,不利于基金市场长期稳定发展。

五只基金产品收益率超80%

借助新能源、周期股的东风,今年多数相关主题基金收益颇丰。

据证券时报记者统计,今年来,基金收益率超过50%的产品有上百只,其中前海开源公用事业年内回报超90%,有望成为今年的冠军基金,而信诚新兴产业、长城行业轮动、前海开源新经济、金鹰民族新兴等收益率超过80%,也是角逐年度冠军基金的种子选手。

但从基金规模来看,今年收益率排名居前的基金规模多数不超过百亿,有的甚至亿元都未过。比如,大成基金经理韩创管理的大成国企改革基金今年来的收益率达78.89%,但该基金规模只有1.05亿元。

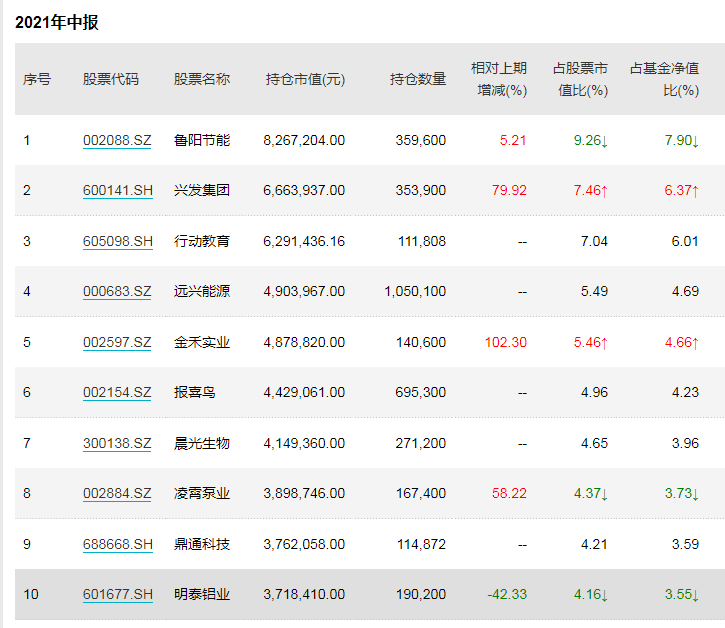

该基金投资的股票多数为周期股,主营陶瓷纤维的上市公司鲁阳节能为其第一大重仓股。受益于陶瓷纤维产品销量持续增长,市场份额增加,公司今年上半年净利同比增长117.28%,前三季度净利同比预增70%-90%。

业绩爆发性增长,公司股价今年来也持续攀升走高,自年初以来已经涨超200%。而大成国企改革基金在今年一季度就已经重仓持有该股,持仓占比达8.88%,对该基金净值表现贡献较大。

此外,兴发集团、远兴能源、明泰铝业等重仓股今年来表现也十分可观,对基金净值表现贡献不言而喻。

不过,随着近期周期股的回调,大成国企改革基金出现不少回撤。

与此同时,也有不少基金今年来收益率出现较大回撤。据证券时报记者统计,今年来收益亏损幅度超过20%的基金有41只,其中,博时中证全球中国教育亏损幅度最大,超过50%,华夏恒生互联网科技业、交银中证海外中国互联网、易方达中证海外互联等超过30%。

六成百亿权益基金收益为负

中小盘基金逆势“翻盘”,而大盘消费、科技类主题基金今年来收益率不太乐观。

据证券时报记者统计,在目前基金规模过百亿的权益基金产品中,超过六成未能实现正收益,部分顶流基金经理旗下的产品收益全线为负。

截至今年二季度末,基金规模最大的是张坤管理的易方达蓝筹精选,但该基金今年来的收益率亏损近10%,近期,随着消费股的反弹,该基金排名有所上升。

此外,刘彦春管理的景顺长城新兴成长、萧楠的易方达消费行业等今年来的亏损均较大。葛兰管理的中欧医疗健康相对比较优秀,今年来收益率超10%。

实际上,拉长周期看,明星基金经理之所以能获得众多基民的追捧,与其稳定的业绩息息相关。对于今年来,明星基金经理产品普遍回撤,分析认为,对明星基金经理业绩要辩证看待,不必盲目崇拜。但也不能因此就否定基金经理的能力,认为是“躺赢赛道”,因为在正确的时间选到正确的行业并坚定持有,本身就需要很强的判断力和认知能力。

张坤在二季度策略报告中曾提到,在一个流动性宽裕、资本焦虑地寻找高回报率领域的环境下,未来几年,不少行业面临的竞争程度恐怕比过去5 年更为激烈。如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。在这样的赔率分布下,对于投资来说显然是高难度动作。

在这种情况下,要么在热门行业进行深入研究,试图获得更高的概率确信度, 要么在不那么拥挤的行业,稍微牺牲一些概率,承担多一点不确定性,获得更佳的赔率回报。

部分基金风格漂移严重

今年来,新能源、周期股等主题基金表现抢眼,但也有部分基金风格出现了严重漂移,基金名称标榜的是公用事业、互联网、教育、健康等,但重仓的股票却是与名称无关的新能源、半导体等股票。

今年前三季度基金收益排名第一的前源开源公用事业,按照公用事业的定义,投资的标的应该是城市基础设施或市政服务事业相关的上市公司,主要涉及城市自来水、电力、煤气、供热和公共交通事业等。

不过,今年中报公布的数据显示,该基金前十大重仓股多数为新能源主题相关股票,其中,第一大重仓股为港股比亚迪股份,第二大重仓股为亿纬锂能,第四大重仓股宁德时代等均是知名锂电池产业链股票。

所谓风格漂移是指基金投资组合特征或所体现的风格,与基金公开宣称的投资目标或投资风格不完全一致。据光大证券统计,中小盘主题基金风格漂移现象明显,能够保持投资风格不偏离的基金数量较少。大盘主题基金风格总体稳定,无漂移现象。

光大证券认为,基金的风格漂移现象对投资者和市场均会产生不良影响。第一,具有资产配置需求的投资者会根据市场风格选择相应风格或主题的基金构建组合,而风格漂移的基金产品会导致其资产配置策略失效。

第二,基金风格漂移在一定程度上使产品对市场热点盲目跟风,强化市场的羊群效应,加剧市场波动。

第三,若市场风格迅速切换或行情发生巨幅波动,风格漂移的基金可能会面临较大的净值波动。

最后,过度的风格漂移违背了合同的严肃性,增加基金管理人与投资者之间产生纠纷的可能性,不利于基金市场长期稳定发展。

如何规避基金风格漂移问题,业内人士指出,基金经理可以像张坤那样对基金进行更名,并举行持有人大会对其投资范围进行修改,也可以直接将持仓结构进行调整,以符合该基金主题。