目前NFT金融化的应用案例有哪些?

随着NFT的迅速发展,以及资本和名人的争相涌入,造就了NFT市场如今的火热。不过值得注意的是,这种繁荣只是一时的。

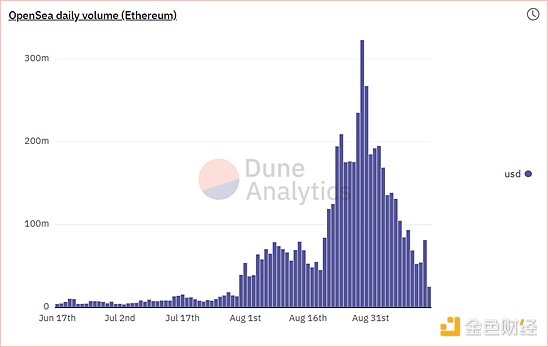

据Dune Analytics 数据显示,根据Opensea的交易额可以看到,在8月NFT市场爆发之后,交易额的迅速攀升给予了市场充足的信心,各类NFT的地板价飞速上涨。但是在短暂的繁荣后,是其交易额的迅速下跌和NFT艺术品有价无市的状况。

不过,令人兴奋的,市场的热度也引发了NFT在形式和应用上的又一波升级,包括刚刚推出的Loot和NFT碎片化协议。毫无疑问,NFT正在朝着流动性更高的方向发展,市场也在逐步变得更加成熟稳定。

NFT发展新趋势

虽然Loot的推出令人兴奋,自下而上的去中心化式的文化创造给予了NFT更多的内涵,但是市场主流,也就是我们似乎已经默认了NFT与艺术品收藏品等模式的绑定关系,导致NFT在发展中循规蹈矩,大多数NFT项目都在Cryptokitties的基础上进行创新。

正如来自DEGO China的黑鳯李所言:

加密猫的成功和当时的火爆让很多人有了思维定势,认定艺术品就是 NFT 发展的正确道路,自然而然地把 NFT 和艺术、收藏品、卡牌、稀缺性绑定在了一起。

他认为,NFT的价值并非取决于NFT本身,应用场景将会赋能NFT价值,NFT价值可以重新被定义。

因此,如何构建能够赋能NFT的去中心化应用程序最为关键。

目前,很多协议的开发者都把NFT的流动性看作是推动NFT边界扩张的原动力,并且正在一步步尝试解决此方面的问题。NFT碎片化协议的出现便是体现,NFT碎片化协议是在原有的思维下对NFT流动性的一次扩容。

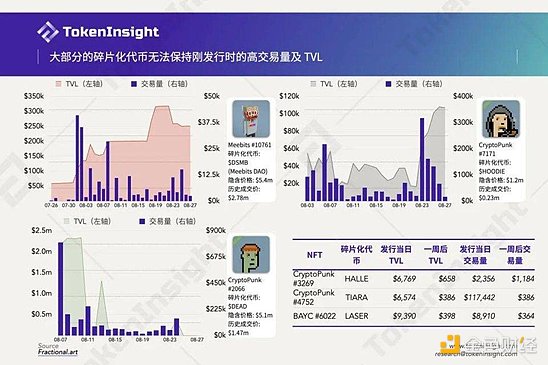

Fractional.art是一个搭建在以太坊上的NFT碎片化协议。我们可以将自己的NFT锁进智能合约,并铸造发行相应的ERC-20 Token。它可以在一定程度上降低我们参与NFT市场的门槛。不过,据Tokeninsight数据统计,大部分的碎片化代币无法保持刚发行时的高交易量及TVL。

除了碎片化协议之外,从业者们也在探索如何增加应用场景以赋能NFT。

GameFi是一个很好的方向——Play to Earn的模式可以让玩家在游玩游戏的过程中获得收益。这个过程是可持续的,并且收益属于玩家个体。在GameFi游戏中,NFT可以被设置为游戏中的资产,玩家可以基于NFT的各种功能来参与游戏内容。

由于GameFi的收益是可持续的,因此NFT的流动性将会非常充分。如果你想结束游戏进程落袋为安,我们可以很轻易地出售掉手中的NFT资产。

Axie Infinity的成功便是一个很好的例子。

而区块链投资机构Paradigm正在思考NFT衍生品的更多可能。Paradigm 研究合伙人 Dave White提出一种NFT衍生品方案“Floor Perps”。

Floor Perps是一种永续合约。我们可以通过锁定自身NFT来创建一种合成NFT,这种合成NFT可以看作是一种永续合约。在将其出售给做市商之后,做市商可以将其提供给NFT市场的多头和空头们。多头和空头们能够加杠杆参与其中,根据该NFT项目地板价的涨跌来获益。

这样的衍生品方案可以在一定程度上提升NFT的流动性——其为NFT的应用场景和市场的参与人数进行了扩容。

虽然这只是一个构想,但我们可以认为,NFT金融化是通往其高流动性的必要途径,也是未来NFT生态得以扩张的主要动力。

同时,NFT衍生品的出现,NFT价格预言机也变成了刚需。定价的不稳定也在影响其成为一个真正的资产类别。一个合理的定价方式可以更好地帮助投资者判断自己手中或者想要购买的NFT价值几何。

但区别于同质化代币,我们无法通过市场的买入和卖出来决定其价值。就像是拍卖行的艺术品,普通人无法判断一幅艺术品的真正价值,艺术品的价值区间往往是由拍卖行专业估价师和其他收藏家决定的。

Lithium Finance 是第一个为非上市、非流动性资产提供准确和及时定价的集体智慧定价预言机。Lithium通过向参与者提出具体、多选的问题来寻找共识,希望为更多的非流动性资产提供价值发现。

Lithium Finance联合创始人Steve Derezinski希望,Lithium能够成为一种工具,让任何人都可以为任何东西定价。

未来,随着更多有设想的预言机方案出现,NFT的价格将会逐渐趋近于其本身真正价值——任何人都能够以合理的价格购买或出售NFT。这将进一步提升NFT的流动性。

NFT金融化应用案例

接下来,我们不妨看一下目前NFT金融化的应用案例。

UniSwap v3提出了集中流动性的概念,更好地为DeFi用户提升了资本利用率。其中,UniSwap v3使用NFT来充当LP Token,该NFT采用ERC721标准。

我们可以把这个NFT理解为UniSwap和LP之间所签署的一个合约,之前不同的LP Token只有数量上的差别,而用NFT来表示LP Token之后,LP Token拥有了更多的属性——也就是我们在合约上增加了更多的描述,比如UniSwap v3支持LP们置顶价格区间进行做市。

这个区间就是该NFT“合约”的描述之一。NFT的描述性给予了DeFi金融应用更丰富的想象力。

数字资产研究院副院长孟岩认为:

Uniswap V3 走出了 NFT 金融应用的关键一步。如果说数字货币是可编程的钱,那么 Financial NFT 就是自动化的钱、聪明的钱(smart money),是一种帮助各方建立合约、促进协作的通用工具。

不过,孟岩也认为,ERC721 只是 Financial NFT 的一个起点,绝不可能是主流。这也是孟岩选择着手推出Solv Protocol的原因。

Solv Protocol旨在通过NFT将一级市场带入DeFi领域。其推出的Solv IC Market希望通过基于投资凭证票据通证(IC)来解决投资人所面临的困境——投资人和项目方之间存在的信任隔阂。IC基于全新NFT标准vNFT票据通证协议构建,更适合进行金融协议相关的描述。

项目方创建协议之后,可以将协议原生代币存入Solv中,并设置锁仓模式、解锁时间等等信息。投资人在投资该项目后,便可以获得一张IC。这张IC代表着投资人针对该项目所拥有的权利,并由智能合约自动执行。

通过IC,信任问题得以解决。另外,投资人也可以与其他投资人无缝交易IC票据,提前获得现金等利益。而IC相较传统NFT,拥有更灵活的表现形式和更高的流动性。Solv Protocol正在通过创造新的应用场景来赋能NFT,基于NFT更多的价值。

除此之外,很多借贷平台也在考虑NFT的质押,以扩展NFT的可用性和流动性。

7月,去中心化借贷协议 Aave 创始人 Stani Kulechov 发推称,目前 Aave 正在试验将 NFT 作为抵押品,并希望发布时协议适合各种 NFT 用例。

DROPS是NFT抵押借贷的先行者,我们可以通过质押NFT资产获得其底价80%的贷款。DROPS的推出,同样旨在解决NFT流动性的问题,为NFT构建更多的应用场景。

随着NFT基础设施的完善,NFT金融化将有机会解决其流动性的问题,得到长足的发展。

NFT发展的关键——基础设施的完善

只有基础设施的足够完善,NFT才有机会进化成更多的形态。

我们往往认为,NFT的作用是确权,还会有人认为NFT的发展空间在于实物上链确权,但是随着NFT市场的发展我们已经看到,NFT对于确权的作用微乎其微。

甚至还会有段子称,库里花18万美金买了一个猿猴NFT当头像,我花了0.1秒复制了一张当头像。可以认为,我们所购买的NFT头像其实是一种带有序列号的身份体验,而不是这张图片的所有权。

NFT的上升空间不止于此,而其发展也需要NFT基础设施的完备。迄今为止,NFT生态的基础设设施架构正在逐步向DeFi生态的架构靠拢。

除了像以太坊、Flow的Layer1公链外,很多作为基础设施的Layer1 Dapp也在搭建中,现在很多NFT协议都考虑搭建在高性能的公链,如BSC和Solana上。同时,Layer2和侧链也是NFT协议们的选择方向,上文提及的Axie Infinity为了提升用户的使用体验,降低使用成本,自己搭建了一个以太坊的侧链。

而在其之上,是NFT市场应用和垂直应用的构建。

NFT市场应用的发展已经颇为成熟,除了已经捕获诸多价值的中心化NFT市场Opensea、SuperRare外,去中心化NFT市场MyNFT、Metaplex也在迅速崛起,为用户提供开源的、抗审查无许可的NFT交易服务。

而NFT垂直应用已经为我们展现出更多的想象力。除了以往常见的NFT协议外,更多的,如NFT金融、NFT碎片化、GameFi等协议,各式各样的NFT协议正在被开发者们积极搭建在各个基础设施之上。

可以预见,随着Flow、Opensea等基础设施的完善,意味着NFT将会进入发展的快车道,像DeFi体系那样捕获更多的价值。而这也是NFT金融化转变的关键所在。