二季度被投资者“疯狂抄底”的百亿基金,两个多月后,到底赚了多少?

数据显示,百亿级的混合型、普通股票型基金三季度以来总体“胜率”不高,且分化严重。不过也有例外,百亿级基金中,新能源主题基金的投资者却赚得喜笑颜开。

百亿基金“胜率”低迷

“大规模”基金三季度以来的胜率显得格外“低迷”。

数据显示,截至9月17日,二季度末规模超过百亿元的混合型、普通股票型基金三季度以来获得正收益的不到两成。与之相比,二季度末规模低于百亿元的同类产品,同期回报为正的却近半。

一些明星基金经理管理的百亿级产品,三季度来的净值跌幅甚至超过15%,比如杨浩管理的交银新生活力、焦巍管理的银华富裕主题、刘彦春管理的景顺长城鼎益。

究其原因,基煜研究认为,管理超百亿规模基金的,多数是近两年表现较好的明星基金经理。他们的持仓风格更多地偏向消费、医药及白马龙头股,而这些恰好是今年表现不那么好的板块。

数据显示,三季度以来,申万一级行业指数中,涨幅最好的板块是采掘、有色和钢铁等前期公募基金持仓占比较少的周期板块,而食品饮料、休闲服务、医药生物跌幅最多。

实际上,无论是看三季度以来的业绩,还是全年的业绩表现,今年更为出彩的多是一些中小规模的产品。截至9月17日,这两个统计区间的混合型、普通股票型基金中,业绩前10名的产品均为中小型基金,规模最小的甚至低于1亿元。

三季度以来涨幅靠前的混合型、普通股票型基金

“经过春节后的大幅调整,市场风格由大盘开始向中小盘扩散,而中小盘风格占优对规模较小的基金是比较有利的。”格上旗下金樟投资研究员岳坤中说。

被“抄底”的百亿基金业绩分化

值得注意的是,不少知名的混合型、普通股票型百亿基金,曾在二季度被投资者大幅“抄底”。

比如,据天相投顾统计,二季度谢治宇管理的兴全合润被净申购18亿份、刘彦春管理的景顺长城新兴成长被净申购13亿份、朱少醒管理的富国天惠成长被净申购近10亿份等,上述基金二季度净申购份额相对较多。

从上半年净值走势来看,其中的一些产品经历过一季度的冲高回落后,二季度净值相对不高,吸引了不少资金入场“抄底”。不过,三季度以来的两个多月里,百亿基金业绩分化较为显著,首尾差距已经达到了近48个百分点。

其中,新能源主题基金涨幅居前。比如去年权益类基金冠军赵诣管理的农银汇理新能源主题,作为一只大规模基金,该基金二季度被净申购了近10亿份后,三季度来给投资者带来了逾25%的投资回报。与此同时,重仓消费、医药、金融、地产等领域的百亿基金表现则相对落后,抄底资金收益惨淡。

三季度来,回报较高的百亿级混合型、普通股票型基金

实际上,大规模基金“操作较难”的说法并非空穴来风。

岳坤中认为,基金经理可以分为两类:持股型选手、灵活配置型选手。持股型选手的换手率较低,注重选股,不轻易做交易,所以短期基金的业绩很大程度会取决于市场风格的匹配,而长期业绩则体现基金经理的投资能力。

灵活配置型选手一般换手率较高,会通过灵活的仓位管理、行业轮动、以及交易来获得超额收益。这类选手管理产品受市场风格影响会相对弱一些,但是随着管理规模的持续扩张,也会面临船大难掉头的难题。

如何看待“追星”效应

近几年来,明星基金的吸金效应愈发显著,不少百亿基金相继出炉,并逐渐扩大“势力”。尤其是一些处于阶段性风口的主题型产品,更吸引了大量资金的追捧。

然而,一旦发生短期剧烈波动,这些产品又常被投资者低位杀跌,造成基金赚钱、基民不赚钱的现象。

某第三方基金销售人士认为,之所以近些年来基金行业内“明星光环”强大,一方面,在“选基金就是选基金经理”理念下,明星基金经理获得了投资者更多的关注。另一方面,对于非专业投资者而言,在基金数量众多而自身又没有很强的基金选择能力时,明星产品无疑是更加简单的选择。

不过,兴证全球基金提示,当某一类资产成为人们过度追捧的对象时,投资者往往不得不为这种群体性热情支付高昂的溢价。建议投资者不要在高峰时慕名而来,也不要在低谷时转身离开,找到一只适合自己的产品并坚持长期走下去,也许会有机会获得更高的胜率和更良好的持有体验。

从历史数据来看,其实,一些明星基金经理的长期业绩是非常可观的。例如凭借白酒“出圈”的张坤、刘彦春,他们所历任基金的几何平均年化收益率分别超过16%、11%。

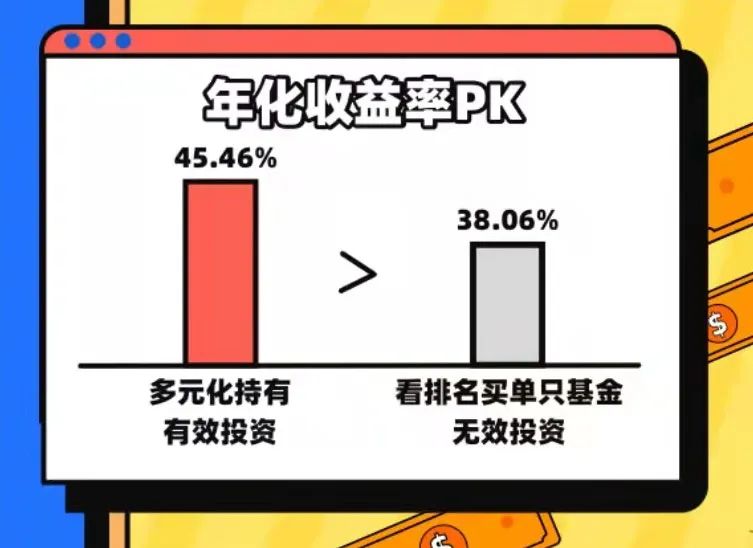

与此同时,构建合理的基金组合也尤为重要。数据显示,2019年至2021年上半年,多元化持有基金产品的投资者年化收益率为45.46%,而看排名买单只基金的投资者,年化收益率仅38.06%。

华夏基金建议,投资基金要记得适度分散持仓,不要一把梭哈、重仓押注,因为投资中最重要的事情之一就是“安全”,永远不要把自己逼到赌徒的境地。

更多基金相关资讯

买基金不赚钱?原来是投资姿势不对!

这些买基“危险”行为 你中枪了几个?