8月第一个交易日,A股市场迎来开门红。

8月2日,此前超跌白马股集体反弹,其中,贵州茅台大涨近5%,市值大涨近千亿,总市值再度站上2.2万亿,贵州茅台的大涨带动了整个白酒板块集体走高。不过,令多头担心的是,当日贵州茅台遭北向资金卖出11亿元,净卖出额居第一。

上周五晚间,贵州茅台发布2021年业绩半年报,目前,已有25家券商机构发布相关研报,对其中报业绩进行点评,且全部持“看多”态度,“券商一哥”中信证券更是给出了3000元的目标价。

半年报显示,贵州茅台股东户数半年时间增长近四成,而公募基金对贵州茅台的持仓却在今年二季度出现了环比下降,明星基金经理们更是对茅台,以及对整个白酒板块开始出现了较大的意见分歧。基金二季报显示,公募基金对贵州茅台、五粮液等一线白酒配置仓位总体有所下降,而对洋河股份、酒鬼酒等二三线白酒股大幅加仓。展望后续,多家机构表示,鉴于板块出现了很明显的调整,或迎来择机布局机会。

超跌白马股集体反弹,贵州茅台大涨近5%

8月第一个交易日,A股市场迎来开门红,上证指数上涨1.97%报3464.29点,创业板指数盘中一点触及3500点,最终收涨1.55%,报3493.36点。两市成交额连续9个交易日突破万亿,达1.51万亿。

特别值得注意的是,此前超跌白马股集体反弹,贵州茅台大涨近5%。尽管贵州茅台盘中一度跌超3%,逼近1600元关口,创下九个月新低。但随后开始反攻,一路走高,股价翻红。截至收盘,上涨4.53%,报收1755元/股,总市值达2.2万亿,全天成交金额165.15亿元。

在贵州茅台的带动下,整个白酒板块一扫上周“跌跌不休”的阴霾,集体走高,其中,酒鬼酒、舍得酒业涨停,山西汾酒、迎驾贡酒、五粮液涨超6%。

不过,值得注意的是,贵州茅台当日遭北向资金卖出11亿元。数据显示,8月2日,北向资金净买入51.84亿元,其中,沪股通净买入30.93亿元,深股通净买入20.91亿元。前十大成交股中,汇川技术、东方财富、五粮液净买入额位列前三,分别获净买入7.17亿元、4.73亿元和3.6亿元。贵州茅台、赣锋锂业、兆易创新净卖出额位列前三,分别遭净卖出11.24亿元、3.54亿元和3.41亿元。

值得注意的是,北向资金“逃离”茅台已不是什么新鲜事儿。

机构继续看多,中信证券给出3000元目标价

上周五晚间,贵州茅台发布2021年业绩半年报,报告显示,上半年,公司实现营业收入490.87亿元,同比增长11.68%;实现净利润246.54亿元,同比增长9.08%;经营活动产生的现金流量净额为217.19亿元,同比增长72.09%。

半年报发布后,截至目前,已有25家券商机构发布相关研报,对其中报业绩进行点评,且全部持“看多”态度,“券商一哥”中信证券更是给出了3000元的目标价。

具体来看,中信证券表示,近期,白酒板块走弱,市场对行业悲观情绪加重,包括政策风险(消费税等)、景气度担忧(担心未来行业需求疲软)等。茅台稳健的半年报是行业最好的压舱石。目前行业整体库存处于较低水平、消费升级背景下优质白酒品牌需求提升,以茅台&五粮液等为代表的龙头酒企均处于理性发展状态,因此白酒行业的长期发展和投资逻辑并未出现重大变化。近几年,茅台在品牌价值、产品结构(尤其是非标产品构建的超高端矩阵)、渠道改革、抵御风险能力等多方面均有明显提升,估值中枢的上移具备基本面的较强支撑,当下估值具备高性价比。考虑到公司长期业绩增长的高确定性和核心资产价值稀缺性,相较可比公司应有一定溢价,维持1年期目标价3000元、对应2022年64倍PE,维持“买入”评级。

国泰君安对茅台中报的的点评是:非标产品提价、直营销售提升等拉动吨价,系列酒保持良好发展势头,季度间税金波动影响消除,报表保持高质量呈现,全年经营凸显稳定,品牌立足长远发展。考虑茅台经营稳定性与高端品牌护城河,给予“增持”的投资建议。

招商证券认为,茅台半年报符合此前预期。公司优化投放结构,直营占比持续提升。系列酒在茅台品牌力辐射下亦快速放量,有望成为重要增长极。当前飞天茅台受发货节奏影响,批价持续走在上升通道,我们认为后续公司或加大投放,在量、价均衡增长的保障下,下半年增速有望环比提升,当前板块剧烈回调后,公司配置性价比凸显,买点已经出现。

茅台股东半年增长近四成,公募持仓环比下降

半年报显示,贵州茅台股东户数由2020年12月31日的10.87万户,增至2021年6月30日的14.63万户,半年时间增加近4万户股东,增长近四成。

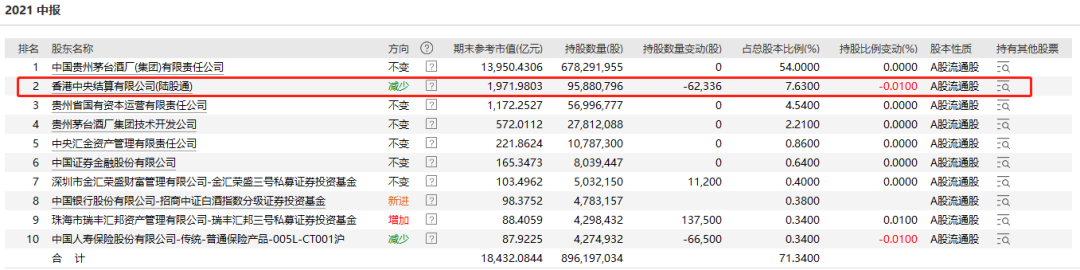

而北向资金作为贵州茅台的第二大股东则连续两个季度进行了减持,在一季度减持841万股之后,北向资金二季度又减持了6.23万股,持股比例从2020年末的8.31%,降至今年二季度末的7.63%。

与此同时,公募基金对贵州茅台的持仓也在今年二季度出现了环比下降。据中泰证券的统计数据显示,截至今年二季度末,尽管贵州茅台仍然是公募基金的第一大重仓股,不过重仓比例由一季度末的6.35%下降1.31个百分点至5.04%,较2020年末的5.51%也下降了0.47个百分点。

数据下降的背后,我们看到,明星基金经理们对茅台,以及对整个白酒板块开始出现了较大的意见分歧。

二季度,“公募一哥”张坤管理的易方达蓝筹精选退出贵州茅台前十大股东行列,胡昕炜、葛兰等知名基金经理也不约而同减持茅台。而规模已近700亿元,场外最大的白酒指数基金招商中证白酒二季度新晋成为贵州茅台前十大股东,千亿顶流刘彦春、与张坤并称易方达双子星的萧楠,则在二季度继续加仓茅台。

同样,在五粮液持仓方面,基金经理们分歧也很大。张坤、焦巍等人在二季度都减持了五粮液,其中焦巍在二季报中表示,调出了依然优秀的浓香龙头,把仓位主要集中在酱香、清香和馥郁香的配置上。“口味的变迁是长期和偏主观的过程,但我们只是主观的倾向了酱香和含酱高的品种的配重。”而招商中证白酒、鹏华中证酒、东方红启恒三年持有A都大手笔买入五粮液,易方达冯波、银华李晓星等也有不同程度增持。

事实上,整个白酒板块在二季度出现了较为明显的分化,基金二季报显示,公募基金对贵州茅台、五粮液等一线白酒配置仓位总体有所下降,而对洋河股份、酒鬼酒等二三线白酒股大幅加仓。

前海开源首席经济学家杨德龙表示,白酒作为长期业绩增长稳定的行业,投资机会是毋庸置疑的。无论从盈利能力还是品牌价值来看,一二线白酒都具有长期投资价值。但由于近期表现相对低迷,导致部分基金经理调仓,但当基金经理大量抛售结束,白酒可能就迎来了配置机会。

中泰证券近期表示,二季度高端白酒增长稳健,次高端白酒维持高增长,目前食品饮料子行业龙头很多都跌到了价值区域。

总结来看,Q2食品饮料板块内资整体减仓,中泰证券认为,白酒方面,二季度高端白酒增长稳健,次高端白酒维持高增长;天气因素+疫情反复下消费相对疲软,行业迎来库存去化,整装待发;食品方面,消费恢复不及预期+社区团购新渠道冲击对餐饮、调味品等形成一定压力。国内消费正从总量走向结构提升阶段,坚定看好纵度提升带来的结构机会,明年国内经济的增量有望由出口拉动变为消费拉动,机会依旧可观。鉴于近期食品饮料的股票也出现了很明显的调整,子行业龙头很多都跌到了价值区域,择机布局核心资产。

公司评级:

中金公司维持贵州茅台跑赢行业评级 目标价2486元

中泰证券维持贵州茅台买入评级 预计2021年净利润同比增长16.18%

信达证券维持贵州茅台买入评级 预计2021年净利润同比增长15.36%

广发证券维持贵州茅台买入评级 目标价2351元

太平洋维持贵州茅台买入评级 目标价2500元

安信证券维持贵州茅台买入评级 目标价2280元

中信证券维持贵州茅台买入评级 目标价3000元