本月A股市场整体表现略有回暖,基金公司调研热情高涨。数据显示,5月以来,基金公司对上市公司调研总次数达2469次,其中,获基金公司调研频次最多的前五大行业依次是生物医药(314次)、电子元件(311次)、化工行业(221次)、工业机械(197次)和食品加工与肉类(149次)。多位基金经理表示,“消费+科技”依旧是后续关注的重点,而新能源、医药、家电等行业是调研方向。

公募扎堆生物医药、电子、化工行业调研,多位明星基金经理现身

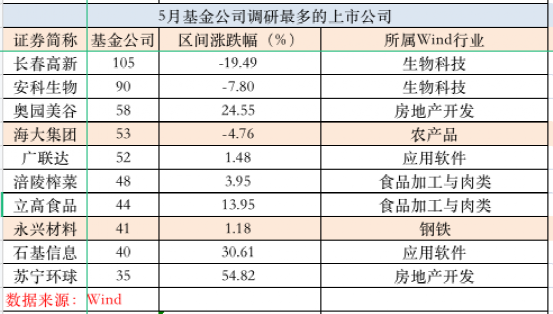

从5月基金公司调研的个股来看,调研次数排名前五的个股分别是生物科技板块的长春高新(105家)、安科生物(90家)、房地产开发行业的奥园美谷(58家)、农产品板块的海大集团(53家)和应用软件板块的广联达(52家)。

记者注意到,5月,一些上市公司还受到了不少明星基金经理的垂青。比如,华泰柏瑞明星基金经理沈雪峰参与调研了和佳医疗、宇瞳光学等;嘉实基金的谭丽参与调研了亚威股份、埃斯顿等;富国基金的李元博参与调研了齐翔腾达、洁美科技等;景顺长城的杨锐文参与调研了富信科技。还有冯明远、魏晓雪、刘彦春、毕天宇等明星基金经理也现身多场上市公司调研。

上海一位中型公募权益总监表示,今年春节过后,核心资产股价下跌,多数个股跌幅不小,引发了基金对“抱团”投资方式的反思,推动基金对个股关注范围的扩大,甚至改变关注方向,导致过去的抱团股逐步走向瓦解。他同时提到,当前公募基金对个股的关注度分化加剧,且有从大市值白马股转向中小市值成长股的趋势。

德邦基金专户业务部执行总经理孙博巍则表示,基金关注方向有回到成长股的趋势,但未必是中小市值,更多是向回调到位、估值合理的成长股靠拢。

上海一位基金业内人士认为,上市公司在年报发布前有静默期,无法调研。因此4月底年报结束后,的确会有大量机构会去“恶补”调研。此外,机构调研的原因有很多,一方面可能是因为看好和关注,另一方面也有可能是因为已经进行了配置所以必须要做跟踪调研。加上电子、生物医药、食品饮料本身公司就较多,而且属于优质赛道,里面好公司也多,所以调研数量大也比较正常,不能说就一定是关注度分化。

农银行业成长混合基金经理助理邢军亮表示,今年市场的风格趋于均衡化,整体市场的预期往此方向发展。沿着这条逻辑线,近两日从核心资产大涨到行情逐渐分化,他认为当前市场逻辑不是按照市值大小来区分,哪个板块基本面更好,市场对其关注度就会更高。在未来一定的时间范围内,基本面相对更强势的板块,股价表现将会更明确。

核心资产的一轮大牛市还未走完,看好周期和科技板块等

德邦基金专户业务部执行总经理孙博巍表示,今年中国经济的韧性足够强,所以很多高景气行业仍能保持非常不错的业绩增速,在今年一季度,A股整体估值处于历史相对高位,但经历了几个月的调整,很多公司的估值开始趋于合理。其次,一些边际上的负面因素,比如对流动性收紧的担忧、风险偏好的下行也在过去一段时间的调整中,逐步被市场消化吸收,短期内不再是市场的阶段性矛盾。此外,人民币的持续升值,可能也增强了海外资金配置A股的意愿,近期北上资金增配的趋势明显。以上可能是市场近期上涨的一些驱动因素,展望未来一段时间,相信跟随经济复苏,业绩确定性较强、估值合理的板块仍会是主流机构投资者的重要选择,比如拥有强品牌力的消费品企业、具备高渠道弹性的企业、具备强大规模效应和管理能力的生产型企业和服务业等。

海富通国策导向基金经理胡耀文指出,本轮反弹行情的催化剂还是流动性的边际宽松,目前国内十年期国债利率接近年内新低,短端和长端都有下行,因此核心资产整体都出现了平缓而持续的上行。

胡耀文强调,总的来说,核心资产的一轮大牛市还没有走完,各行各业的集中度依然会进一步提高,尤其是在紧信用和碳中和的背景下,中小企业资本开支和产能扩张的成本明显上移。所以如果抛开短期交易拥挤因素看的话,中长期看核心资产跑赢指数的概率依然是非常大的。

在具体投资操作上,胡耀文表示其投资组合依然是围绕着核心资产,挖掘更多估值合理、已经成为或有望成为核心资产的优质个股。在行业配置上,目前他会更看好周期和科技板块:科技板块内部,电动车、半导体设备和材料、乃至一些偏科技中游的细分子行业,都可能有比较不错的机会;而周期股虽然近期有所调整,但考虑到二季度周期类资产的盈利预计较一季度还是环比上升的,从基本面看会相对乐观一些。

汇丰晋信动态策略基金基金经理陆彬表示,目前仍旧处在资本市场改革红利持续释放,居民资产加快配置公募权益基金的大周期向上的大环境中。同时年初最担心的核心资产高估值风险和金融的反身性风险正在陆续解除,核心资产高估值在短期得到比较充分的消化,同时金融的反身性并没有发生,所以现在可以主动地去承担风险并分享其可能带来的收益。往后看,“碳中和”有望成为市场新的结构性机会的主线。在这一大方向下,看好市场的四类机会:第一个是以电动车为代表的新能源行业,第二个是化工为代表的顺周期,第三个军工里面的部分细分行业,第四个是大金融的保险和地产板块。

国泰基金认为,市场经历今年以来的估值回调后,安全边际较前几个月已经有明显抬升,若有调整不失为布局的较好窗口期。宏观经济方面,预计二季度经济出现环比改善。需求端来看,基建、制造业投资预计二季度出现回升。地产端增速前高后低,但韧性可能向上超预期。消费延续恢复,主要集中在线下消费。海外供需双双恢复,但供应链交货时间与库存还在较低位置,外需出口预计上半年保持较快增长。流动性层面,“稳货币+紧信用”的格局延续,社融增速三季度预计将逐渐企稳。短端利率预计保持平稳,长端利率区间震荡,进一步下行空间有限。从估值维度来看,万得全A股权风险溢价处于历史30.9%分位,股债比处于38%分位,性价比有所回升但还在中低位置。行业配置层面,相对看好周期、科技与新能源、必选消费。周期上关注钢铁、电解铝、铜、银行、建筑。“稳货币、紧信用”阶段,具备产业逻辑驱动的成长股仍可以占优,关注碳中和长期受益的光伏、新能源车。消费品中,医药相对占优。长期来看,看好医药、食品饮料的消费品赛道。

农银汇理基金大消费行业首席研究员杨宇熙表示,从大消费板块整体来看,部分子行业在年内会有比较好的投资机会。第一,白酒全年都可以维持比较高的景气度。食品的增长趋势可能是前低后高,在下半年会出现比较好的布局机会。第二,今年上半年,地产后周期中的家居板块的表现也非常好,但是家电的表现暂时不明显。主要原因是市场对企业成本压力较为担忧,随着下半年成本压力逐渐得到缓解,家电板块在年内可能也会有比较好的投资机会。第三,新兴消费行业的景气度也非常高,化妆品、新兴小家电包括前面提到的医美,这些板块都维持在一个持续的比较高增长的状态,值得去投资布局。建议投资者根据时间和估值,以一个比较长期的视角,对有长期业绩增长逻辑和高景气度的优质公司进行重点配置。