精彩观点:

若中国居民能将配置权益投资的比例由2%提至10%,资本市场的空间可想而知。

改革开放40年间,每一次由短缺到过剩的过程大都蕴含着巨大的投资机会。

现在不能再买“买不起的东西”了,而是应该去买“买不到的东西”。

过去三年,以海外资金为主导的北向资金在A股所取得的回报要远远高于南向资金在港股取得的回报。这也就意味着,用价值投资理念指导投资是可以换来不错回报的。

科技成长是好赛道,但挑到持续增长好公司的概率是“百里挑一”。

投资要抓大放小,在市值前50%的公司中再优中选优进行遴选,这符合存量经济下强者恒强的特征。国外公司之间的市值差距明显,大市值公司像西瓜,小市值公司像芝麻;而我国现在大市值公司像柚子,小市值公司像橘子。

随着人口老龄化的进程,医药生物行业或许会涌现大市值公司。

对于普通老百姓,如果在二级市场追逐热点、频繁交易还不如投资房地产来抵抗通货膨胀。

5月19日晚间,中泰证券首席经济学家李迅雷与东方港湾投资董事长但斌进行了一场别开生面的直播对话。从“时间的玫瑰”到“趋势的力量”,作为曾经的老同事,李迅雷和但斌对于价值投资有着一致性的认知,坚定持有优质资产是投资获益的最佳方式。

对于现阶段的投资,李迅雷强调要跟随趋势而行:“从供需的角度出发,我国已经由商品短缺向过剩转变,需要投资健康、年轻、成才等买不到的东西背后衍生的产业,例如医疗、美容和教育等。而从市值演变角度来看,大市值公司未来会强者恒强,消费尤其是高端消费仍是好的赛道,而高成长公司也具备投资价值,但好的公司是百里挑一。”

居民权益投资比例提升尚存潜力

资本市场空间值得想象

李迅雷首先从供需角度进行了分析,他认为在改革开放40年间,每一次由短缺到过剩的过程大都蕴含着巨大的投资机会。

他具体分析指出,2000年之后商品开始过剩,曾经在商品短缺时代,通过倒烟等倒卖商品而牟利的情况如今已经减少;取而代之的是资产的短缺,2000年之前,不论是配置权益资产还是房地产都产生了巨大的增值空间,这个阶段可以通过加杠杆等方式买彼时“买不起的东西”,例如买房。

但是随着我国经济的发展,目前资产也已经过剩。所以现在不能再买“买不起的东西”,而是应该去买“买不到的东西”。青春买不到所以助推了美容产业、成才买不到所以助推了教育产业、健康买不到所以助推医药行业……这些都是未来的趋势。

李迅雷强调,趋势的力量是巨大的。“即使中国居民将绝大多数的资产配置在房地产上,而权益投资只有2%的情况下,中国股市已经成为了全球市值第二大的市场。而在西方国家,10%的权益资产配置比例都属于低配的情况,一旦中国居民权益资产配置比例能够提升到这一数字,那么资本市场的空间可想而知。”

消费领域要重视高成长赛道

但好公司的数量凤毛麟角

随着经济增长速度放缓,中国经济会从增量时代迈入存量时代。对此,李迅雷认为,过去我们的重点是把“蛋糕”做大,而现在的重点则是如何切分“蛋糕”,这必然会导致强者恒强、此消彼长和优胜劣汰的情况。

对于未来资产的配置,李迅雷提出了“六个策略”。首先,要布局大消费。我国过去的经济增长由靠投资拉动转为靠消费拉动,目前消费占GDP的比重是55%左右。但放眼全球,美国的消费占比为80%,而日本的消费占比也有77%。随着这一比重越来越向发达国家靠拢,未来A股二级市场中,消费类股票的市值比重也将继续增加。

在当下消费升级的大背景下,李迅雷十分看好高端消费的增长。他分析,过去几年白酒行业的市场份额在下降,但高端白酒的市场份额却在不断上升;香烟消费数量在减少,但高端香烟的消费数量还在增加。奢侈品更是如此,2000年时,中国奢侈品在全球的份额只有1%。但现在这一比重已经达到35%。种种迹象显示,我国高端消费增长的潜力要远远超过一般消费。

其次,要看流向。人往高处走,水往低处流。人口、资金和产业趋势的流向决定了未来的发展趋势。

第三个策略,是要布局高成长的赛道。跟随时代的步伐,信息技术、新能源车、人工智能等都属于高成长行业,在这些赛道中往往容易诞生高成长的企业,而这类企业也是海内外机构投资者偏爱的对象。但需要注意的是,高成长企业是百里挑一的,据统计,自2006年到2020年14年间,年利率增长率在20%以上公司数量只占1.2%。一两年的高增长很容易,但是一直保持高增长却很难。我们要拥抱核心资产,寻找真正的头部公司。

第四个策略,要跟随政策导向。顺应产业发展趋势和政策支持的行业往往会越做越大。我曾经两次参加高层组织召开的座谈会,与企业家们一起交流,他们背后公司的市场表现都非常好。这背后的原因很简单,高层在召开企业家和经济学家座谈会时,也是经过精挑细选才产生的参会名单的。

对不同市值公司要抓大放小

先进的价值投资理念会有高回报

当然除了赛道的投资外,李迅雷将研究目光转向公司市值,提出了第五个策略,抓大放小。从海外发达国家资本市场长期的演进看,都出现了一个共同的特点——小市值股票的市值占比越来越小,而大市值股票的占比则越来越大。所有上市公司按照市值排序,后50%的股票市值在美国资本市场的占比为3%左右,在香港的占比为5%左右。所以,对于大多数投资者而言,后50%的股票可以不需要关注了,因为其中跑出黑马的概率非常小。

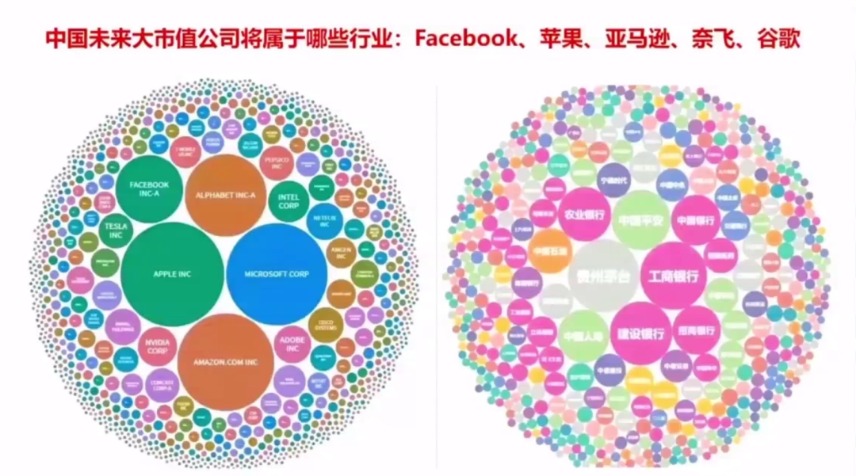

投资要抓大放小,在市值前50%的公司中再优中选优进行遴选,这符合存量经济下,强者恒强的特征。我国现在大市值股票中,除了茅台以外,还是以金融业为主。而美国的大市值公司则有Facebook、苹果、亚马逊、奈飞、谷歌、特斯拉等。

附图

国外公司之间的市值差距明显,大市值公司像西瓜,小市值公司像芝麻。而我国现在大市值公司像柚子,小市值公司像橘子。李迅雷坦言,我国上市公司未来的市值差距会继续拉大。李迅雷表示,从宏观分析判角度来判断,随着人口老龄化的进程,医药生物行业或许会涌现大市值公司。

而针对中国资本市场的双向开放,李迅雷也提出了第六个策略,先进的价值投资理念会获得高回报。他认为,在散户市场下A股和H股中同一上市公司会产生非常大的价差,这是非常不可思议的。但是随着机构投资者的增多,这种不理性的行为可能会逐渐消失。

过去三年,以海外资金为主导的北向资金在A股所取得的回报要远远高于南向资金在港股取得的回报,而高股息、低波动的股票备受北向资金偏爱。这也就意味着,在二级市场中,用先进的价值投资理念来实战操作是可以取得高回报的。

从散户市向机构市转变漫长

周期板块强势表现持续性存疑

分享环节结束后,主持人也针对具体问题与两位嘉宾展开了探讨。首先是中国市场未来发展的判断。

李迅雷指出,当下经济发展不仅与改革开放这一大的体制背景相关,还与文化息息相关。从文化角度来看,我们追求的是今生,而许多其他国家和地区,由于信仰的缘故,追求的是来世。在追求今生财富的文化基因下,A股市场的估值水平能够在世界上长期处于高的位置,我国的楼市才能够有20年的长牛。

“当然,无论如何,目前A股还是一个散户主导的市场,概念板块炒作这类非理性的行为非常多。美国从散户市场变成机构市场用了70年的时间,而中国股市目前只有30年的历程,说明我们未来要经历更多波折和变化才能成为成熟的资本市场。”李迅雷坦言。

但斌和李迅雷都认为,所谓的“抱团”就是“英雄所见略同”。李迅雷强调。我们对于市场和好的公司都要有信仰,而且要坚持这种信仰。不要因为风格切换而不坚定持有,因为风格持续时长是很难把握的。

李迅雷进一步指出,当下周期板块火爆的逻辑很简单,就是铜、铝、铁矿石等大宗商品涨价,现在钢铁行业也迎来了闭着眼赚钱的情况,而问题的关键在于这种情况能够持续多长时间。

价投基本理念不会因时代改变

投资者认知需要不断学习迭代

除了与国外横向比较,从纵向角度来看,我国的消费人群也在不断迭代,未来年轻一代中,更追求定制和特色的族群会主导未来的市场。李迅雷指出,新一代人的消费观念与“60后”、“70后”甚至“80后”都是不同的,他们对于盲盒充满兴趣,会去购买很贵的“网红鞋”……这些消费行为是真实存在的,但是落实到投资上,现在动辄就是网红奶茶、网红咖啡店,而能否有持续的流量成为投资标的,为投资者带来多大回报才是关键,不然只会成为昙花一现、过眼云烟。

李迅雷表示,价值投资的理念不会因时代而改变。即使是年轻一代的消费者,也是会去买“买不到的东西”,上市公司最后都要遵守强者恒强的游戏规则。

对于未来投资理念是否会迭代,但斌表示“投资需要有进化和迭代的精神”。他具体分析到,巴菲特最早在投资IBM不太成功的情况下,后来投资苹果取得了成功,如果他将苹果看作消费类的公司,那么与他此前的投资是一脉相承的。不过,如果顺着他投资消费的思路来看,现在互联网平台类公司也可以理解为消费公司。

但斌回忆到,2014年时,他与巴菲特和芒格的观点一致,认为比特币的价值是0,但是在七年间,比特币的价格已经上涨了近一万倍。他认为,如果没有相应的知识储备,即使机会就在面前也抓不住,所以投资人一定要去不断学习。

二级市场追逐热点、频繁交易不如买房

被动投资好股票是未来大势所趋

主持人提到,现阶段通胀预期比较强烈,投资抗通胀也成为了大家关注的焦点。对此,但斌给出了意想不到的回答,他表示:“对于普通老百姓而言,买房或许是抗通胀最好的方式。”他认为,老百姓买房通常可以判断出学区房、湖景房、海景房背后的价值,但是当进行股票投资时,即使能判断公司的好坏,一旦去追逐风格轮动和热点,资产会很容易从一个亿亏到1000万。

对此,李迅雷认为,当前由于资本市场处于初级阶段,某种程度上还是新兴市场,存在着治理等方面的问题,例如大股东侵占小股东利益等。而房地产是不动产,所以买入后存在的问题相对会少一些。此外,他指出,A股市场的换手率很高,交易量特别大,散户频繁交易很容易被“洗”出去。

对此,李迅雷提供了两种解决办法,首先,他坦言,在自己研究能力有限的情况下,可以买入并持有优秀基金经理的产品,这样的投资相对会简单很多。

此外,被动投资也是解决方式之一,国外的被动投资收益要高于主动投资收益。李迅雷指出,综合指数等全样本指数不建议去买,而且也没有相关产品。而像上证50指数、科创50指数等,在编制过程中就已经进行了一轮优胜劣汰,而且还会不断把经营不好的公司剔除,将好公司纳入。所以被动投资也可以满足未来强者恒强、此消彼长和优胜劣汰的投资趋势。