核心观点

超储率的变化情况往往会影响货币市场的资金价格。今年3月和4月超储率明显高于同期,主要原因是政府债券发行节奏缓慢,且央行缺乏常规资金回笼工具,也为流动性驱动行情奠定了基础。然而后续影响超储率走向的主要因素将是财政融资收支与央行投放的力度,目前看来并不支持超储率超季节维持高位,银行间可用资金预计会边际紧张,叠加基本面拐点尚未出现、流动性缺口扩大的背景,央行的贷方地位提升,资金利率中枢或上行、波动性将增大,同时也会带动长端利率面临一定的上行压力。

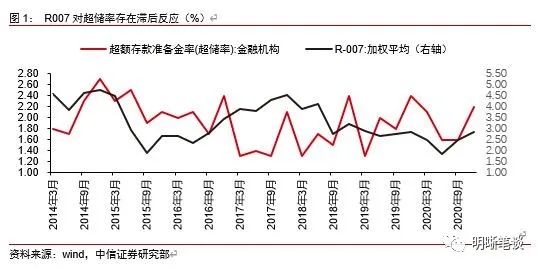

超储率代表银行闲置资金的充裕程度,其变化情况也决定了货币市场的资金价格,今年3月和4月超储率明显高于近年同期水平,为近期流动性驱动行情奠定了扎实的基础。超储即超额储备资金,是银行储存在央行的超出法定准备金的部分,因而超储率便是该部分超额储备资金占银行各项存款的比例。超储率综合地考虑了银行整体的可用资金状况,其变化情况也决定了货币市场的资金价格。超储率对资金面的影响需要在较低的水平时表现更为显著,反之,由于原先超储水平较高,银行可用资金较为充裕,因而下降也不能立即产生对资金面的影响。今年3月和4月超储率明显高于近年同期水平,为流动性驱动行情奠定了扎实的基础。

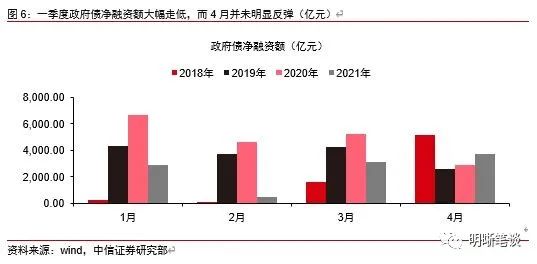

通过对超储率计算方式的拆解,推动3-4月超储率超季节升高的主要原因是政府债券发行节奏缓慢,以及央行缺乏常规资金回笼工具。超储率=[其他存款性公司储备资产-(M2-M0-各类保证金存款)*平均存款准备金率]/各项存款余额,对准备金拆解后,财政收支是最为主要的影响因素。今年一季度政府债合计净融资额为6490亿元,明显低于2019和2020年,4月政府债发行不及预期,资金需求下降,市场的流动性比较充裕。此外,今年3月和4月资金的自然到期压力较小,央行暂时缺乏常规的流动性回笼手段,政府债券的供给压力没有到来,资金面仍延续偏松。

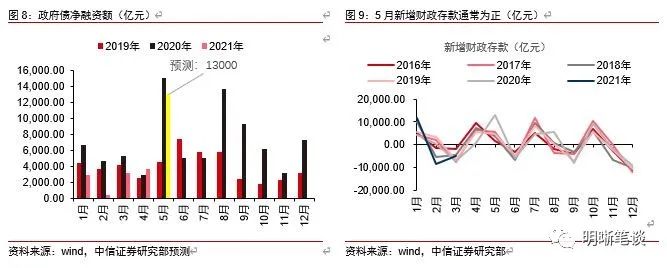

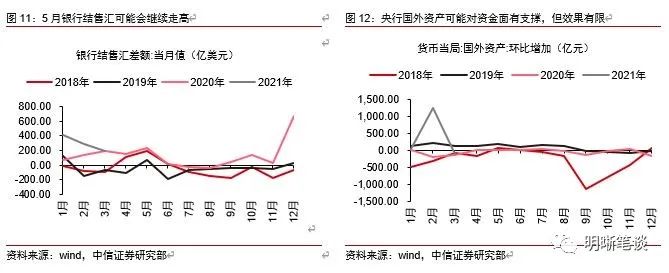

后续影响超储率走向的主要因素将是财政融资收支与央行投放的力度,目前看来并不支持超储率持续超季节维持高位。根据当前各省已经公布的地方债发行计划计算,5月计划发行地方债8200亿元,实际净融资额或达到8000-10000亿元水平。此外, 国债可能形成4000亿元左右净融资。5月财政通常收大于支,受企业所得税汇算清缴影响,税收收入可观,同时财政支出较弱。而央行投放方面,MLF和逆回购操作均表明货币政策的防御心态,当前对流动性并没有明显的宽松呵护之心。对于国外资产项,5月结售汇需求走高的情况较为常见,央行可能通过外汇操作投放人民币基础货币,形成银行体系的准备金,但从历史情况来看影响有限,虽然对资金面有支撑,但难以带动超储率维持超季节性的高位。

后市展望:目前市场环境及政策态度并不支持后续超储率维持高位,银行间可用资金预计会边际紧张,叠加基本面拐点尚未出现、流动性缺口扩大的背景,央行的贷方地位提升,资金利率中枢或上行、波动性将增大,同时也会带动长端利率面临一定的上行压力。后续还需关注央行货币政策取向,特别是通胀走高压力会否制约货币政策进一步释放流动性来对冲5月份地方债的集中发行,我们建议需警惕资金面以及债券收益率受到的一些时点性冲击。

正文

4月债市情绪火热,呈现出典型的流动性驱动行情,短债利率持续下行,同时长债利率先下后上。资金面持续超预期,市场对于超储率的关注也随之上升。那么,超储率的内涵及其指标意义究竟是什么?我们如何通过超储率的计算方式寻找其冲高的驱动因素?结合当前的市场环境与政策态度,超储率超季节性走高能否维续?对于债市策略又有何启发?本文将围绕这些问题做出讨论。

超储率的内涵及意义

对超储率概念的厘清

超储即超额储备资金,是银行储存在央行的超出法定准备金的部分,因而超储率便是该部分超额储备资金占银行各项存款的比例。超额储备资金又称备付金,是商业银行等其他存款性公司除按存款的一定比例向中央银行上缴法定存款准备金外,为了业务支付的需要,还要在中央银行储存一定数额应付日常业务需要的备付金,包括库存现金、超额存款准备金等。其中,超额存款准备金最为重要,它是用于清算支付的主要头寸,现金库存等备付金余额主要用于储蓄结算。

在日常的分析和测算中,超储率与超额准备金率不知不觉被划上了等号,二者既有共性但也有明显的区别。作为两个在概念和数量上都较为接近的指标,将超额准备金率与超储率互相替代在日常对银行资金面的定性分析中并不存在较大的问题,通过测算可比的超储率或超额准备金率并分析其变化都能定性判断银行资金面变化。更深入细致的对比后可以发现,超额准备金率是相对应于法定准备金率的,背后是超额准备金与法定准备金。根据央行的统计口径,超额存款准备金是指其他存款性公司缴存的准备金存款超过法定存款准备金的部分,主要用于支付清算、头寸调拨或作为资产运用的备用资金。因此,超额准备金率等于银行等其他存款性公司缴存的超额存款准备金除以其一般性存款的百分数。而超储率是一个范围更大的概念,结合上文对于超储率的概念可以发现,超储率与超额准备金率在计算公式的分子和分母上均存在一定差异,超储率计算方法的分子和分母都较超额准备金率的大,因而两个比率之间并没有特别显著的大小关系。

超储率是资金面情况的重要指标

超储率更加综合地考虑了银行整体的可用资金状况,更代表银行闲置资金的充裕程度,因而其变化情况也决定了货币市场的资金价格。从理论上分析,超储率应该与市场资金利率呈现负相关关系,超储率越高,银行体系可以使用的资金越多,资金利率应该越低;反之,超储率越低,银行体系可以使用的资金越少,资金利率应该越高。而观察这期间月度平均R007的走势可以发现,除去2015年以及2018年降准区间的多数时间,R007与超储率表现出一定的滞后性和协调性,即当超储率降低时,R007滞后反应为利率上升;当超储率提高时,R007滞后反应为利率下行,不过反应的速度会快于超出率下行的情况。例如2019年超储率开始连续提升时,R007则出现持续回落;但对比之下2016年超储率大幅下降时,R007则是先小幅下降才转而走高。此中原因很可能是超储率对资金面的影响需要在较低的水平时表现更为显著,而当超储率从较高水平下降时,由于原先超储水平较高,银行可用资金较为充裕,因而不能立即产生对资金面(R007)的影响,随着超储率的连续下降或维持在低点后,银行资金面持续吃紧,随即拉高了资金成本。

经测算,今年3月和4月超储率明显高于近年同期水平,为近期流动性驱动行情奠定了扎实的基础。根据前文的分析,超储率应该与市场资金利率呈现负相关关系,且后者的反应会相对滞后,我们测算了今年以来的每月超储率情况(下文将具体介绍超储率的测算方法),并将3月和4月的情况同历年的超储率对比,抛开2020年的异常值不看(为对冲疫情影响,2020年3-4月货币政策保持宽松以支持经济复苏,市场上流动性充裕,超储率也达到了极高的水平),3月的超储率较2017-2019年稳定的1.30%相比,高出了0.1个百分点,而4月的超储水平也较2018年高出0.45个百分点,较2019年高出0.07个百分点。4月是传统缴税大月,政府债券的发行也会给流动性带来压力,但实际上4月超储率却展示了银行整体的可用资金相对宽松的状态,也为驱动4月全月利率中枢尤其是短债利率下移。

超储率为何冲高?

超储率的计算方式

在分析超储率为何超季节走高且能否持续之前,我们可以先从超储率的计算方式入手,从而了解超储变化的机理和影响因素。根据超储率的内涵,超额储备=超储率*各项存款余额=其他存款性公司储备资产-法定存款准备金=其他存款性公司储备资产-需缴准的存款*平均存款准备金率。利用央行公布的各项金融数据,可以对历史上各月的超储率进行测算,但是由于超额准备金等数据并未直接列示,因此需要我们从货币供应量的统计办法中寻找较为接近的测算办法。根据1994年公布的《中国人民银行货币供应量统计和公布暂行办法》可粗略匡算:需缴准的存款=M2-M0-各类保证金存款,因而:

超储率=[其他存款性公司储备资产-(M2-M0-各类保证金存款)*平均存款准备金率]/各项存款余额

其中平均存款准备金率的测算需要综合考虑大型存款类金融机构和中小型存款类金融机构存款准备金比率的差异、央行加大对“三农”、小微企业支持力度而定向降准,以及对农发行、财务公司、金融租赁公司、汽车金融公司的较低准备金要求。对此,我们在近期内法定存款准备金率没有调整的情况下,默认该数据没有改变并通过最近一次官方公布的超储率倒算得出。

然而由于4月的央行数据尚未公开,上文的超储测算方法难以适用,我们转而根据影响超储的五大因素进行计算,即:超储+法定准备金+货币发行=外汇占款+央行投放-财政存款。左侧为基础货币的储存形态,右侧为基础货币的投放(回笼)方式。可变形为:

Δ超储=Δ央行投放-Δ财政存款+Δ外汇占款-Δ货币发行-Δ法定准备金

Δ准备金=Δ银行准备金+Δ央行投放-Δ财政存款+Δ国外资产-Δ其他准备金+Δ其他

考虑到对准备金拆解后,财政收支是最为主要的影响因素,因此我们从投放与回收流动性的角度来测算:4月月内央行共计利用公开市场工具投放了约250亿元流动性,而财政单月净融资在4400亿元左右。综合考虑到财政收支支出后,当前时点的超储率或徘徊在1.3-1.4%左右的水平。从这个视角看,4月末商业银行超储水平总体尚可,利好银行间流动性。

超储率升高的驱动因素

推动3月-4月超储率超季节升高的主要原因是政府债券发行节奏缓慢,尤其是一季度净融资规模较往年同期锐减,但4月却未如市场预期加大发行力度。从下图可以看出,今年一季度以来,每个月的政府债券净融资规模均明显低于往年水平,一季度合计净融资额为6490亿元,明显低于2019年的12254亿和2020年的16575亿元。究其原因,2019-2020年的新增债务限额均在上一年12月底前下达至地方,规模达到万亿级;然而今年直到3月才下达提前批地方债额度23580亿元,额度下达较晚导致一季度地方债发行较同期锐减。此前市场预期下,地方债后续供给可能会更加集中,然而4月政府债净融资额虽然较往年有所升高,但幅度极小,超2019-2020年均值不足1000亿元,债券发行未如预期般快速发行,资金需求下降,市场的流动性比较充裕。

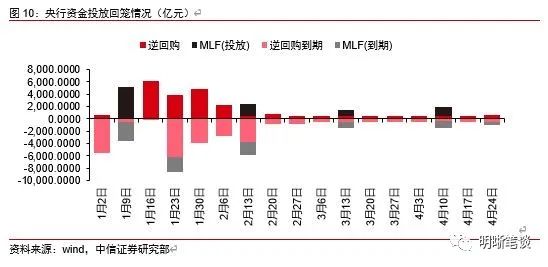

除了债券供给压力小,央行缺乏常规资金回笼工具也是导致银行间市场流动性充裕的原因。今年3月和4月资金的自然到期压力较小,央行暂时缺乏常规的流动性回笼手段,只要政府债券的供给压力没有到来,资金面就仍延续偏松。不过从往年经验来看,3-4月基本上都是央行回笼投放资金较为温和的阶段,并不代表货币政策有边际宽松的倾向。

本轮超储率的超季节走高能否维持?

根据前文对超储变化的公式分析以及3-4月的市场回顾,我们认为后续影响超储率走向的主要因素将是财政融资收支与央行投放的力度,目前看来并不支持超储率持续超季节维持高位。今年一季度地方债净融资仅5400亿元,较2020年一季度少了9600亿元,这意味着今年后三个季度地方政府需要比去年同期多融资7000亿元。根据当前各省已经公布的地方债发行计划计算, 5月计划发行地方债8200亿元,实际地方债净融资额或达到8000-10000亿元水平。此外,今年5月的国债到期量较小,仅1702.9亿元,但发行量预计较大,可能形成4000亿元左右的国债净融资。政府债发行后形成财政存款,缴款资金会以政府存款的形式回笼到央行资产负债表,而在政府债券缴款和财政支出形成之间的时滞就会导致银行间资金面的紧张。而5月财政通常收大于支,受企业所得税汇算清缴影响,税收收入可观,同时财政支出较弱,当月新增财政存款通常为正。

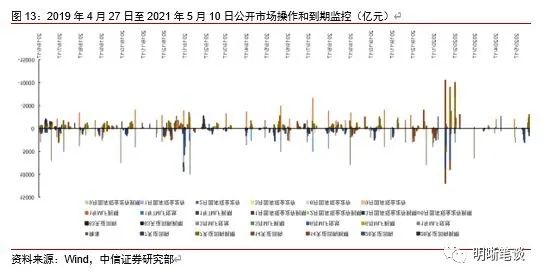

而央行投放方面,自2月和3月MLF等量续作之后,4月MLF1500亿投放对冲1561亿到期(含4月15日1000亿MLF到期和4月25日561亿TMLF到期),保持平稳续作,持续释放中性信号,而从3月1日起至今,央行连续开展100亿元逆回购操作,表明货币政策的防御心态,当前对流动性并没有明显的宽松呵护之心,其背后可能与大宗商品持续上涨,通胀面临输入性和供给侧两重压力有关。

除了财政融资收支与央行投放,对于国外资产项,可能通过外汇操作投放人民币基础货币,形成银行体系的准备金,但目前来看影响有限。央行在主动结汇以及外币准备金政策的调控方面能力都很强,这一项同“对其他存款性公司债权”后续可能共同构成基础货币投放渠道,从近几年银行结售汇情况看,5月结售汇需求走高的情况较为常见,参考今年前三个月已披露的净结汇数据都要高于往年同期,5月可能继续通过净结汇补充人民币资金需求。但是除了今年2月,从整体历史情况来看,央行资产负债表中国外资产项变化幅度较为温和,我们认为5月央行广义外汇占款可能仍以净投放为主,对资金面有支撑,但难以带动超储率维持超季节性的高位。

债市策略

从历年超储率与资金面的关系来看,其变化情况决定了货币市场的资金价格。今年3月和4月超储率明显高于近年同期水平,主要原因是政府债券发行节奏缓慢,且央行缺乏常规资金回笼工具,为流动性驱动行情奠定了扎实的基础。然而后续影响超储率走向的主要因素将是财政融资收支与央行投放的力度,目前看来并不支持超储率超季节维持高位,银行间可用资金预计会边际紧张,叠加基本面拐点尚未出现、流动性缺口扩大的背景,央行的贷方地位提升,资金利率中枢或上行、波动性将增大,同时也会带动长端利率面临一定的上行压力。但结合央行一季度金融统计数据新闻发布会内容,当前货币政策仍然保持适度中性,流动性将维持合理充裕,因此后续还需关注央行货币政策取向,特别是通胀走高压力会否制约货币政策进一步释放流动性来对冲5月份地方债的集中发行,我们建议需警惕资金面以及债券收益率受到的一些时点性冲击。

市场回顾

利率债

资金面市场回顾

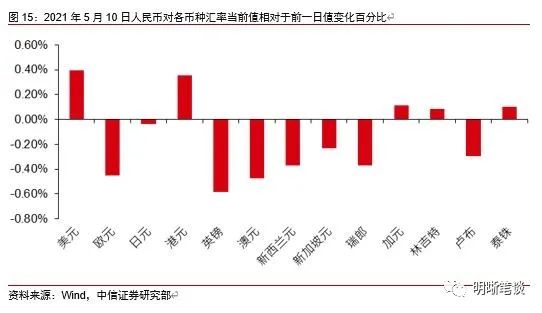

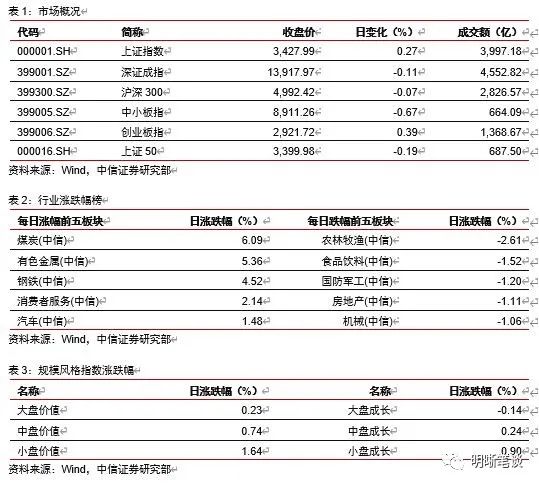

2021年5月10日,银存间质押式回购加权利率大体上行,隔夜、7天、14天、21天和1个月分别变动了19.40bps、7.93bps、-41.95bps、-53.93bps和0.12bp至1.66%、1.85%、2.81%、2.78%和2.29%。国债到期收益率全面下行,1年、3年、5年、10年分别变动-0.64bp、-1.38bps、-1.96bps、-1.22bps至2.31%、2.72%、2.92%、3.15%。5月10日上证综指上涨0.27%至3427.99,深证成指下跌-0.11%至13917.97,创业板指上涨0.39%至2921.72。

央行公告称,为维护银行体系流动性合理充裕,5月10日以利率招标方式开展了100亿元7天期逆回购操作。当日央行公开市场开展100亿元逆回购操作,无逆回购到期,,实现净投放100亿元。此外,本周二至本周五共有200亿元逆回购到期,700亿元国库现金定存到期。

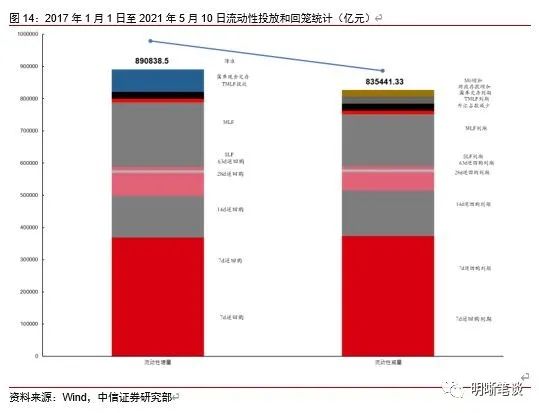

流动性动态监测

我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

可转债

可转债市场回顾

5月10日转债市场,中证转债指数收于373.81点,日上涨0.36%,可转债指数收于1454.26点,日上涨0.14%,可转债预案指数收于1167.96点,日下跌0.42%;平均转债价格125.75元,平均平价为100.3元。360支上市交易可转债,除维格转债和盛虹转债停盘,228支上涨,4支横盘,126支下跌。其中久吾转债(53.98%)、正元转债(40.64%)和溢利转债(26.7%)领涨,美诺转债(-3.97%)、火炬科转债(-3.56%)和金禾转债(-3.39%)领跌。355支可转债正股,除锦鸿集团和东方盛虹停盘,160支上涨,6支横盘,187支下跌。其中本钢板材(10.11%)、中钢国际(10.02%)和国城矿业(10.01%)领涨,大胜达(-8.35%)、美诺华(-7.82%)和嘉元科技(-7.21%)领跌。

可转债市场周观点

上周转债指数以震荡为主,但个券内部分化明显,值得关注的是近期市场涌现出了不俗的赚钱效应,并非低评级与小规模标的的修复和波动,而是部分具有中小市值标的的持续强势表现,成为近期市场投资者获利的主要来源。

这一特点充分说明了当前市场的机会在于结构,在于部分个券,我们重申市场当前的核心是寻找alpha,而不是行业的beta,即使方向选对但是内部个券表现差异较大。我们建议结合转债估值,正股估值与正股盈利增速的匹配程度寻找具体标的,其中尤其以中小市值正股对应的转债为重点关注方向。

顺周期交易进入明显结构分化的阶段,既有标的强势反弹甚至新高,也有标的持续回落,我们持续提示对于部分标的需要坚定兑现的观点。核心逻辑在既具备供给约束限制,同时需求具有中长期逻辑的相关品值得参与,重点在有色、化工、农产品、黑色系等几大方向中的部分品种。

随着全球经济的修复,叠加国内五一小长假的火爆情形,疫情退出交易逻辑进一步强化,后续随着海外疫情的进一步缓和,这一逻辑仍旧有着非常明确的潜在利好刺激。需要指出的是扰动并不改变趋势,这一趋势下我们进一步关注后续消费端的修复持续性。

从业绩成长性的角度出发,我们过去数周周报反复从成本叠加需求的角度关注到高端制造业板块。当下全球疫情的结构性不均衡可能会进一步提升制造业的盈利弹性,海外部分发展中国家的疫情控制效果远弱于发达国家,会冲击这些经济体在全球产业链分工中的地位,而作为“全球工厂”的中国制造业可能会迎来更多的转移需求,主要逻辑方向从国产替代与技术升级两大角度去考察,以及出口占比较高的方向,重点关注汽车零部件、新能源、TMT、医药工业等板块。

高弹性组合建议重点关注东财转3、紫金转债、韦尔(精测)转债、旗滨转债、奥佳转债、火炬转债、华菱转2(中钢转债)、福20转债、恩捷转债、太阳转债。

稳健弹性组合建议关注杭银转债、星宇转债、南航(海澜)转债、双环转债、三诺(美诺)转债、旺能转债、骆驼转债、利尔(洋丰)转债、永冠转债、海亮转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场