人们很难完全戒绝线性外推的思维模式,无论报告写多长模型有多复杂,在给出最终预测结论前,无疑还是要再去参考下上一期实际数字的。这就决定了在经济复苏盈利上行周期中,伴随着财报数据更新披露,市场很可能会不断上调今年甚至明年的盈利一致预期。

4月中下旬市场将进入年报及一季报业绩的密集披露期,以往的经验显示,在年报及一季报业绩披露后,市场会普遍上调对上市公司的盈利预测,特别是在经济上行周期(2016年和2017年)中,盈利预测上调的幅度更为明显。从行业表现来看,2016年和2017年上调幅度最为显著的是采掘和有色金属这类典型的上游资源品行业,其他上调幅度较为明显的还有建筑材料、机械设备等顺周期行业,以及电子、通信和国防军工行业。

A股市场中有“四月决断”的说法,这很大程度上可能与财报数据披露以及盈利预测调整有关。展望后市,我们认为今年“四月决断”的核心就在于经济复苏的持续性和基本面超预期的可能性,从目前已经披露的上市公司业绩情况以及整体的宏观经济环境来看,我们仍然看好后市的走势。

一季报公布后,盈利预测上调是普遍现象

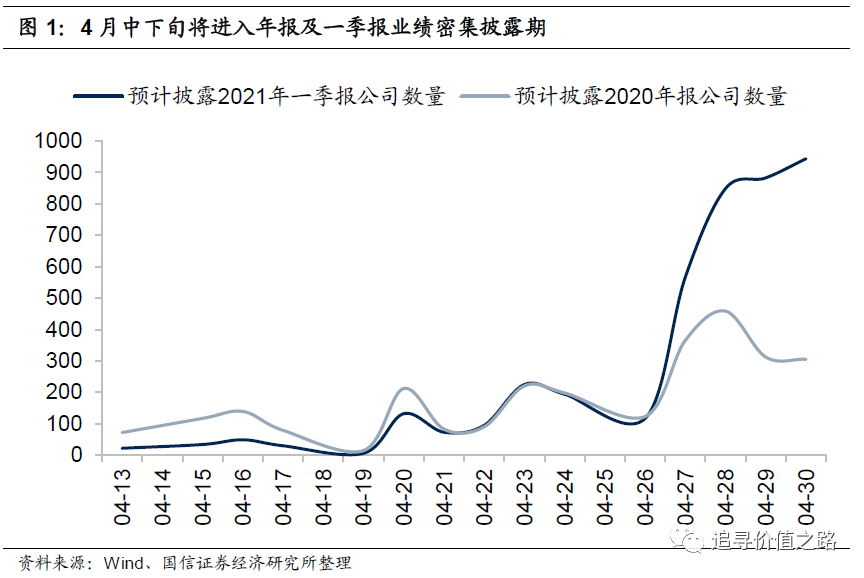

根据上交所及深交所的相关规定,上市公司的年度报告应当在每个会计年度结束之日起4个月内编制完成并披露,一季度报告应当在前3个月结束后的一个月内编制完成并披露,也即上市公司的一季报及上一年的年报都需要在4月底前完成披露。截至4月12日,共有1469家上市公司披露了2020财年年报,披露率不足40%,仅有18家上市公司披露了一季报,披露率不足1%。从上市公司预计披露时间来看,4月中下旬将进入年报及一季报的密集披露期,业绩或将成为主导市场风格及表现的一大决定因素。

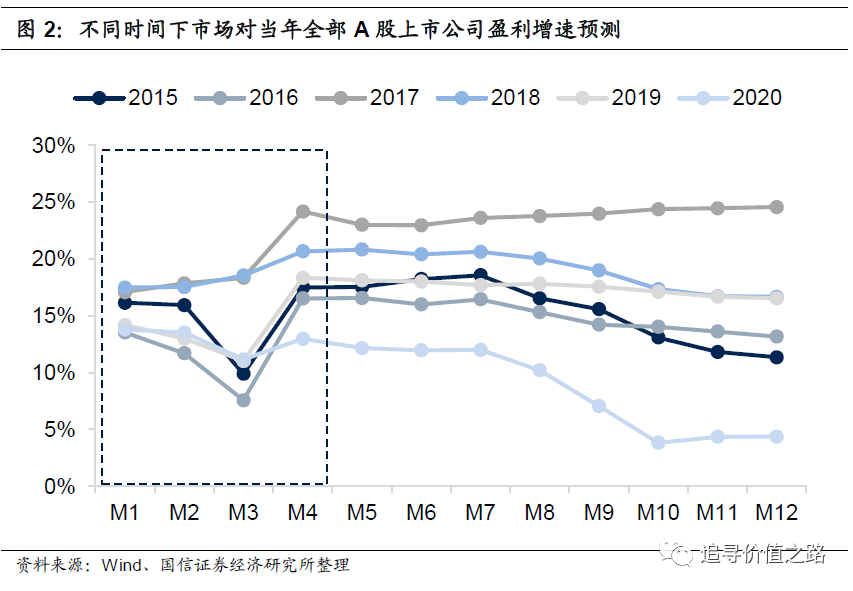

我们统计了2015年以来,年报及一季报披露前后市场对A股上市公司盈利增速的预测情况。我们发现,在年报及一季报业绩披露后,也即4月底,市场会普遍上调对当年上市公司的盈利预测,特别是在经济上行周期(2016年和2017年)中,盈利预测上调的幅度更为明显。

具体来看,根据万得一致预期,2015年一季度(1至3月),全A上市公司的2015年盈利增速预测均值为14.0%,4月底年报及一季报完全披露后,市场对2015年的盈利增速预测被上调至17.5%。最近三年也呈现同样的规律,在4月底,2018年的盈利增速预测值由一季度的17.8%上调至20.7%,2019年由一季度的12.7%上调至18.3%,2020年从一季度的12.8%上调至13.0%。在经济上行周期中盈利预测上调的幅度更为明显,2016年4月底,市场对2016年全年的利润增速由一季度的10.9%平均预测值上调至16.5%,2017年从17.8%的平均预测上调至24.2%,上调幅度分别达到5.6和6.4个百分点。

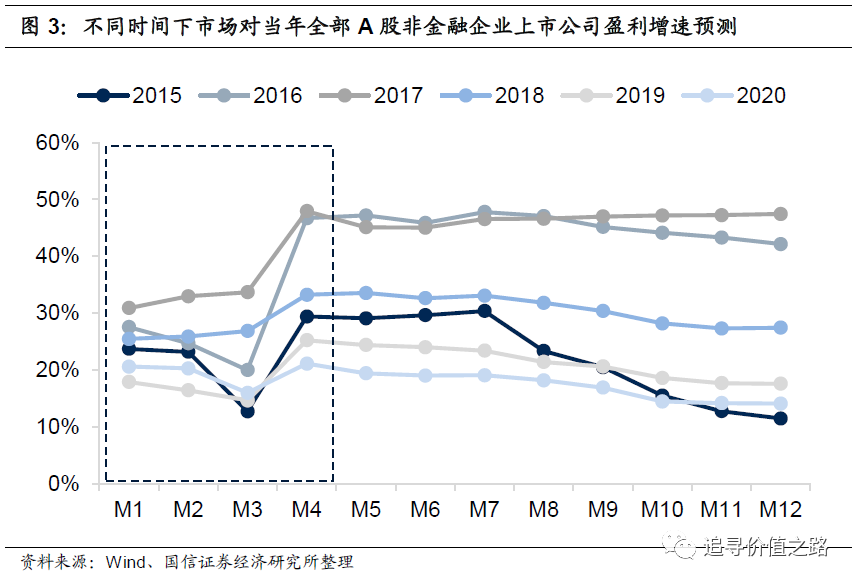

非金融企业的盈利预期同样符合前述规律,特别是在2016年盈利预测增速由一季度平均的24.1%大幅上调至46.7%,2017年由32.5%的均值大幅上调至47.9%,分别上调了22.6和15.4个百分点。

经济上行周期中,盈利预测上调幅度更大的多为顺周期行业

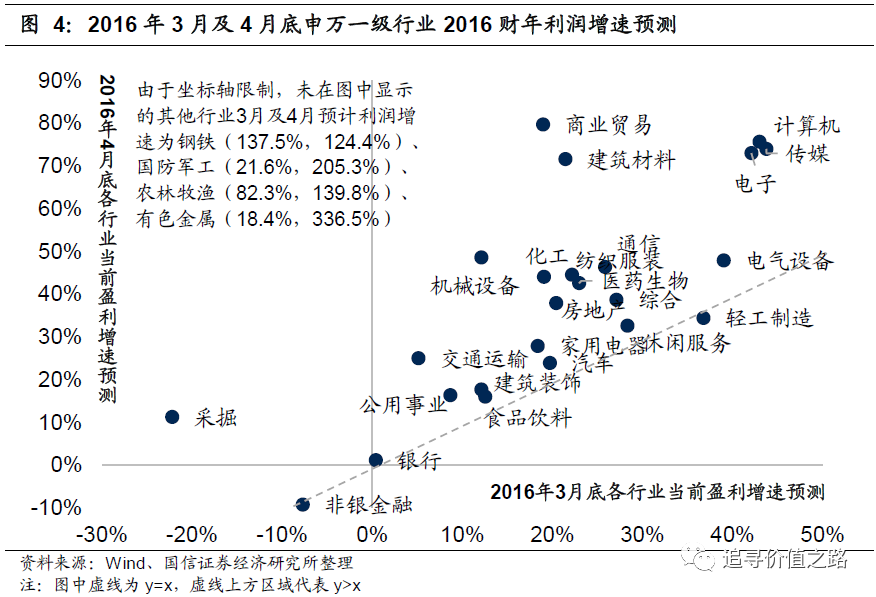

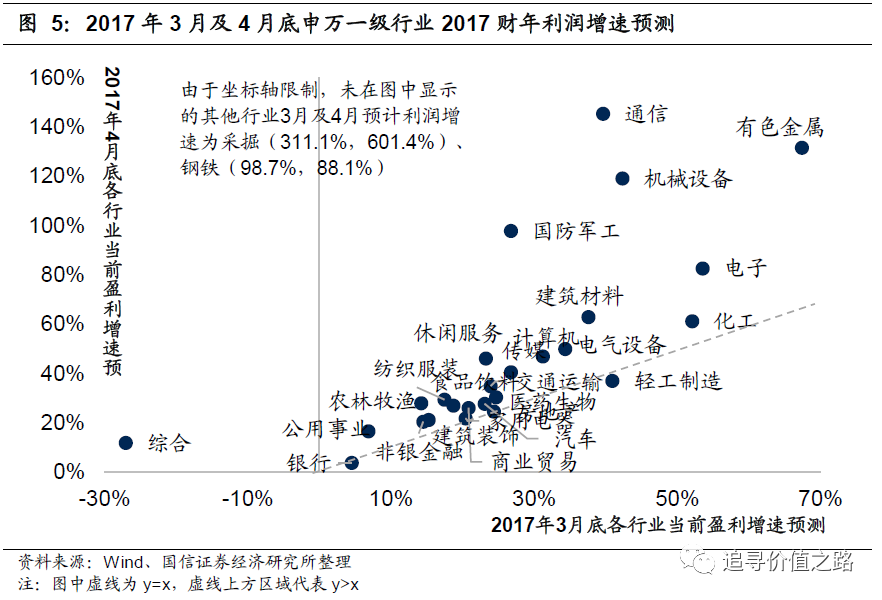

2016年和2017年是较为典型的经济上行阶段,从各行业的万得一致预期来看,盈利预测上调幅度更大的多为上游顺周期行业。下图分别是2016年和2017年申万一级行业的盈利增速预测散点图,图中横坐标代表3月底各行业的盈利增速预测值,纵坐标为4月底盈利增速预测值。图中虚线为y=x,位于虚线上方代表4月底的盈利增速预测值要高于3月底的预测值,而且虚线上方的点离虚线越远代表盈利预测上调幅度越大。从图中可以看到,不论是在2016年还是2017年,几乎所有的申万一级行业4月份盈利增速预测值都要比3月底的盈利增速预测值要高。

从幅度上来看,采掘及有色金属行业这类典型的上游顺周期行业在2016年及2017年上调幅度最为明显。采掘行业在2016年3月底预计的利润增速为-22%,4月底转正为11%;2017年更是从3月底的311%上调至4月底的601%。有色金属行业在2016年3月底预计的全年利润增速为18.4%,到4月底上升至了336.5%;2017年3月底预计的利润增速为67.4%,4月底上调至131.6%。其他上调幅度较为明显的还有建筑材料、机械设备等顺周期行业,以及电子、通信和国防军工行业。

四月决断,看好市场行情走势

A股市场中有“四月决断”的说法,大致指的是每一年到4月份的时候,全年投资的逻辑脉络基本能够看清楚了,需要下决心了,这很大程度上可能与财报数据披露以及盈利预测调整有关。展望后市,我们认为今年“四月决断”的核心就在于经济复苏的持续性和基本面超预期的可能性。

从已经披露的上市公司业绩情况以及整体的宏观经济环境来看,我们仍然看好后市的走势。一方面,从一季报业绩预告披露情况来看,部分顺周期公司业绩持续超预期。即便不考虑去年的低基数效应,用2019年的同期数据作比较,业绩仍展现出极高的增速水平。另一方面,近期IMF接连上调全球GDP增速预期,美国新一轮经济刺激方案激发海外股市热情,国内PPI环比增速创历史新高,这反映出本轮经济复苏的持续性与向上的弹性非常有可能超预期,我们认为当前全球工业同比增速的回升才刚刚开始,企业盈利还处于复苏的初期,基本面拐点至少要到三季度才有可能出现。

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。