公募基金一季报尚未披露,已经公布的上市公司一季报成了追踪明星基金经理调仓换股动向的最新线索。

4月12日晚间,多家上市公司一季报新鲜出炉,谢治宇、董承非、刘格菘、杨东、陈皓等一众“顶流”公私募大佬最新重仓股名单浮出水面。

基金君梳理发现,今年一季度末,谢治宇旗下兴全合润基金新进半导体领域细分龙头股,兴全基金另一位明星基金经理董承非减仓军工概念股,广发基金刘格菘大举减持多个季度的“心头好”——通威股份,同时加仓血液灌流器龙头——健帆生物,宁泉资产杨东则对氨基酸龙头股获利减持。

谢治宇、乔迁双双买入半导体细分龙头

尽管最近半年多时间,半导体板块一直跌跌不休,但其中部分细分领域龙头公司已经率先获得明星基金经理的关注。

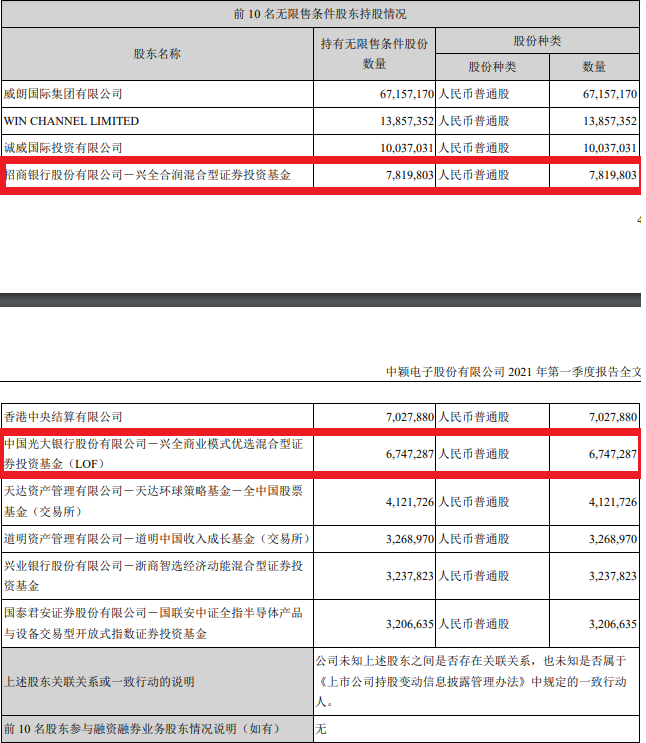

4月12日,中颖电子披露的一季报显示,谢治宇所管的兴全合润基金在一季度买入781.98万股中颖电子,按照一季度平均成交价计算,买入金额约达3.05亿元,新进公司第四大流通股东。与谢治宇一同买入中颖电子的还有兴全基金另外一位基金经理——乔迁,乔迁所管的兴全商业模式基金一季度末持有中颖电子674.73万股,新进中颖电子第六大流通股东,而从2020年年报看,上述两只基金去年年末均未持有中颖电子。

今年年初,中颖电子股价一度震荡走高,股价在2月末曾冲高至47.55元,创近4年多新高,区间涨幅高达45%,3月末股价有所回调,直到4月份才重回升势,截止4月12日收盘,中颖电子报收43.01元,年内涨幅32.01%。

中颖电子是一家无晶圆厂的纯芯片设计公司,主要从事自主品牌的集成电路芯片研发设计及销售,并提供相应的系统解决方案和售后的技术支持服务。

公司主要产品为工业控制级别的微控制器芯片和OLED显示驱动芯片。公司微控制器系统主控单芯片主要用于家电主控、锂电池管理、电机控制、智能电表及物联网领域。OLED显示驱动芯片主要用于手机和可穿戴产品的屏幕显示驱动

一季报显示,中颖电子一季度实现营业收入30,642万元,同比增长51.95%;毛利率同比略有提升,主要受产品销售组合变化及售价变动影响;研发投入加大,同比增长69.05%;归属于上市公司股东的净利润6,758.25万元,同比增长60.73%。中颖电子称,报告期内,客户订单需求旺盛,销售业绩主要受限于上游产能供给;销售增长较快的产品主要为锂电池管理芯片及AMOLED显示驱动芯片。

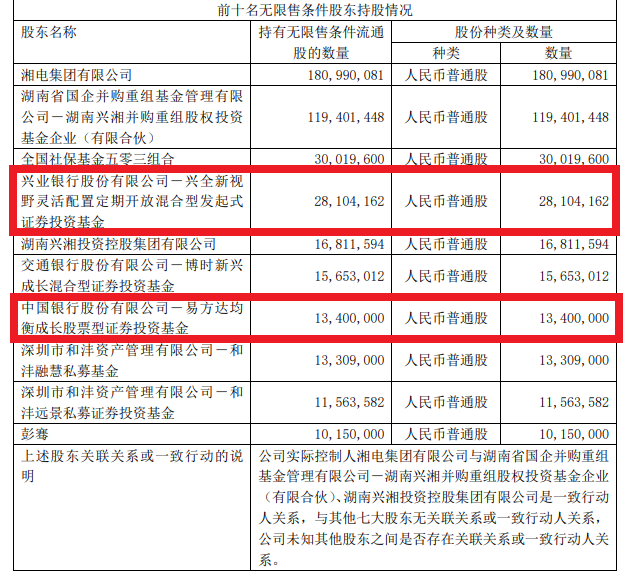

董承非、陈皓同时减持湘电股份

兴全基金另一位基金经理董承非也在一季度积极调仓换股,最新上市公司一季报显示,董承非在一季度对持有超过3年的湘电股份进行了减持,同为湘电股份前十大流通股东的易方达副总裁陈皓所管的易方达均衡成长也在一季度同步减持了湘电股份。

董承非对湘电股份的关注长达3年之久,早在2017年末,董承非所管的兴全趋势、兴全新视野两只基金就双双跻身湘电股份前十大流通股东,2017年以来,湘电股份一直出现在兴全新视野的基金中报及年报全部持股名单之中,去年年中更是大笔加仓1707.26万股,加仓幅度高达136.24%。

不过他所管的另一只基金——兴全趋势已经先行一步,早在2020年就已清仓湘电股份,据湘电股份最新披露的2021年一季报,兴全新视野在今年一季度减持湘电股份150万股,减持比例约为5%,仍为湘电股份第4大流通股东。

易方达副总裁陈皓所管的易方达均衡成长基金自去年三季度起新进湘电股份前十大流通股东,今年一季度他也选择减持湘电股份,减持369.43万股,减持比例超过20%,从第6大流通股东降至第7大流通股东。

4月12日对湘电股份而言并不是一个顺利的日子,不仅遭到两位明星基金经理合力减持,湘电股份股价在4月12日也遭到二级市场投资者抛售,股价跌停报收18.33元,市值蒸发超过23亿,今年以来股价下跌12.63%。

湘电股份一季报显示,公司2021年一季度实现营业收入11.65亿元,同比增长36.9%;净利润3040.71万元,上年同期公司亏损7192.56万元。

2020年,湘电股份实现营业收入46.96亿元,归属于上市公司股东的净利润7526.14万元,成功实现扭亏为盈,今年4月1日,湘电股份股票简称由“*ST湘电”变更为“湘电股份”,待了一整年的退市风险警示“帽子”终被摘掉。

据天风证券研报,湘电股份是国内老牌军工配套企业,特种电机和电力推进技术在国内乃至国际上处于领先地位,特种产品市场占有率领先,依托“舰船综合电力系统系列化研究及产业化项目”建设了一系列厂房,同时打造了军工研发中心,装备能力和技术水平持续提升。公司在军工装备制造领域掌握的核心技术主要为国内顶级高技术专家团队研发的特种装备推进技术和发射技术的工程化,为目前国内最先进、国际最前沿的技术,子公司湘电动力是国内唯一拥有此核心技术的企业。

刘格菘豪掷30亿

买入血液灌流器龙头

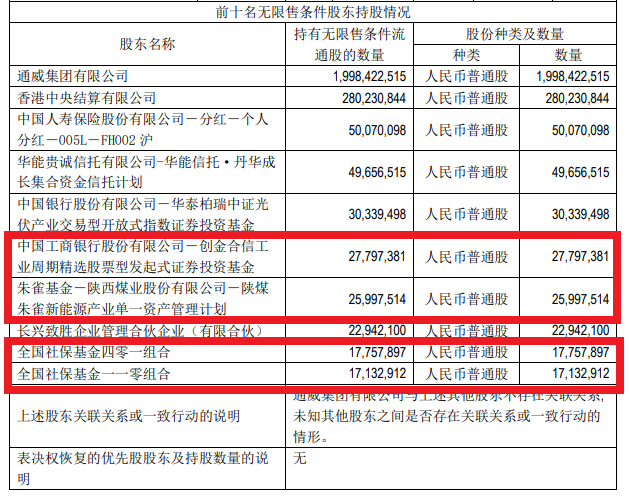

“光伏三巨头”之一的通威股份在一季度意外遭到顶流明星基金经理大举减持。

通威股份披露的最新一季报显示,该公司旗下前十大流动股东在一季度发生了较大变动。

截止一季度末,创金合信工业周期股票基金、朱雀基金旗下的陕煤朱雀新能源产业单一资产管理计划以及全国社保基金四零一组合、全国社保基金一一零组合新进前十大流通股东。

去年年末广发基金明星基金经理刘格菘所管的广发科技先锋、广发双擎升级、广发小盘成长、广发创新升级全部退出通威股份前十大流通股东名单。

去年包揽公募基金年度业绩前四的赵诣也对通威股份有所减持,他所管的农银汇理新能源主题基金也同样从通威股份前十大流通股东中“消失”

今年春节过后,通威股份股价开启单边下跌模式,4月12日收盘报收31.08元,春节以来股价跌幅高达42%。

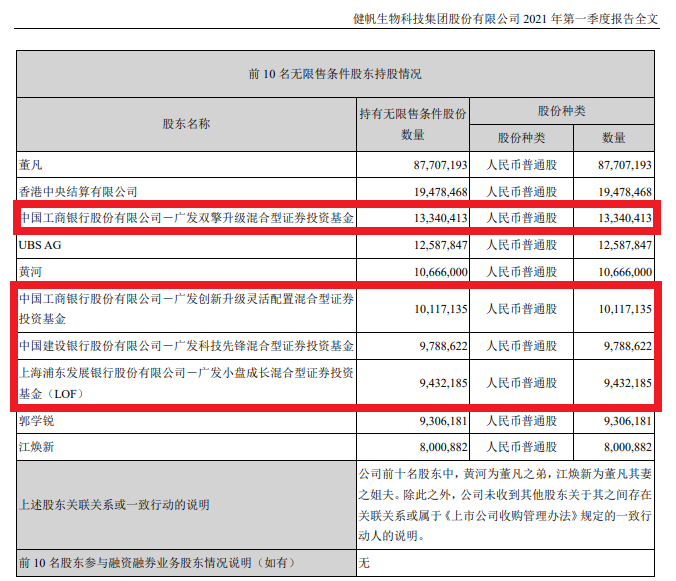

减持光伏板块的同时,刘格菘一季度对血液灌流器龙头股青睐有加。

健帆生物一季报显示,刘格菘旗下包括广发双擎升级、广发创新升级等4只基金继续位列前十大流通股东,合计持有健帆生物1599.75万股,占流通股比例合计接近9%,期末持仓市值超过32亿元。其中,广发科技先锋更是在一季度加仓健帆生物214.54万股,加仓比例接近30%。

杨东获利减持梅花生物

在2007年6000点高点劝基民赎回, 2015年市场达到5000点时公开提示风险,原兴全基金总经理杨东有着“业内良心”的称号,他的一举一动也备受市场关注。

梅花生物披露的最新一季报显示,杨东旗下的宁泉致远39号私募证券投资基金在一季度减持梅花生物82.9万股,减持比例1.97%,依旧位列公司第9大流通股东。

梅花生物是一家专注于利用生物发酵技术进行研发、生产和销售动物营养氨基酸、食品味觉性状优化产品、人类医用氨基酸及胶体多糖类产品的生物科技公司。

据中信建投研报介绍,梅花生物以味精和动物饲料氨基酸为双主业,产品方面,公司赖氨酸产能为全球第一,味精产能市场占有率为20%,仅次于国内龙头阜丰集团,但是如果以产量计算,CR3(阜丰、梅花、伊品)市占率已经达到90%以上。公司以鲜味剂、饲料级氨基酸、工业级与石油级黄原胶等多个优势产品为核心的业务结构,使得公司拥有氨基酸生产领域最全的产品谱系。多产品均衡发展有利于降低单一产品价格波动或行业周期带来的不利影响,较同行业企业拥有更加的规模经济效应和产品协同效应。

一季报显示,梅花生物一季度归属于母公司所有者的净利润4.08亿元,同比增长66.33%;营业收入53.08亿元,同比增长33.56%;基本每股收益0.13元,同比增长62.5%。

今年以来,梅花生物股价从年初的4.63元一路上涨至2月末的7.15元,涨幅一度高达54%,3月以来股价有所回调,4月12日收盘报收6.06元,年内股价涨幅超过30%,从股价走势上看,杨东很可能在一季度对梅花生物进行获利减持。

主力持仓:

明星基金经理一季报白马股持仓曝光:傅鹏博增持万华化学 葛兰增持通策医疗

贴着半导体标签的诺安成长 竟然交易了这么多券商股

睿远基金傅鹏博出手了!一季度加仓周期股万华化学和高能环境

张坤不爱白酒了吗?“顶流”基金经理调仓释放了什么信号

社保基金长线重仓股曝光 最长持仓11年 冯柳大举加仓逼近举牌!新进37股