摘要

化工行业有望趋势上行,龙头公司地位持续加固

中金石油化工团队:中短期化工行业景气度上行。近五年国内化工行业整体资本开支保持较低增速,中金石油化工团队在2021年度展望报告中预计未来3-5年行业新增产能有限,叠加下游需求整体继续受到全球经济复苏驱动,一些具备良好供需格局的子行业如聚氨酯、钛白粉、锂电材料等有望保持高景气。具体原因包括:包括当前国际原油价格易涨难跌,原油价格上涨将带动化工行业业绩表现;春节前表现出淡季不淡,多化工品库存处于低位或持续下行,下游行业基本面改善,2021年化工品需求逐步复苏;全球农产品价格高涨,将带动农药、化肥产业繁荣;2020-21年主要化工品产能增速较低,供给增量冲击较小等。

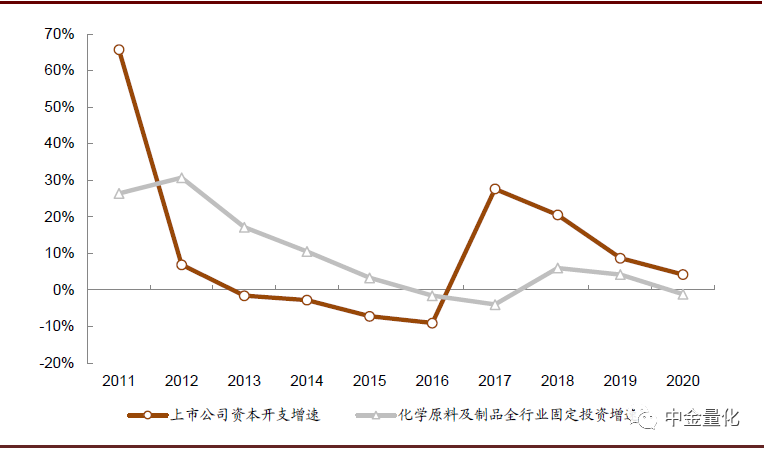

长期来看,龙头公司有望穿越周期持续成长。供给侧改革促进了化工行业落后产能的退出,自2017年开始,上市公司资本开支增速大幅超过行业平均水平,近五年,化学原料及制品全行业固定投资增速均值在为1%,而上市公司资本开支平均增速达到10%,并且大市值公司增幅高于中小市值公司,新增产能向龙头公司中,龙头公司地位持续加固。我们认为,龙头企业基于其较强的核心竞争能力,具有高于行业整体水平的盈利能力,在大规模资本开支下有望获得更高的市场占有率,穿越周期持续成长。

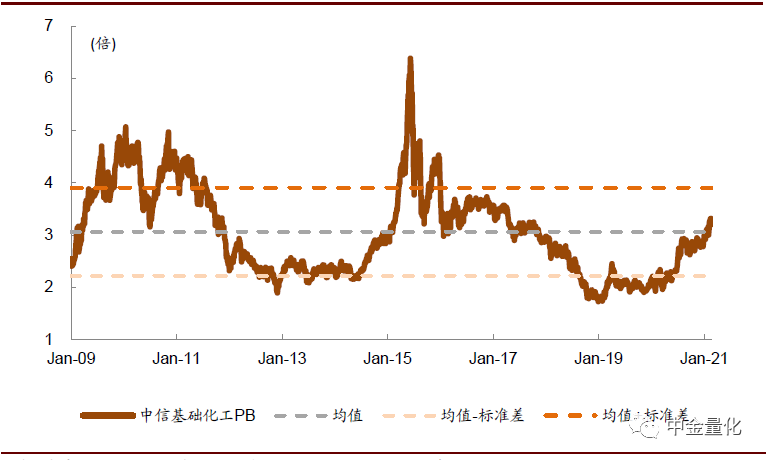

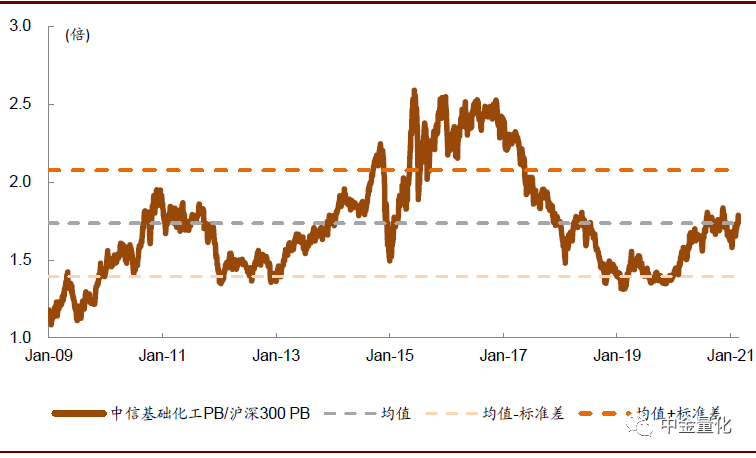

行业估值处于历史均值水平。估值角度,当前中信基础化工行业PB(LF)处于历史均值附近,截至2021年3月8日,PB(LF)为3.06倍。中信基础化工行业PB与沪深300指数PB的比值同样处于历史均值附近,整体估值水平不高。

中证细分化工产业主题指数投资价值分析

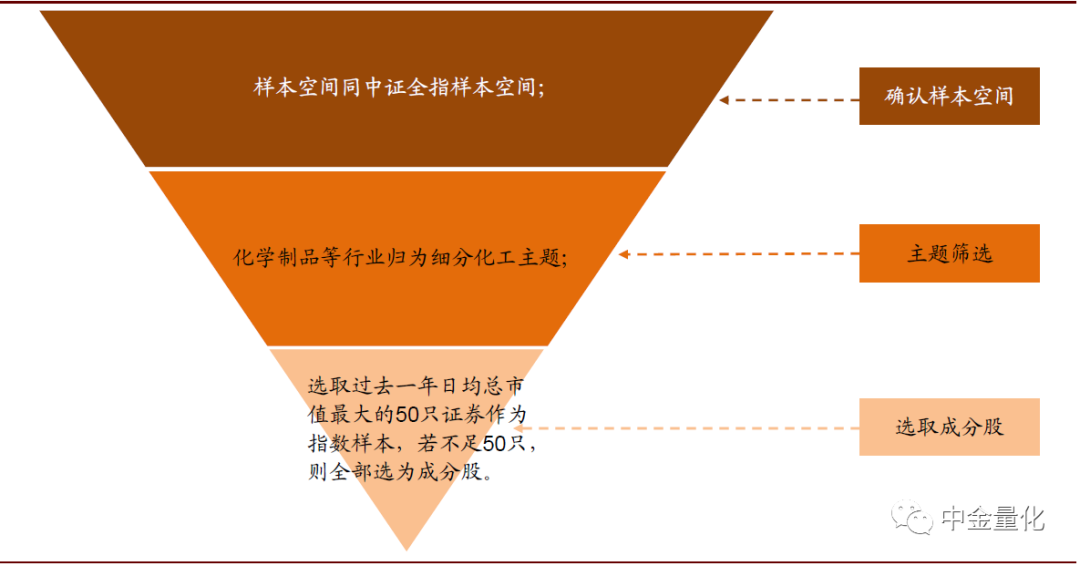

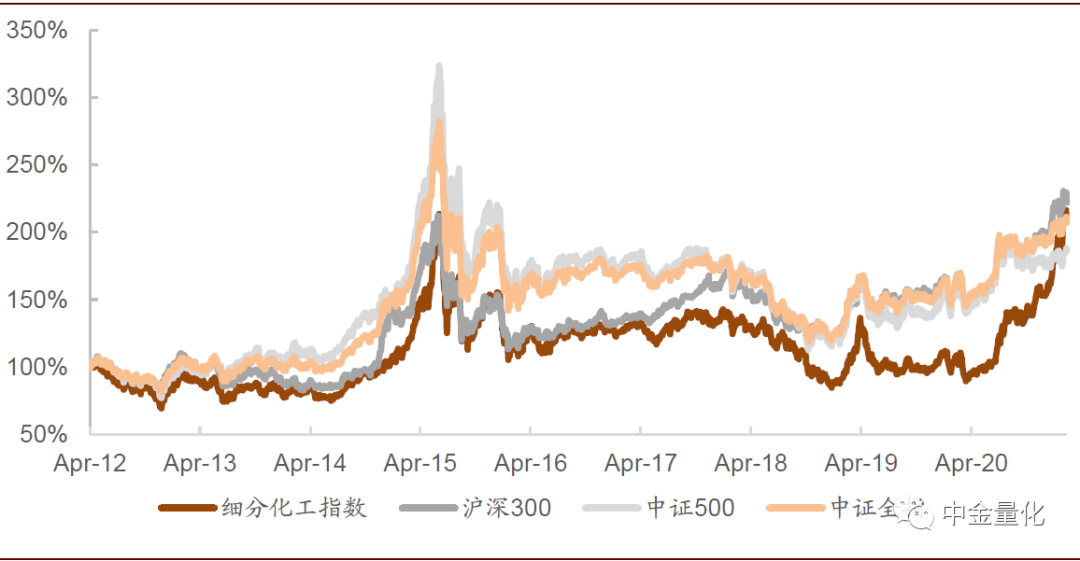

精选化工龙头公司,近一年指数收益表现突出。中证细分化工产业主题指数(下称细分化工)从沪深A股中筛选出属于化学制品行业市值最大的50只个股作为成分股。该指数近一年收益表现突出。

指数市值分布均匀,对多个石油化工子行业代表性高。从市值分布上,成分股市值分布较为均匀;行业分布上,属于基础化工行业的成分股权重占比达69%。指数对多个石油化工子行业代表性高,对一些具有良好供需格局、景气度较高的子行业,如聚氨酯、锂电化学品、钛白粉行业的市值代表性分别为95.6%、74.1%和73.4%。

估值与业绩双增长。估值方面,细分化工指数PE(TTM)相对估值处于历史均值水平。业绩方面,细分化工指数预期业绩快速增长,根据一致预期,2020-2022年细分化工指数预期归母净利润增速分别为13%、35%和27%,远高于沪深300指数预期归母净利润增速3%、16%和12%。

国泰中证细分化工产业主题ETF:与化工龙头共成长

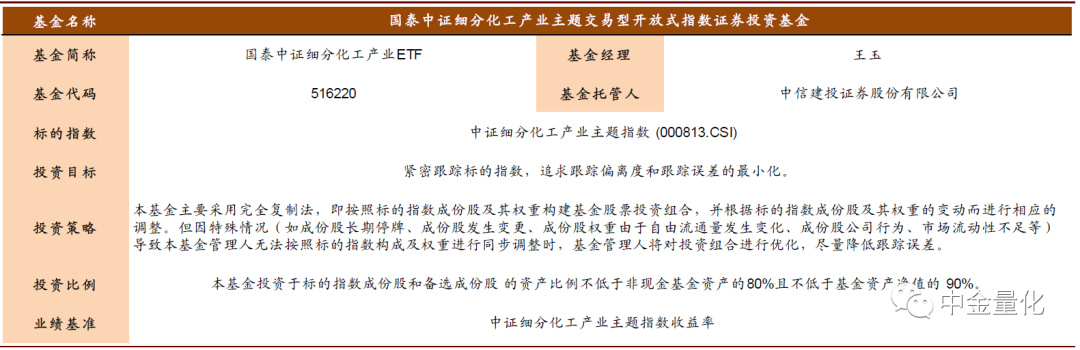

国泰中证细分化工产业ETF是以跟踪中证细分化工产业主题指数为投资目标,通过完全复制的方法进行投资,国泰中证细分化工产业ETF基金代码为516220。通过国泰中证细分化工产业ETF,投资者可以布局化工行业,与化工龙头共成长。

风险提示

1)原油价格大幅下降,下游需求低于预期。2)国泰中证细分化工产业主题ETF在运作过程中,可能面临市场风险、管理风险、技术风险、赎回风险,从而影响基金的整体收益水平。3)基金产品及基金管理人的历史业绩并不代表未来表现。4)本报告不涉及证券投资基金评价业务。

正文

化工行业有望趋势上行,龙头公司地位持续加固

未来3-5年化工行业有望趋势上行

化工行业整体可分为周期类(传统大宗原料)与成长类(新材料与特种化学品)。近五年国内化工行资本开支保持较低增速,中金石油化工团队在2021年度展望报告中预计未来3-5年行业新增产能有限,叠加下游需求整体继续受到全球经济复苏驱动,一些具备良好供需格局的子行业如聚氨酯、钛白粉、锂电材料等有望保持高景气。

中短期化工行业景气上行

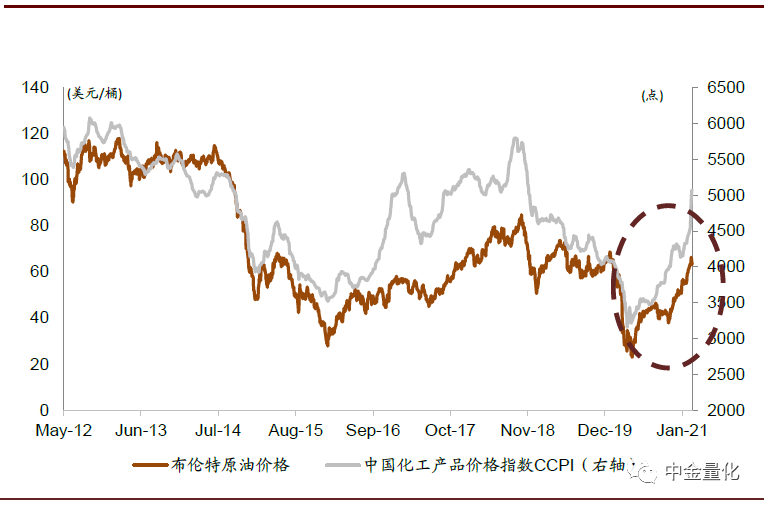

国际原油价格易涨难跌。化工品多以原油价格为锚,原油价格上涨将带动化工行业业绩表现。短期国际原油价格易涨难跌,原因主要在于:(1)供给角度,OPEC产油国按月调整产量的策略,降低原油价格大幅下行风险;(2)需求角度,世界主要经济体逐渐复苏,提高了对原油的需求;(3)流动性角度,疫情环境下,在疫情达到控制或是疫苗接种达到一定水平前,全球市场流动性充裕;(4)比价效应角度,此前原油价格走势弱于其他大宗商品,在2021年开始原油走势相对强于其他大宗商品。当前原油价格持续上涨,截至2021年3月5日,ICE布伦特原油期货价格达到69.69美元/桶,年初至今涨幅超过30%。在原油价格带动下,中国化工产品价格指数同样持续攀升。近期下游企业复工复产率高,同时美国寒潮天气导致乙烯、丙烯、氯碱及MDI、TDI等产品供应缩减,叠加海外发达经济体共振复苏带动化工品需求快速回升,导致部分化工品供需紧张加剧,多个化工品价格上涨,据跟踪数据显示, 截至2021年2月底,醋酸、醋酐、醋酸乙烯、磷酸二铵、氨纶、PTMEG、丁辛醇、双酚A、乙烯法PVC、味精、甘氨酸等化工产品价格创近十年新高。

春节前表现出淡季不淡。根据中金石油化工团队跟踪的7条产业链、34个化工品的库存数据看,春节前多数化工品库存处于低位且库存继续下行;价格上,往年春节前一个月化工品价格普遍向下调整,但2021年春节前化工价格指数继续强势上升。春节后,下游行业基本面改善,2021年化工品需求逐步复苏,根据中金宏观团队与各行业组预计2021年实际GDP增速为9.1%,房地产开发投资增速6%,新开工与竣工面积增速分别为-3%与7.7%,基建投资同比增长5.1%,2021年汽车产销量有望录得10%以上增长等。

美国地产周期向上,助推化工品景气上升。美国地产处于上行周期,2021年1月美国成屋销量处于近十年新高,并且美国成屋库存量、库销比均处于近二十年低位。美国地产景气周期将对商品景气形成较好支撑,并且支撑包括汽车在内的美国制造业产能利用率的回升。因此,我们认为美国等发达经济体地产景气有望驱动国内MDI、钛白粉、尼龙66、聚碳酸酯、聚甲醛等相关化工品出口需求增长,助推其景气上升。

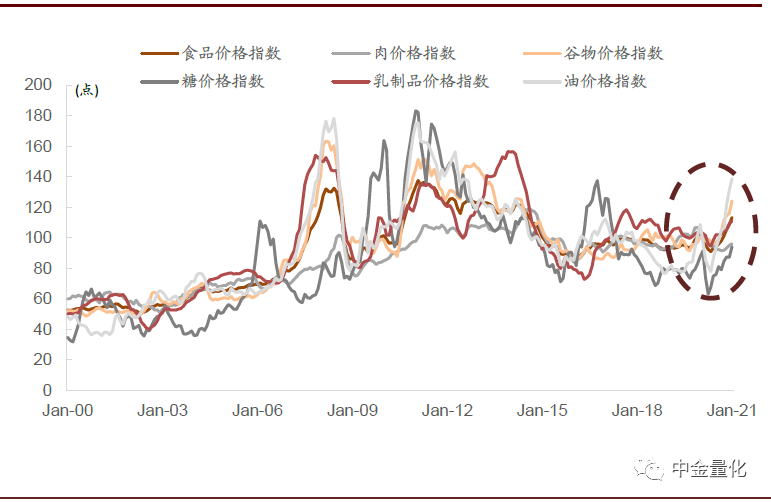

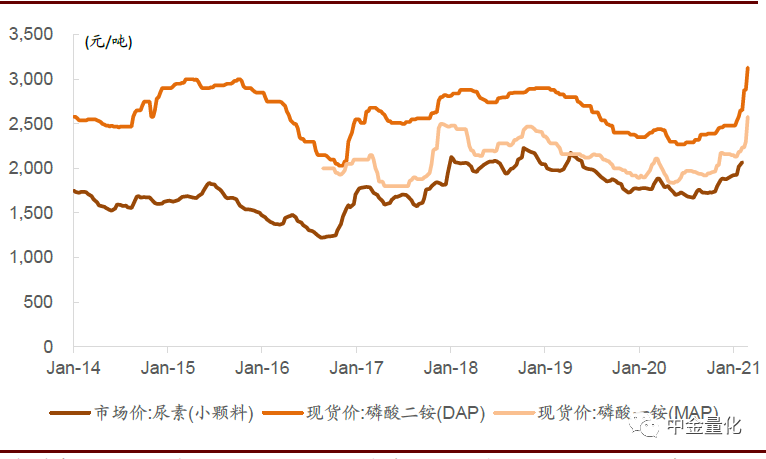

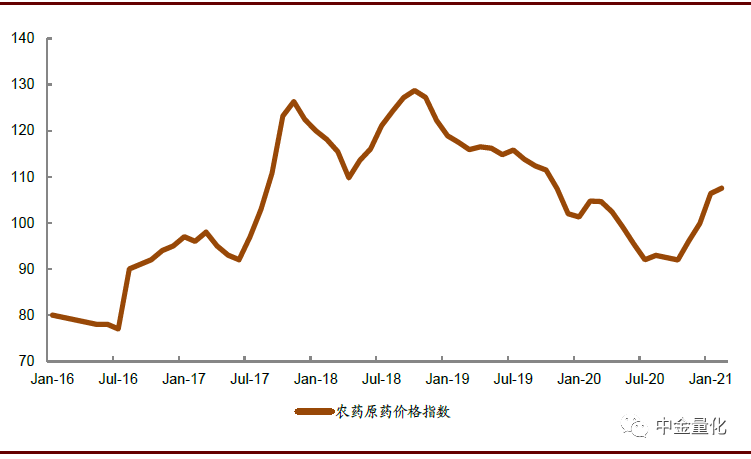

全球农产品价格高涨,将带动农药、化肥产业繁荣。农药和化肥行业是化工行业重要子行业。根据联合国粮食与农业组织数据,截至2021年1月底,全球食品价格指数连续六个月上涨。农产品价格上升将增强农民种植意愿,提高农产品产量,进而扩大了对农药、化肥的需求,利好农药、化肥产业。化肥方面,根据历史数据,粮食作物价格、播种面积以及化肥表观消费量呈现明显正相关,粮食作物价格的上涨将带动化肥需求回升;农药方面,回顾全球植保行业过去20年发展,基本以3-7年为一个小周期持续震荡上行,本轮上行周期自2016年开始,2019-2020年处于阶段下行周期。展望2021年,植保行业有望走出反转趋势,核心驱动力来自于农作物涨价带动需求上升,同时油价触底向上成本端有支撑。当前我国磷酸二铵、尿素价格均持续上涨,创近几年新高,农药原药价格指数从2018年四季度开始持续下探,但从自2020年四季度以来开始持续上升。

2020-21年主要化工品产能增速较低,供给增量冲击较小。根据国家统计局数据,2020年化学原料与化学制造、化学纤维、橡胶和塑料制品行业固定资产投资增速同比分别下降1.2%、19.4%、1.2%。从具体化工品产能增速看,2021年己二酸、醋酸、DMF、氨纶、钛白粉、PVC、涤纶长丝、粘胶短纤、纯碱等化工品产能增速低于10%,同时考虑到部分产能在2021年下半年投产以及产能爬坡尚需时间等,2021年主要化工品供给增量冲击较小。

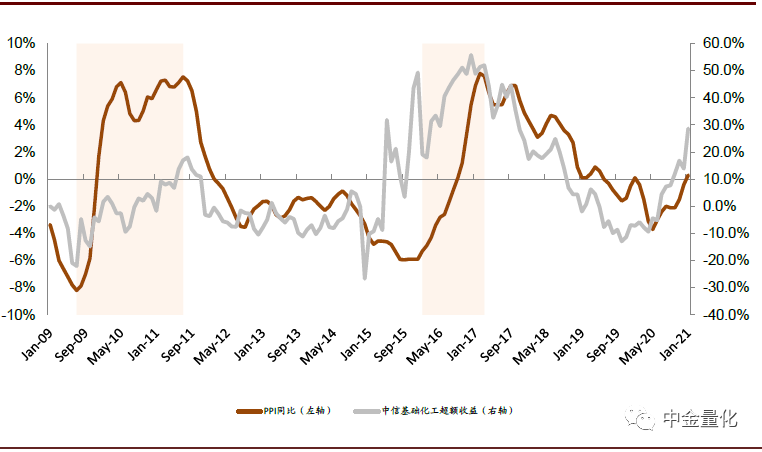

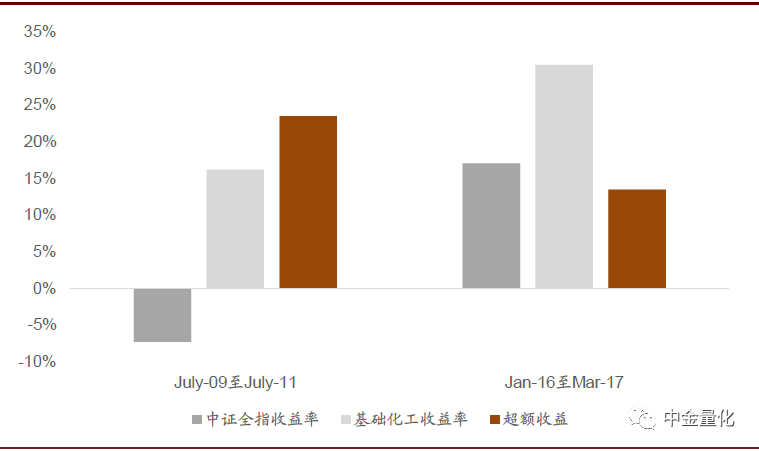

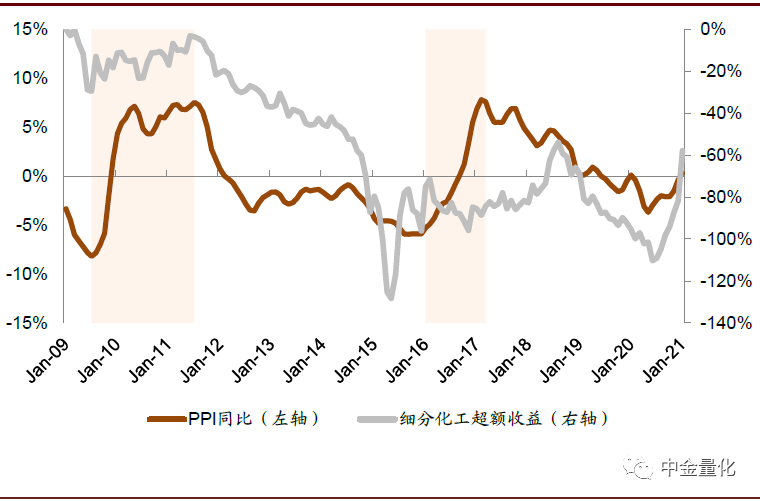

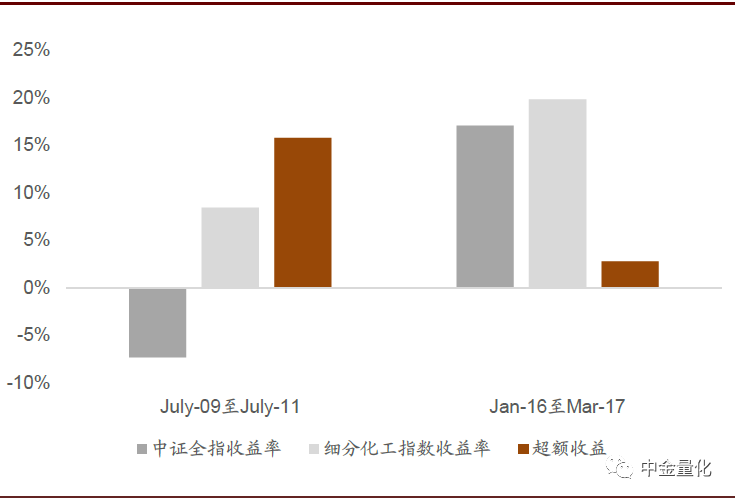

PPI处于从0到显著为正阶段。根据历史数据可以看到,中信基础化工指数超额收益与PPI走势密切相关,在PPI同比增速穿越0值到显著为正阶段,中信基础化工指数超额收益整体来看趋势向上。自2009年开始,PPI同比增速共有三次从低到高穿越0值,最近一次发生在2021年1月,PPI同比增长由负转为0.3%,在PPI从显著为负到0的过程中,PPI上升的主要驱动因素为黑色和有色产品,中金石油化工团队认为后续PPI从0到显著为正的主要驱动因素将来自石化、化工。回顾前两次PPI同比增速从最低点穿越0值至最高点的过程,中信基础化工指数相比于中证全指均获得了可观的超额收益,两次分别为24% 和13%。若将代表整个化工行业的中信基础化工指数换为代表石油化工龙头的中证细分化工指数,也可发现类似的规律。

长期来看,化工行业格局改善,龙头公司有望穿越周期持续成长

化工行业格局优化,市场拥抱龙头公司资本支出。中国是全球最大化工品生产国,根据欧洲化工协会统计,2019年中国化工业收入1.2万亿欧元,全球占比35.8%,巴斯夫预测到2030年中国的化工业收入占比将达到49%。中国化工市场体量全球最大,但是呈现典型的“大而不强”格局,这是我国化工行业发展的缺点,但也孕育着机遇。供给侧改革后,化工行业格局逐渐优化,2019年近半化工品(统计了44种化工品)CR5超50%。受益于供给侧改革导致供给收缩,化工龙头企业盈利水平和现金流大幅提升,支撑龙头企业做更大的资本开支,同时行业环保、安全标准提升导致化工项目审批难度加大,龙头由于具备较高的环保、安全能力而竞争优势突出,叠加民营大炼化先后陆续投产,2016年以后化工上市公司的资本开支增速高于全行业投资增速,并且化工上市公司中龙头企业资本开支占比持续提升,化工品产能向龙头企业集中的趋势明显,市场开始热烈拥抱龙头公司资本支出,不仅不担心巨大资本支出会带来价格冲击,反而会基于一个合理的回报后折现到现在来定价。

龙头公司地位持续加固。2011至2016年,国内化工行业整体投资增速高于化工上市公司资本开支增速,化工行业产能处于无序扩张阶段,之后供给侧改革改变了这一格局。供给侧改革促进了化工行业落后产能的退出,产能向龙头公司集中,自2017年开始,上市公司资本开支增速大幅超过行业平均水平,近五年,化学原料及制品全行业固定投资增速均值在为1%,趋向于不增长,而上市公司资本开支平均增速达到10%,并且大市值公司增幅高于中小市值公司,新增产能向龙头公司中,龙头公司地位持续加固,市场也开始热烈拥抱龙头公司的资本支出。

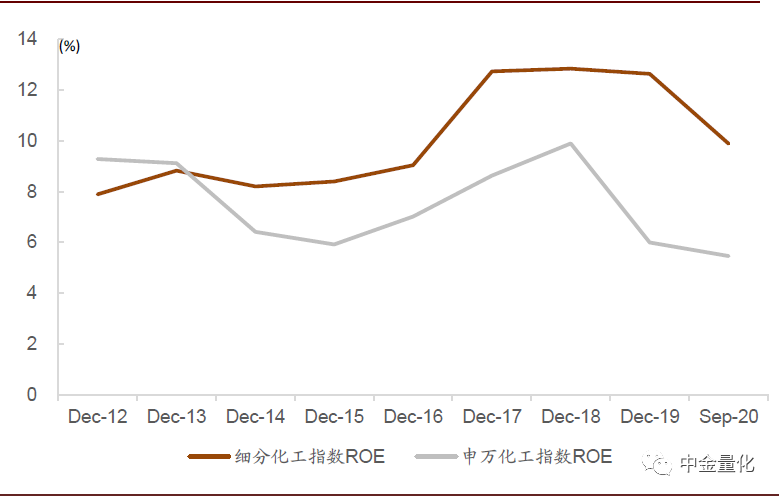

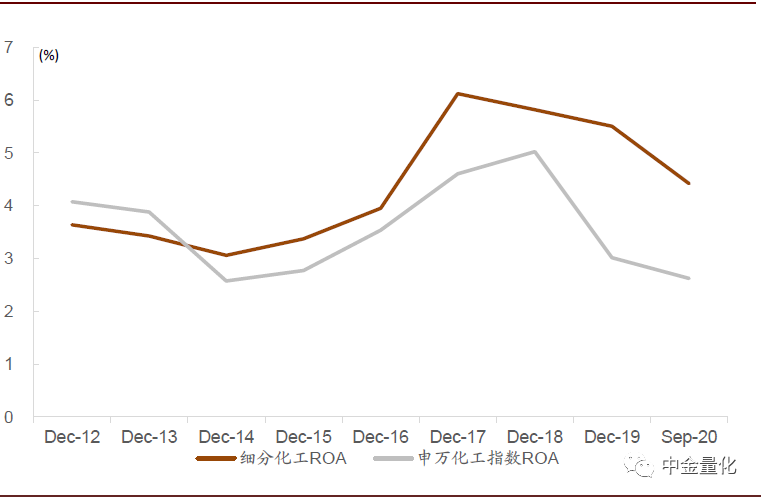

龙头公司盈利能力明显高于行业整体水平。龙头公司具有更强的研发能力、成本管理能力、规模化优势、完善的产业链优势等,其盈利能力明显高于行业整体水平;同时较高的安全环保标准以及龙头企业通过资本开支和技术提升实现更高的规模效应,化工品成本曲线逐步陡峭化,龙头企业的竞争能力不断加强,2016年以后龙头企业的盈利能力进一步提升。对比细分化工指数申万化工行业指数的ROE,可以发现,代表化工龙头的细分化工指数ROE持续高于代表整个化工行业的申万化工行业指数ROE,且差距在2016年后进一步扩大;总资产回报率方面,可以看到在较早年份,细分化工指数ROA低于化工行业指数,但在供给侧改革后,细分化工指数代表的化工龙头公司ROA呈现出明显高于化工行业整体ROA的态势,说明龙头公司具有更强的资本运用能力和盈利能力。

龙头公司强者恒强,有望穿越周期持续成长。行业新投产能主要集中在龙头企业,通过对化工龙头企业已经公告的未来资本开支计划梳理,目前只有20-30家企业能在1-3年做数百亿人民币的资本支出,未来3-5年多数龙头企业资本开支规模在百亿甚至数百亿人民币规模左右。行业的资本开支将进一步向龙头企业集中。我们认为,龙头企业基于其较强的核心竞争能力,具有高于行业整体水平的盈利能力,在大规模资本开支下有望获得更高的市场占有率,穿越周期持续成长。

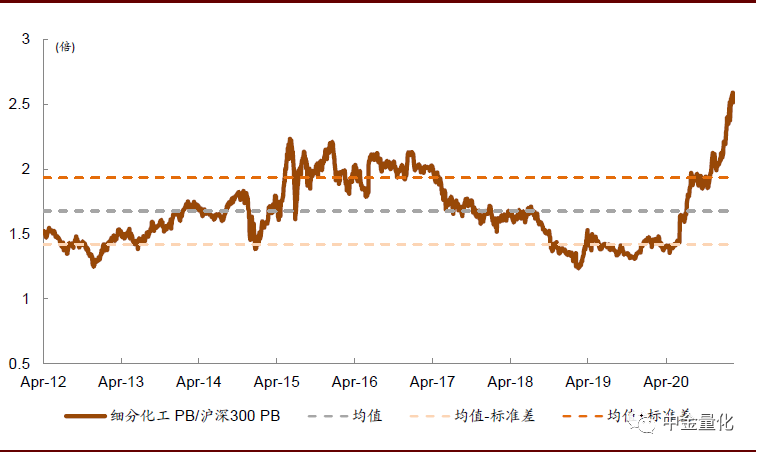

当前行业估值仍处于历史均值水平

估值角度,当前中信基础化工行业PB(LF)处于历史均值附近,截至2021年2月22日,PB为3.31倍。中信基础化工行业PB与沪深300指数PB的比值同样处于历史均值附近,整体估值水平不高。

图表: CCPI与布伦特原油价格走势密切相关

资料来源:中金公司研究部(截至2021年2月22日)

图表: 全球农产品价格高涨

资料来源:Bloomberg,中金公司研究部(截至2021年2月22日)

图表: 中信基础化工指数相对收益和PPI走势

资料来源:中金公司研究部(截至2021年2月22日)

图表: PPI同比回升至最高点期间化工行业获超额收益

资料来源:中金公司研究部(截至2021年2月22日)

图表: 细分化工指数相对收益和PPI走势

资料来源:中金公司研究部(截至2021年2月22日)

图表: PPI同回升至最高点期间细分化工获超额收益

资料来源:中金公司研究部(截至2021年2月22日)

图表: 磷酸二铵、尿素等化肥价格持续走高

资料来源:中金公司研究部(截至2021年2月22日)

图表: 国内农药原药价格指数近期不断回升

资料来源:中农立华,中金公司研究部

图表: 近年化工行业资本开支主要由上市公司贡献

资料来源:中金公司研究部

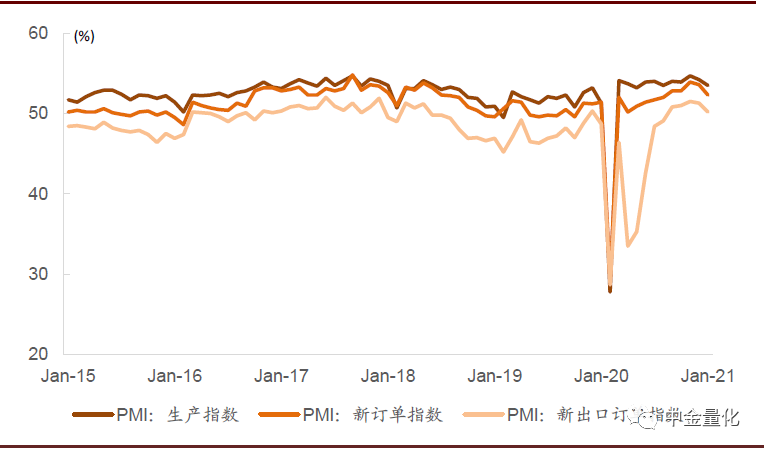

图表: 制造业内需及外需指标继续回升

资料来源:中金公司研究部

图表: 细分化工指数ROE高于申万化工指数

资料来源:中金公司研究部

图表: 细分化工指数ROA高于申万化工指数

资料来源:中金公司研究部

图表: 中信基础化工指数PB处于历史均值水平

资料来源:中金公司研究部(截至2021年2月22日)

图表: 中信基础化工指数相对PB处于历史均值水平

资料来源:中金公司研究部(截至2021年2月22日)

中证细分化工产业主题指数投资价值分析

中证细分化工产业主题指数聚焦化工龙头公司

编制方法与历史走势

精选化工龙头公司,近一年指数收益表现突出。中证细分化工产业主题指数(下称细分化工,000813.CSI)于2012年4月11日发布,指数沪深A股中筛选出属于化学制品行业的个股,按日均总市值进行排序后,选取市值最大的50只作为成分股。历史表现上,细分化工指数近一年以来收益表现突出。

图表: 细分化工指数构建方法

资料来源:中证指数公司,中金公司研究部

图表: 细分化工指数近一年业绩表现突出

资料来源:中金公司研究部(2012.4.11-2021.2.22)

成分股市值分布均匀,对基础化工行业代表性较高

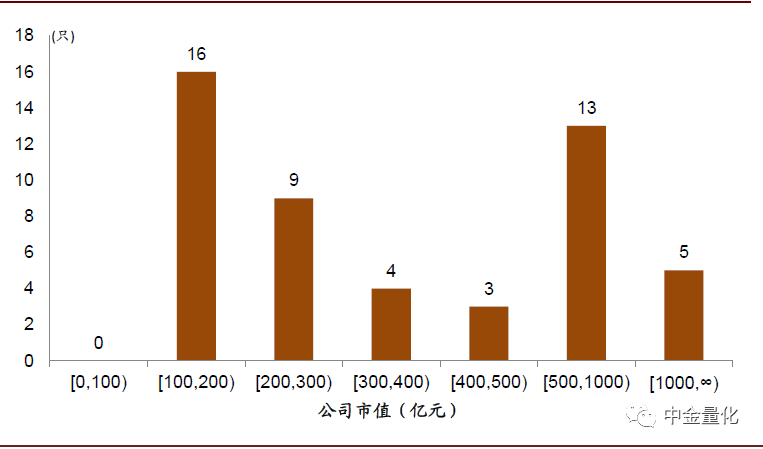

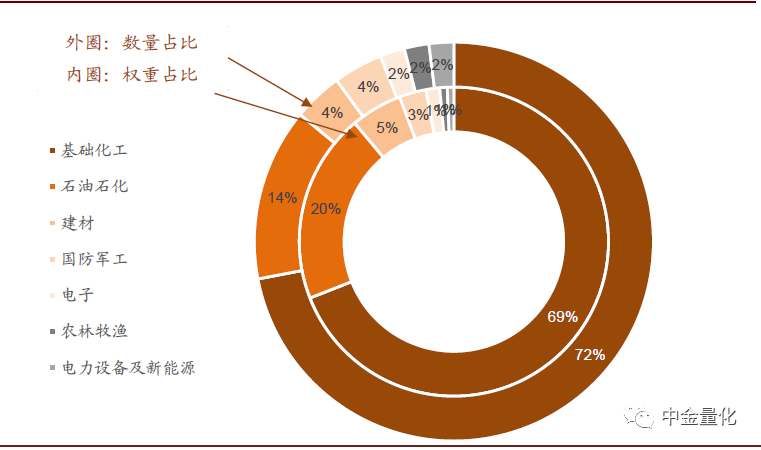

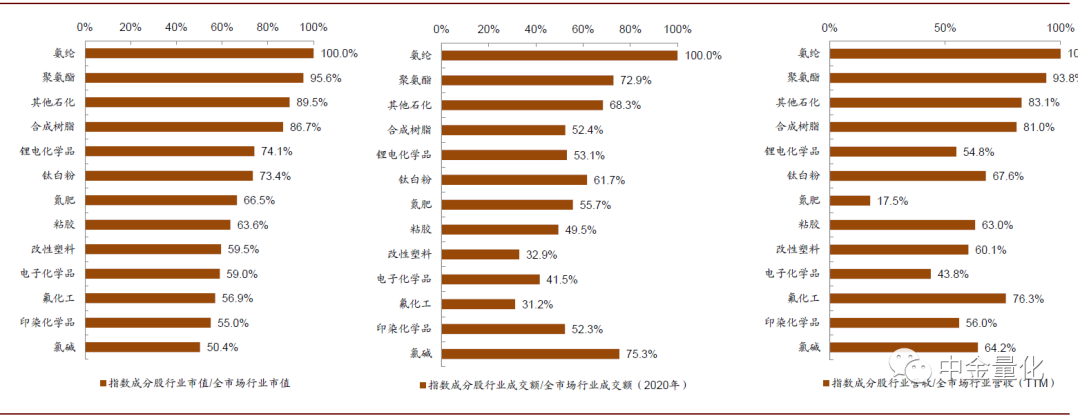

细分化工指数市值分布均匀,对多个石油化工子行业代表性高。从市值分布上,成分股市值分布较为均匀;行业分布上,属于基础化工行业的成分股权重占比达69%,石油石化行业占比20%,其余为建材、国防军工等。细分化工指数对多个石油化工子行业代表性高,对一些具有良好供需格局、景气度较高的子行业,如聚氨酯、锂电化学品、钛白粉行业的市值代表性分别为95.6%、74.1%和73.4%,成交额代表性分别为72.9%、53.1%和61.7%,营业收入代表性分别为93.8%,54.8%和67.6%。

图表: 成分股市值分布较为均匀

资料来源:中金公司研究部(截至2021.2.22)

图表: 成分股集中在基础化工行业

资料来源:中金公司研究部(截至2021.2.22)

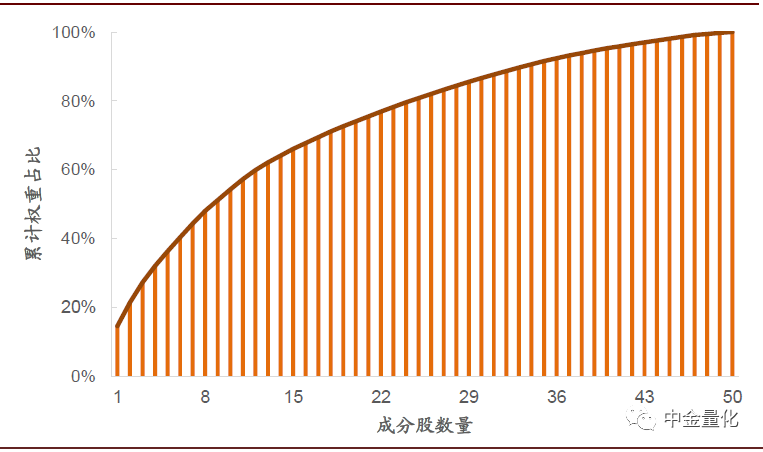

图表: 成分股权重集中度尚可

资料来源:中金公司研究部(截至2021.2.22)

图表: 细分化工前十大成分股

资料来源:中金公司研究部(截至2021.2.22)

图表: 细分化工指数对多个石油化工子行业代表性高

资料来源:中金公司研究部(截至2021.2.22)

估值与业绩双增长

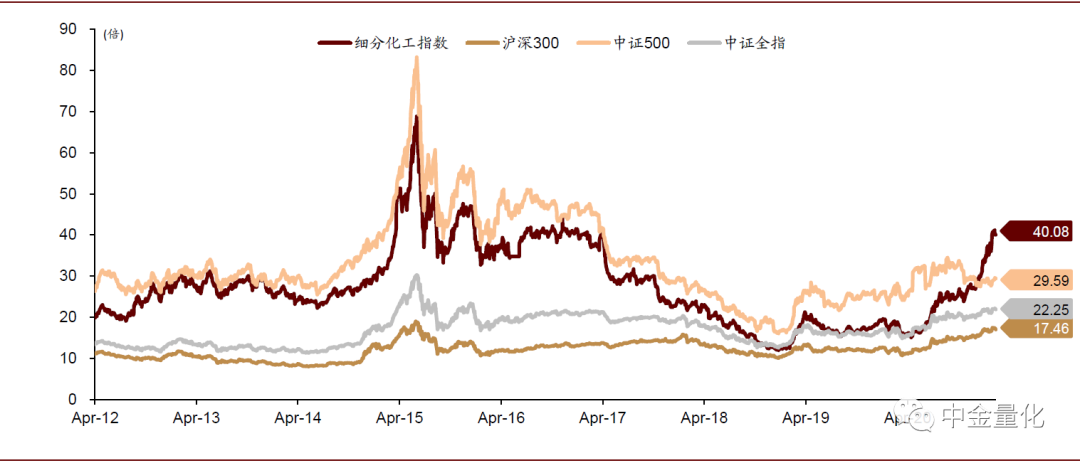

估值方面,细分化工指数PE相估值处于历史均值水平。细分化工PE在近一年增长较快,但与沪深300的相对PE目前处于为历史均值水平。

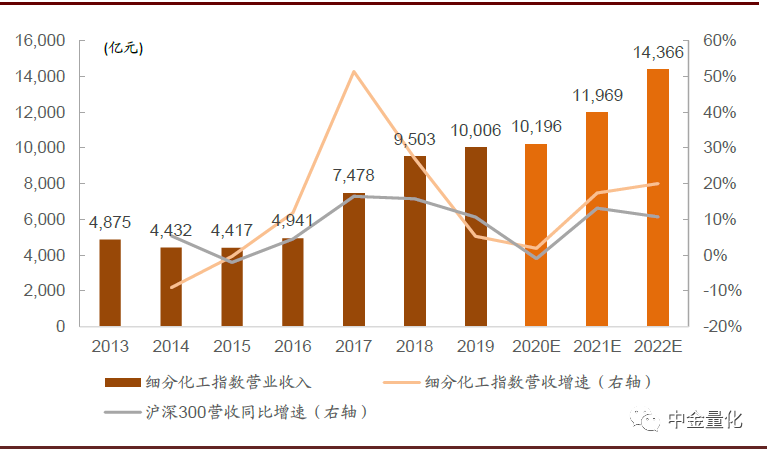

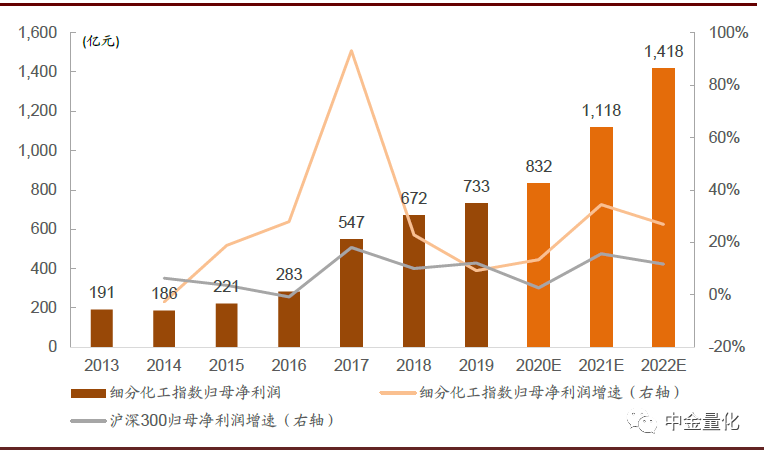

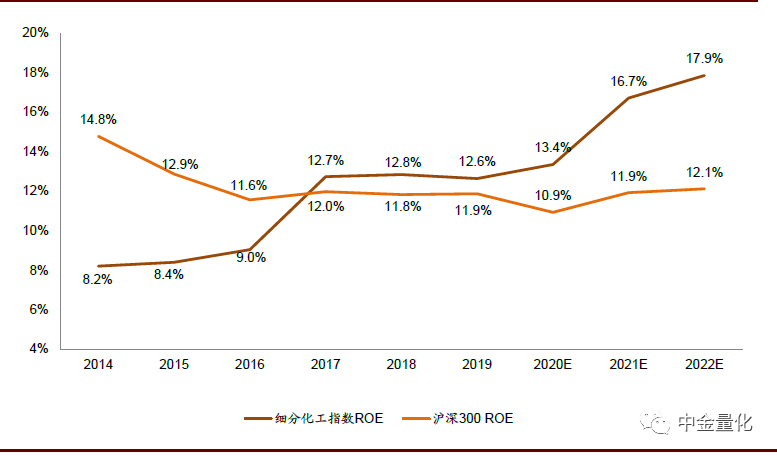

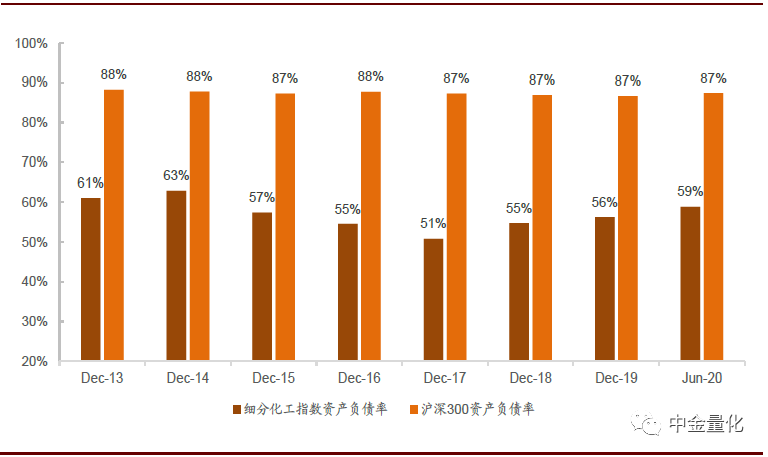

业绩方面,细分化工预期业绩快速增长。细分化工指数业绩增速具有周期性,如2016-2018年的供给侧改革下,行业进入上行周期,细分化工指数营收和净利润快速增长,远远高于沪深300指数业绩增速。整体上看,自发布以来,细分化工指数业绩增速高于沪深300指数。根据一致预期,2020-2022年细分化工指数预期归母净利润增速分别为13%、35%和27%,远高于沪深300指数预期归母净利润增速3%、16%和12%。2022-2022年预期ROE分别为13.4%、16.7%和17.9%,远高于沪深300预期ROE 10.9%、11.9%和12.1%。

图表: 细分化工指数近期估值大增

资料来源:中金公司研究部(2012.4.11-2021.2.22)

图表: 相对PE处于历史均值附近

资料来源:中金公司研究部(截至2021.2.22)

图表: 相对PB处于历史较高水平

资料来源:中金公司研究部(截至2021.2.22)

图表: 细分化工预期营收增速优于沪深300

资料来源:中金公司研究部

图表: 细分化工归母净利润预期增速优于沪深300

资料来源:中金公司研究部

图表: 细分化工预期ROE持续增长

资料来源:中金公司研究部

图表: 细分化工指数资产负债率较低

资料来源:中金公司研究部

国泰中证细分化工产业主题ETF:与化工龙头共成长

国泰中证细分化工产业ETF是以跟踪中证细分化工产业主题指数为投资目标,通过完全复制的方法进行投资,国泰中证细分化工产业ETF基金代码为516220。基金经理为王玉女士。

图表: 国泰中证细分化工产业主题ETF产品要素

资料来源:中金公司研究部

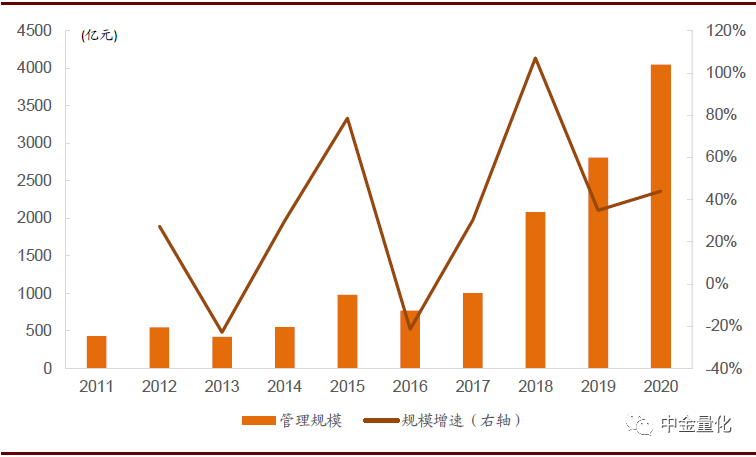

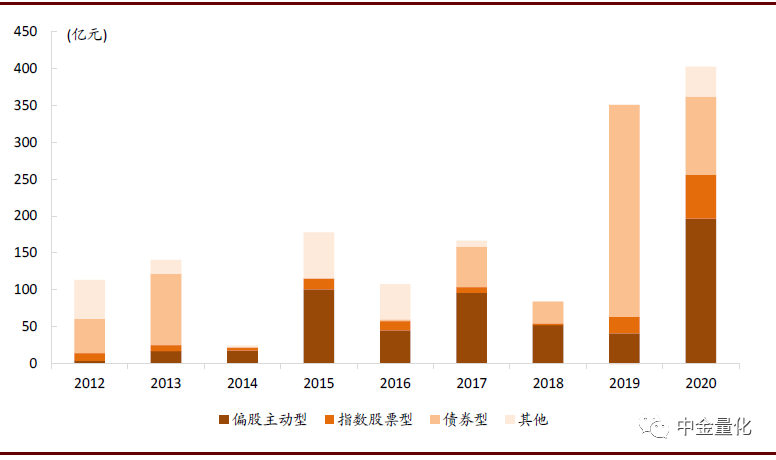

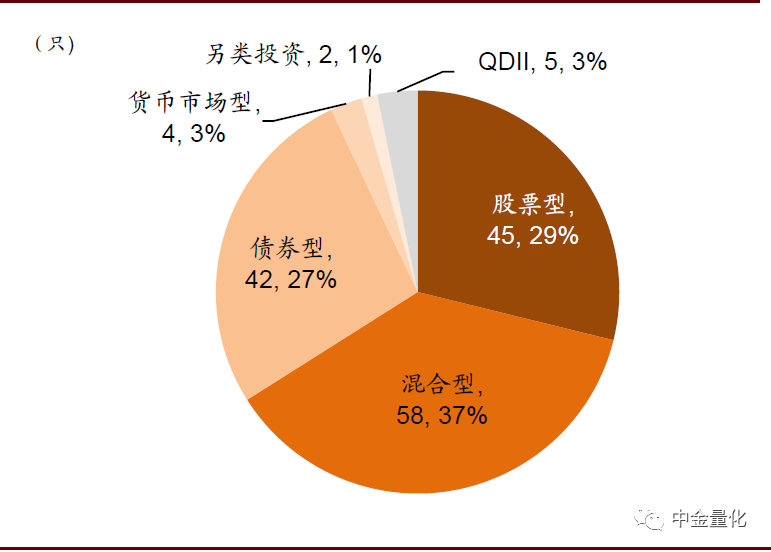

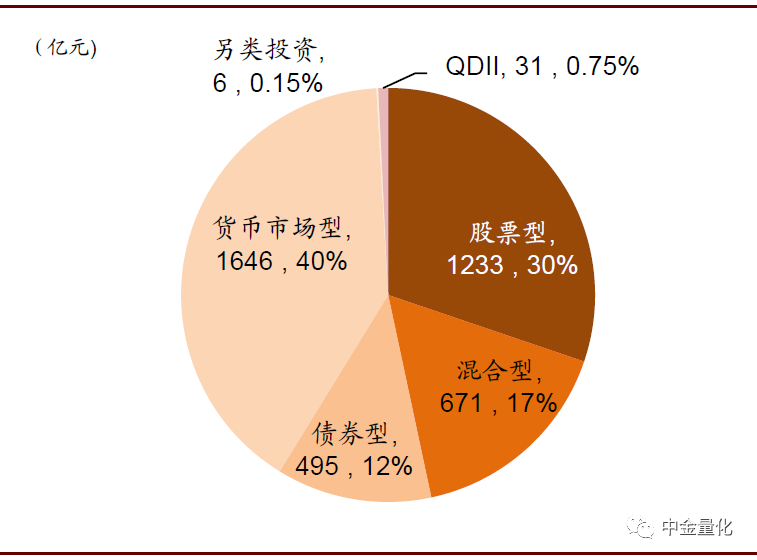

国泰基金成立于1998年3月,是国内首批规范成立的基金管理公司之一。截至2020年末,国泰基金管理资产规模为4047亿元,其中股票型产品1233亿元,占总规模的30.2%,混合型产品671亿元,占比16.5%;债券型产品495亿元,占比12.1%,整体分布相对均衡。产品发行方面,近两年产品发行规模快速增长,2019年以债券型产品为主,2020年股票型产品贡献较高,指数股票型产品近两年新发规模也有明显增长。

图表: 国泰基金管理规模快速增长

资料来源:中金公司研究部

图表: 近两年国泰基金发行量快速增长

资料来源:中金公司研究部

图表: 国泰基金产品数量分布(2020年末)

资料来源:中金公司研究部

图表: 国泰基金产品规模分布(2020年末)

资料来源:中金公司研究部

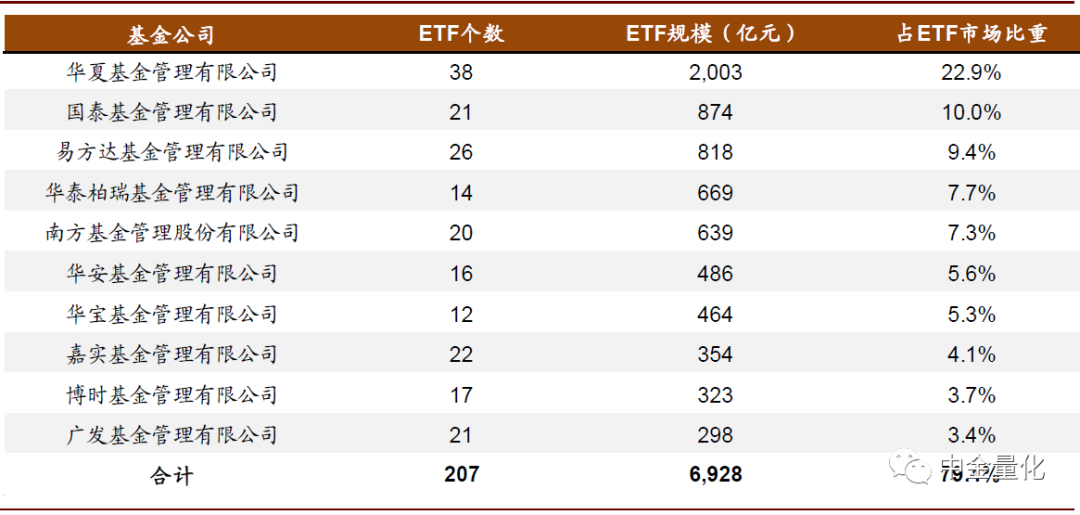

图表: 国泰基金ETF(非货币)管理规模市场排名第二

资料来源:中金公司研究部

风险提示

1)原油价格大幅下降,下游需求低于预期。

2)国泰中证细分化工产业主题ETF采用完全复制的被动式投资策略,在基金管理运作过程中,可能面临市场风险、管理风险、技术风险、赎回风险,从而影响基金的整体收益水平。

3)本报告对于基金产品的研究分析仅基于历史公开信息与量化模型,可能受指数样本股变化、量化模型失效等而产生一定的分析偏差。基金产品及基金管理人的历史业绩、回溯分析并不预示其未来表现。本报告亦不对基金产品未来资产配置情况、投资业绩等进行预测。

4)本报告不涉及证券投资基金评价业务,不涉及对具体基金产品的投资建议,亦不涉及对具体个股的投资建议。本报告内容仅供参考,投资者应结合自身风险偏好及风险承受能力,充分考虑指数编制规则、样本股变化、基金管理人的投资风格、投资策略、资产配置情况等各种因素可能对基金产品业绩产生的影响;投资者须特别关注指数编制公司、基金公司等官方披露的信息。