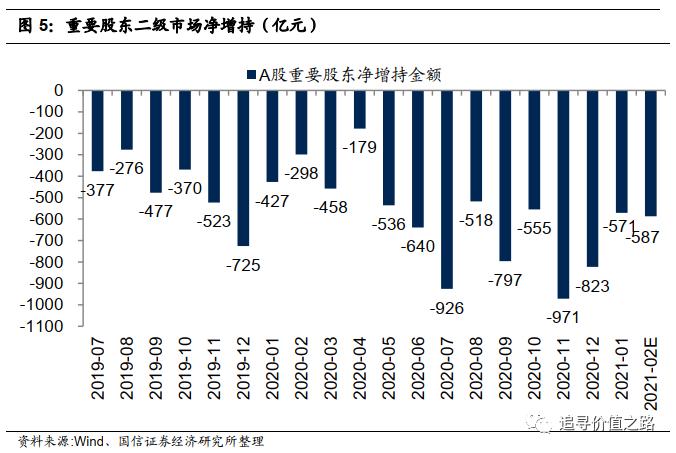

核心结论

市场综述:社融增速回落,北水大幅南下

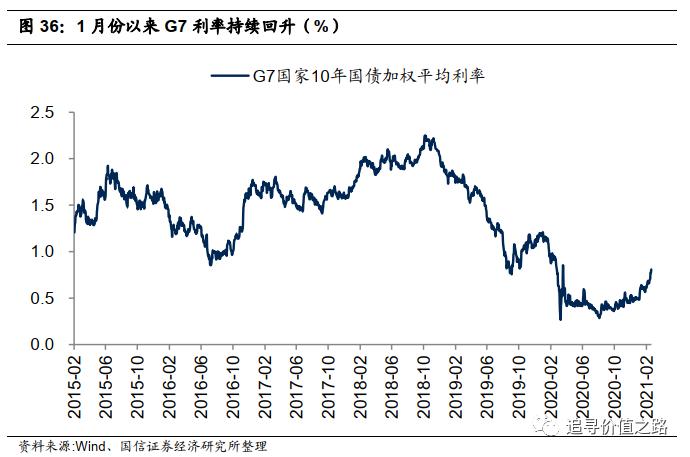

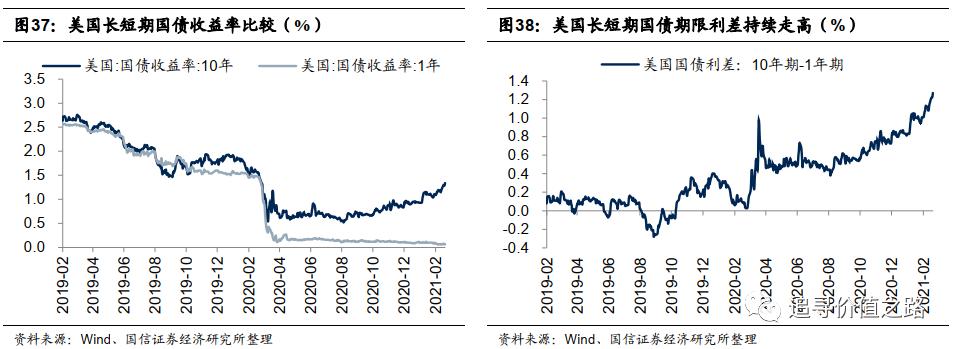

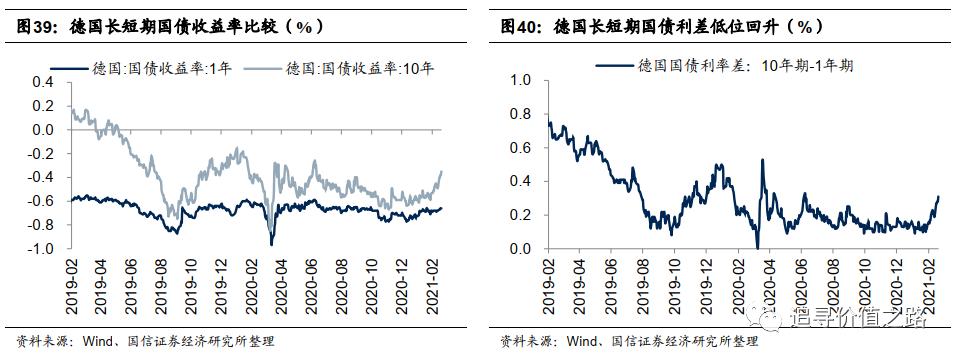

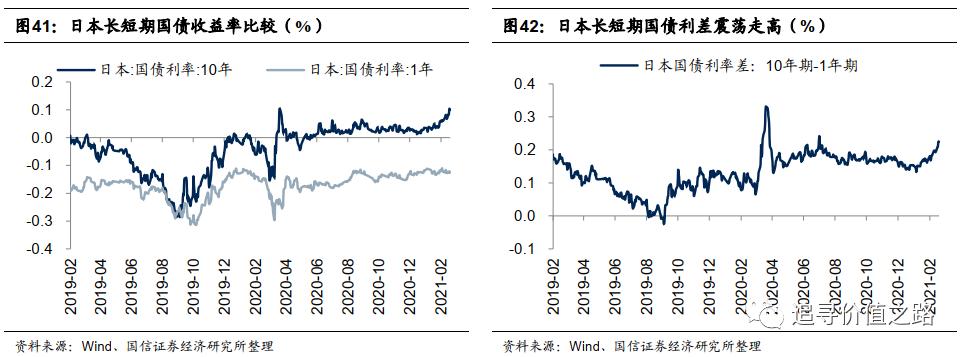

总体来看,我们认为1月份以来全市场流动性中性偏宽松。具体来看,股票市场上1月份两市成交热度持续回暖,两融余额继续攀升,基金发行规模迎来高峰,虽然港股通资金大幅南下,但我们也看到陆股通资金同样大幅流入A股,所以整体上看,我们认为1月份股票市场流动性依然较为充裕。金融市场上,1月份央行继续向市场净投放资金。从利率的角度看,1月底以来金融市场流动性相比节前边际上有所好转,其中短期限资金利率出现回落,而中长期限资金面受益经济复苏逻辑开始走高。1月份金融数据存量增速继续回落,但增量数据依然维持高位。1月以来人民币汇率对美元及一篮子货币持续升值,美元指数低位震荡,G7利率持续回升。货币政策方面,1月份以来美欧货币增速续创新高,且美日欧央行仍在扩表。总体来看,虽然随着经济复苏的不断推进,货币政策方向边际上在开始趋紧,宏观流动性或将收缩,但微观流动性上一方面疫情以来国内经济复苏领先海外市场,有助于吸引海外资金持续流入,另一方面居民同样加大了对权益资产的配置,新发基金规模中枢不断抬升,因此后续我们认为股票市场流动性在边际上或将持续改善。

股票市场流动性:基金发行回暖,北水大幅南下

综合来看,我们认为1月份股票市场流动性依然较为充裕。其中一级市场上1月份募集资金总额环比下滑,产业资本中解禁市值及大股东减持额双双下行,同时二级市场上我们可以看到1月份两市成交热度持续回暖,两融余额继续攀升,基金发行规模迎来高峰,虽然港股通资金大幅南下,但我们也看到陆股通资金同样大幅流入A股,所以整体上看,我们认为1月份股票市场流动性依然较为充裕。

金融市场流动性:短端利率回落,长端利率走高

整体来看,1月底以来金融市场流动性相比节前边际上有所好转,其中短期限资金利率出现回落,而中长期限资金面受益经济复苏逻辑开始走高。1月份央行继续通过以MLF为主的广义再贷款工具操作向市场净投放资金,同时从利率的角度看,1月份隔夜利率等短端利率高位回落,而像10年期国债利率等长端利率开始走高。

实体经济流动性:M2增速下行,社融增速回落

总体来看,1月份金融数据存量增速继续回落,但增量数据依然维持高位。其中M1增速上行,主要受春节错位影响。M2增速下行,1月社融当月新增值51700亿元,同比多增1165亿元,存量同比增长13.0%,相比上月小幅回落。1月中旬以来企业信用利差基本走平。

全球流动性跟踪:人民币升值,G7利率持续回升

1月以来人民币汇率对美元及一篮子货币持续升值,美元指数低位震荡。1月份以来G7利率持续持续回升。从各国利率的走势来看,1月份以来美日欧长端国债收益率上行,期限利差走扩。货币政策方面,1月份以来美欧货币增速续创新高,且1月份美日欧央行仍在持续扩表。

市场综述:社融增速回落,北水大幅南下

总体来看,我们认为1月份以来全市场流动性中性偏宽松。具体来看,股票市场上一级市场上1月份募集资金总额及大股东减持额双双下行,二级市场上我们可以看到1月份两市成交热度持续回暖,两融余额继续攀升,基金发行规模迎来高峰,虽然港股通资金大幅南下,但我们也看到陆股通资金同样大幅流入A股,所以整体上看,我们认为1月份股票市场流动性依然较为充裕。

金融市场上,1月底以来金融市场流动性相比节前边际上有所好转,其中短期限资金利率出现回落,而中长期限资金面受益经济复苏逻辑开始走高。1月份央行继续通过以MLF为主的广义再贷款工具操作向市场净投放资金,同时从利率的角度看,1月份隔夜利率等短端利率高位回落,而像10年期国债利率等长端利率开始走高。

实体经济方面,1月份金融数据存量增速继续回落,但增量数据依然维持高位。其中M1增速上行,主要受春节错位影响。M2增速下行,1月社融当月新增值51700亿元,同比多增1165亿元,存量同比增长13.0%,相比上月小幅回落。1月中旬以来企业信用利差基本走平。

全球流动性方面,1月以来人民币汇率对美元及一篮子货币持续升值,美元指数低位震荡。1月份以来G7利率持续持续回升。从各国利率的走势来看,1月份以来美日欧长端国债收益率上行,期限利差走扩。货币政策方面,1月份以来美欧货币增速续创新高,且1月份美日欧央行仍在持续扩表。

股票市场流动性:基金发行回暖,北水大幅南下

综合来看,我们认为1月份股票市场流动性依然较为充裕。其中一级市场上1月份募集资金总额环比下滑,产业资本中解禁市值及大股东减持额双双下行,同时二级市场上我们可以看到1月份两市成交热度持续回暖,两融余额继续攀升,基金发行规模迎来高峰,虽然港股通资金大幅南下,但我们也看到陆股通资金同样大幅流入A股,所以整体上看,我们认为1月份股票市场流动性依然较为充裕。

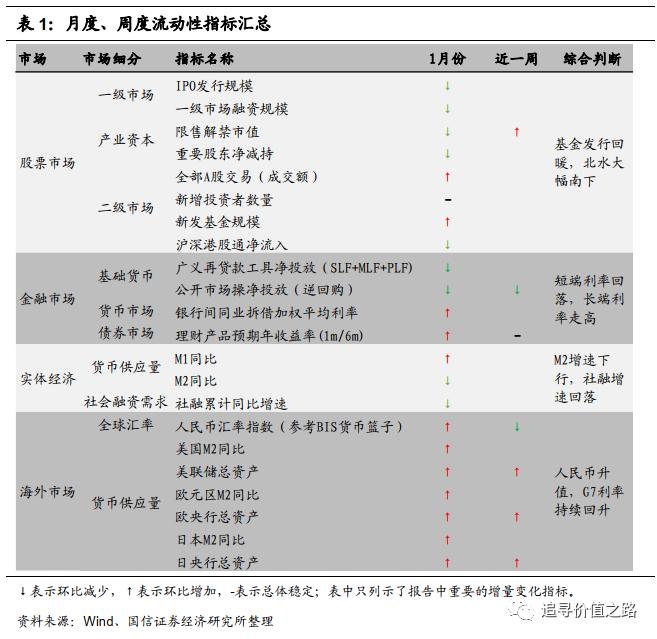

一级市场:1月份募资规模环比下滑

1月一级市场股票市场募集资金总额1113亿元(包括IPO、增发和配股),环比下降24%。从结构上看,IPO规模环比回落,当月共募集246亿元,环比下降46%,占总募集资金的比重为22%;增发募集资金总额719亿元,环比下降28%,占总募集资金的比重为65%;配股募资金额为148亿元,占总募集资金的比重为13%。总体来看,在去年10月份一级市场募资规模连续3个月回升后,今年1月份募资总额出现了小幅的下滑,不过当前依然处于历史中枢水平之上。

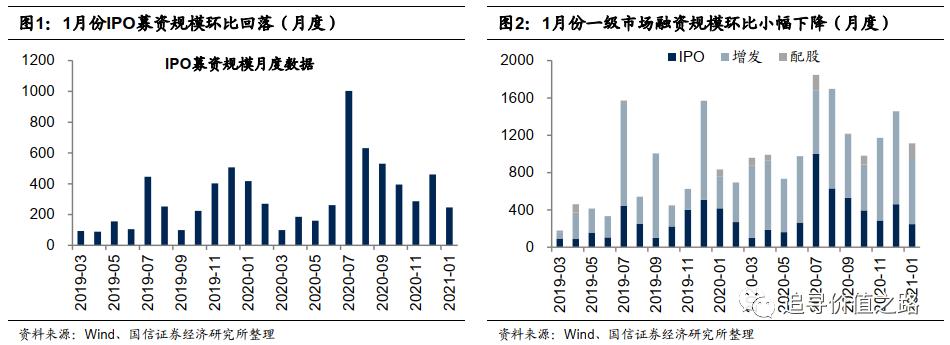

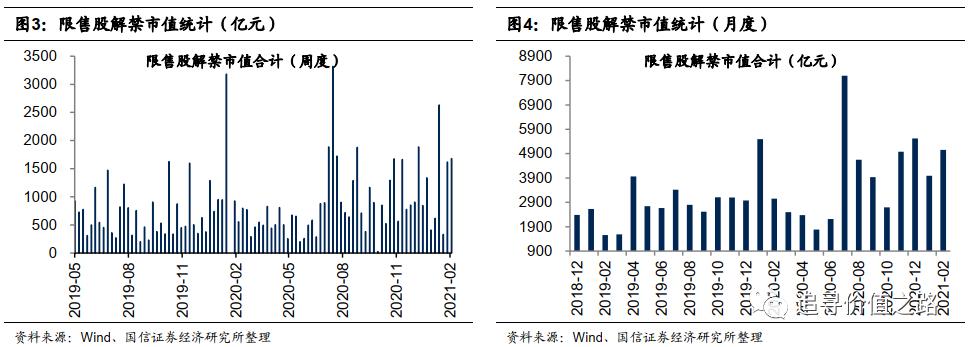

产业资本:1月份大股东减持额持续回落

限售解禁:1月产业资本解禁市值环比下降。1月限售股解禁市值3991亿元,环比下降1536亿元。截至2月19日,当周限售股解禁市值716亿元,预计下周解禁市值为1042亿元。从目前预先披露的数据看,2月份市场解禁压力将略有提升,预计限售股解禁市值为5054亿元,环比上升1064亿元。从变化趋势上看,市场解禁市值自去年7月份达到年内高点之后持续回落,11月以来解禁市值开始回升,且当前已回升至历史较高位水平。

重要股东减持:1月重要股东净减持额环比持续回落。1月重要股东二级市场增持75亿元,减持647亿元,净减持571亿元,净减持额环比减少251亿元。截至2月19日,2月二级市场重要股东净减持额为359亿元,按当前趋势,预计2月二级市场重要股东净减持额共计587亿元,环比基本持平。

二级市场:互联互通资金大幅南下

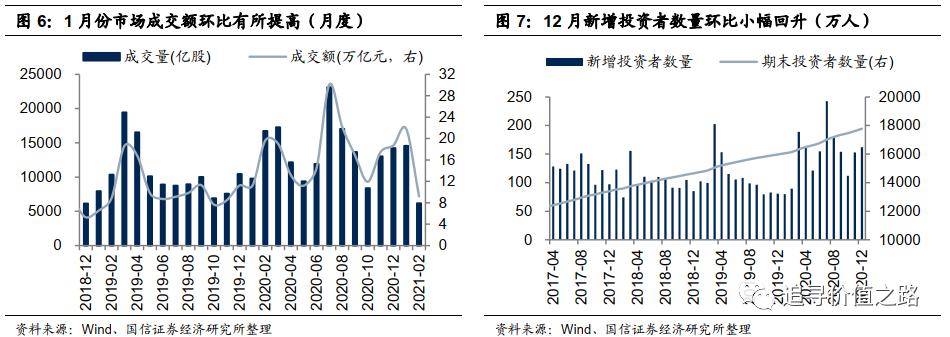

全部A股交易:1月份市场成交热度持续回暖。1月份全部A股成交量为14580亿股,环比上升344亿股,成交额为21.8万亿元,环比上升3.1万亿元。2月以来A股指数震荡走强,但临近春节假期,市场成交数据略有降低。截止2月19日,当月全部A股成交量和成交额分别为6191亿股和9.2万亿元,日均成交额中枢小幅下降。

新增投资者:12月新增投资者数量环比小幅回升。12月份新增投资者162万人,环比上升6.2%,截止12月底,期末投资者数量为17777万人。从变化趋势来看,去年6月以来随着行情好转,尤其在7月上半月市场赚钱效应显著增加,新增投资者数量突破16年年底以来的历史高点,不过随后投资者数量增长态势有所放缓,整体来看,当前单月新增投资者数量基本处于近几年中枢水平。

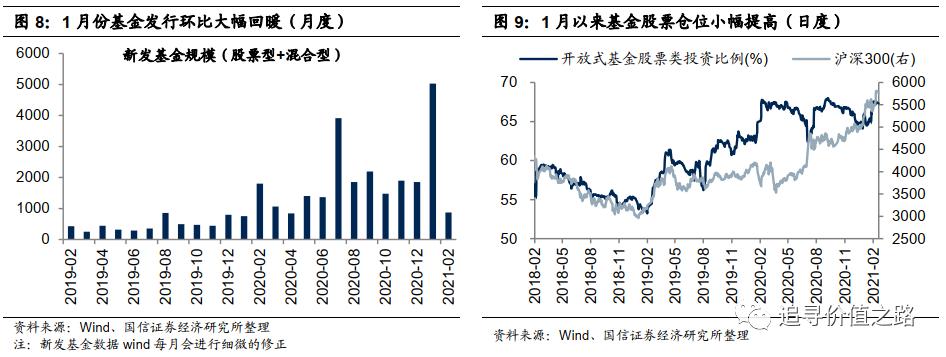

新发基金规模:1月份基金发行迎来高峰。1月新发基金(股票型+混合型)规模为5028亿元,环比上升3173亿元。从变化趋势来看,新发基金规模中枢水平自2019年年初开始震荡抬升,尤其是在去年7月份更是迎来发行高峰,创18年以来的新高。此后新发基金整体规模下一台阶,且基本维持震荡,今年1月份新发基金规模再度刷新纪录。分解来看,1月份混合型基金发行4246亿元,股票型基金发行781亿元。

基金股票仓位:1月以来基金股票仓位小幅提高。截止2月18日,开放式基金股票类投资比例为67.3%,本月平均为67.4%,1月平均为65.4%。从趋势上看,2019年年初以来,开放式基金股票类投资比例随着沪深300指数低位反弹而持续提高,并于去年4月初一度回升至60%之上,然而4月中下旬以来随着大盘的调整,基金股票仓位同样出现了震荡式的调整,此后7月份开始,基金股票仓位再度震荡上行。

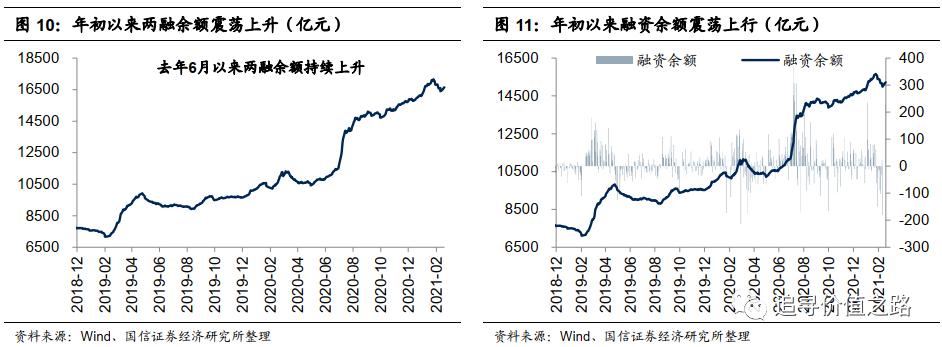

融资融券余额:年初以来两融余额震荡上升。截至2月18日,融资融券余额为16648亿元,相比上月末小幅下降177亿元,融资余额15217亿元,相比上月末下降185亿元。两融余额可以看作一种反映“市场情绪”的指标,去年6月以来,指数快速上涨带动市场情绪,公司两融业务也呈现高速增长态势。

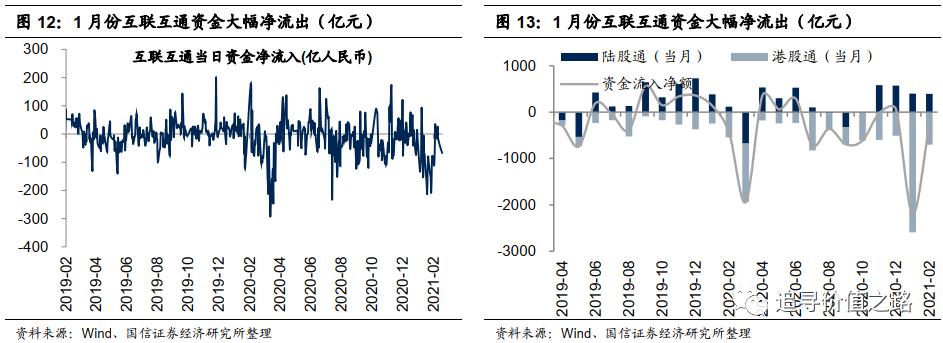

互联互通机制:1月份资金掀起南下热潮,互联互通资金大幅净流出。1月份互联互通机制资金大幅净流出2196亿元,由净流入转为净流出。截至2月19日,当月互联互通资金大幅净流出309亿元。日度高频数据显示,去年以来,互联互通资金在疫情蔓延的恐慌情绪下一度大幅流出,不过在4月份北上资金再度转为净流入之后,至6月连续三个月维持持续净流入态势,其后随着外部环境恶化,中美局势紧张加剧,外资7月份开始持续净流出,10月份伴随美国大选落地,叠加国内经济复苏的持续推进,外资净流出态势有所放缓。今年开年以来,由于A股市场抱团现象愈演愈烈,部分优质龙头公司估值处于相对较高位置,而港股估值洼地受到青睐,因此出现资金南下的热潮,导致1月份互联互通资金大幅净流出。

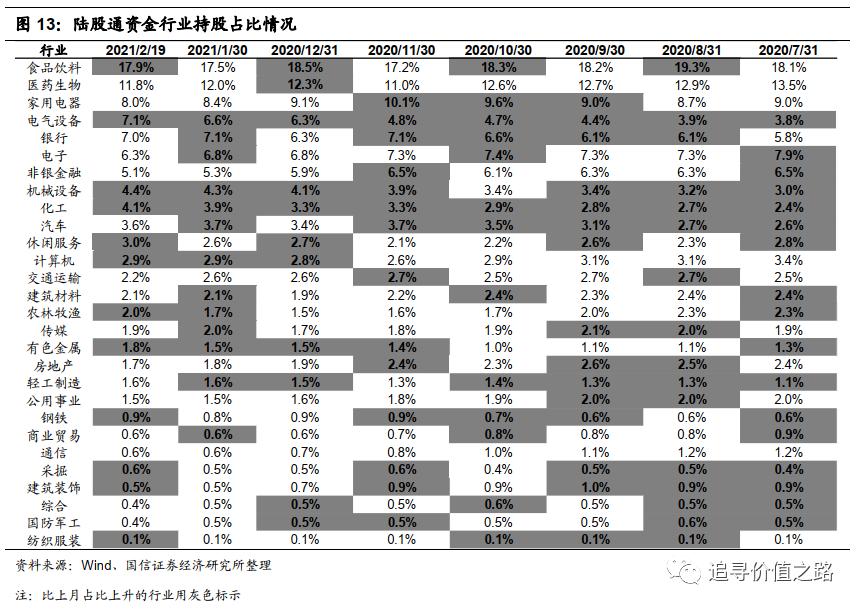

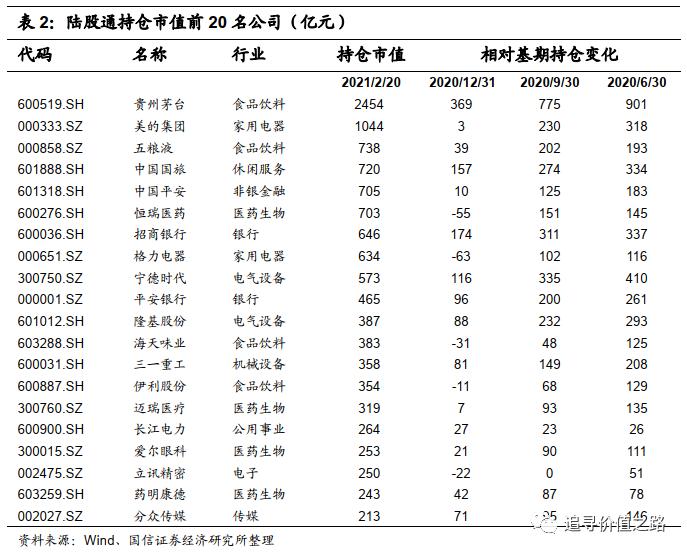

从陆股通持股行业占比的变化来看,近半年来各行业资金占比比较稳定,变化较大的行业有电气设备(3.3%)、化工(1.7%)、机械设备(1.4%)、银行(1.2%)、汽车(1.0%)、电子(-1.6%)、医药生物(-1.6%)、非银金融(-1.4%)、家用电器(-1.0%)、房地产(-0.7%)。从陆股通持股行业占比的绝对值来看,资金在行业间的分布集中度较高,且较为稳定。具体来看,占比前四大行业分别是食品饮料(17.9%)、医药生物(11.8%)、家用电器(8.0%)、电器设备(7.1%),截至2月20日,上述四个行业整体占比为44.8%,集中度较1月末略有提高。

从陆股通持股公司来看,持股风格变化不大,截至2月20日,持仓市值前20家公司依旧以下游的食品饮料、家用电器等消费行业龙头和金融、医药行业龙头为主。

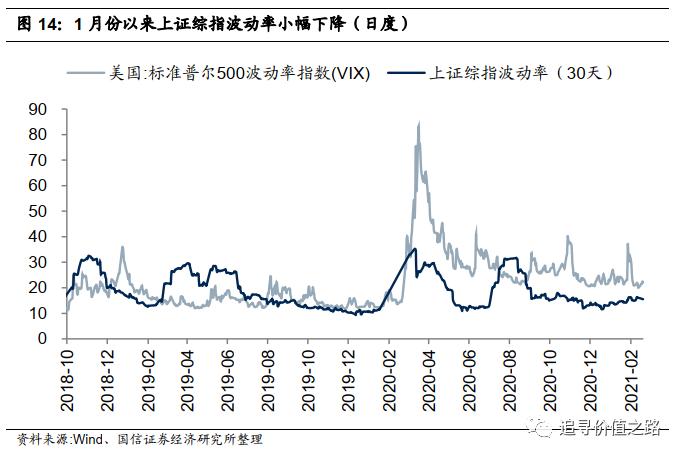

市场波动率:1月份以来上证综指波动率小幅下降。截至2月20日,标普500波动率指数为22.1,相比上月末下降11.1;截止2月20日,上证综指波动率为15.5,相比1月底小幅下降0.8。从日度高频数据走势来看,去年年初以来上证综指波动率走势较为震荡,在3月份达到年内高点后开始震荡下行,随后6月底7月初以来随着指数的持续走强,上证综指波动率同样开始大幅上行,在8月初达到年内次高点后上证综指波动率再度回落,目前来看上证综指波动率已经处于历史中枢水平之下。

金融市场流动性:短端利率回落,长端利率走高

整体来看,1月底以来金融市场流动性相比节前边际上有所好转,其中短期限资金利率出现回落,而中长期限资金面受益经济复苏逻辑开始走高。1月份央行继续通过以MLF为主的广义再贷款工具操作向市场净投放资金,同时从利率的角度看,1月份隔夜利率、7天回购利率等短端利率高位回落,而像6个月期理财产品利率、10年期国债利率等长端利率开始走高。就国债期限利差来看,在去年11月份触底后,1年期、10年期国债利差开始震荡走扩。

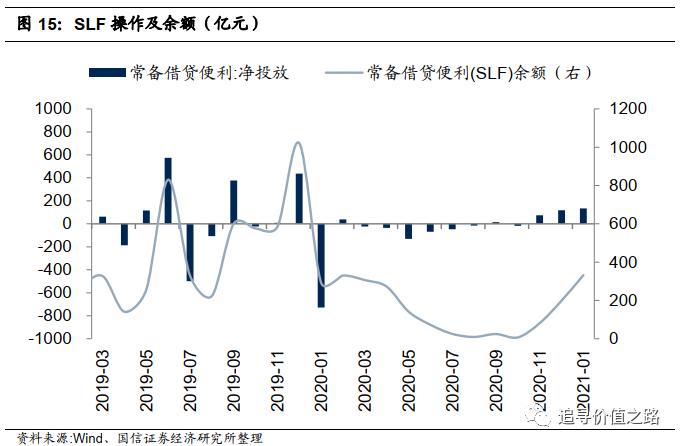

基础货币:1月份央行广义再贷款工具持续投放资金

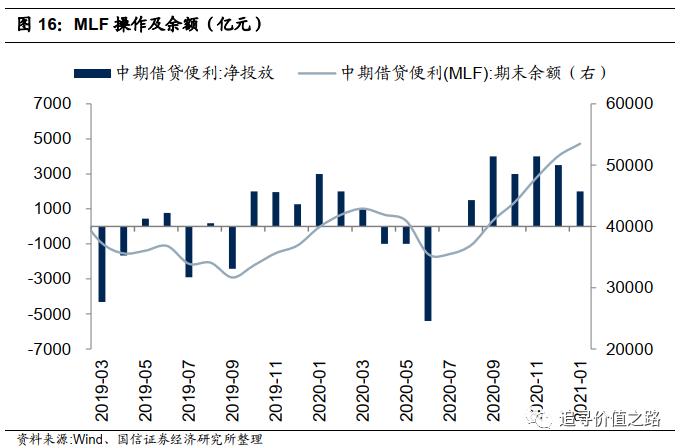

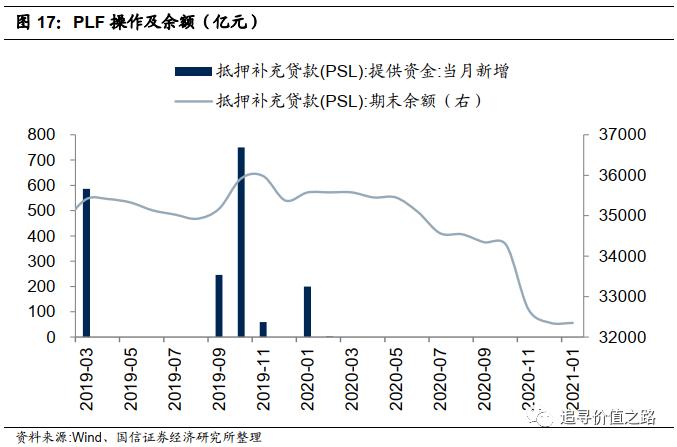

广义再贷款工具:1月份广义再贷款工具持续净投放资金。1月央行通过SLF操作小幅净投放基础货币133亿元,SLF期末余额升至332亿元;1月央行通过MLF操作净投放基础货币2000亿元,MLF期末余额升至53500亿元;PSL当月既无投放也无到期,期末余额仍为32350亿元。整体来看,1月央行通过广义再贷款工具继续向市场净投放资金2133亿元,净投放规模略有下滑,不过当前已连续6个月通过广义再贷款工具持续向市场净投放资金。

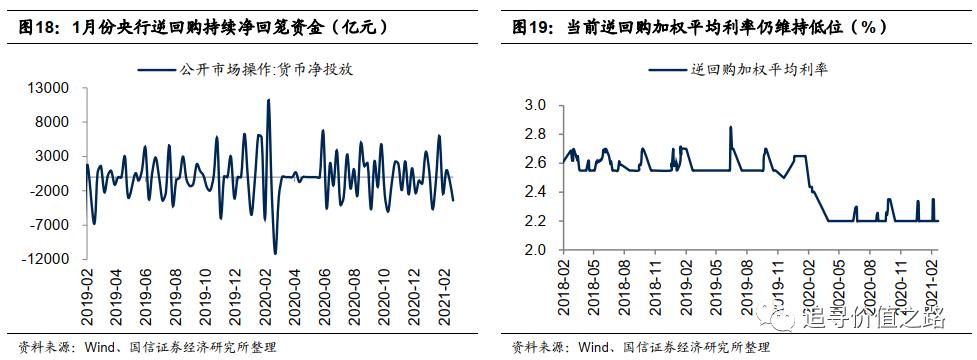

公开市场操作(逆回购):1月份央行通过公开市场逆回购操作持续净回笼基础货币。从具体金额来看,1月份央行通过逆回购投放货币10740亿元,回笼基础货币12100亿元,因此1月份央行通过公开市场逆回购操作净回笼资金1360亿元。

1月份逆回购加权平均利率仍维持低位。由于去年3月份以来央行逆回购操作多以7天期品种为主,因此逆回购加权平均利率就持续维持在低位。虽然央行在去年6月中下旬连续4个交易日、8月中下旬连续3个交易日、9月中下旬连续10个交易日、12月中下旬连续5个交易日以及今年2月初连续3个交易日开展14天期的逆回购操作,使得逆回购操作加权利率阶段性抬升,但总体来看,央行依然是以7天期品种操作为主,且当前再度回归7天期品种,因此当前逆回购加权平均利率仍处于低位。

货币市场:短端利率回落,长端利率走高

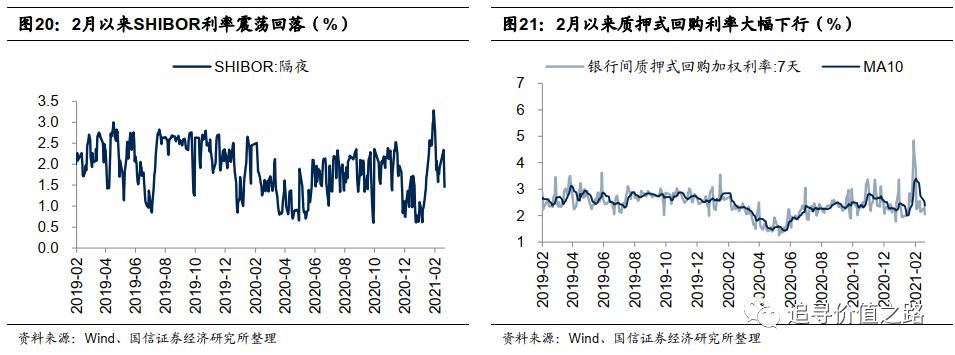

SHIBOR隔夜利率:2月份以来SHIBOR隔夜利率震荡回落。截至2月20日,SHIBOR隔夜利率为1.46%,本月至今平均1.98%,1月平均1.89%。去年年初受疫情影响,央行政策较为宽松,SHIBOR利率震荡下行。不过自5月份开始,随着货币政策边际上开始转向,SHIBOR利率开始触底回升,中枢不断抬升,期间爆发了像永煤信用债违约事件,进一步引起债市出现抛压以及债基大量赎回的现象,SHIBOR利率于11月中旬一度达到阶段性高点,随后开始震荡回落。岁末年初随着市场资金面趋紧,SHIBOR利率12月底以来再度出现了大幅的上行,不过自2月份开始,SHIBOR隔夜利率震荡回落。

银行间质押式回购加权利率:1月底以来质押式回购利率大幅下行。截至2月20日,7天银行间质押式回购加权利率为2.06%,本月至今平均为2.49%,1月平均为2.62%。从变化趋势来看,去年2月开始7天银行间质押式回购加权利率连续走低,在5月中旬触底后开始震荡上行,不过8月底以来该利率有所回落,信用债事件带来利率短期震荡上行,之后维持震荡下行。同样岁末年初随着市场资金面趋紧,12月底以来质押式回购利率震荡上行,不过2月初以来质押式回购利率大幅下行。

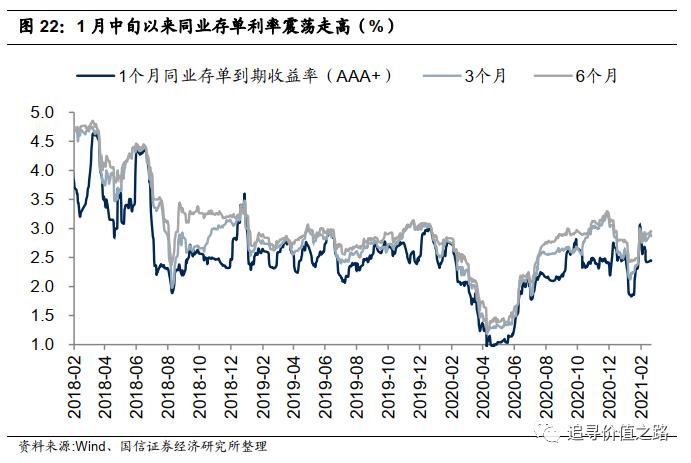

同业存单到期收益率:1月中旬以来同业存单利率震荡走高。截至2月20日,1个月同存利率为2.44%,本月平均2.59%,上月平均2.18%,6个月同存利率为2.95%,本月平均2.88%,上月平均2.55%,1个月和6个月期限利差为51bp,较1月底上升59bp。日度高频数据显示,2019年11月开始,各期限同业存单利率出现较为显著的下行趋势,于去年4月底触及2017年中旬以来的新低,5月份开始,长短期同业存单利率持续走高,并在12月基本回升至历史中枢水平,不过12月份以来同业存单利率波动再度加大,V型走势较为明显。从利差的角度看,长短期存单利差波动较大,在去年12月初达到高点后震荡缩窄,不过今年2月份以来长短期存单利差开始触底回升。

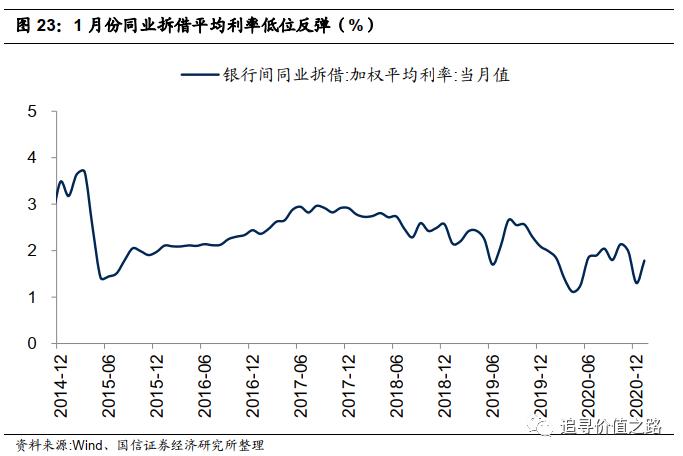

银行间同业拆借加权平均利率:1月份同业拆借平均利率低位反弹。1月银行间同业拆借加权平均利率为1.78%,环比上升48bp。去年年初该利率下行趋势显著,并在4月份达到低点,此后该利率自低位震荡回升,在10月份达到阶段性高点后再次持续下行,不过今年1月份同业拆借平均利率在低位出现反弹。

债券市场:1月中旬以来国债利率有所上行

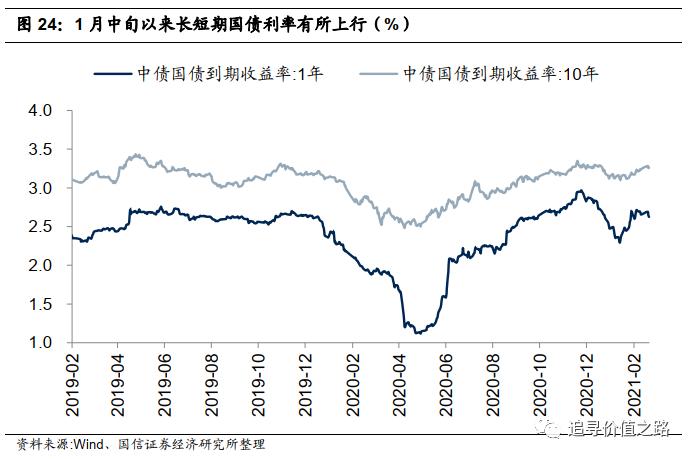

国债到期收益率:1月中旬以来长短期国债利率有所上行,期限利差震荡走低。截至2月20日,1年期国债到期收益率为2.62%,10年期国债到期收益率为3.26%,相比上月末,长端上行8bp,短端下行6bp。日度高频数据显示,去年4月底1年期和10年期国债利率触底后强势反弹,期间受信用债违约事件影响,长短期国债利率持续上行。随后央行政策定调不急转弯,长短端国债利率出现回落,不过今年1月中旬以来长短期国债利率有所上行。从期限利差的角度看,去年5月中下旬以来期限利差震荡下行,在11月份触底后,期限利差开始震荡回升。截至2月20日,长短期限利差为64bp,相比于上月末小幅扩大。

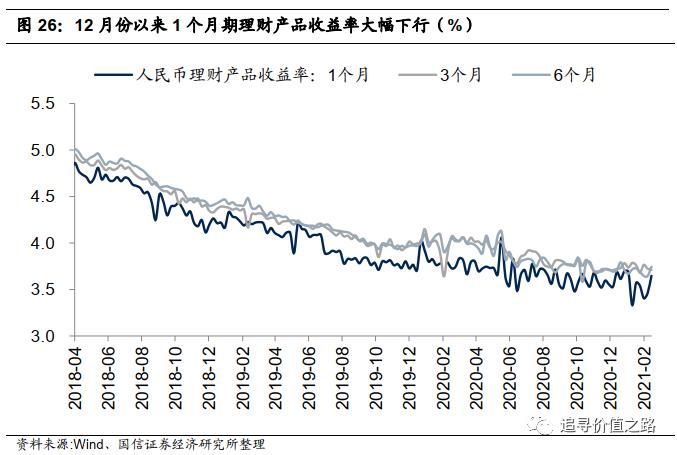

理财产品预期年收益率:1月份以来1个月/6个月期理财产品收益率震荡上行。截至2月14日,1个月、3个月、6个月理财产品预期收益率分别为3.65%,3.71%,3.74%,相比1月末分别变化+24bp、-5bp、+10bp。从趋势来看,2018年2月份以来各期限理财产品收益率集体下行趋势十分显著,目前来看,各期限理财产品的收益率依然处于低位震荡。

实体经济流动性:M2增速下行,社融增速回落

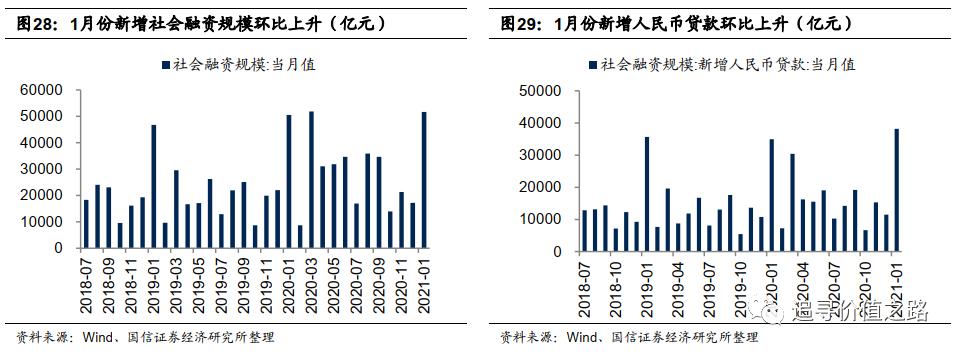

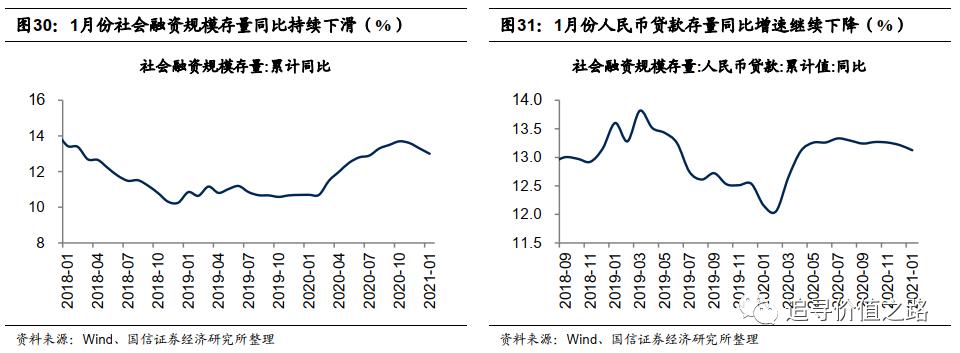

总体来看,1月份金融数据存量增速在继续回落,但增量数据依然维持高位。其中M1增速上行,主要受春节错位影响。M2增速下行,结构上看居民存款、财政存款、非银机构存款相比去年同期值均对M2形成拖累。1月社融当月新增值51700亿元,同比多增1165亿元,存量289.7万亿元,同比增长13.0%,相比上月小幅回落。从结构上看,新增人民币贷款以及未贴现承兑汇票同比增量较大,而信托贷款、政府债券等细分项当月值同比出现大幅回落,对社融数据的拖累较大。1月中旬以来企业信用利差基本走平。

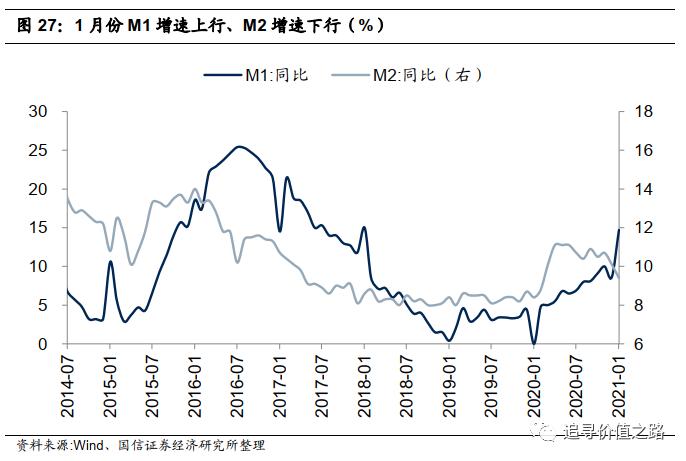

货币供应量:1月份M1增速上行、M2增速下行

货币供应量同比增速:1月份M1增速上行、M2增速下行。M1是反映企业流动资金状况的重要指标,不过受去年和今年春节错位因素影响,1月M1同比增速14.7%,相比上月大幅上升6.1个百分点。M2增速反映了社会信用扩张速度,1月广义货币供应量(M2)同比增速为9.4%,相比于去年12月份下降0.7个百分点。结构上看,1月份居民人民币存款新增14800亿元,同比少增27600亿元;企业人民币存款新增9484亿元,同比多增25584亿元;财政存款当月11700亿元,同比多增7698亿元;非金融企业存款当月-1120亿元,同比多减6821亿元。因此可以看到,1月M2结构中企业新增人民币存款出现了大幅的增长,而居民存款、财政存款、非银机构存款相比去年同期值均对M2形成拖累。

社会融资需求:1月社融增速继续回落

金融机构人民币贷款:1月份金融机构新增人民币贷款35800亿元,同比多增2400亿元。从细分项来看,票据融资当月减少1405亿元,同比多减5001亿元;居民短期贷款当月新增3278亿元,同比多增4427亿元;居民中长期贷款当月新增9448亿元,同比多增1957亿元;企业短期贷款5755亿元,同比少增1944亿元;企业中长期贷款20400亿元,同比多增3800亿元;非银金融机构贷款-1992亿元,同比多减425亿元。总体而言,1月份新增人民币贷款数据继续维持高增长,高于去年同期值,且结构上看,1月企业中长期贷款继续维持高增长,展现了较强的投资意愿,体现了企业对未来持续生产经营的信心。

社会融资规模:社会融资规模代表了实体经济从金融体系获得的资金总量,其中人民币贷款可以很好地衡量实体信用扩张或者收缩的趋势。1月社融当月新增值51700亿元,同比多增1165亿元,存量289.7万亿元,同比增长13.0%,相比上月小幅回落。其中,人民币贷款当月新增值38200亿,同比多增3276亿元。表外融资中,未贴现票据当月增加4902亿元,同比多增3499亿元;委托贷款当月增加91亿元,同比多增117亿元;信托贷款当月减少842亿元,同比多减1274亿元。企业债券融资当月新增3751亿元,同比少增216亿元。当月政府债券(含国债、地方政府一般债及地方政府专项债)2437亿元,同比少增5176亿元。当月新增外币贷款1098亿元,同比多增585亿元。

从细分项增速来看,1月份社融成分中人民币贷款同比增速为13.1%,相比上月略有下滑;企业债券同比增速为16.3%,相比上月继续回落0.9%,政府债券同比增速为20.3%,相比上月下降1.8%;未贴现银行承兑汇票为15.1%,较上月大幅上升9.8%;委托贷款同比增速为-3.5%,跌幅相较上月小幅上升,信托贷款同比增速为-16.2%,跌幅相较上月进一步扩大。

总体来看,1月份社融存量增速在继续回落,但增量数据依然维持高位。从结构上看,新增人民币贷款以及未贴现承兑汇票同比增量较大,而信托贷款、政府债券等细分项当月值同比出现大幅回落,对社融数据的拖累较大。

企业信用利差:1月中旬以来企业信用利差基本走平。1月底AA级产业债信用利差中位数为295bp,环比下降15bp。截至2月20日,信用利差回升至306bp。从趋势上看,去年年初企业信用利差震荡上行,在4月份达到年内高点后开启下行通道,之后在10月份再度开始震荡上升,今年以来企业信用利差基本走平。

全球流动性:人民币升值,G7利率持续回升

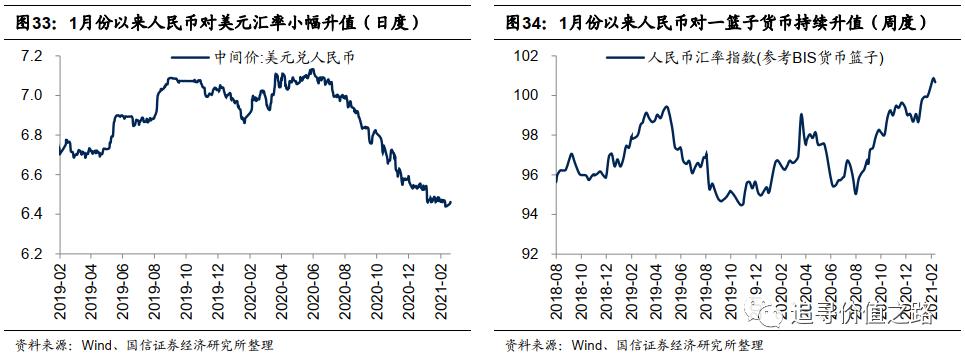

1月以来人民币汇率对美元及一篮子货币持续升值,美元指数低位震荡。我们认为主要原因在于为应对疫情,美联储年初以来采取十分宽松的货币刺激,但当前来看,美国疫情状况依然不容乐观,并且美国劳工部2月份公布的就业数据依然并不高。1月份以来G7利率持续持续回升。从各国利率的走势来看,1月份以来美日欧长端国债收益率上行,期限利差走扩。货币政策方面,1月份以来美欧货币增速续创新高,且1月份美日欧央行仍在持续扩表。

全球汇率:1月以来人民币对美元及一篮子货币升值

人民币汇率:1月以来人民币汇率对美元及一篮子货币持续升值。截至2月19日,人民币兑美元汇率中间价报6.46,本月平均6.46,1月平均6.48。人民币汇率指数(参考BIS货币篮子)2月10日报100.7,1月平均100.0。总体来看,1月以来人民币汇率对美元及一篮子货币持续升值。

美元指数:1月份以来美元指数低位震荡。截至2月19日,DXY美元指数为90.3,相比上月末基本持平,本月平均为90.7,1月平均为90.2。总体来看,1月份以来美元指数依然较弱,我们认为主要原因主要是有以下几点:(1)受疫情影响,美联储大幅扩表,采取了十分宽松的货币政策,数据上看,美国的M2同比增速从5%左右上升到25%创有历史数据以来新高,美联储资产负债表由4万亿美元大幅扩张至目前的7万多亿美元,且最新美联储表态依然偏鸽,货币供给的大幅增加使得美元指数持续走弱;(2)当前美国疫情新增确诊人数虽然有所降低,但累计确诊以及新增死亡人数依然维持在高位,并且当前美国疫苗接种率依然不足20%,疫情对未来经济恢复依然存在较大压制,进而对美元指数存在拖累;(3)2月5日,美国劳工部公布的数据显示,非农业部门新增就业人口仅4.9万人,依然并不高,同样拖累美元指数。

债券市场:1月份以来G7利率持续回升

G7国家十年期国债加权平均利率:该利率是以G7国家的GDP为权重计算十年期国债加权平均收益率。截至2月20日,G7国家十年期国债加权平均利率为0.81%,本月平均为0.70%,上月平均为0.58%。从变化趋势看,全球加权平均利率在2018年11月份达到高点后开始趋势下行,而2019年10月份开始出现了阶段性的反弹,不过去年受疫情影响,2020年1月下旬以来G7加权利率再度大幅下行,当前来看,随着经济复苏不断强化,G7利率也出现震荡回升的迹象。

长短期国债利率:1月份以来美日欧长端国债收益率上行,期限利差走扩。截至2月20日,美国10年期国债利率为1.34%,1年期国债利率为0.07%,利差1.27%。德国10年期债券利率-0.35%,1年期债券利率-0.66%,利差0.31%。日本10年期债券利率0.10%,1年期债券利率-0.13%,利差0.23%。从趋势上来看,去年1月份以来,受疫情冲击以及各国采取大幅宽松的政策刺激,美日欧三个国家长短端利率大幅下行,不过自去年底来,各国国债利率出现回升迹象。

央行资产负债表:1月份以来美日欧央行持续扩表

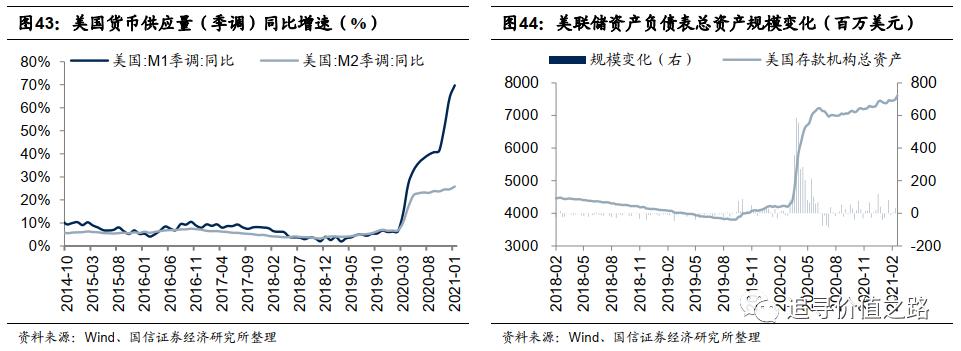

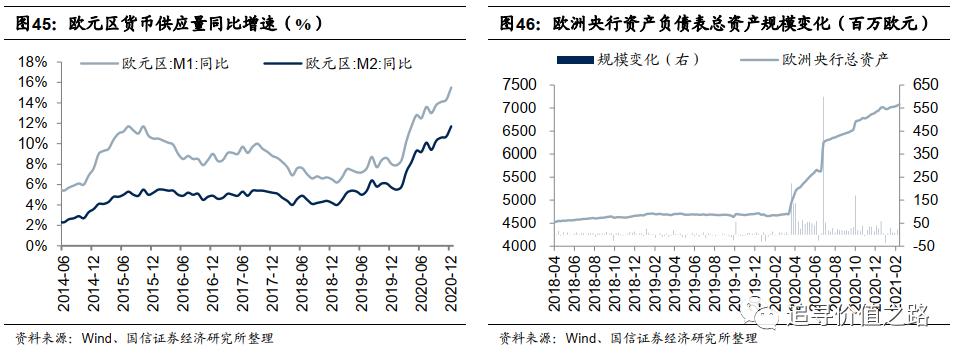

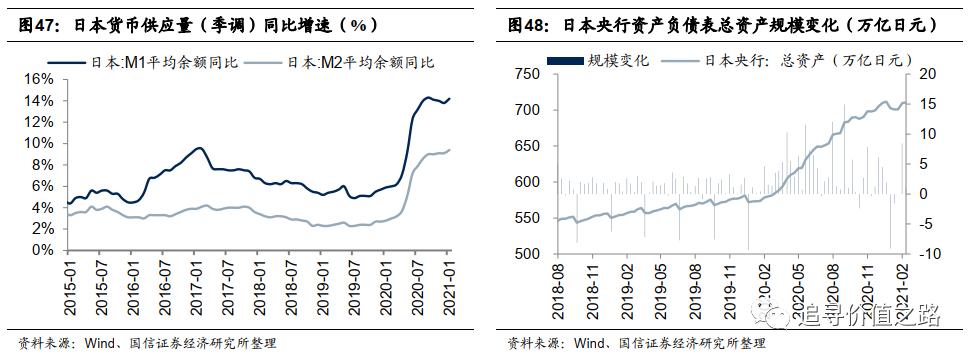

货币供应量同比增速:1月份以来美欧货币增速续创新高。具体来看,美国1月狭义货币供应量(M1)同比增速69.7%,广义货币供应量(M2)同比增速25.8%;欧元区12月狭义货币供应量(M1)同比增速15.5%,广义货币供应量(M2)同比增速11.7%;日本1月狭义货币供应量(M1)平均余额同比增速14.2%,广义货币供应量(M2)平均余额同比增速9.4%。

央行资产负债表:1月份美日欧央行持续扩表。今年新冠疫情爆发以来,美日欧央行资产规模纷纷开启新一轮扩张,高频数据显示,当前美日欧央行资产负债表规模扩张速度虽有放缓,但依然处于扩张的通道中。

风险提示:经济增长不及预期、基本面出现严重恶化