报告要点

2020年初以来的商品走势,折射出全球经济修复的节奏差异。“市场先生”给出的最新信号,或指向内外需背离已经开始。重申2021年海外国内“K型”经济走势研判。

2020年初以来商品牛市“一波三折”,反映国内和海外需求修复的节奏差异

2020年初至今,商品价格总体上涨,但走势上呈现出“一波三折”。疫情影响下的商品价格走势,大致分两个阶段,其中1月20日至3月底,新冠疫情冲击下,商品价格普遍下跌。4月初起,在政策宽松、供给收缩、需求修复等因素共同推动下,商品市场出现了持续上涨,截至2月19日,多数工业品大类价格涨幅超50%。但涨势上“一波三折”,2020年8-9月、2021年1月,均出现了价格回调。

商品价格走势上的“一波三折”,和疫情之下国内外需求修复的差异密切相关。黑色链、建材链等,和内需密切相关;原油等国际商品,受海外供需主导。疫情暴发后,国际商品价格,受到海外需求的持续压制。内需主导的建材、黑色等,先后出现大幅上涨,反映了国内疫情平稳、稳增长政策加码下,内需加快改善的逻辑。近期,原油快速上行、国内品种走势震荡,或指向内外需的强弱易势。

国内商品价格的两波大涨,对应着从国内需求主导、到国内外需求共振的转变

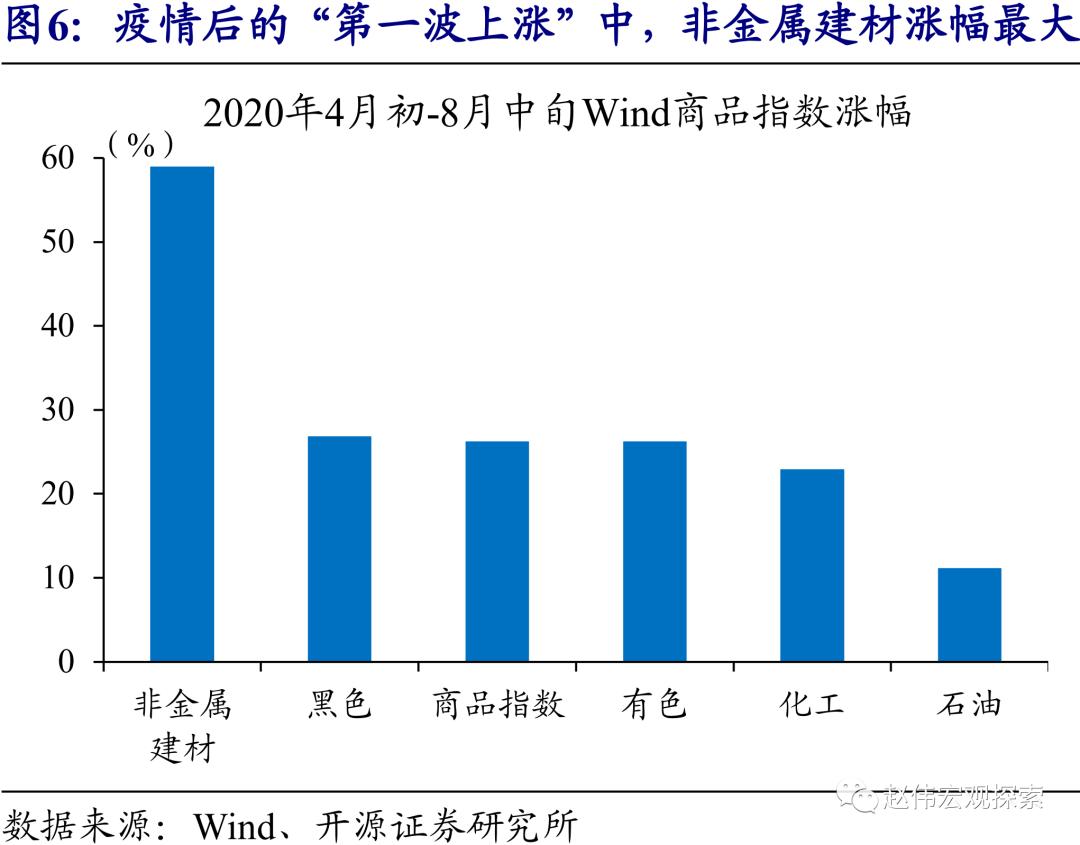

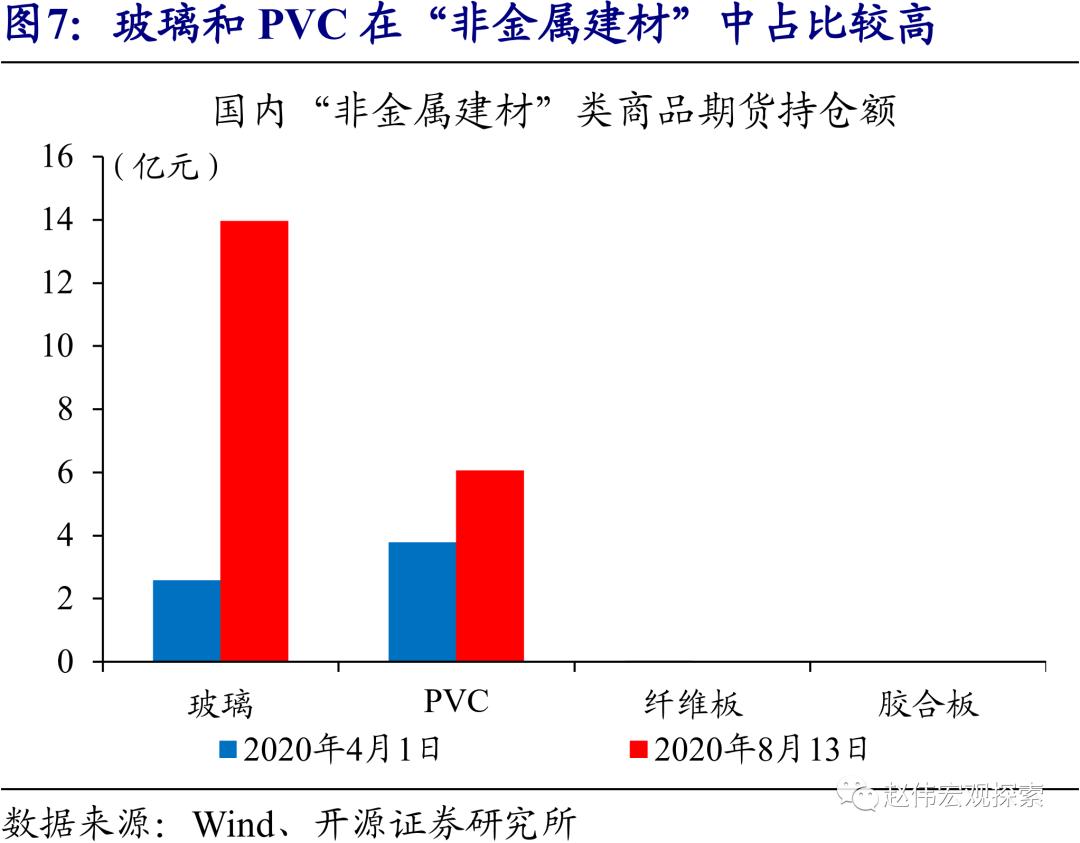

疫情后国内商品市场的“第一波上涨”,以建材为领涨品种,指向的是房地产链等内需的率先修复。2020年4月初-8月中旬,非金属建材涨幅接近60%,大幅高于商品总体26.2%的涨幅。其主要分项,如玻璃、PVC等,和房地产密切相关。在我国本土疫情逐渐收尾、“稳增长”政策加快发力背景下,内需较外需率先修复。同期,海外疫情蔓延,拖累原油等国际商品,在主要商品大类中走势偏弱。

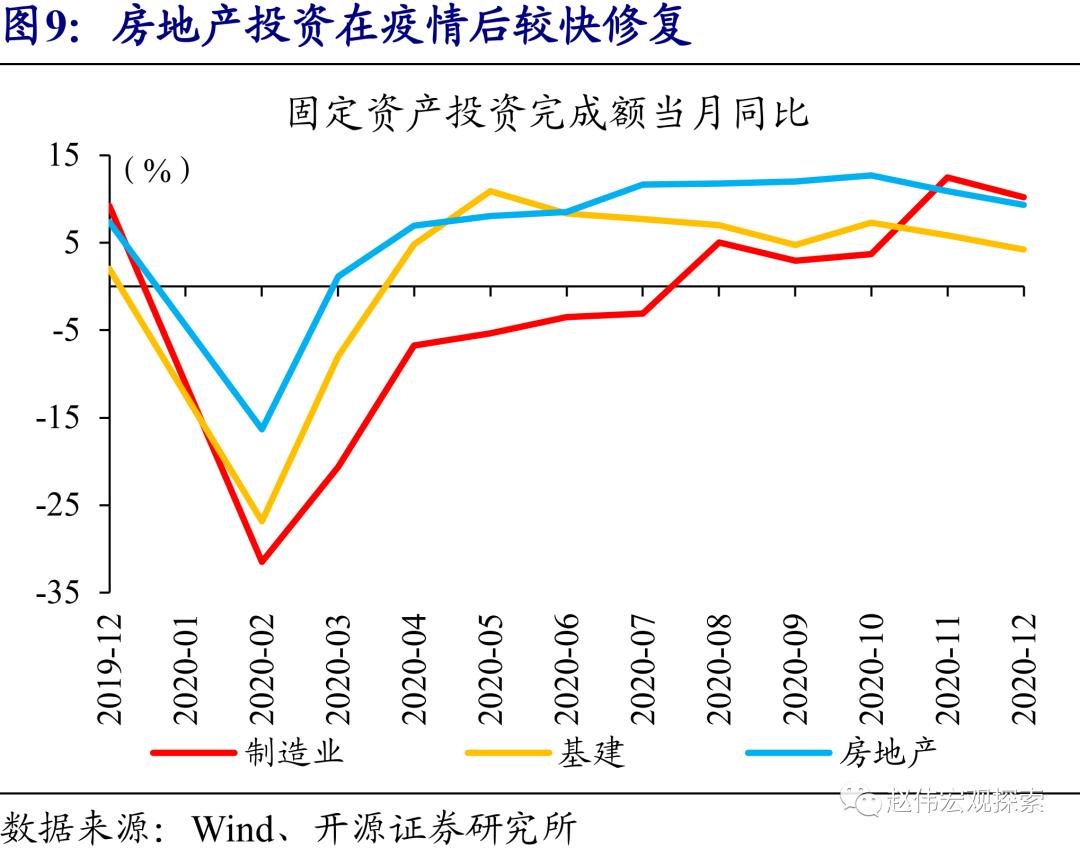

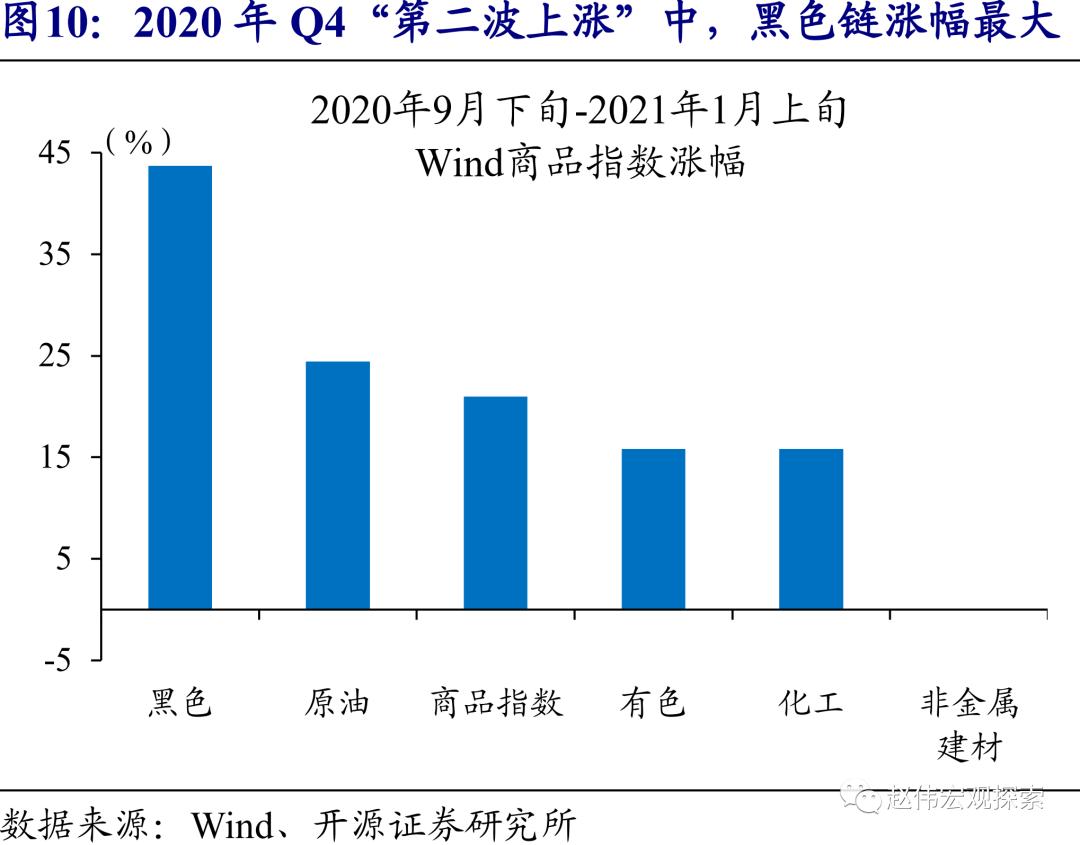

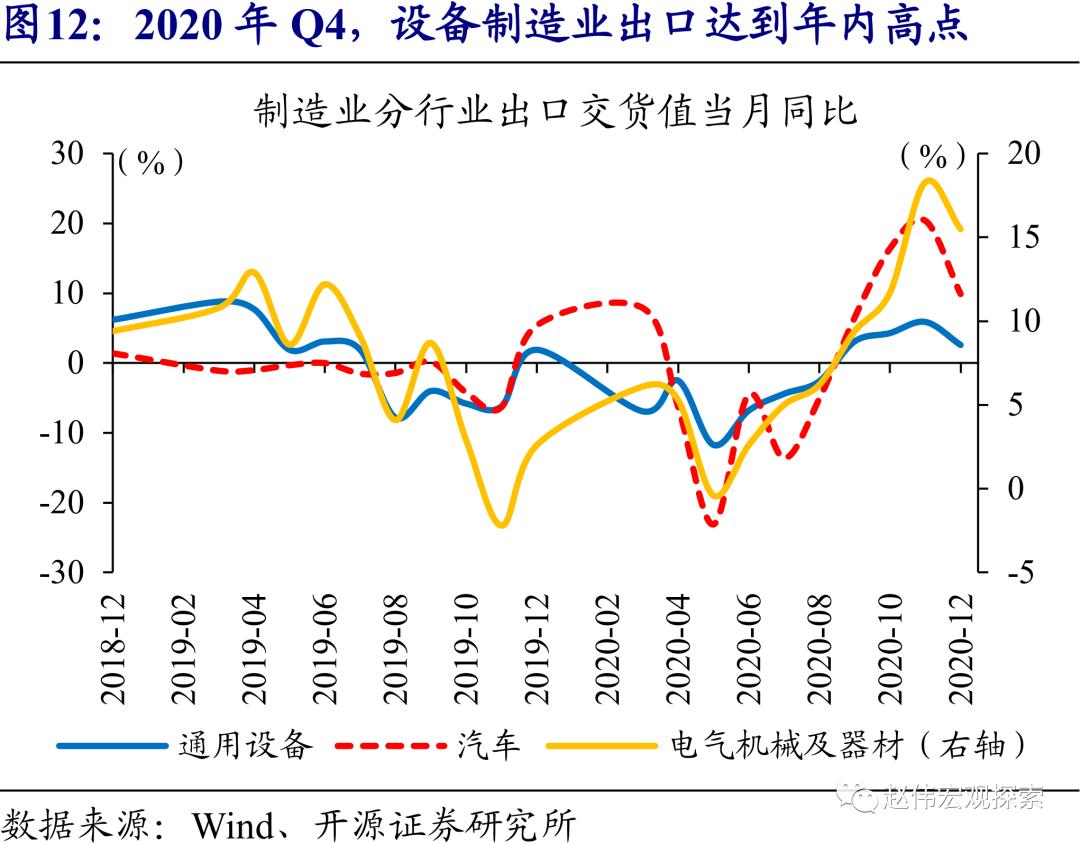

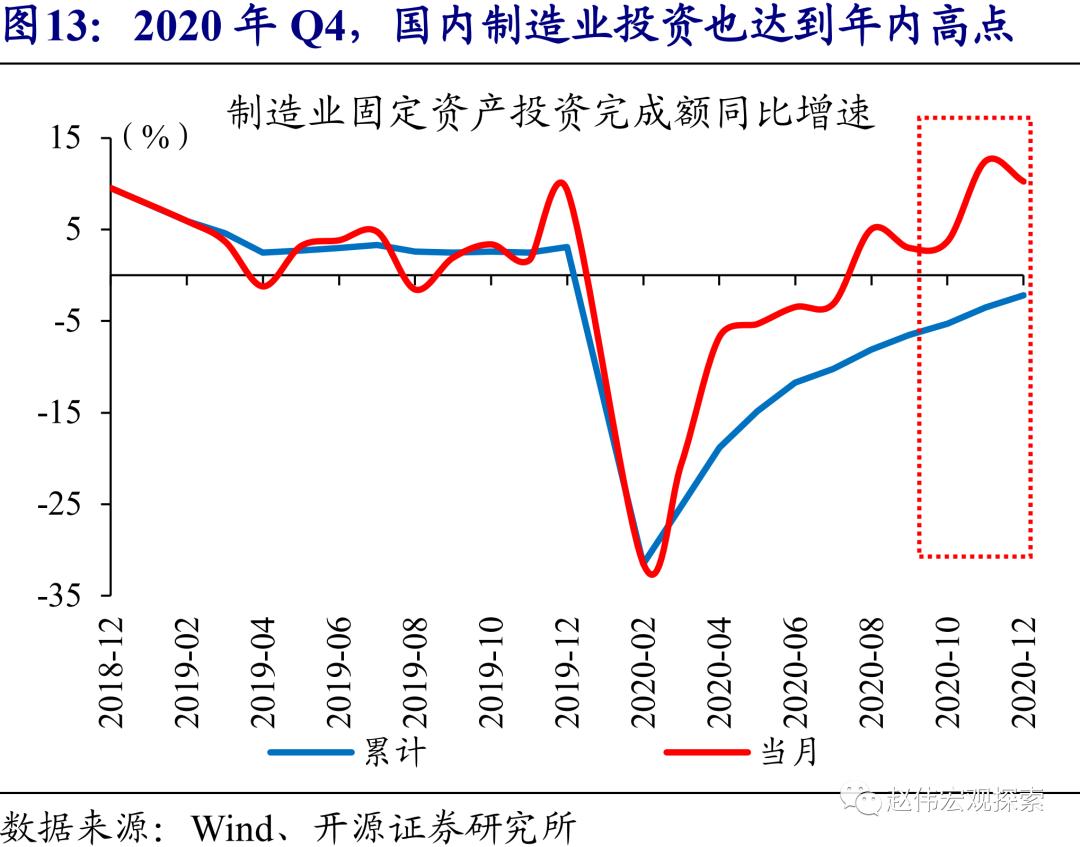

4季度的“第二波上涨”,黑色链涨幅领先,反映了外需加快修复、内外需共振,对国内经济的提振。2020年9月下旬-2021年1月上旬,黑色链涨幅最大、达43.7%。2020年4季度,国内需求延续修复、海外需求也加快改善,制造业投资、电气机械及器材等代表性制造业出口,增速达10%以上。在国内外需求共振拉动下,12月工业增加值增速7.3%,为2015年来的较高水平,经济达到年内高点。

2020年底以来,国内商品回调、原油涨势“凌厉”,或反映内外需的强弱易势

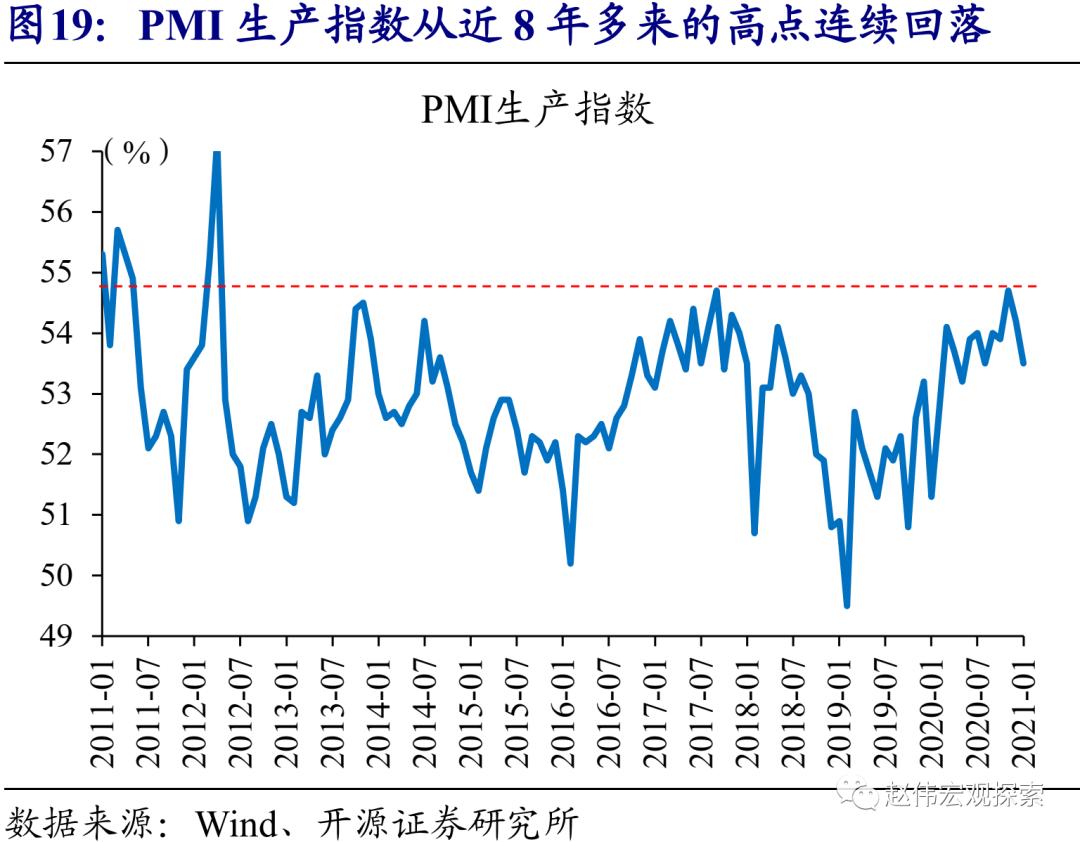

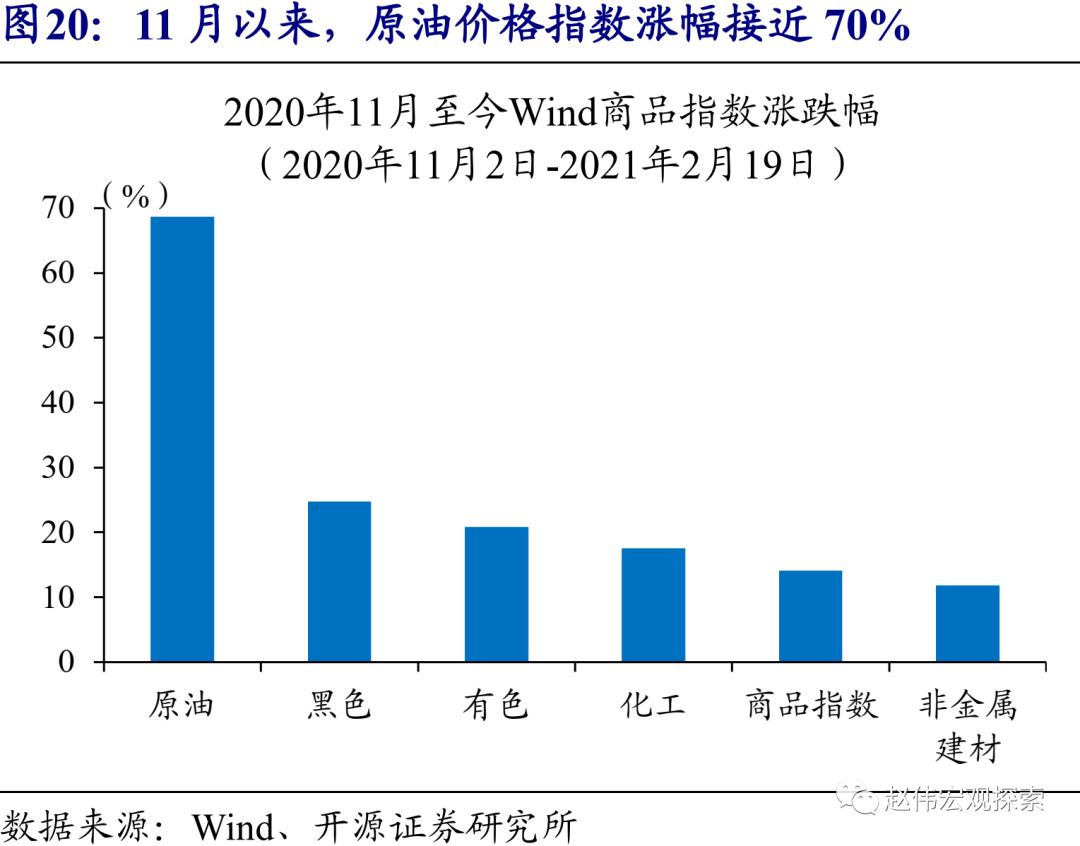

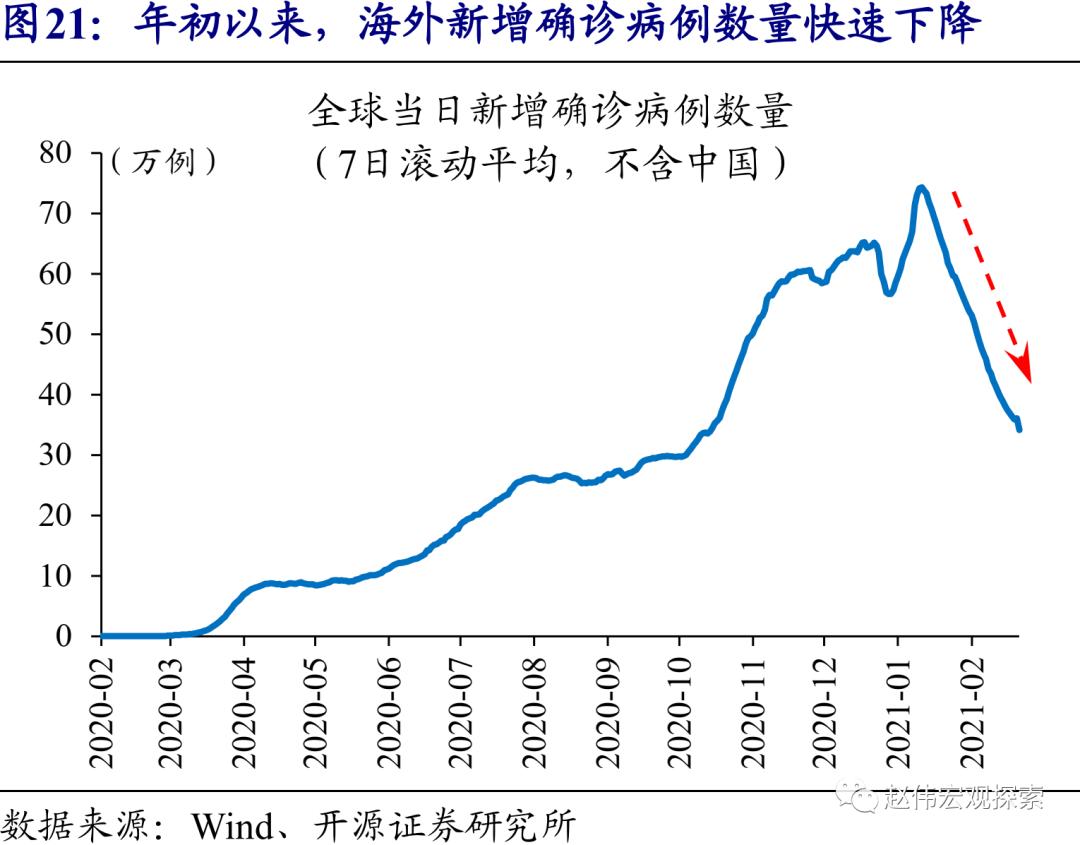

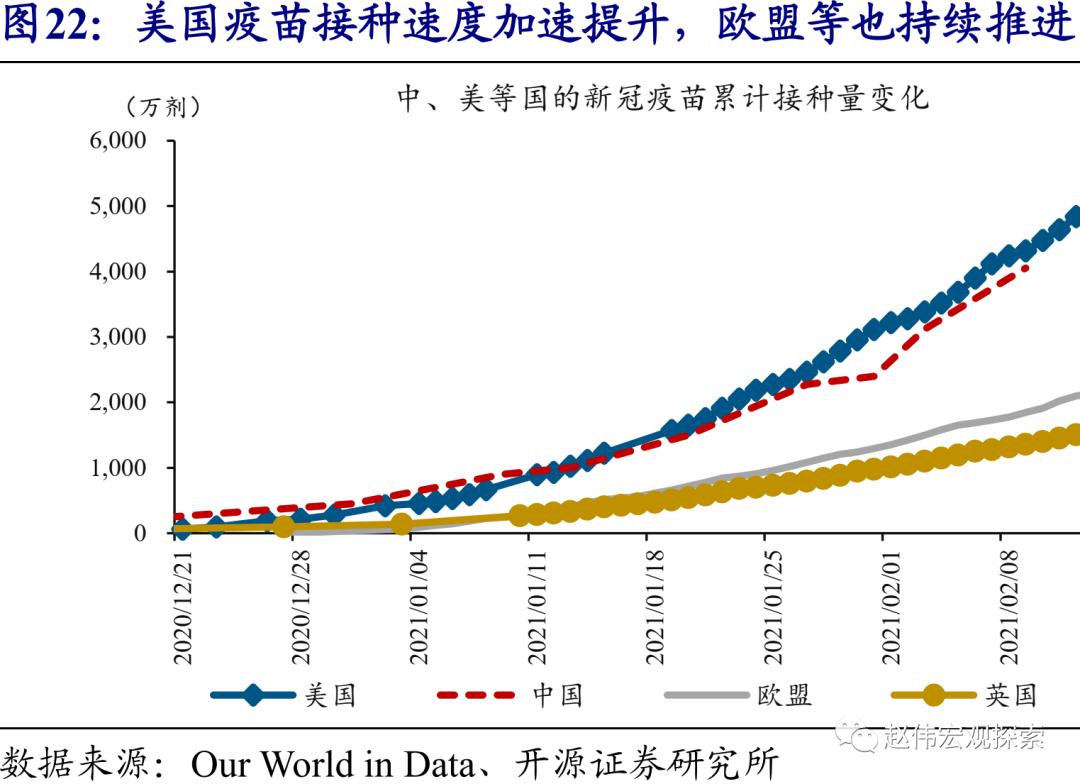

国内商品价格的回调,与内需回落预期密切相关;以原油为代表的国际商品涨势“凌厉”,则指向了海外经济的持续改善。年初以来,黑色链跌幅一度超过14%,拖累国内商品回落;同期,11月以来的原油价格指数,涨幅高达68.6%。从宏观指标表现来看,国内PMI生产指数,在11月触及近8年多的高点54.7%后,已连续2个月下降;海外疫苗接种加快推进、疫情形势向好,经济改善的确定性较高。

随着疫情影响减弱,全球性的政策“退潮”,是大势所趋。“调结构”为重心的中国,“退潮”时点更早、决心更强。经济“错位”与信用“收缩”交织下,外需强于内需,2021年海外国内经济或呈“K型”走势。全球来看,10Y美债收益率或突破2%,加大风险资产波动。对于中国而言,需要警惕政策“退潮”过程中,权益类资产估值压缩的风险;“紧信用”与“宽货币”背景下,长端利率债的中期下行趋势较为确定。

风险提示:海内外宏观经济或监管政策出现超预期变化。

报告正文

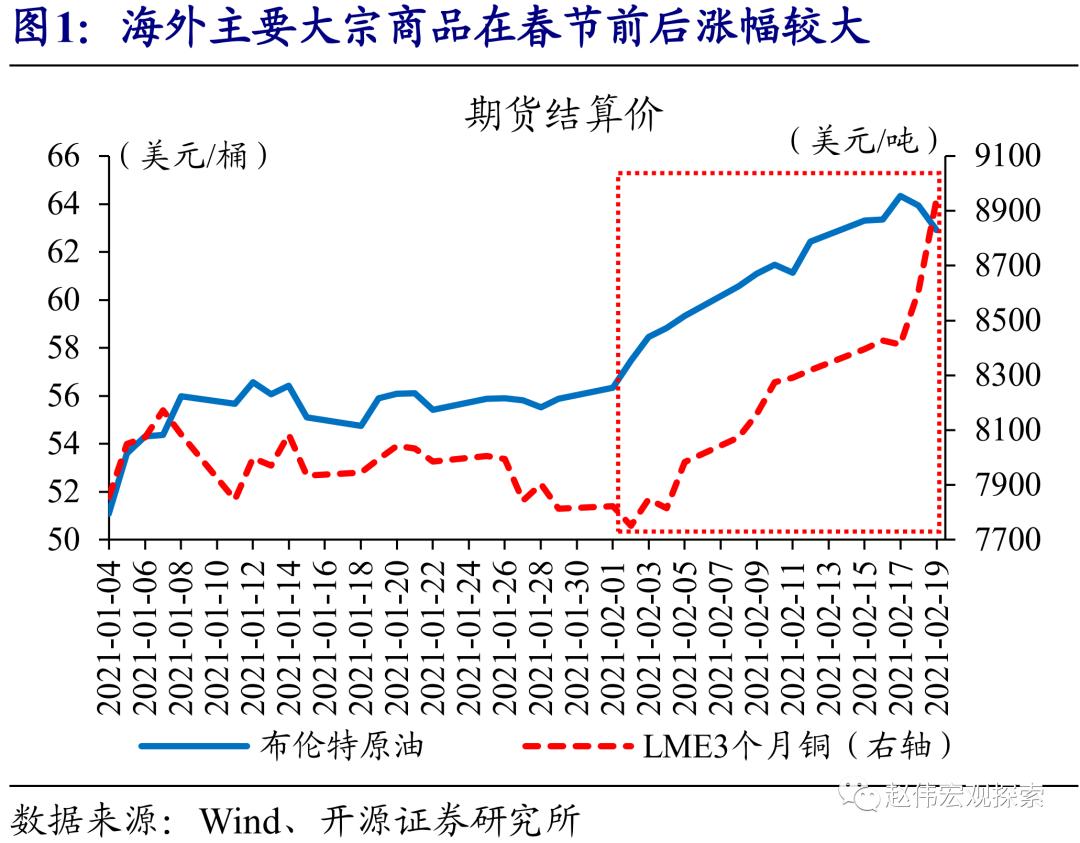

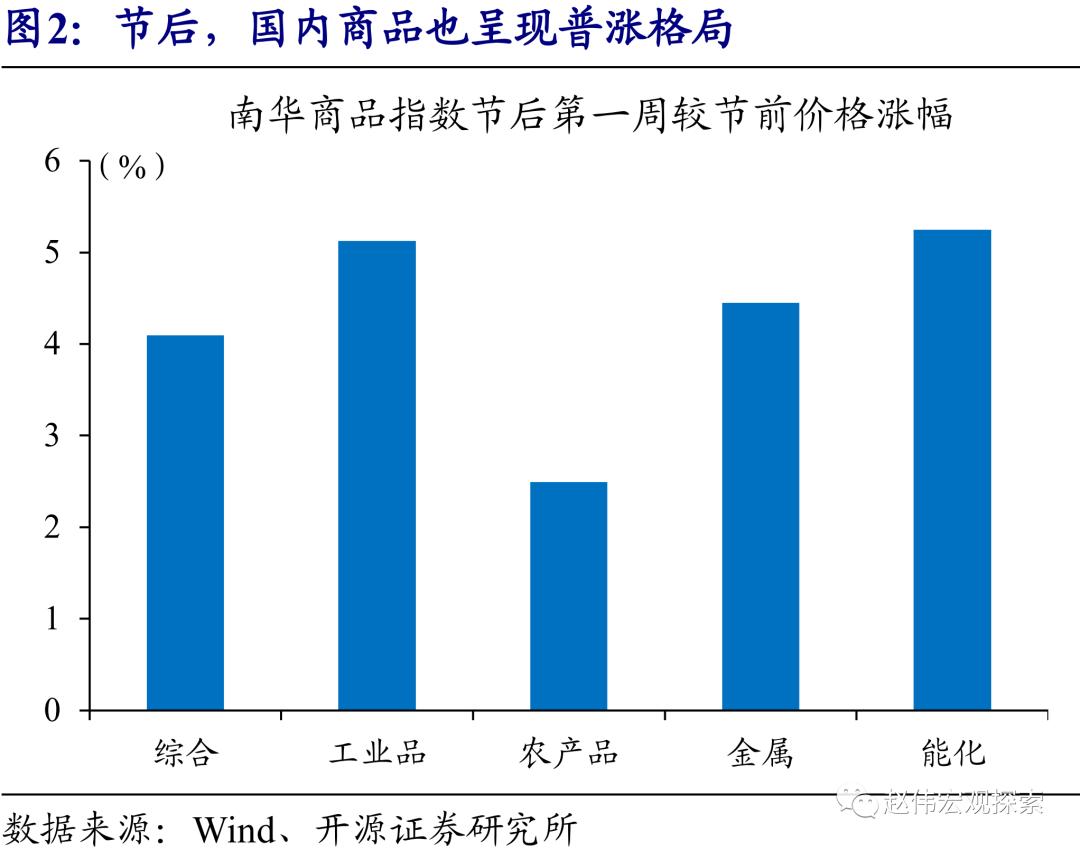

春节前后,石化、有色、黑色等链条的商品价格普涨,引发对需求景气的关注。春节前后,全球大宗商品价格普遍上涨,例如2月初以来,布伦特原油结算价最高上涨了15.1%(2月17日),LME3个月铜上涨14.4%(截至2月19日)。国内商品在节后也出现普涨行情,南华商品综合指数节后第1周较节前上涨达4.1%,其中工业品涨幅较大、超过5%,包括有色、黑色、能源、化工等商品链条,均有所表现。

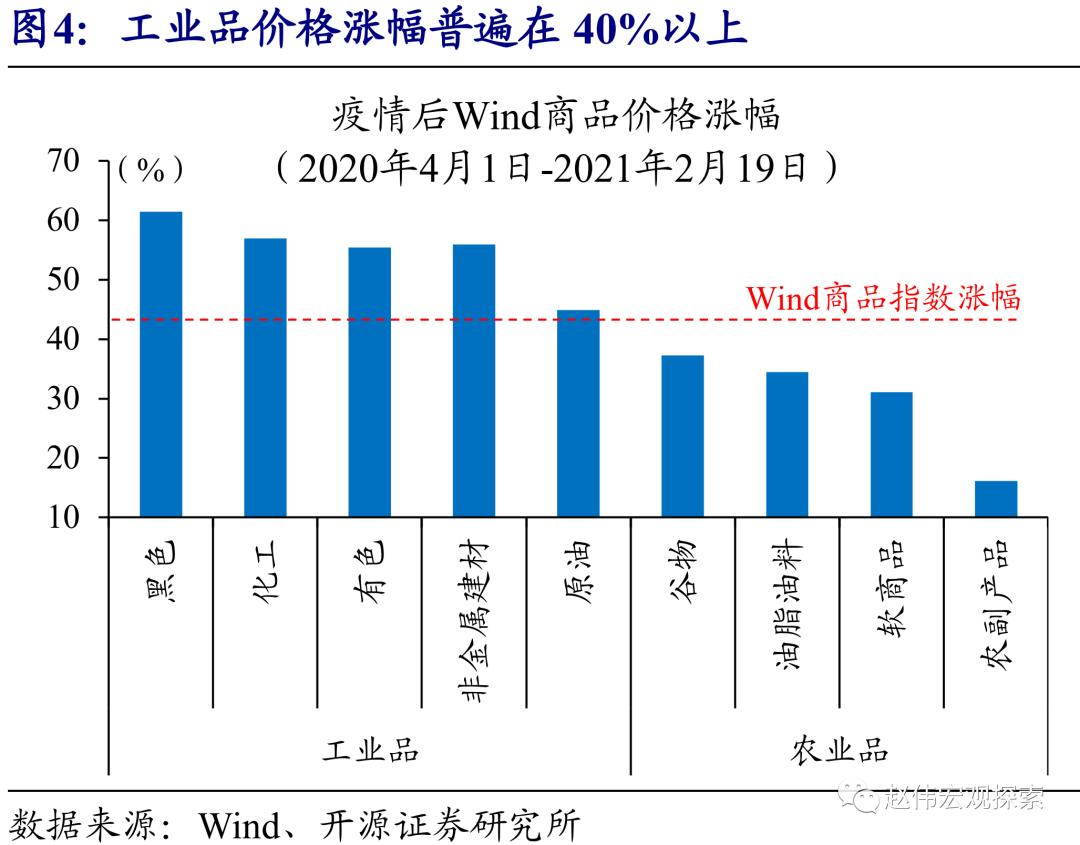

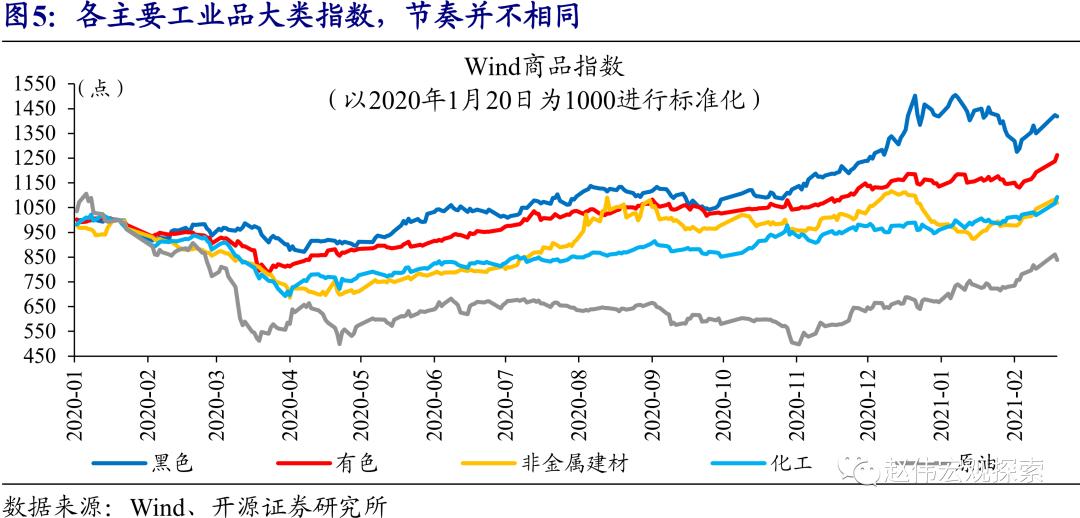

回顾2020年初至今,商品价格总体上涨,但走势上呈现出“一波三折”。疫情影响下的商品价格走势,大致分两个阶段,其中1月20日至3月底,新冠疫情冲击下,商品价格普遍下跌。4月初起,在政策宽松、供给收缩、需求修复等因素共同推动下,商品市场出现了持续上涨,商品指数从2020年4月1日低点至今(截至2月19日收盘),涨幅达43.1%。其中,多数工业品大类价格涨幅超50%[1]。但上涨走势“一波三折”,2020年8-9月、2021年1月,均出现了价格的回调。

[1] 为了方便不同商品期货品种间的横向比较,此处及下文均采用提供的统一编制的商品指数来指代商品价格。对于商品价格上涨、下跌时间区间的确定,也以商品指数为基准。

商品价格走势上的“一波三折”,和疫情之下国内外需求修复的差异密切相关。黑色链、建材链等,和内需密切相关;原油等国际商品,受海外供需主导。疫情暴发后,各主要商品类别走势分化,原油等国际商品,在海外疫情蔓延、需求萎靡之下,价格受到持续压制。而疫后国内的建材、黑色等先后出现大幅上涨,反映了国内疫情平稳、稳增长政策加码下,内需加快改善的逻辑。2020年底以来,国内品种走势震荡,原油等国际商品价格快速上行,或指向内外需的强弱易势。

疫情后国内商品市场的“第一波上涨”中,非金属建材领涨,指向的是国内“稳增长”政策下,房地产链为代表的内需修复。2020年4月初-8月中旬的“第一波上涨”中,非金属建材涨幅接近60%,大幅高于其他商品大类。其主要分项,如玻璃、PVC等,和房地产等内需的关系密切。在我国本土疫情逐渐收尾、“稳增长”政策加快发力背景下,内需较外需率先修复。同期,海外疫情蔓延,拖累原油等国际商品,在主要商品大类中走势偏弱。

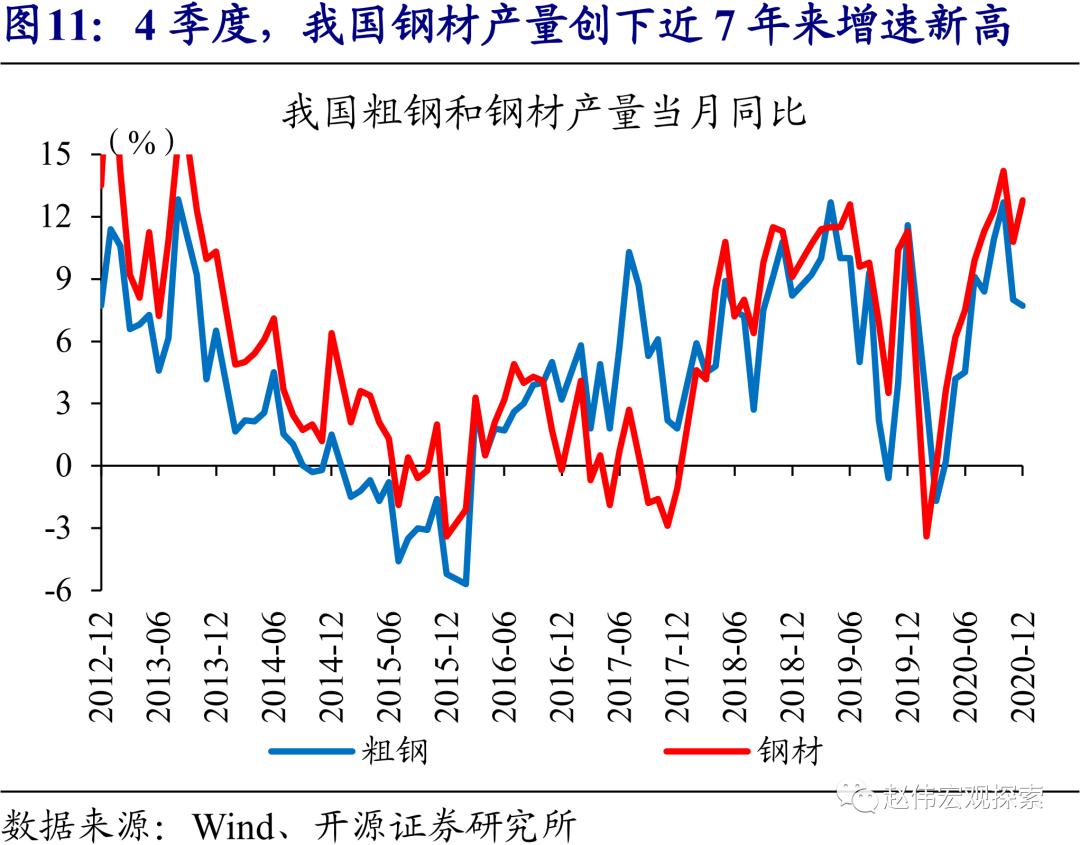

4季度的“第二波上涨”,黑色链涨幅领先,反映了外需加快修复、内外需共振,对国内经济的提振。2020年9月下旬-2021年1月上旬的“第二波上涨”中,黑色链涨幅最大,达43.7%,与此相对应的,是4季度,我国钢材产量单月增速创下近7年来的新高。2020年4季度,国内需求延续修复,制造业投资单月增速突破10%;海外需求也加快改善,拉动我国出口大幅增长。在国内外需求共振拉动下,12月工业增加值增速达7.3%,为2015年来的较高水平,经济达到年内高点。

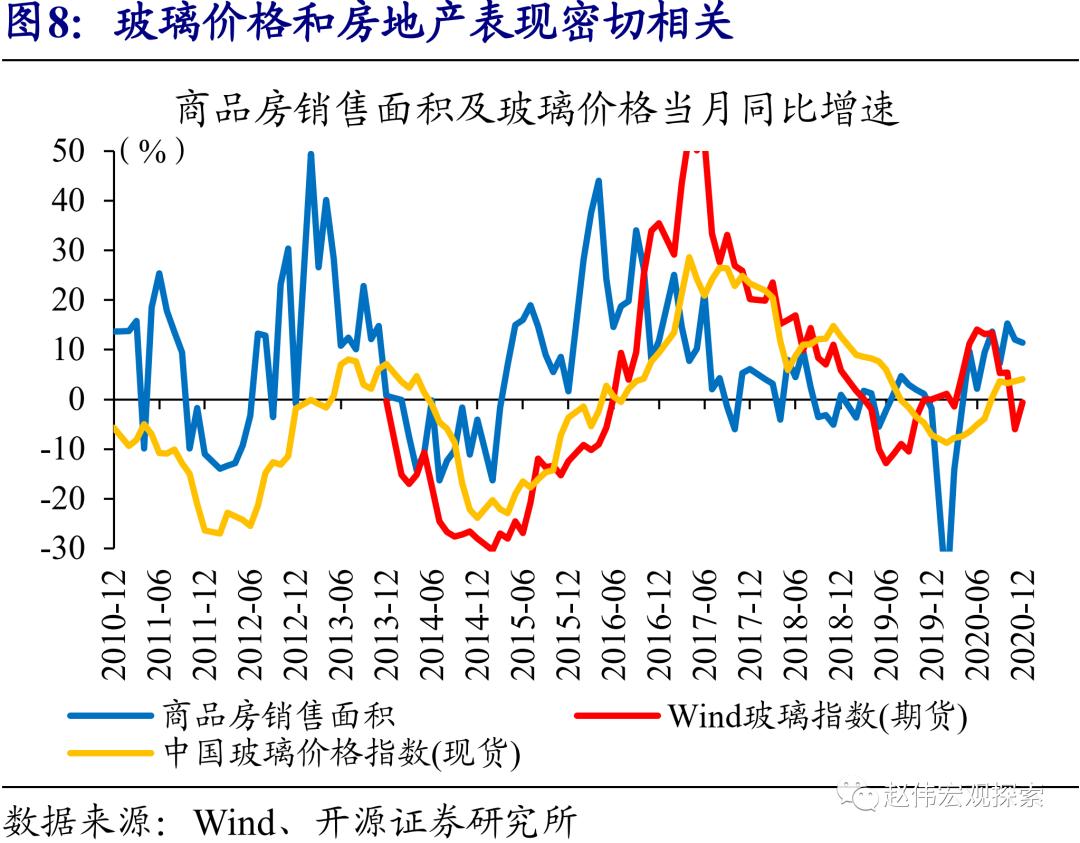

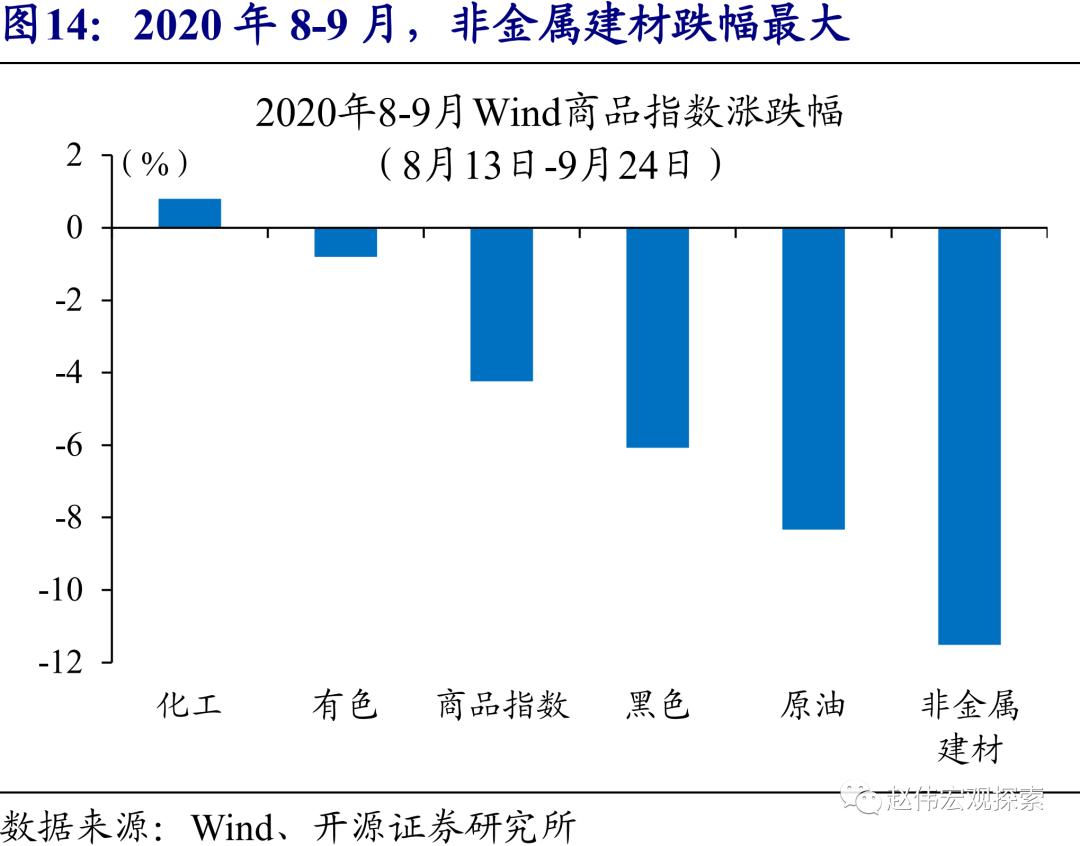

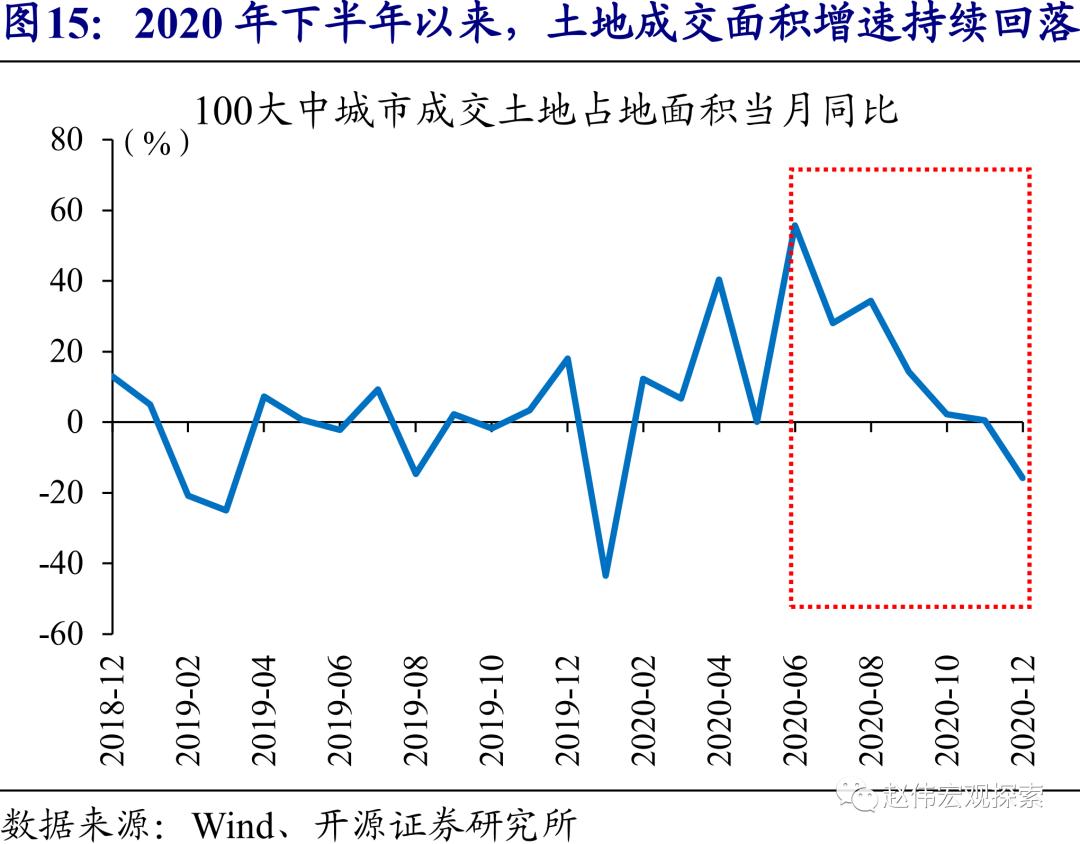

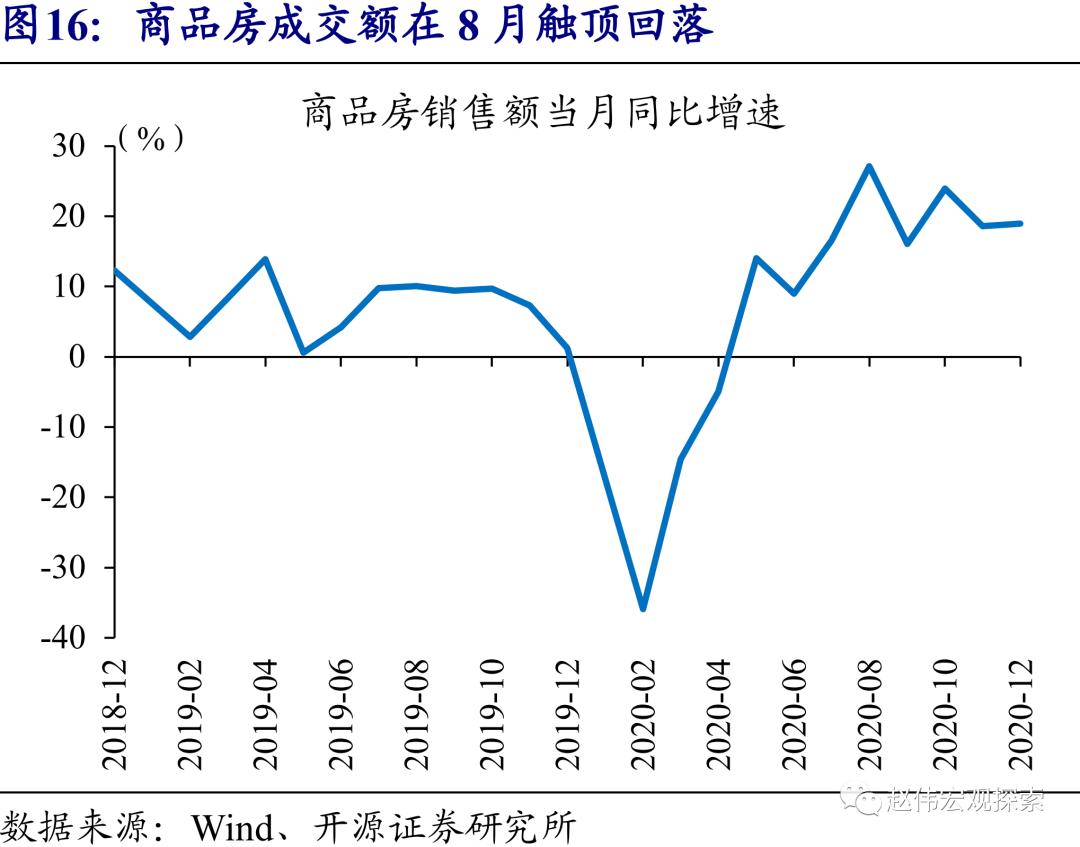

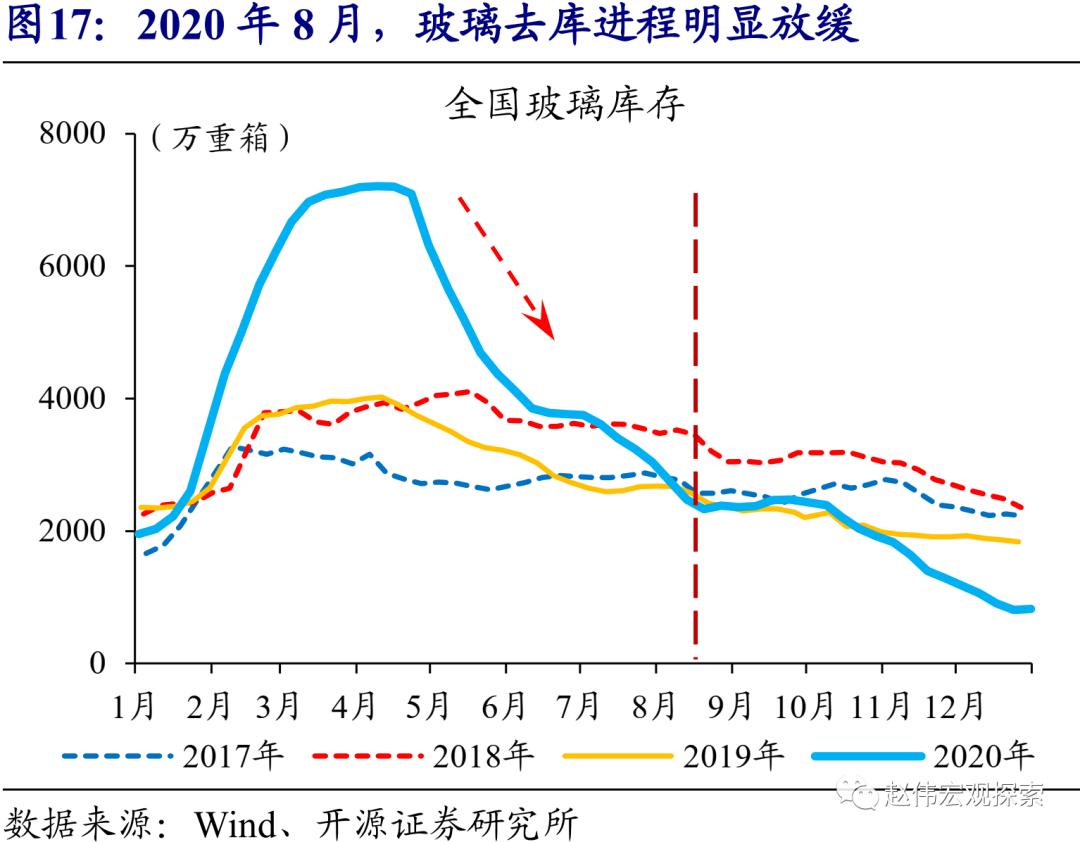

值得关注的是,国内商品价格上涨途中先后两次回调,和内需回落预期密切相关。2020年8-9月的回调,对应了前期率先启动内需的房地产等建筑链,开始出现景气回落[2]。2020年8-9月的下跌中,非金属建材跌幅最大。从2020年年中起,政策加大对房地产市场的调控力度,土地成交增速从7月起开始下行,8月商品房销售额增速触及年内高点27.1%后回落。8月中下旬起,玻璃去库进程也出现大幅放缓。

[2] 海外对欧洲疫情二次暴发的担忧,也对当时的商品形成拖累。但欧洲疫情对商品价格的影响主要集中在9-10月,和国内商品价格回调的时间区间主要在9月份有所重叠。

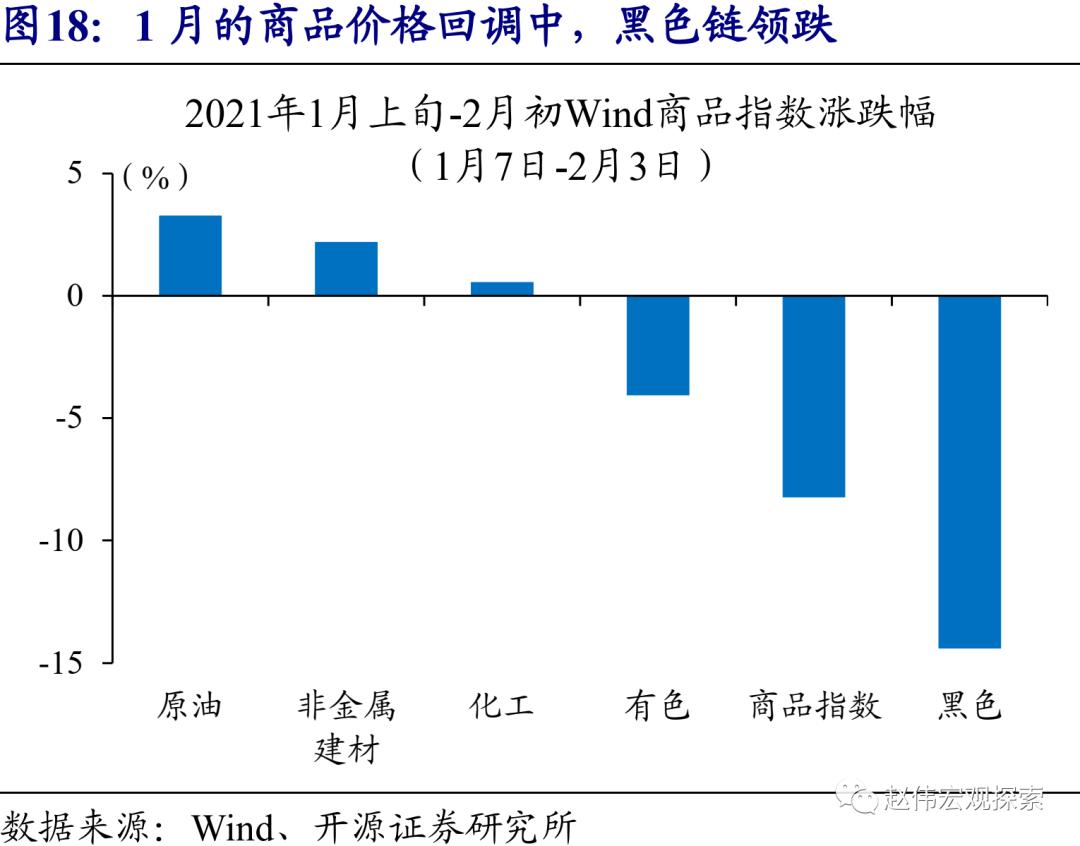

2021年1月的商品价格回调,可能映射了市场对国内经济景气见顶的担忧。1月国内商品价格回调中,黑色链跌幅一度达14.4%,拖累国内商品回落。从宏观指标表现来看,PMI生产指数在11月触及近8年多的高点54.7%后,连续2个月下降;社融等经验性的经济领先指标,也出现了连续回落。这些都一定程度上增加了市场对国内生产景气见顶的担忧。

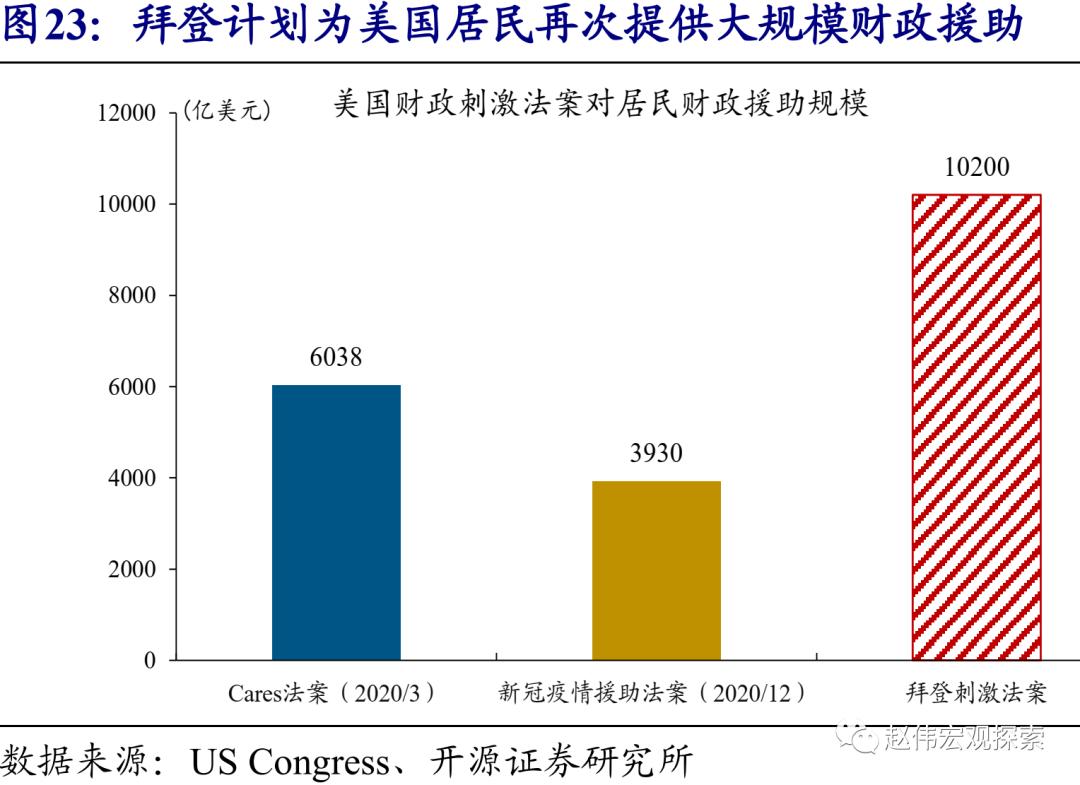

与此同时,2020年底以来,以原油为代表的国际商品涨势“凌厉”;在疫情改善之下,海外经济改善的确定性较高。11月至今,原油价格指数涨幅达68.6%,大幅高于其他商品涨幅。原油作为典型外需主导的商品,其价格快速上行,反映了海外经济修复的预期。在疫苗接种加快推进、疫情扩散速度明显回落的背景下,海外经济改善确定性较高。美联储相对鸽派的政策态度,美国政府提出的1.9万亿财政刺激法案等,或也对海外经济形成一定支撑。

随着疫情影响减弱,全球性的政策“退潮”,是大势所趋。“调结构”为重心的中国,“退潮”时点更早、决心更强。经济“错位”与信用“收缩”交织下,外需强于内需,2021年海外国内经济或呈“K型”走势。全球来看,10Y美债收益率或突破2%,加大风险资产波动。对于中国而言,需要警惕政策“退潮”过程中,权益类资产估值压缩的风险;“紧信用”与“宽货币”背景下,长端利率债的中期下行趋势较为确定。

研究结论:

(1)2020年4月初以来,在政策宽松、供给收缩、需求修复等因素共同推动下,商品市场出现了持续上涨。但走势上呈现出“一波三折”,2020年8-9月、2021年1月,均出现了价格回调。

(2)国内商品市场中,黑色链、建材链等,和内需密切相关;原油等国际商品,受海外供需主导。商品价格走势上的“一波三折”,和疫情之下国内外需求修复的结构、节奏差异密切相关。

(3)疫情后国内商品的“第一波上涨”,以建材为领涨品种(非金属建材指数涨幅接近60%),指向的是房地产链等国内需求的率先修复。同期,海外疫情蔓延,拖累原油等国际商品走势偏弱。

(4)2020年4季度的“第二波上涨”,黑色链涨幅领先(指数涨幅43.7%),反映了外需加快修复、内外需共振,对国内经济的提振。12月工业增加值增速达7.3%,经济达到年内高点。

(5)2021年年初以来,黑色链下跌拖累国内商品回落;11月以来的原油指数,涨幅则高达68.6%。国内商品价格的回调,与内需回落预期密切相关;国际商品涨势“凌厉”,则指向了海外经济的改善。

(6)随着疫情影响减弱,全球性的政策“退潮”,是大势所趋。“调结构”为重心的中国,“退潮”时点更早、决心更强。经济“错位”与信用“收缩”交织下,外需强于内需,2021年海外国内经济呈“K型”走势。