千算万算,没算到牛年第一天,各种“茅”崩了!

从去年下半年开始,抱团之风日盛,随之而来的是不少中小盘个股出现困难,这些困难包括融资难(许多定增发不出去),股权质押难(股价持续杀跌,没机构敢给你做质押),两融风险高(股价持续杀跌,融资盘很苦)。

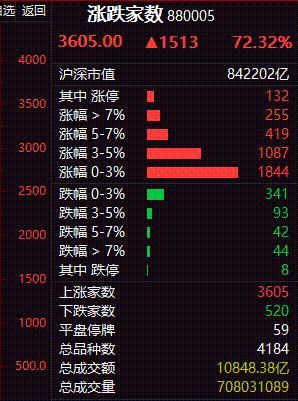

当然,价格最终是市场博弈的结果。不过,市场利益总存在平衡与再平衡的过程。牛年开市第一天,再平衡来了。以各种“茅”为代表的抱团资产集体崩了,但两市却有近九成个股上涨,沪深两市合计成交约1.1万亿元,外资更是疯狂扫货。

那么,各种“茅”集体杀跌,其他个股集体表演,到底是板块的轮动,还是风向有变呢?牛年股市究竟会迎来怎样的变局?

抱团资产崩跌,个股却活了

牛年首个交易日,上证指数收涨0.55%,盘中站上3700点;创业板指跌2.74%。从盘面来看,以茅台为首的抱团资产全线崩跌。

此外,抗疫概念股亦成杀跌重灾区。

这些股票的杀跌对指数构成了重大压力,不过个股的整体表现却并非如此。两市超过3600只股票上涨,成交金额近1.1万亿元。涨停个股达132只,跌停仅为8只。显示整体的赚钱效应有所回升。

从板块来看,强周期的有色金属、煤炭、石化等资源股走强。其中,基本金属狂涨6.72%,有色ETF大涨超8%。

值得注意的是,在大跌过程当中,外资大举扫货。牛年首个交易日,北向资金早盘在指数剧烈波动下单边流入,午后则略有流出,全天净买入50.73亿元,其中沪股通净买入26.72亿元,深股通净买入24.02亿元。午后流出的个股亦可能集中在抱团资产上。

发生了什么?

除了市场平衡与再平衡是一个规律之外,资金面的情况可能是一个重要原因。

公开市场方面,央行公告称,春节后现金逐步回笼,2月18日开展2000亿元中期借贷便利(MLF)操作(含对今日MLF到期的续做)和200亿元逆回购操作,中标利率分别为2.95%、2.20%,维护银行体系流动性合理充裕。数据显示,今日2800亿元逆回购和2000亿元MLF到期。

资金面收缩,隔夜Shibor大幅上行41.6bp报2.341%,7天期下行0.4bp报2.213%,14天期下行9.1bp报2.292%,1个月期下行0.1bp报2.753%。

中信证券明明称,今日MLF等额续做表明央行维持货币政策中性的态度,短期操作方面,节后的现金回笼将有利于增加流动性供给,因此逆回购本周还将适当回笼。

牛年第一天,国债期货全线收跌,10年期主力合约跌0.35%报96.765元,创近三个月新低;5年期主力合约跌0.10%,2年期主力合约跌0.06%。十年期国债收益率重回3.3%上方。

板块轮动还是风向有变?

那么,抱团股杀跌,个股全面崛起究竟是板块轮动的开始,还是风向发生了大的变化?

上海海能证券投顾首席分析师徐习瑶告诉券商中国记者,消费,新能源都有一个共性,就是绝对位置已经很高,短期涨幅较大,这一类品种经过前期的大涨之后需要休整,休整的话一种是时间换空间,一种就是直接向下修正,2020年初的时候芯片也是持续加速,后面迎来了长期的休整;休整期市场资金就会弃高求低,寻求低位股的机会,像一些估值较低的优质品种就是机构资金的首选;所以说,本质上还是资金调仓换股的一种行为。

徐习瑶认为,风格全面转换可能性不大,毕竟核心品种的抱团行为首先还是突出资金对稀缺优质公司的追捧,只不过涨的多的核心品种短期可能弱于低位有预期差的品种;短期而言,确实很有可能会出现高低估值切换,每一轮行情当高估值品种难以继续向上拓展空间的时候,资金外溢效应就会去寻找安全边际较高的品种,那么低估值品种就满足这种属性,且保险板块无论是从估值还是经营情况来看,目前都很有可能是洼地。

徐习瑶表示,顺周期品种主要还是受经济复苏传导,尤其是工业金属,铜价8年新高,铝价格3年新高,镍4年新高等,这个板块会随着经济复苏的预期会出现盈利能力持续加持,有很好的投资机会;很有可能,上半年受经济复苏刺激,机会会比较明显,且如果下半年货币收缩,偏基本金属仍是不错的资产,货币收紧过程和金属价格上涨过程是同步相关的,即使受影响也相对较小。

徐习瑶说,牛年行情总体上来看仍很期待,尤其是上半年,通胀预期会催生涨价行情,市场资金也确实比较偏好涨价概念,这种现象仍会延续,可能上半年会比较明显,长期来看,行业发展比较确定的板块长期看好,比如:新型材料,航天军工,芯片等成长确定的行业。

国金证券策略分析师艾熊峰则表示,极致的估值分化趋势或迎来逆转。首先,各大行业业绩开始同步回升,那么此前行业业绩分化或有所缓和,部分高估值板块的相对基本面优势或并不显著。其次,在后续流动性由松趋紧的背景下,高估值板块或存在一定的调整压力,低估值板块安全边际凸显。无论是基本面还是流动性的角度,低估值价值股或重新占优。

他继续看好供需结构向好品种的涨价趋势。2021年将是供给和需求同时扩张的阶段,虽然全球流动性的边际变化并没有去年那么显著,但今年周期品涨价的核心驱动是供需错配进一步放大。在需求扩张的背景下,当前各国产能利用率维持高位,叠加过去几年资本开支不足,短时间内产能扩张不足,部分品种供给无法满足需求变化。

从中长期视角来看,这位分析师认为,市场仍呈现结构型行情,向上空间有限,向下调整幅度同样有限,指数将呈现区间波动趋势。“经济企稳回升,流动性由松趋紧”的宏观组合预期之下,一方面市场估值在流动性趋紧背景下存在一定压力,另一方面上市公司业绩仍有经济回升的支撑。结构性行情之下关注低估值、顺周期涨价和困境反转等板块的行情。

分析解读:

和信投顾:多因素扰动 牛年首日高开低走

容维证券刘思山:基金抱团股集体调整 创业板指大跌

巨丰投顾:珍惜被指数掩盖的普涨行情

星石投资:A股为何出其不意的高开低走 后市怎么看?

源达:A股大概率延续震荡上行结构 短期操作关注复苏逻辑