核心观点

春节假期期间海外市场整体风险偏好提升,主要得益于欧美国家疫情改善、疫苗接种进度加快以及拜登财政刺激方案顺利落地的预期。经济复苏和再通胀预期下油价和工业金属价格再创新高。尽管美债10年期收益率突破1.3%,但主要源于通胀预期上扬而非实际利率抬升,因而对整体估值的影响并不显著。预计政策刺激和经济复苏预期将继续支持Q1-Q2风险资产的表现。

摘要

春节期间海外市场风险偏好提升,原油和工业金属价格创疫情来新高。

美股三大股指续创历史新高;布油、WTI原油价格春节以来累计上涨7%和6%;CRB金属指数上涨3.2%;10年期美债收益率突破1.3%。海外市场整体风险偏好提升,主要得益于欧美国家疫情改善、疫苗接种进度加快以及拜登财政刺激方案顺利落地的预期。

海外疫情与疫苗进展:欧美疫情改善,疫苗储备充足,接种进度加快。

疫情:欧美疫情改善。欧美新增确诊人数基本都在今年1月见顶,2月出现了加速回落的迹象。从防控措施来看,欧美疫情防控措施也未有放松迹象,春节期间部分国家仍在继续收紧防控措施,这也大大降低了市场对于各国疫情反弹的担忧。

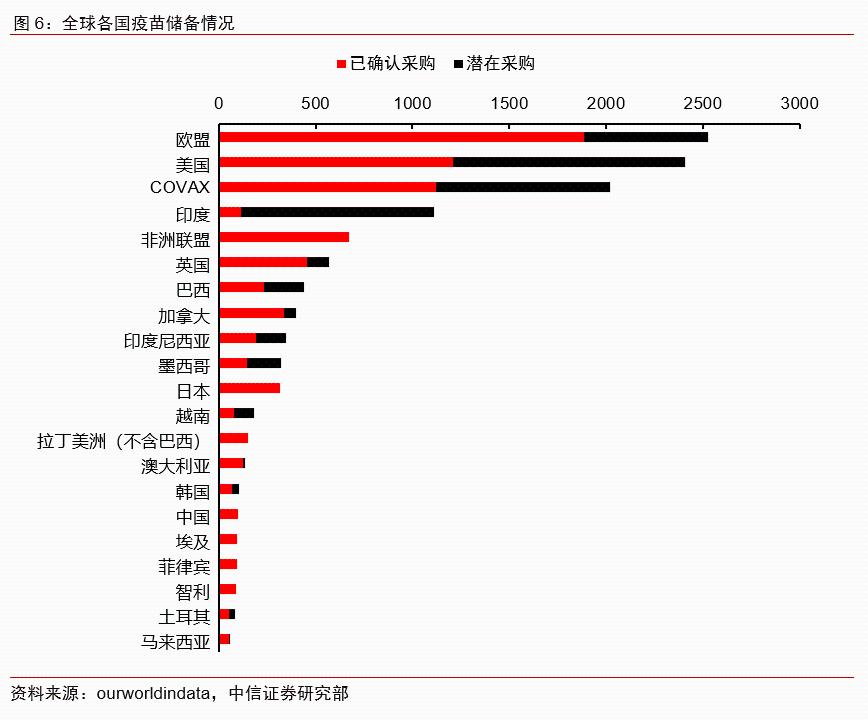

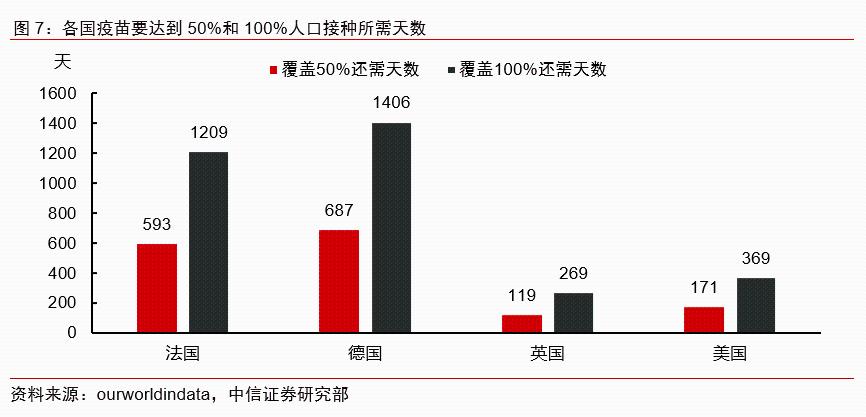

疫苗:疫苗储备充足,接种进度加快。一方面,欧美疫苗储备相对充足,美国疫苗储备覆盖率达200%,英国覆盖率364%,欧盟覆盖率233%,意味着目前的疫苗订单采购量足以覆盖全部人口。另一方面,春节期间各国疫苗的接种速度也在稳步加快。目前美国已接种疫苗量达4500万剂,按最新接种进度,将在2021年8月左右完成50%的人口接种。如果美国要在今年Q2之前完成50%的人口接种,则当前的每日接种量需提升至265万剂/天,我们预计后续每日接种速度仍将继续加快。欧洲疫苗接种最快的是英国,预计6月中旬完成50%的人口接种,除此之外德国和法国每日疫苗接种量也有所加快。

海外政策跟踪:近期拜登1.9万亿美元的财政刺激方案取得重大进展。2月5日美国参议院以51-50票表决通过一项预算法案,允许拜登的1.9万亿新冠疫情纾困计划通过“预算调节”的方式进行后续草拟和表决,这意味着新一轮财政刺激政策有望在3月中旬之前顺利落地,预计刺激规模将介于1-1.9万亿美元之间。拜登的法案一旦落地,有望显著提高居民收入,提振短期消费需求,也有利于就业修复和疫情防控。大规模财政刺激也使得美国经济复苏和再通胀预期进一步强化。

展望未来3-6个月全球经济复苏和再通胀预期仍是海外市场的主旋律。尽管美债10年期长端利率突破1.3%,但主要源于通胀预期上扬而非实际利率抬升,因而对整体估值的影响并不显著。预计政策刺激和经济复苏预期将继续支持Q1-Q2风险资产的表现。大类资产中相对看好大宗商品,尤其是工业金属和原油的涨价预期;当前美股相对美债仍有配置价值;Q2-Q3将是美元指数阶段低点。

风险因素:疫情反复以及疫苗的有效性;政策不达预期或意外收紧;主要国家经济复苏/政策预期分化,“美强欧弱”格局推升美元指数等。

正文

海外市场:春节期间海外市场风险偏好持续提升

春节期间海外市场风险偏好提升,原油和工业金属价格创疫情来新高。美股三大股指续创历史新高;布油、WTI原油价格春节以来累计上涨7%和6%;CRB金属指数上涨3.2%;10年期美债收益率突破1.3%。具体来看,

股市:春节期间全球股市普遍上涨,涨幅前三分别是日经指数、英国FT100指数、恒生指数,累计上涨4.5%、4.1%、3%。自年初以来,全球主要股指也均呈现上涨态势,其中美股三大股指续创历史新高,纳斯达克自年初以来已经累计上涨11%,日经和恒生指数累计涨幅也在10%左右。

债市:春节期间海外国家长端债券收益率多数上行。其中10年期美债收益率突破1.3%,从年初以来已经累计上行近30bp,已经基本回到去年2月份的水平;10年期英国国债、德国国债年初以来累计上行28bp、12bp。

汇市:美元指数小幅下行,从春节前的91.0回落至90.3;其他主要国家的货币相对美元均有所升值,其中英镑和欧元相对于美元显著升值1.22%和0.66%;美元对人民币也从节前的6.47升值至6.43,延续了去年以来的升值趋势。

大宗:自2月8日春节以来布伦特原油、WTI原油价格累计上涨7%和6%,自疫情以来首次突破60美元/桶;工业金属价格再创新高,其中CRB金属指数上涨3.2%,铜价上涨4.5%,白银上涨1.2%。黄金价格在春节期间持续震荡,整体涨跌幅不大。

春节假期期间海外市场整体风险偏好提升,主要得益于欧美国家疫情改善、疫苗接种进度加快以及拜登财政刺激方案顺利落地的预期。经济复苏和再通胀预期下油价和工业金属价格再创新高。尽管美债10年期收益率突破1.3%,但主要源于通胀预期上扬而非实际利率抬升,因而对整体估值的影响并不显著。

海外疫情与疫苗:海外疫情改善,疫苗接种加快

春节期间海外主要国家疫情出现了明显改善。欧美新增确诊人数基本都在今年1月见顶,2月出现了加速回落的迹象。美国新增确诊人数(7天移动平均)从25万/天的高点显著回落至当前的9万/天左右,英国新增确诊人数从6万/天的高点显著回落至当前的1万/天左右。德国、法国、意大利的新增确诊也均出现了显著下降,显示欧美国家的疫情出现了较为明显的改善。此外,从防控措施来看,欧美疫情防控措施也未有放松迹象,春节期间部分国家仍在继续收紧防控措施,这也大大降低了市场对于各国疫情反弹的担忧。

疫苗储备和接种进度决定了未来一段时间海外经济恢复的节奏快慢。

从各国的疫苗储备来看,欧美疫苗储备相对较多。截至2月15日数据,美国目前有12.1亿的疫苗采购量,仅次于欧盟,覆盖率达到200%。英国有4.57亿疫苗采购量,覆盖率364%。欧盟目前拥有最多的疫苗采购量,接近18.9亿剂,疫苗储备覆盖了233%的欧盟人口。加拿大的覆盖率最高,累计购买了3.38亿剂疫苗,疫苗覆盖率达到了500%。除欧美外,新西兰、澳大利亚和智利也达到了200%以上的覆盖率。

春节期间各国疫苗的接种速度也在稳步加快。

美国:从当前美国疫苗接种的情况来看,近期拜登上台后美国疫苗接种进度有所加快,截至2021年2月13日,美国已接种疫苗量达4500万剂,最近一天接种量为165万剂/天。按照目前的接种进度,大概仍需要171天(2021年8月左右)和369天(2022年2月)完成50%和100%人口的疫苗接种。如果美国要在今年Q2之前完成50%的人口接种,则当前的每日接种量需提升至265万剂/天,我们预计后续每日接种速度仍将继续加快。

欧洲:欧洲方面进展最快的是英国,累计已接种量近1400万剂,最近一天接种量为45万剂/天,预计还需120天左右(6月中旬)达到50%的疫苗接种、269天(2021年11月)达到100%的疫苗接种。除此之外德国和法国的已接种量分别为364万和240万,最近一天接种量为11万剂/天和10万剂/天,预计都需要两年左右的时间达到50%的覆盖率,需要3-4年保证全面接种。

海外政策跟踪:拜登刺激方案有望顺利落地

2021年1月15日拜登公布了1.9万亿美元的最新一轮疫情纾困计划。按照拜登的说法,从纾困计划的内容来看,新一轮财政刺激可以看作是上一轮9000亿抗疫财政刺激的全面补充,增加了居民支票的发放、提高了失业救助金、同时新增了对州和地方政府的补贴。如果把这两轮刺激计划合在一起,当前亟待落地的财政刺激总包为2.8万亿美元,已经接近《CARES法案》(上一轮刺激计划)的3万亿美元。

近期拜登的财政刺激方案取得重大进展。2月5日美国参议院以51-50票表决通过一项预算法案,允许拜登的1.9万亿新冠疫情纾困计划通过“预算调节”的方式进行后续草拟和表决。我们在此前的报告《拜登公布新一轮财政法案,影响几何?》(2021-1-15)中指出,后续民主党可能会采取“预算调节”(budget reconciliation)的方式通过,该方式只需参议院简单多数投票 50 票通过即可,相应投票的门槛较低,但对具体调控要求较为苛刻,预计民主党将会在财政规模上有所让步。因此我们认为此次参众两院表决通过的“预算调节”法案将有助于拜登的1.9万财政刺激在3月中旬之前顺利落地,预计刺激规模可能介于1-1.9万亿美元之间。

美国经济复苏预期和通胀预期也会得到进一步强化。从拜登的刺激法案分项来看,拜登的法案对于居民补贴的力度可能超过《CARES法案》(2930亿美元);失业救助的持续时间也将更长(预计持续至Q3),对应失业救助金总规模显著提升;其他对于州政府和地方政府的援助可能有所减少,但对于疫苗接种、病毒检测相关的支出将会增加。因此拜登的法案一旦落地,预计会显著提高居民收入,提振短期消费需求;有助于就业修复和疫情防控。大规模财政刺激也使得美国经济复苏和再通胀预期进一步强化。

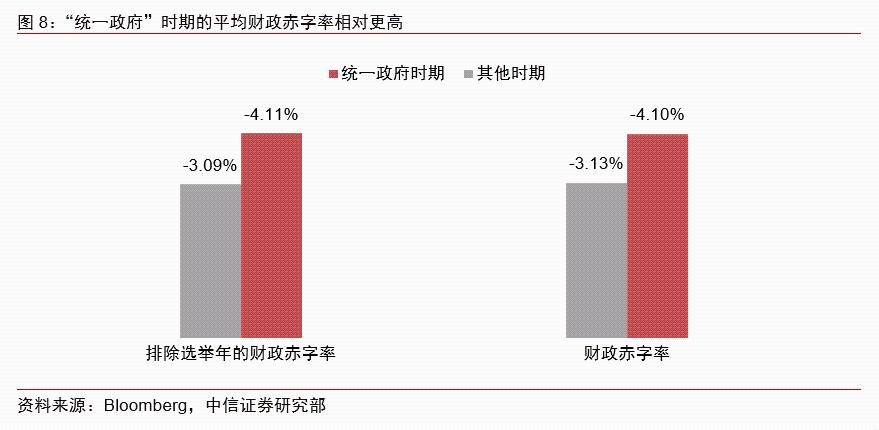

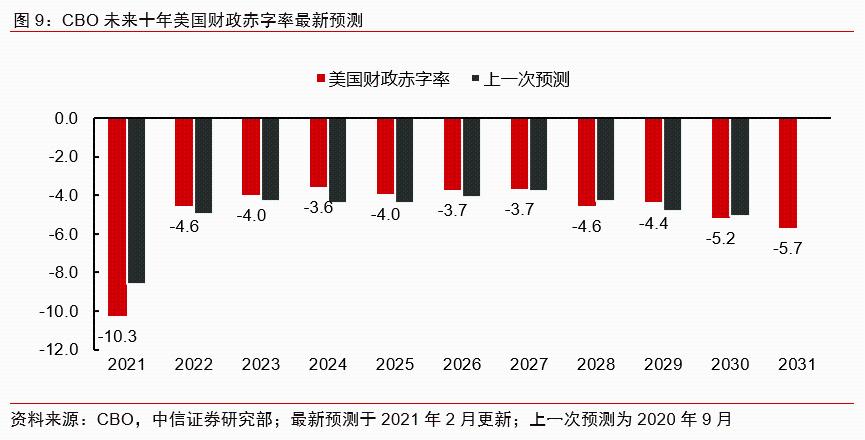

此外,春节期间CBO也相应上调了今年的财政赤字预期。我们在《拜登入主白宫的十大政策展望》(2021-1-21)中强调,拜登上任将迎来“统一政府”,料财政赤字率将明显更高。而耶伦作为财政部长上任可能会在两党协调、财政货币政策配合方面起到关键作用。预计未来十年平均财政赤字将高出过去50年的历史均值1-2个百分点。而此次春节期间,CBO也结合去年底公布的财政刺激计划进一步将今年的赤字率从8%左右提升到了10.3%,赤字规模提升到了2.3万亿美元,财政货币化的趋势进一步强化。

假期海外其他事件&数据

经济数据方面:春节期间公布的欧英日2020年四季度GDP增速均好于预期,美国通胀低于预期,就业数据略微转差。欧元区2020年四季度 GDP环比增速-0.6%(预期-0.7%);英国2020年四季度 GDP环比增速1.0%(预期0.5%)。日本2020年四季度GDP环比增速3.0%(预期2.4%)。欧英日GDP增速均好于预期。而春节期间公布的美国通胀数字低于预期,美国1月CPI同比增速1.4%(预期1.5%);核心CPI同比增速1.4%(预期1.5%)。此外,2月11日公布的美国首次申请失业救济金人数79.3万人,高于预期的75.7万人,显示美国就业数据略微转差,就业形势仍不乐观。从经济数据来看,虽然短期欧美依然受到疫情和防控措施收紧的负面拖累,但疫情逐渐改善的趋势和疫苗接种节奏的加快,将使得市场会计入更多对未来海外经济和通胀回升的预期。

市场影响及后市展望

春节假期期间海外市场整体风险偏好提升,主要得益于欧美国家疫情改善、疫苗接种进度加快以及拜登财政刺激方案顺利落地的预期。

疫情方面,欧美新增确诊人数基本都在今年1月见顶,2月出现了加速回落的迹象。从防控措施来看,欧美疫情防控措施也未有放松迹象,春节期间部分国家仍在继续收紧防控措施,这也大大降低了市场对于各国疫情反弹的担忧。

疫苗方面,欧美疫苗储备相对充足,目前的疫苗订单采购量足以覆盖全部人口,同时春节期间各国疫苗的接种速度也在稳步加快。基准预期下美国、英国等将在今年Q2-Q3实现50%以上的人口接种疫苗。这也进一步强化了未来3-6个月欧美经济的修复预期。

政策方面,“预算调节”的方式显著增加了拜登1.9万亿财政刺激方案顺利落地的概率,我们预计今年3月中旬之前将会有1-1.9万亿美元左右的财政刺激法案出台。这一法案有望显著提振短期消费需求,也有利于就业修复和疫情防控。大规模的财政刺激也使得美国经济复苏与再通胀预期进一步强化。

从资产价格的表现来看,春节期间疫情改善、疫苗接种和财政政策落地的预期提升了市场的风险偏好,因此风险资产相对表现更好。海外经济复苏预期和再通胀预期下油价和工业金属价格也再创新高。

展望未来3-6个月全球经济复苏和再通胀预期仍是海外市场的主旋律。尽管美债10年期长端利率突破1.3%,但主要源于通胀预期上扬而非实际利率抬升,因而对整体估值的影响并不显著。预计政策刺激和经济复苏预期将继续支持Q1-Q2风险资产的表现。大类资产中相对看好大宗商品,尤其是工业金属和原油的涨价预期;当前美股相对美债仍有配置价值;Q2-Q3将是美元指数阶段低点。

风险因素

1)疫情反复以及疫苗的有效性;

2)政策不达预期或意外收紧;

3)主要国家经济复苏/政策预期分化,“美强欧弱”格局推升美元指数;

4)出现意外的地缘政治事件。