一个月内,Uniswap治理代币UNI的价格一路上行,从3.6美元到突破20美元,流通市值达到55亿美元,赶超中心化交易平台通证代表OKB和HT后,距离BNB也仅有一步之遥。

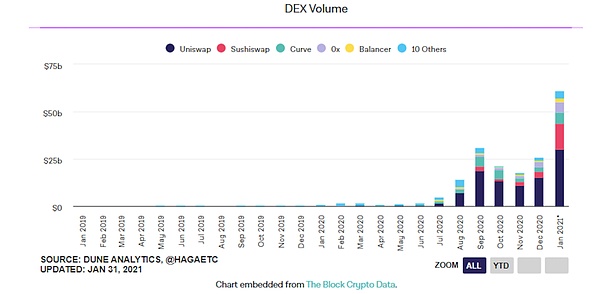

UNI的上涨与Uniswap交易量的爆发密切相关。The Block Research收集的数据显示,Uniswap 1月份交易量突破300亿美元,创造了历史新高。而去年9月,Uniswap的单月交易量还在154亿美元,这一数据超越了当月Coinbase的交易量。

此外,Uniswap V3版本面世在即,加上治理金库使用的预期,为UNI的上涨提供了燃料。一些社区成员相信,UNI如今的表现只是一个开始。

在UNI上涨期间,美国股市爆发了一场「散户革命」,散户投资者通过买入GME股票对抗华尔街大空头,但随后多家中心化交易所限制了GME交易,激起了散户投资者的不满。Compound创始人Robert Leshner发声称,是时候拥抱DeFi了。

UNI突破20美元 市值紧追BNB

自去年年底,UNI走出了长达一个月的上涨行情。从去年12月29日的3.6美元到今年1月31日突破20美元,UNI月内大涨455%。在BTC等主流资产盘整的时间段,UNI成为了最引人注目的Token之一。

UNI是当下最大去中心化交易所(DEX)Uniswap于去年9月发行的治理代币。用时5个月,UNI超越了很多老牌中心化交易平台(CEX)通证的市值。

非小号数据显示,2月2日,UNI流通市值达到55亿美元,位居加密资产市值排行榜第12位。在交易平台通证这一资产类别中,UNI的流通市值仅次于77.33亿美元的币安通证BNB。同期,OKEx通证OKB市值为15.73亿美元,火币通证HT的市值为13.92亿美元。UNI的市值已经超越了它们。

UNI一路攀高,成了Uniswap最耀眼的招牌。行业逐渐意识到,平地起高楼的DEX跟CEX掰起手腕来并不逊色。

一组数据或许能够说明为何UNI在2021年开年头一个月,展现出如此迅猛的上涨势头。

The Block Research数据显示,所有主流DEX 1月份交易量超过600亿美元,创历史新高。其中,Uniswap占据了半壁江山,单月交易量突破300亿美元,日均交易量达到10亿美元,同样创造了历史新高。

Uniswap1月份交易量突破300亿美元

达成这个「小目标」后,Uniswap创始人Hayden Adams放出豪言称,平台日交易量达到纽交所的2%已经成为新常态,「什么时候可以和纽交所的日交易量持平呢?」

而去年9月,Uniswap的单月交易量首次超过了美国加密资产交易所Coinbase。当月,Uniswap的交易额约为154亿美元,占该月DEX报告的总交易额235亿美元的65%。相比之下,Coinbase报告的月交易量为136亿美元。

如今Uniswap相比当时的月交易量几乎翻了个倍,显著地带动了其治理代币UNI的价格上涨。同时,根据The Block 1月31日的数据,谷歌上Uniswap的搜索量已达2020年9月下旬以来最高水平。Uniswap开始吸引越来越多的目光。

V3和治理预期助推UNI上涨

除了交易量上涨外,Uniswap在1月初公布了2021年的发展路线图,其中Uniswap V3版本的开发和治理方面的规划,促使市场进一步提升了对UNI的预期。

根据路线图,Uniswap团队将在2021年会继续研发AMM技术,并将在V3上取得新进展。据透露,V3的设计旨在大幅改善交易用户和流动性提供者的AMM体验,提高资本效率和灵活性。

特别是,V3将提供一条降低交易延迟、加快结算速度和降低交易成本的途径。这是当下DeFi高频交易用户最为关心的事,他们已经在以太坊上受够了拥堵和高昂的手续费,期待应用能有新的技术解决方案来应对底层网络的限制。

按照规划,Uniswap V3将在2021年完成上线,而2月2日Hayden Adams在推特上放出了一张疑似V3版本的页面图,他表示希望收到有关于设计方面的反馈,团队将在未来几周/月里,继续改善内容和设计。

Hayden Adams放出的Uniswap V3页面草图

Uniswap的现象级爆发很大程度依托于产品的创新,尤其是AMM(自动做市商机制)的设计,让其成为DEX的龙头。

它的V3版本让外界留有巨大的期待。LinkVC创始人林嘉鹏曾发微博称,「畅想未来两年ETH2.0+Uniswapv3=下波最大的行情,Uniswap可能超过三大交易所总和。」

产品的升级预期是UNI上行的一大因素,而有关治理、尤其是社区治理金库的使用,更加直接地关乎持币人的利益。

在Uniswap路线图中,社区表示,将对治理进行扩展。Uniswap核心团队成员计划在2021年以个人身份更直接地参与治理,包括公开支持或反对提案。为了避免核心团队过于影响社区治理,路线图显示,团队成员的投票数不超过自己所有UNI的10%。治理工作将继续由社区主导。

目前,Uniswap在社区治理方面还未有较大的动作,很多想法和建议都处于讨论阶段。不过,一些社区成员对未来的治理充满期待。

1月19日,Hayden Adams发推称,在总计40亿美元(按UNI当时价格计算)的资金中,5亿美元的资金已归属于UNI社区治理金库。他希望社区能够提供「如何使用这笔5亿美元治理资金」的建议。

对此,多名社区成员提出了想法,包括为Uniswap用户提供第二次UNI空投,建议Uniswap成立一家风险投资公司投资加密项目,催促Uniswap加快第二层扩展解决方案的开发等等。

一名社区成员向蜂巢财经表示,这笔金库的资金是Uniswap分配给社区成员总量60%的Token中的一部分,「已经解锁且还未分配的部分,就会注入金库」。他表示,虽然目前这笔资金怎么使用还不明确,但在社区治理下,一定会让UNI持有者获益,「现在Uniswap还没有像SushiSwap那样出台回购方案,而后面如果有类似的激励,对币价又是一次大的利好。」这也是该社区成员选择持有UNI不卖的原因。

此外,有业内人士分析,UNI在去年11月17日停止流通性挖矿产出,一定程度减少了市场抛压。再加上,当前UNI相关交易对在Uniswap上的总流动性达到1.16亿美元,这相当于大量的UNI处于「锁仓」状态,「产量停了,流通量一部分锁住了,这也是大涨的原因之一。」

「散户革命」爆发 DEX有望登堂入室

UNI上涨期间,美国股票市场爆发了一场史诗级的「散户革命」。起源于Reddit论坛Wallstreetbet版块的散户军团们,大量买入被机构做空的GameStop(GME)的股票,让梅尔文资本(Melvin Capital)等华尔街巨头损失惨重。

随着GME股票上涨,一名DeFi开发人员还创建了锚定GME股票的ERC-20代币Wrapped Gamestop(GME),并在Uniswap上架。

不过,散户逼空的戏码仅持续了数日,1月28日,包括Robinhood、Interactive Brokers在内的多家美国股票交易平台开始限制交易GME,引发了散户军团的强烈不满。

当晚,Compound创始人Robert Leshner发声称,「游戏被操纵了」,现在是投资者、监管机构和立法者了解并拥抱DeFi的时候了。他认为,现有金融市场基础设施是复杂而脆弱的。这个体系是不透明的,充满了隐藏的风险。「这给我们敲响了警钟,要求我们创建公平、透明及自主的金融市场。」

尽管这件事本身与Uniswap等DEX没有直接关联,但去中心的、开放式金融的解决方案为金融市场提供了一种新的选择和参与路径。

目前并不明确有多少传统投资者开始注意或转战到Uniswap上,但加密资产信托「巨鲸」灰度已经将目标瞄准了DeFi,其新申请注册的五项加密货币资产新信托,有几项与DeFi相关。而DEX作为DeFi市场中最基础而高频的应用,无疑最有机会站上传统资本市场的舞台中央。

在国内外的社交媒体上,很多声音呼吁投资者使用去中心化交易所进行交易,以获得公平的交易环境。

实际上,在Uniswap的主角光环之外,其他的DeFi应用也在2021年伊始展现出迅猛的势头。SushiSwap治理代币SUSHI从年初的2.7美元涨至13美元,一个月内上涨了381%;同期内,去中心化借贷协议Aave的治理代币从86美元突破300美元,涨幅超过250%。其他热门DeFi项目Token,CRV、COMP等也都有亮眼的市场表现。

在外部金融环境的动荡之下,去中心化金融崭露头角,Uniswap们的异军突起为金融市场带来了更多遐想。